2024年5月30日 18時10分

「エヌビディア祭り」の後のAI相場の向かう先、S&P500指数は転機の兆し【フィリップ証券】

米半導体大手エヌビディア<NVDA>の2-4月期決算および5-7月期見通しは市場期待を上回り、発表翌日(23日)は同社株価が前日終値比9.3%の大幅高となった。他方、ダウ工業株30種平均は強い景気指標に伴う利下げ期待後退を受けて同605ドルの大幅安。半導体の設計・製造・流通・販売を行う30社で構成されるフィラデルフィア半導体指数(SOX)終値も前日比0.02%下落。構成銘柄の内、プラスで引けたのはエヌビディアのほかコヒレント<COHR>、マーベル・テクノロジー<MRVL>、ASMLホールディングス<ASML>、台湾積体電路製造[TSMC]<TSM>、ブロードコム<AVGO>の6銘柄だった。

コヒレントは電気信号と光信号を相互交換する光トランシーバーの業界首位であり、生成AI(人工知能)と機械学習で扱うデータ量の膨張に伴ってデーターセンターの機器間を高速でつなぐ基幹部品として重要性を増している。マーベル・テクノロジーは、データセンターの中核部分~ネットワークのエッジ(端)まで幅広いデータインフラ向け半導体ソリューションを設計・開発・販売。オランダASMLは半導体の微細化に必要不可欠なEUV(極端紫外線)露光装置の独占企業、TSMCは世界最大手の半導体ファウンドリ(受託生産)企業であり、ブロードコムは通信インフラ、データセンター/ストレージ、スマホ、基地局向けなどへ半導体製品を供給している。

コヒレントやマーベル・テクノロジーの健闘を見ると、データセンターのインフラ周りで大量のデータと機械学習・深層学習で構築される大規模言語モデル(LLM)による学習や推論をスムーズに行うための専門的な技術を擁している企業が強みを発揮しており、今後の銘柄発掘の指針となり得よう。

マイクロソフト<MSFT>が20日、生成AIの動作に最適化したパソコンを開発したと発表。データ処理が必要なAIを端末上で素早く動かす「エッジAI」が満を持して表に出てきそうだ。同パソコンは、スマホに強いクアルコム<QCOM>の技術が採用され、省電力性能に優れた、英アームホールディングス<ARM>の設計を使っている。エッジAIの領域は「エヌビディア1強」ではなく、まだ有力企業が覇権を求めて凌ぎを削る世界でもある。その中でも省電力を押さえるアームホールディングスの強さが際立っているように見受けられる。

AIと機械学習は石油・天然ガス生産の分野で威力を発揮し始めた。エネルギー価格は、イスラエルを巡る中東情勢の不透明化もあり下がりにくい半面、AI活用が生産コストの低下をもたらす可能性もありそうだ。「AIエネルギー株」は投資好機だろう。

関連銘柄

アムコー・テクノロジー<AMKR> 市場:NASDAQ・・・2024/7/31に2024/12期2Q(4-6月)の決算発表を予定

・1968年設立の半導体後工程の受託製造(OSAT)企業。ウェハー製造・精密試験、ICのパッケージング組立てや設計、最終・信頼性・バーンイン(加速)試験、電気的特性評価等のサービスを提供。

・4/29発表の2024/12期1Q(1-3月)は、売上高が前年同期比7.2%減の13.66億USD(会社計画13-14億USD)、EPSが同33.3%増の0.24USD(同:0.03-0.19USD)。自動車・産業向けの同22%減収が響くも、粗利益率が同1.6ポイント上昇の14.8%と会社計画(11.5-14.0%)を上回ったことが利益で寄与。

・2024/12期2Q(4-6月)会社計画は、売上高が前年同期比▲4~+3%の14-15億USD、EPSが同▲46~+15%の0.14-0.30USD。重要性を増す生成AI(人工知能)半導体ではチップレットを積層してパッケージ化する後工程の重要性が高まる。同社は世界OSAT市場でシェア2位。生成AI活用によるデータ処理の領域がデータセンターから、端末上で素早く動かす「エッジAI」へ拡大も追い風。

ASMLホールディングス<ASML> 市場:NASDAQ・・・2024/7/17に2024/12期2Q(4-6月期)の決算発表を予定

・1984年設立のオランダ半導体製造装置メーカー。極端紫外線(EUV)露光装置の世界市場を独占。短波長EUVを光源として回路の微細化工程に使用。台湾積体電路製造[TSMC]が最大顧客。

・4/17発表2024/12期1Q(1-3月)は、売上高が前年同期比21.6%減の52.90億EUR、EPSが同37.1%減の3.11EUR。前四半期比では、売上高が同27%減、EPSが40%減、純受注高が61%減、粗利益率が0.4ポイント低下。米国政府からの要請に伴う中国向け(地域別で49%)輸出の制限が響いた。

・通期会社計画は、売上高の伸び率が前期比横ばい、粗利益率がやや低下と、従来計画を据え置いた。昨年9月以降の中国向け輸出規制前に中国半導体製造メーカーによる駆け込み大量発注の反動減といった懸念の一方、生成AI(人工知能)関連の先端半導体製造はどのような変化があっても同社製EUV露光装置が必要不可欠であることから、今年後半に向けて需要増加速が期待される。

コヒレント<COHR> 市場:NYSE・・・2024/8/15に2024/6期4Q(4-6月)の決算発表を予定

・1971年設立の光電子部品、工業材料メーカー。通信・産業・航空宇宙/防衛・家電その他用途向け光電子材料などを扱う。レーザーによる半導体ウエハー検査や切断・溶接等の材料加工も展開。

・5/6発表の2024/6期3Q(1-3月)は、売上高が前年同期比2.5%減の12.08億USD、非GAAPの調整後EPSが同8.6%減の0.53USD。調整後粗利益率が同1.5ポイント悪化の35.8%かつ会社計画の下限を下回ったものの、調整後EPSは会社計画の上限を上回り、前四半期比でも47.2%増と改善基調。

・通期会社計画を上方修正。売上高を前期比9-11%減の46.2-47.0億USD(従来計画45.5-47.0億USD)、調整後EPSを同42-48%減の1.56-1.73USD(同:1.30-1.70USD)とした。同社は電気信号を光信号に変換しまた戻す機能を有する光トランシーバーを取り扱う。生成AI(人工知能)とML(機械学習)の進化でデータセンター内の光リンク数が増加。光トランシーバー速度の重要性が高まっている。

ハリバートン<HAL> 市場:NYSE・・・2024/7/19に2024/12期2Q(4-6月)の決算発表を予定

・1919年設立の油田サービス大手。世界中の石油・天然ガス企業を顧客とし、「仕上げ(掘削作業の完了した坑井に生産装置を設置)と生産」、および「掘削と油層評価」の2事業セグメントを営む。

・4/23発表の2024/12期1Q(1-3月)は、売上高が前年同期比2.2%増の58.04億USD、非GAAPの調整後EPSが同5.6%増の0.76USD。営業利益は仕上げ・生産が3.3%増、掘削・油層評価が7.9%増。設備投資増強の中で調整後フリーキャッシュフローが前年同期▲1.05億USDから2.06億USDへ黒字転換。

・1Qは株主還元について自社株買い枠を2.50億USD設定のほか、四半期配当を前四半期比0.01USD増配の0.17USDとした。石油・天然ガスの井戸を安全に掘るには事前に断層の位置を正確に把握することが必要な中で、従来は地質学の専門家が人力で実施していたため時間とコストがかかっていた。AI(人工知能)に係る機械学習(ML)による自動化・断層自動解釈で同社は世界を主導。

サムサラ<IOT> 市場:NYSE・・・2024/6/6に2025/1期1Q(2-4月)の決算発表を予定

・2015年設立のIoT事業。車両などを通じてIoT・AI・クラウドコンピューティング・ビデオ画像などを活用し物理的オペレーションを統合プラットフォーム上でリアルタイムに視覚化するソリューションを提供。

・3/7発表の2024/1期4Q(11-1月)は、売上高が前年同期比48.1%増の2.76億USD、非GAAPの調整後EPSが前年同期の▲0.02USDから0.04USDへ黒字転換。12月末の年間継続収入(ARR)が同39%増、ARRが10万USD以上の顧客数が同49%増の1848 件。調整後粗利益率が同2ポイント上昇。

・2025/1通期会社計画は、売上高が前期比27-28%、調整後EPSが同57-86%増の0.11-0.13USD。同社は、顧客企業が使用するトラックなどの車両に電子機器や車載カメラ、センサーを装着。それらから発信されるデータを受信することで、顧客企業はリアルタイムでトラックなどのパフォーマンスをモニター・分析できる。幅広い業界向けに物流コスト削減やDX(デジタル変革)化に貢献できよう。

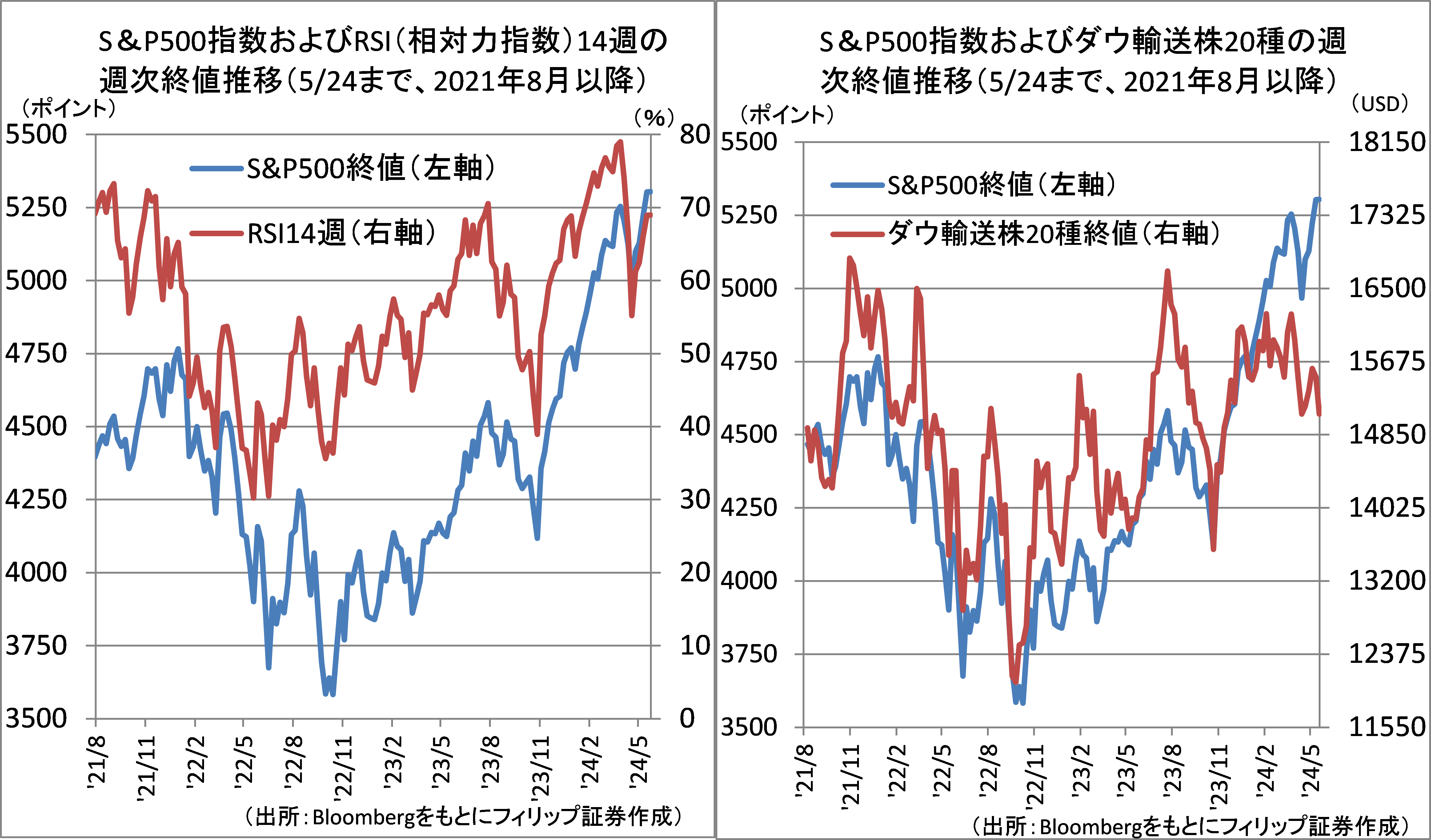

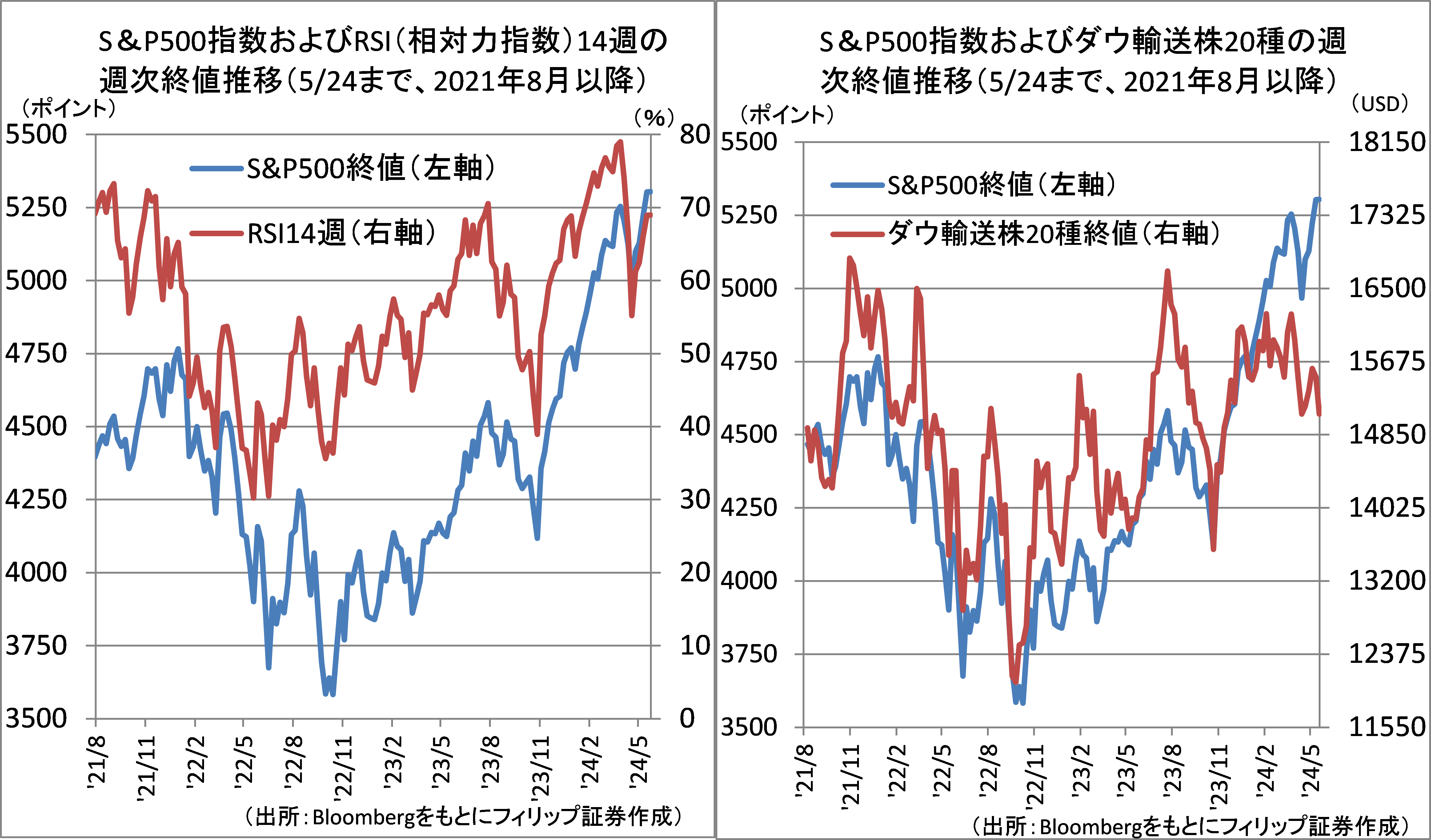

■米国株の転機示唆する2つの逆行現象

米国株は主要株価指数が足元で史上最高値を更新。米国株に短期的な天井(相場転機)リスクは無いのだろうか?「天井リスク」の当たりをつけるテクニカル分析手法として買われ過ぎか売られ過ぎか判断する「相対力指数(RSI)」を使う場合がある。RSIは直近一定期間における終値ベース上昇幅の合計を、その一定期間の上昇幅と下落幅との合計で割った割合のこと。

S&P500指数の週足終値における14週RSIを見ると2021年後半から22年初にかけて上昇もRSI(14週)が切り下がった。このような株価とRSIの逆行現象は「ネガティブ・ダイバージェンス」と呼ばれ、相場の転機となりやすい。足元もその兆しが見える。また、S&P500とダウ輸送株20種の週次終値の関係も足元で同様にこの逆行現象が明確化している。脆弱感が強まる中での高値更新といえよう。

※フィリップ証券より提供されたレポートを掲載しています。

株探ニュース

コヒレントは電気信号と光信号を相互交換する光トランシーバーの業界首位であり、生成AI(人工知能)と機械学習で扱うデータ量の膨張に伴ってデーターセンターの機器間を高速でつなぐ基幹部品として重要性を増している。マーベル・テクノロジーは、データセンターの中核部分~ネットワークのエッジ(端)まで幅広いデータインフラ向け半導体ソリューションを設計・開発・販売。オランダASMLは半導体の微細化に必要不可欠なEUV(極端紫外線)露光装置の独占企業、TSMCは世界最大手の半導体ファウンドリ(受託生産)企業であり、ブロードコムは通信インフラ、データセンター/ストレージ、スマホ、基地局向けなどへ半導体製品を供給している。

コヒレントやマーベル・テクノロジーの健闘を見ると、データセンターのインフラ周りで大量のデータと機械学習・深層学習で構築される大規模言語モデル(LLM)による学習や推論をスムーズに行うための専門的な技術を擁している企業が強みを発揮しており、今後の銘柄発掘の指針となり得よう。

マイクロソフト<MSFT>が20日、生成AIの動作に最適化したパソコンを開発したと発表。データ処理が必要なAIを端末上で素早く動かす「エッジAI」が満を持して表に出てきそうだ。同パソコンは、スマホに強いクアルコム<QCOM>の技術が採用され、省電力性能に優れた、英アームホールディングス<ARM>の設計を使っている。エッジAIの領域は「エヌビディア1強」ではなく、まだ有力企業が覇権を求めて凌ぎを削る世界でもある。その中でも省電力を押さえるアームホールディングスの強さが際立っているように見受けられる。

AIと機械学習は石油・天然ガス生産の分野で威力を発揮し始めた。エネルギー価格は、イスラエルを巡る中東情勢の不透明化もあり下がりにくい半面、AI活用が生産コストの低下をもたらす可能性もありそうだ。「AIエネルギー株」は投資好機だろう。

関連銘柄

アムコー・テクノロジー<AMKR> 市場:NASDAQ・・・2024/7/31に2024/12期2Q(4-6月)の決算発表を予定

・1968年設立の半導体後工程の受託製造(OSAT)企業。ウェハー製造・精密試験、ICのパッケージング組立てや設計、最終・信頼性・バーンイン(加速)試験、電気的特性評価等のサービスを提供。

・4/29発表の2024/12期1Q(1-3月)は、売上高が前年同期比7.2%減の13.66億USD(会社計画13-14億USD)、EPSが同33.3%増の0.24USD(同:0.03-0.19USD)。自動車・産業向けの同22%減収が響くも、粗利益率が同1.6ポイント上昇の14.8%と会社計画(11.5-14.0%)を上回ったことが利益で寄与。

・2024/12期2Q(4-6月)会社計画は、売上高が前年同期比▲4~+3%の14-15億USD、EPSが同▲46~+15%の0.14-0.30USD。重要性を増す生成AI(人工知能)半導体ではチップレットを積層してパッケージ化する後工程の重要性が高まる。同社は世界OSAT市場でシェア2位。生成AI活用によるデータ処理の領域がデータセンターから、端末上で素早く動かす「エッジAI」へ拡大も追い風。

ASMLホールディングス<ASML> 市場:NASDAQ・・・2024/7/17に2024/12期2Q(4-6月期)の決算発表を予定

・1984年設立のオランダ半導体製造装置メーカー。極端紫外線(EUV)露光装置の世界市場を独占。短波長EUVを光源として回路の微細化工程に使用。台湾積体電路製造[TSMC]が最大顧客。

・4/17発表2024/12期1Q(1-3月)は、売上高が前年同期比21.6%減の52.90億EUR、EPSが同37.1%減の3.11EUR。前四半期比では、売上高が同27%減、EPSが40%減、純受注高が61%減、粗利益率が0.4ポイント低下。米国政府からの要請に伴う中国向け(地域別で49%)輸出の制限が響いた。

・通期会社計画は、売上高の伸び率が前期比横ばい、粗利益率がやや低下と、従来計画を据え置いた。昨年9月以降の中国向け輸出規制前に中国半導体製造メーカーによる駆け込み大量発注の反動減といった懸念の一方、生成AI(人工知能)関連の先端半導体製造はどのような変化があっても同社製EUV露光装置が必要不可欠であることから、今年後半に向けて需要増加速が期待される。

コヒレント<COHR> 市場:NYSE・・・2024/8/15に2024/6期4Q(4-6月)の決算発表を予定

・1971年設立の光電子部品、工業材料メーカー。通信・産業・航空宇宙/防衛・家電その他用途向け光電子材料などを扱う。レーザーによる半導体ウエハー検査や切断・溶接等の材料加工も展開。

・5/6発表の2024/6期3Q(1-3月)は、売上高が前年同期比2.5%減の12.08億USD、非GAAPの調整後EPSが同8.6%減の0.53USD。調整後粗利益率が同1.5ポイント悪化の35.8%かつ会社計画の下限を下回ったものの、調整後EPSは会社計画の上限を上回り、前四半期比でも47.2%増と改善基調。

・通期会社計画を上方修正。売上高を前期比9-11%減の46.2-47.0億USD(従来計画45.5-47.0億USD)、調整後EPSを同42-48%減の1.56-1.73USD(同:1.30-1.70USD)とした。同社は電気信号を光信号に変換しまた戻す機能を有する光トランシーバーを取り扱う。生成AI(人工知能)とML(機械学習)の進化でデータセンター内の光リンク数が増加。光トランシーバー速度の重要性が高まっている。

ハリバートン<HAL> 市場:NYSE・・・2024/7/19に2024/12期2Q(4-6月)の決算発表を予定

・1919年設立の油田サービス大手。世界中の石油・天然ガス企業を顧客とし、「仕上げ(掘削作業の完了した坑井に生産装置を設置)と生産」、および「掘削と油層評価」の2事業セグメントを営む。

・4/23発表の2024/12期1Q(1-3月)は、売上高が前年同期比2.2%増の58.04億USD、非GAAPの調整後EPSが同5.6%増の0.76USD。営業利益は仕上げ・生産が3.3%増、掘削・油層評価が7.9%増。設備投資増強の中で調整後フリーキャッシュフローが前年同期▲1.05億USDから2.06億USDへ黒字転換。

・1Qは株主還元について自社株買い枠を2.50億USD設定のほか、四半期配当を前四半期比0.01USD増配の0.17USDとした。石油・天然ガスの井戸を安全に掘るには事前に断層の位置を正確に把握することが必要な中で、従来は地質学の専門家が人力で実施していたため時間とコストがかかっていた。AI(人工知能)に係る機械学習(ML)による自動化・断層自動解釈で同社は世界を主導。

サムサラ<IOT> 市場:NYSE・・・2024/6/6に2025/1期1Q(2-4月)の決算発表を予定

・2015年設立のIoT事業。車両などを通じてIoT・AI・クラウドコンピューティング・ビデオ画像などを活用し物理的オペレーションを統合プラットフォーム上でリアルタイムに視覚化するソリューションを提供。

・3/7発表の2024/1期4Q(11-1月)は、売上高が前年同期比48.1%増の2.76億USD、非GAAPの調整後EPSが前年同期の▲0.02USDから0.04USDへ黒字転換。12月末の年間継続収入(ARR)が同39%増、ARRが10万USD以上の顧客数が同49%増の1848 件。調整後粗利益率が同2ポイント上昇。

・2025/1通期会社計画は、売上高が前期比27-28%、調整後EPSが同57-86%増の0.11-0.13USD。同社は、顧客企業が使用するトラックなどの車両に電子機器や車載カメラ、センサーを装着。それらから発信されるデータを受信することで、顧客企業はリアルタイムでトラックなどのパフォーマンスをモニター・分析できる。幅広い業界向けに物流コスト削減やDX(デジタル変革)化に貢献できよう。

■米国株の転機示唆する2つの逆行現象

米国株は主要株価指数が足元で史上最高値を更新。米国株に短期的な天井(相場転機)リスクは無いのだろうか?「天井リスク」の当たりをつけるテクニカル分析手法として買われ過ぎか売られ過ぎか判断する「相対力指数(RSI)」を使う場合がある。RSIは直近一定期間における終値ベース上昇幅の合計を、その一定期間の上昇幅と下落幅との合計で割った割合のこと。

S&P500指数の週足終値における14週RSIを見ると2021年後半から22年初にかけて上昇もRSI(14週)が切り下がった。このような株価とRSIの逆行現象は「ネガティブ・ダイバージェンス」と呼ばれ、相場の転機となりやすい。足元もその兆しが見える。また、S&P500とダウ輸送株20種の週次終値の関係も足元で同様にこの逆行現象が明確化している。脆弱感が強まる中での高値更新といえよう。

【免責・注意事項】

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。

株探ニュース