2024年4月10日 19時40分

シノプシス<SNPS>業績解説:NVIDIAとの協業、アンシス買収による競争力強化【フィリップ証券】

シノプシス<SNPS>

市場:ナスダック|業種:半導体素子

増収増益・無配継続。NVIDIA<NVDA>との協業、アンシス<ANSS>買収により先端半導体分野でのリーダーシップ継続に期待。中国リスク継続

【レポートサマリー】

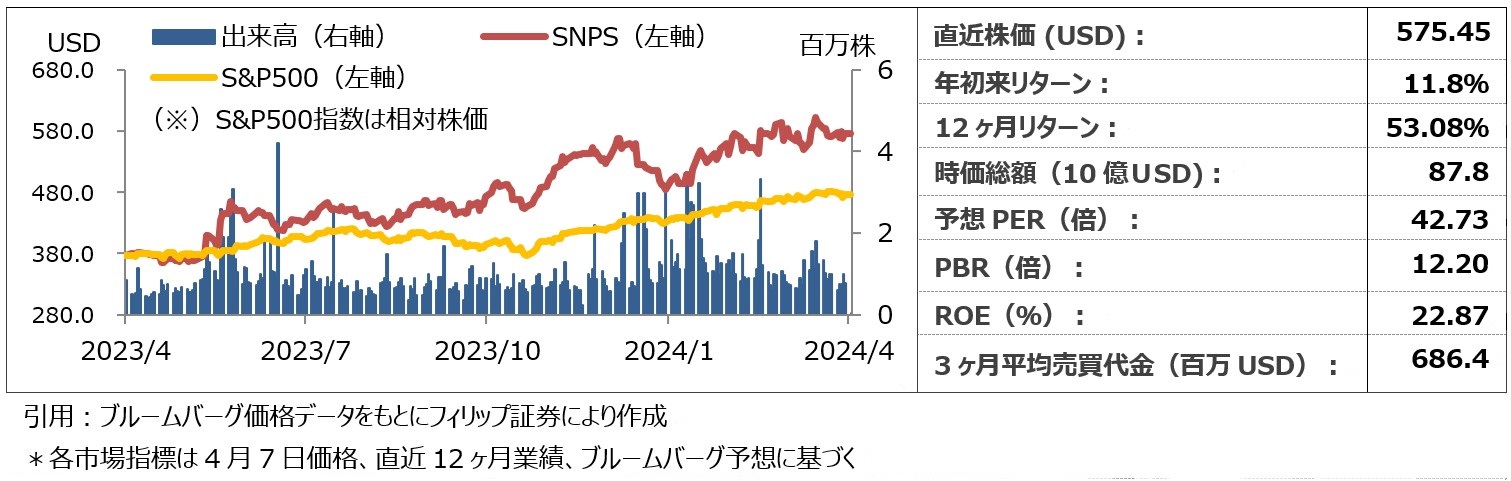

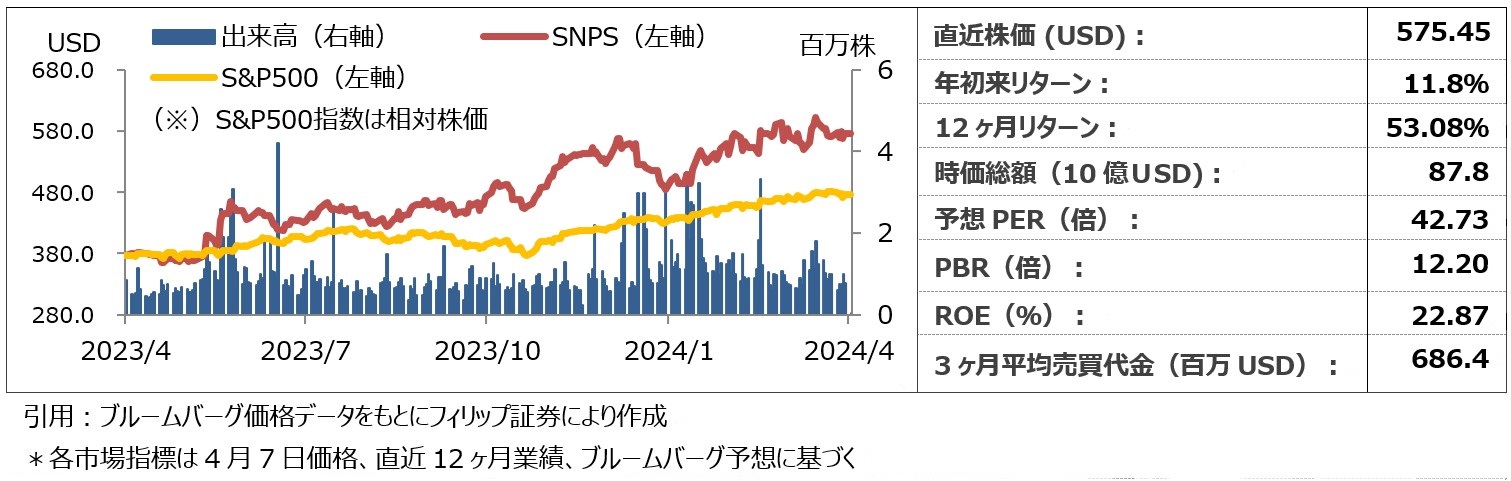

【チャート&市場指標】

株価&株主還元:右肩上がりで推移するもNVIDIAと比べて緩やかな上昇、自社株買いを継続か

シノプシスの株価は過去12ヶ月の間に53%上昇し、年初来では12%上昇した。12ヶ月で200%超、年初来で76%も伸ばしたNVIDIAと比べて緩やかな上昇と言える。過去12ヶ月において前日終値比で最も株価が伸びた日は23年の5月25日の9%であった。24日にNVIDIAが1Q24(1月期)決算発表したほか、25日9時(米国時間)に、シノプシスによる3億USDのASR(一括取得)型の自社株買いが発表された影響によるとみられる。24年に入ってからでは2月22日に6%の伸びが観測されている。その前日にあたる2月21日には1Q24決算(10月期)が発表されており、決算を好感した上昇と見られる。

同社から配当はなく、自社株買いによる株主還元が行われている。キャッシュフロー計算書上の自社株買い支出額(関連費含む)は2021年で7.5億USD、22年と23年は11億USDと11.6億USDであった。

事業解説:半導体の自動設計(EDA)ツールにおける最大手

シノプシスはEDAツールにおける最大手企業である。EDA(Electronics Design Assistant)とは電子機器や電子基板などの設計基板を支援するソフトウェアの総称である。シノプシスは半導体チップ設計に特化しており、近年はAI(人工知能)を活用したフルスタック(全工程支援)型のソリューションを展開している。他、半導体チップのアーキテクチャーや基盤設計のIP(知的財産)の提供も展開。SoC(組み込みチップ)関連IPが現在の注力分野となっている。

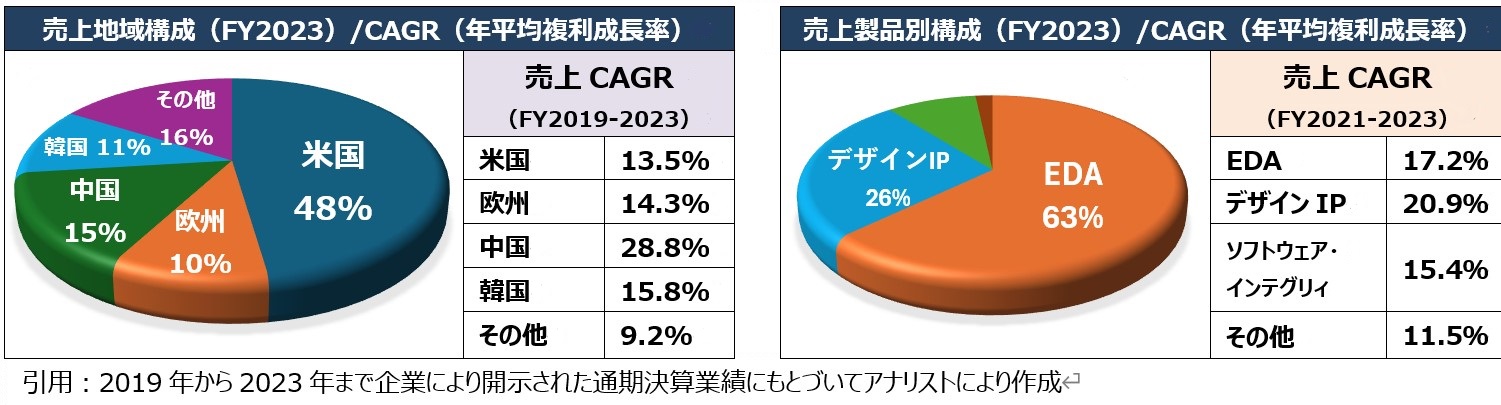

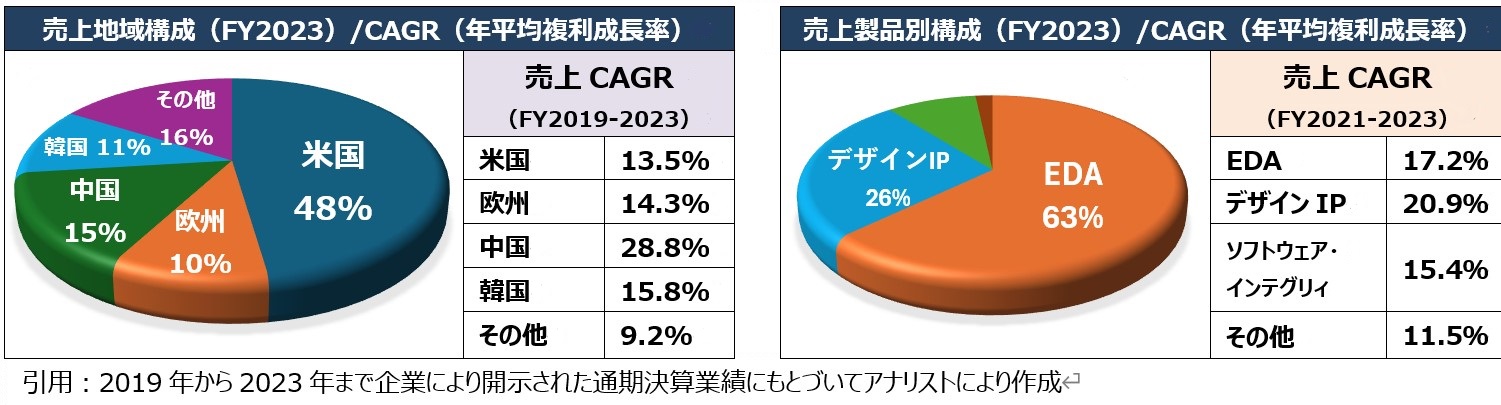

地域別売上では米国が主な市場となるが、中国(台湾を含む)や韓国市場の伸びは著しい。製品・サービス別売上ではEDAが6割超を占めるも、デザインIPの伸びは21年~23年間の年平均複利成長率(CAGR)で20%成長率と伸びが著しい。代表的な顧客・協業企業はNVIDIA、インテル<INTC>、サムスン電子各社半導体ベンダー他、TSMCのようなファウンドリ、装置メーカのASML<ASML>、ソシオネクスト<6526> [東証P]といったカスタムチップベンダーも対象となる。

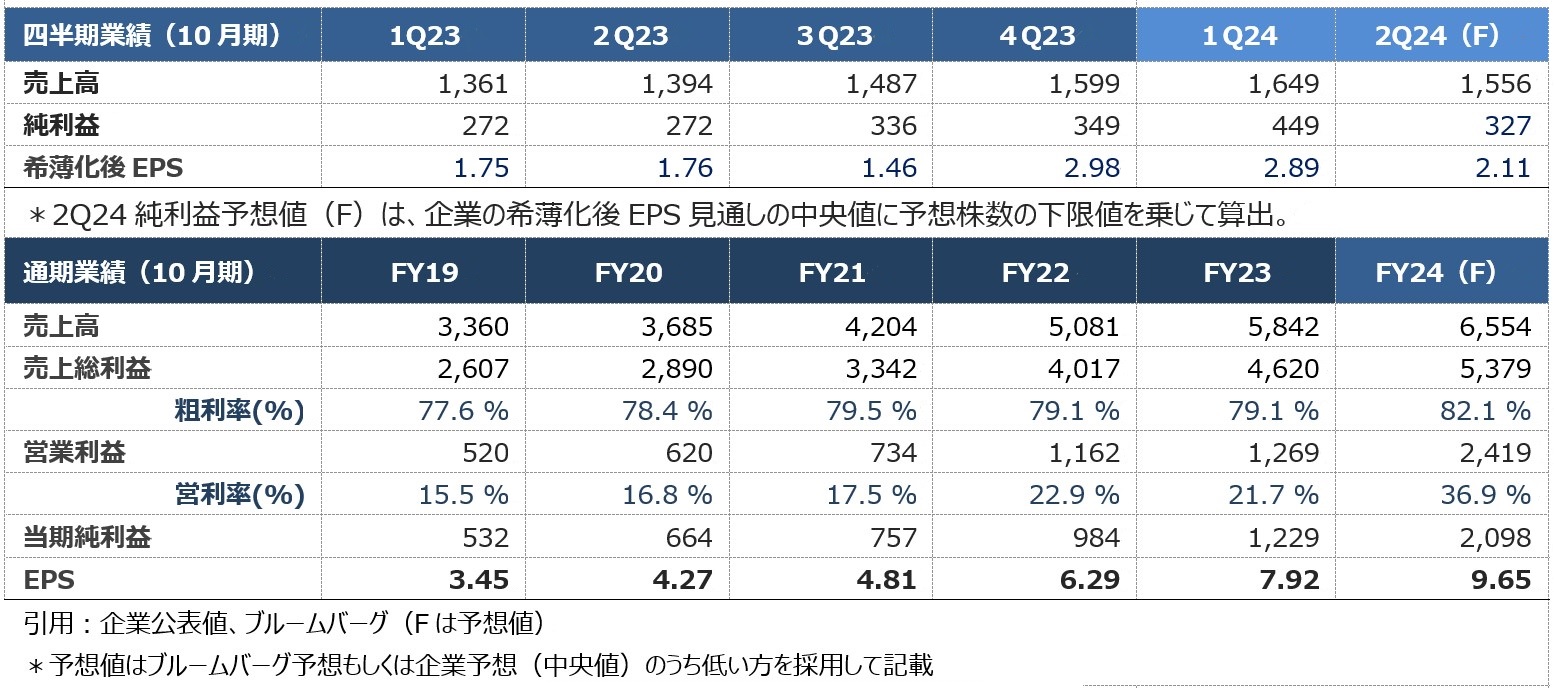

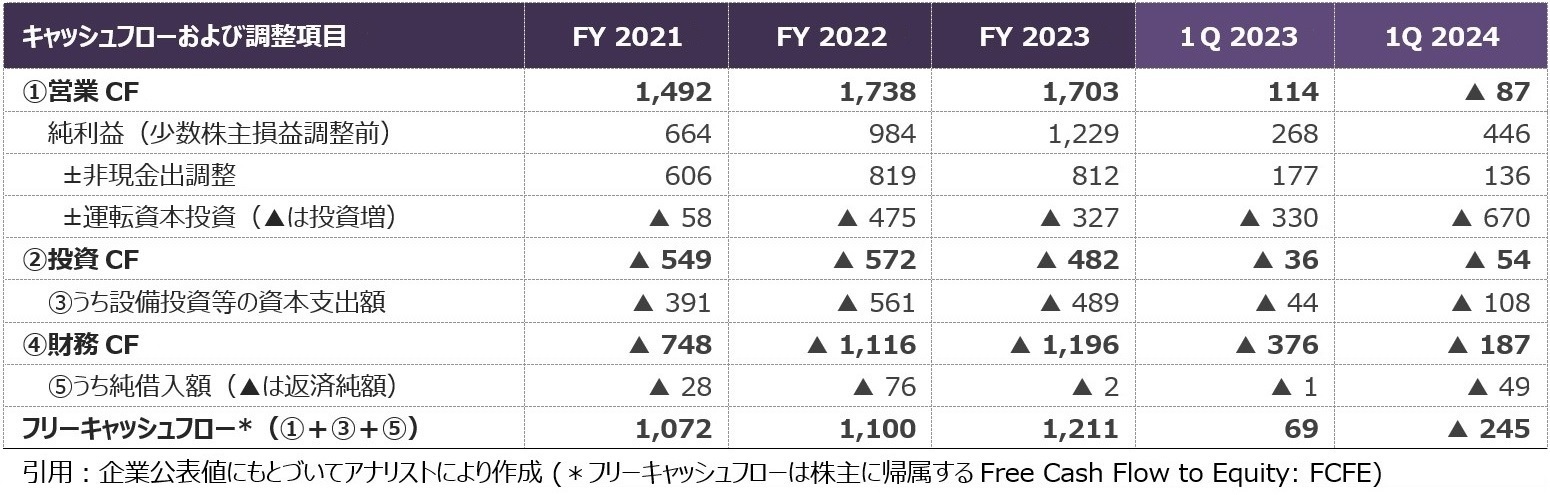

業績・財務サマリ:増収増益なるもキャッシュフローはマイナスへ

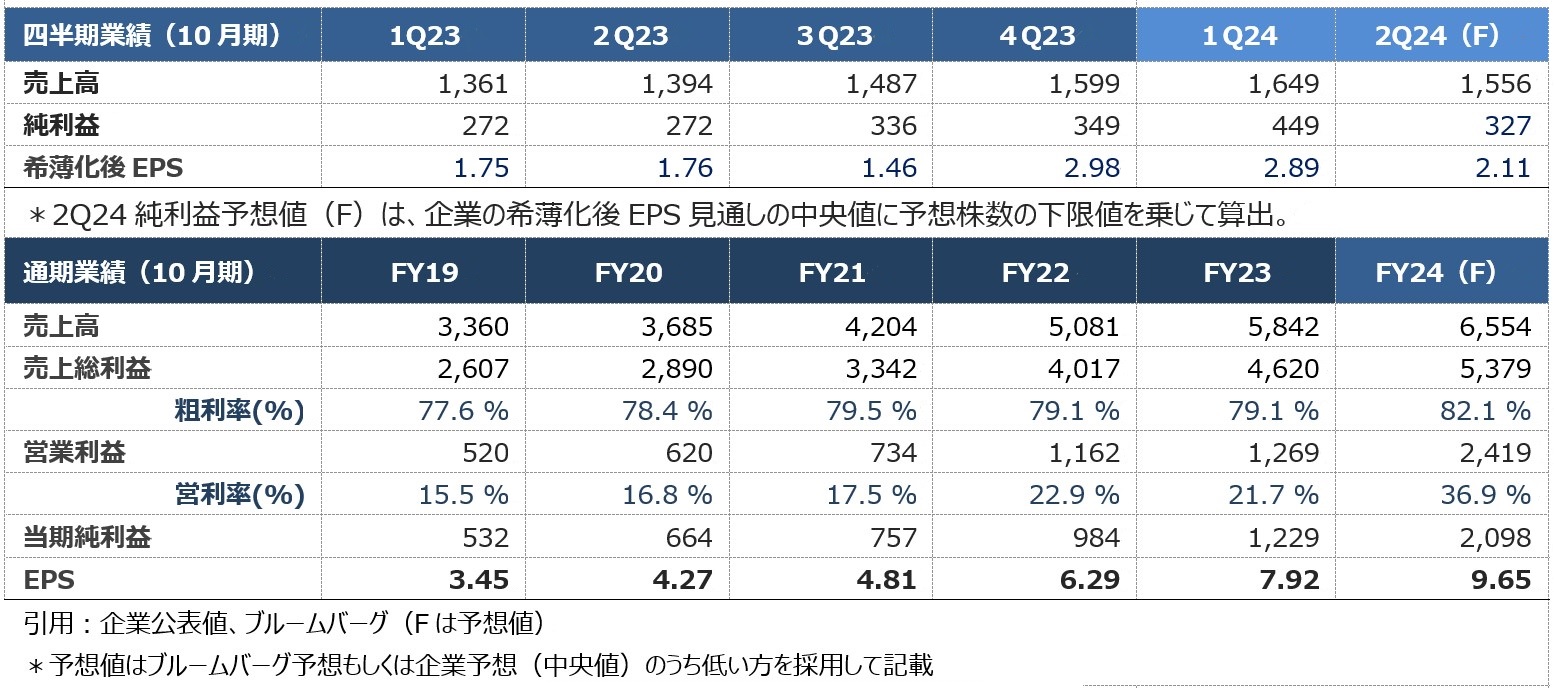

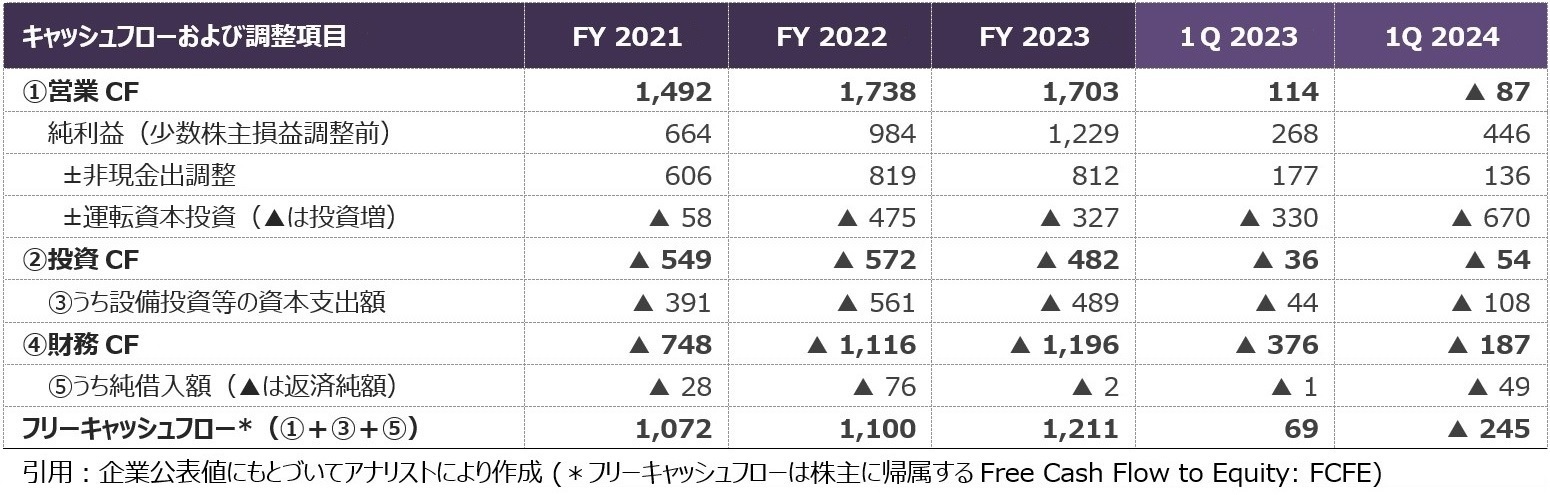

2月21日 発表の24年1Q(11月‐1月)業績は売上が前年同期比15%増の1,649百万USD、営業利益が同23%増の1,269百万USDの増収増益で着地。利益率(粗利・営利)は毎年改善傾向にある。損益面では堅調なるも運転資本への投資増加により営業キャッシュフローは▲87百万USDとマイナスに転じた。

2Qガイダンスでは売上高が15.6~15.9億USD、EPS(GAAP)が2.05~2.16USD、24年通期では売上高65.7~66.3億USD、EPSが9.56~9.74USDの企業見通しが示され、対前年比で増収増益を見込む。

■図1:損益要約(GAAP)

■図2:損益成長メトリクス(対前年度比%)

■図3:キャッシュフロー推移(3ヵ年通期推移・1Q23/1Q24比較)

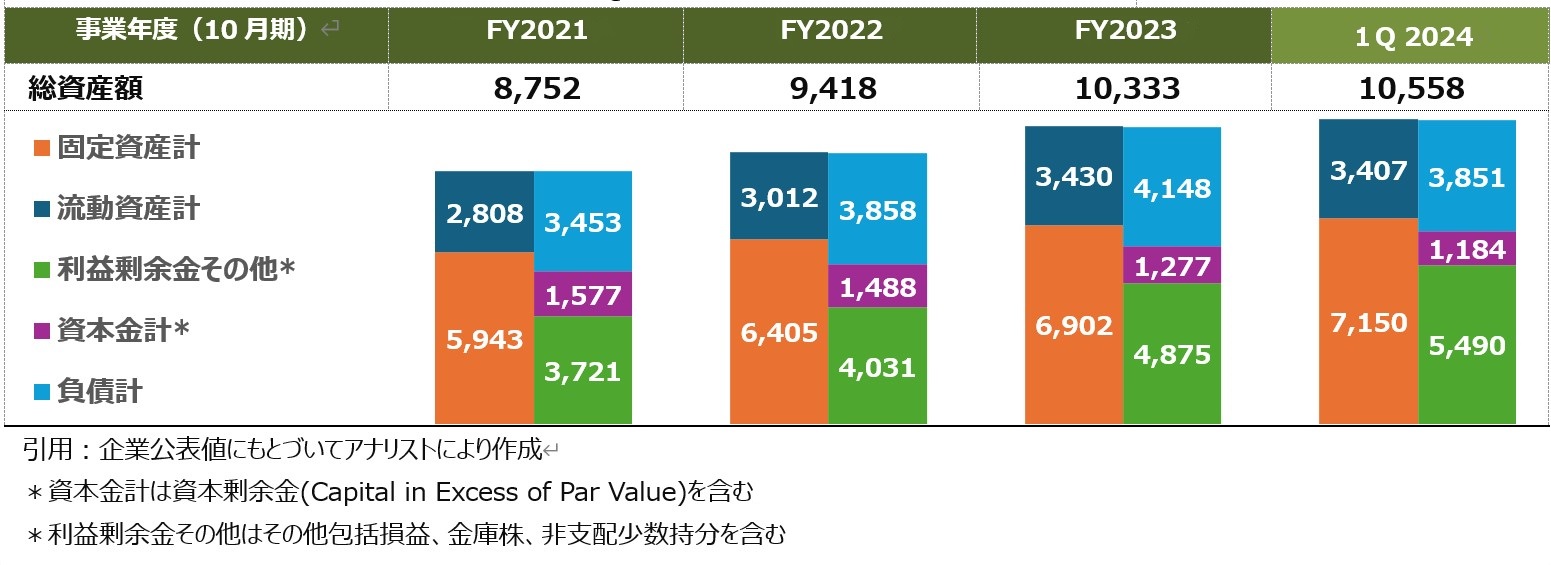

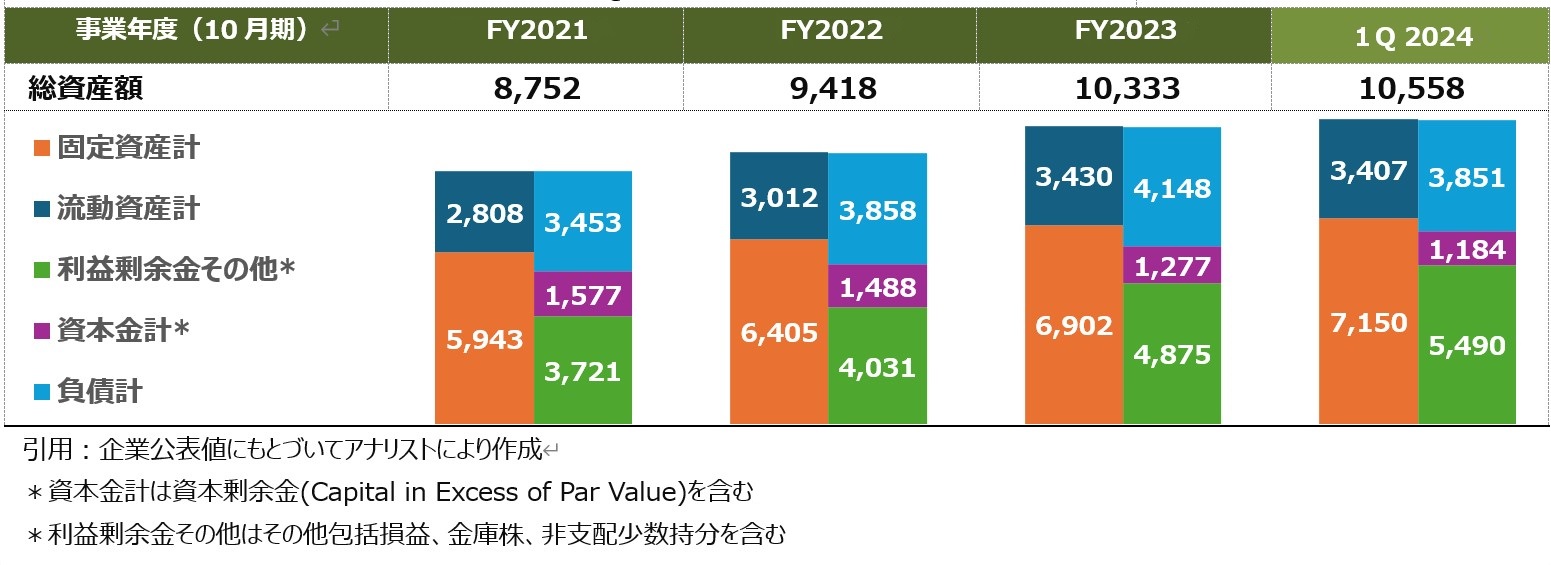

■図4:バランスシート推移(通期残高・1Q24残高)

投資論点①:NVIDIAとの協業、TSMC先端製造プロセスにおけるAI支援型EDAシステムの採用

NVIDIAはTSMC、ASML、シノプシスとの4年間の共同開発を経てcuLithoというEUV(極端紫外線)リソグラフィーフォトマスク作成システムを23年5月発表した。cuLithoは2nm以降の最先端ノード生産にも対応する。NVIDIAのGPUと組み合わせることで計算量の多いワークロードを40~60倍高速化させ、2週間かかっていたフォトマスク作成を一晩で終了させることが可能となる。

このcuLithoの実用化例が発表されたのが、NVIDIAの技術発表会議GTC(24年3月18日)であった。シノプシスの光近接補正、フォトマスク合成ソフトウェアとして実績のあるProteus™の最新版はこのcuLitho上で動作するソフトとしてTSMCで採用されている。cuLithoはNVIDIAの次期フラッグシップであるBlackwellアーキテクチャー・チップの製造にも応用される予定であり、シノプシスのAI支援型EDAの需要と競争力強化が見込まれる。

投資論点②:Ansysの買収によるチップレット型SoC設計への対応強化

シノプシスは24年1月25日にアンシス(ナスダック)を350億米ドルで買収することを発表。アンシスは統合に合意しており、買収は2025年上半期に完了することを予定。シノプシスは買収によって市場における自社シェアの規模が2025-2028間の年平均(CAGR)で11%成長することを見込んでいる。

シノプシスとアンシスは、2.5/3次元の集積技術であるヘテロジーニアス・インテグレーション設計EDAにおいて協業しており(Synopsys 3DIC Compiler™、Ansys RedHawk-SC™など)、両社の技術は補完関係にある。チップレット技術の浸透においてシノプシスのフルスタック型EDAシステムを強化することが見込まれる。戦略的には統合的なソリューションがいかに競争力強化につながるか、財務的には傘下となるアンシスを如何に効率化するかが課題である。

投資論点③:競合比較

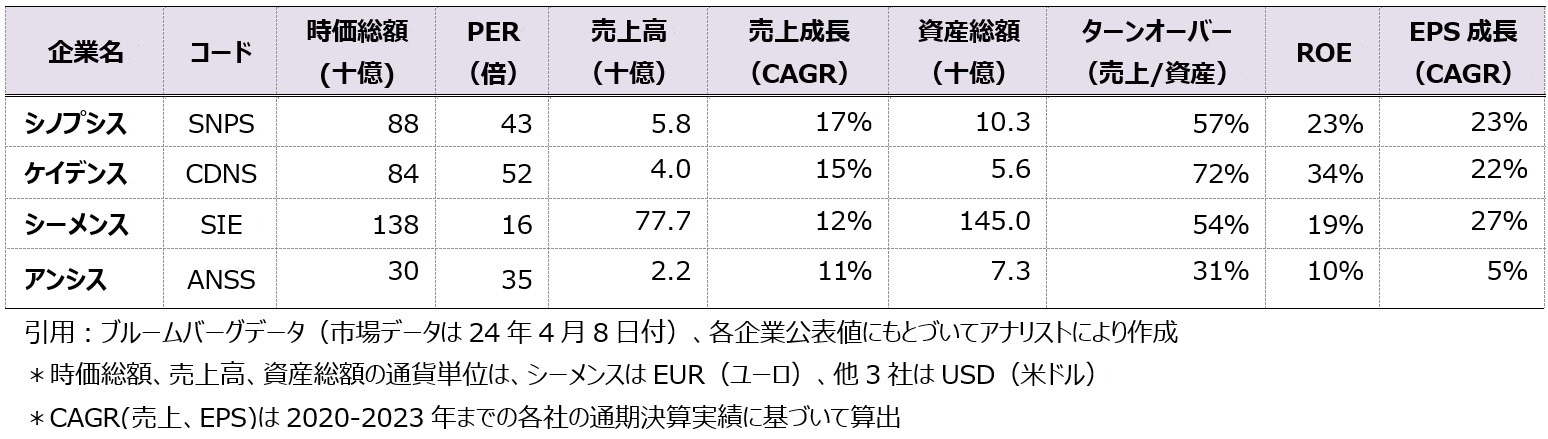

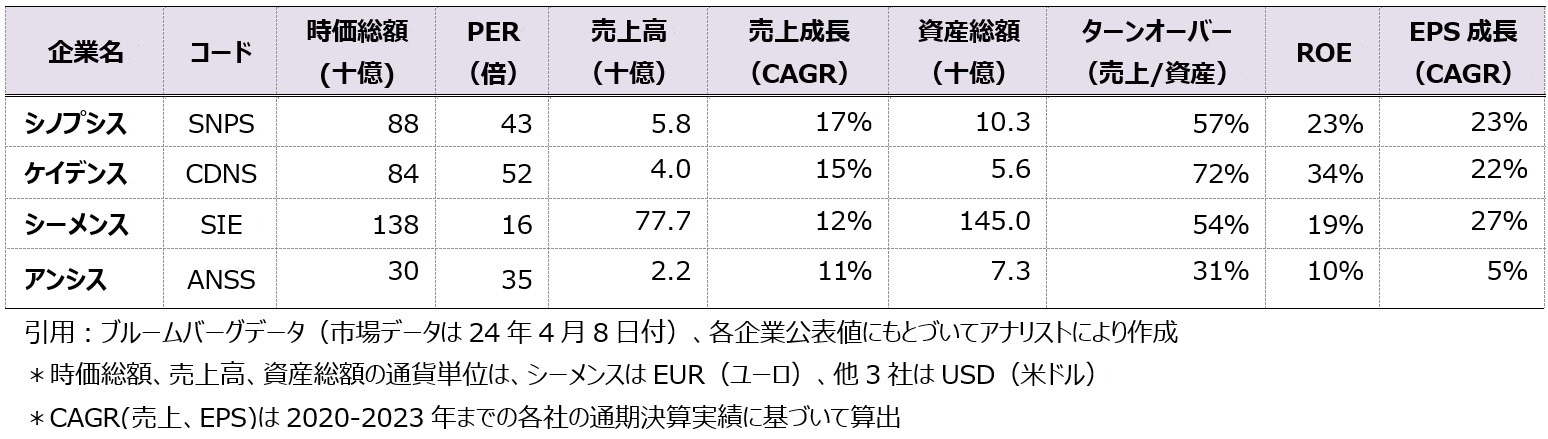

EDA分野においてシノプシスはケイデンス<CADE>、シーメンスEDA(米メンター社)らの3社とともに寡占市場を形成してきた。シノプシスはEDAの中でも特にチップ設計に注力してきた。比較対象としてここにアンシスを加えた。(図5)

2020から2023年(各社決算期通期業績)の売上成長、EPS成長ではケイデンスを上回っているが、ターンオーバー比率やROEといった効率性指標においてはケイデンスより劣った。買収や他社IP取得により資産規模を拡大してきたことが影響しているものと見られる。ここに25年からアンシスが加わることで売上/資産効率は直近決算業績で見る限りケイデンスを下回る可能性がある。シナジー創出により資産増加を上回る売上成長を起こすことが今後の課題である。

■図5:EDAベンター各社の業績・市場指標・財務指標比較

投資論点④:中国リスク懸念

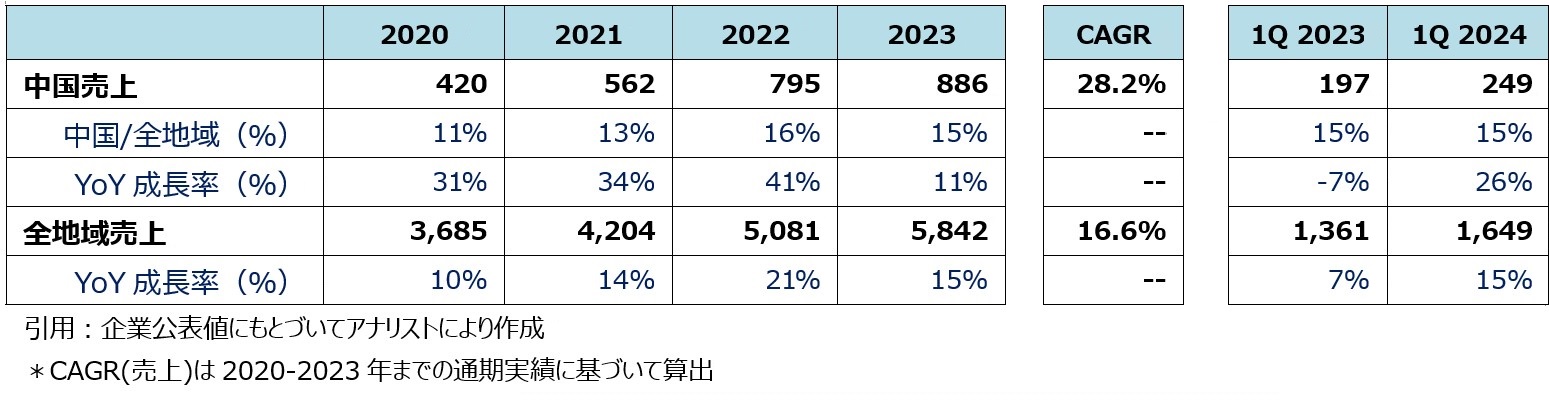

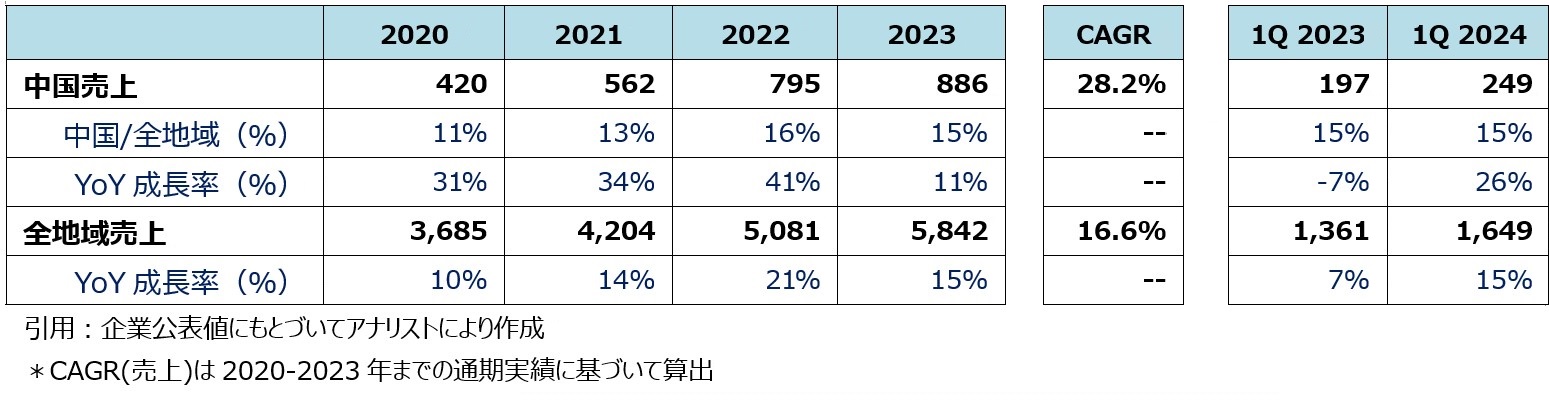

半導体製造においてEDAツールは必要不可欠であり、微細化の進んだ最先端ノードチップはEDAツールなしでは作成できないため、先端半導体設計に関わるシノプシスらのEDAツールは米国による対中輸出禁止措置の対象である。そのような事情がありながらもシノプシスにおける中国市場売上は比率にして全地域売上の15%、2020年から2023年までの売上成長(CAGR)では28%にもなる。対中輸出禁止対象製品の拡大となるような規制リスクや、台湾と中国の地政学上のリスクは、こうした少なくない売上やその成長に関わるものである。

■図6:中国地域業績推移(売上、売上比率、YoY成長率、CAGR)

※フィリップ証券より提供されたレポートを掲載しています。

株探ニュース

市場:ナスダック|業種:半導体素子

増収増益・無配継続。NVIDIA<NVDA>との協業、アンシス<ANSS>買収により先端半導体分野でのリーダーシップ継続に期待。中国リスク継続

【レポートサマリー】

| ▶ | NVIDIAとの協業継続、TSMC<TSM>最先端ノードのチップ製造プロセス採用による優位性確立か |

| ▶ | アンシス(Ansys)の買収によるチップレット型SoCチップ設計分野での強化が期待される |

| ▷ | 1Q24(11月-1月)に営業CFがマイナスへ転じる |

| ▷ | 中国市場売上規模は小さくなく成長率も高い。チャイナリスクの高まりに警戒 |

【チャート&市場指標】

株価&株主還元:右肩上がりで推移するもNVIDIAと比べて緩やかな上昇、自社株買いを継続か

シノプシスの株価は過去12ヶ月の間に53%上昇し、年初来では12%上昇した。12ヶ月で200%超、年初来で76%も伸ばしたNVIDIAと比べて緩やかな上昇と言える。過去12ヶ月において前日終値比で最も株価が伸びた日は23年の5月25日の9%であった。24日にNVIDIAが1Q24(1月期)決算発表したほか、25日9時(米国時間)に、シノプシスによる3億USDのASR(一括取得)型の自社株買いが発表された影響によるとみられる。24年に入ってからでは2月22日に6%の伸びが観測されている。その前日にあたる2月21日には1Q24決算(10月期)が発表されており、決算を好感した上昇と見られる。

同社から配当はなく、自社株買いによる株主還元が行われている。キャッシュフロー計算書上の自社株買い支出額(関連費含む)は2021年で7.5億USD、22年と23年は11億USDと11.6億USDであった。

事業解説:半導体の自動設計(EDA)ツールにおける最大手

シノプシスはEDAツールにおける最大手企業である。EDA(Electronics Design Assistant)とは電子機器や電子基板などの設計基板を支援するソフトウェアの総称である。シノプシスは半導体チップ設計に特化しており、近年はAI(人工知能)を活用したフルスタック(全工程支援)型のソリューションを展開している。他、半導体チップのアーキテクチャーや基盤設計のIP(知的財産)の提供も展開。SoC(組み込みチップ)関連IPが現在の注力分野となっている。

地域別売上では米国が主な市場となるが、中国(台湾を含む)や韓国市場の伸びは著しい。製品・サービス別売上ではEDAが6割超を占めるも、デザインIPの伸びは21年~23年間の年平均複利成長率(CAGR)で20%成長率と伸びが著しい。代表的な顧客・協業企業はNVIDIA、インテル<INTC>、サムスン電子各社半導体ベンダー他、TSMCのようなファウンドリ、装置メーカのASML<ASML>、ソシオネクスト<6526> [東証P]といったカスタムチップベンダーも対象となる。

業績・財務サマリ:増収増益なるもキャッシュフローはマイナスへ

2月21日 発表の24年1Q(11月‐1月)業績は売上が前年同期比15%増の1,649百万USD、営業利益が同23%増の1,269百万USDの増収増益で着地。利益率(粗利・営利)は毎年改善傾向にある。損益面では堅調なるも運転資本への投資増加により営業キャッシュフローは▲87百万USDとマイナスに転じた。

2Qガイダンスでは売上高が15.6~15.9億USD、EPS(GAAP)が2.05~2.16USD、24年通期では売上高65.7~66.3億USD、EPSが9.56~9.74USDの企業見通しが示され、対前年比で増収増益を見込む。

■図1:損益要約(GAAP)

単位:百万USD

■図2:損益成長メトリクス(対前年度比%)

単位:パーセンテージ

■図3:キャッシュフロー推移(3ヵ年通期推移・1Q23/1Q24比較)

単位:百万USD

■図4:バランスシート推移(通期残高・1Q24残高)

単位:百万USD

投資論点①:NVIDIAとの協業、TSMC先端製造プロセスにおけるAI支援型EDAシステムの採用

NVIDIAはTSMC、ASML、シノプシスとの4年間の共同開発を経てcuLithoというEUV(極端紫外線)リソグラフィーフォトマスク作成システムを23年5月発表した。cuLithoは2nm以降の最先端ノード生産にも対応する。NVIDIAのGPUと組み合わせることで計算量の多いワークロードを40~60倍高速化させ、2週間かかっていたフォトマスク作成を一晩で終了させることが可能となる。

このcuLithoの実用化例が発表されたのが、NVIDIAの技術発表会議GTC(24年3月18日)であった。シノプシスの光近接補正、フォトマスク合成ソフトウェアとして実績のあるProteus™の最新版はこのcuLitho上で動作するソフトとしてTSMCで採用されている。cuLithoはNVIDIAの次期フラッグシップであるBlackwellアーキテクチャー・チップの製造にも応用される予定であり、シノプシスのAI支援型EDAの需要と競争力強化が見込まれる。

投資論点②:Ansysの買収によるチップレット型SoC設計への対応強化

シノプシスは24年1月25日にアンシス(ナスダック)を350億米ドルで買収することを発表。アンシスは統合に合意しており、買収は2025年上半期に完了することを予定。シノプシスは買収によって市場における自社シェアの規模が2025-2028間の年平均(CAGR)で11%成長することを見込んでいる。

シノプシスとアンシスは、2.5/3次元の集積技術であるヘテロジーニアス・インテグレーション設計EDAにおいて協業しており(Synopsys 3DIC Compiler™、Ansys RedHawk-SC™など)、両社の技術は補完関係にある。チップレット技術の浸透においてシノプシスのフルスタック型EDAシステムを強化することが見込まれる。戦略的には統合的なソリューションがいかに競争力強化につながるか、財務的には傘下となるアンシスを如何に効率化するかが課題である。

投資論点③:競合比較

EDA分野においてシノプシスはケイデンス<CADE>、シーメンスEDA(米メンター社)らの3社とともに寡占市場を形成してきた。シノプシスはEDAの中でも特にチップ設計に注力してきた。比較対象としてここにアンシスを加えた。(図5)

2020から2023年(各社決算期通期業績)の売上成長、EPS成長ではケイデンスを上回っているが、ターンオーバー比率やROEといった効率性指標においてはケイデンスより劣った。買収や他社IP取得により資産規模を拡大してきたことが影響しているものと見られる。ここに25年からアンシスが加わることで売上/資産効率は直近決算業績で見る限りケイデンスを下回る可能性がある。シナジー創出により資産増加を上回る売上成長を起こすことが今後の課題である。

■図5:EDAベンター各社の業績・市場指標・財務指標比較

投資論点④:中国リスク懸念

半導体製造においてEDAツールは必要不可欠であり、微細化の進んだ最先端ノードチップはEDAツールなしでは作成できないため、先端半導体設計に関わるシノプシスらのEDAツールは米国による対中輸出禁止措置の対象である。そのような事情がありながらもシノプシスにおける中国市場売上は比率にして全地域売上の15%、2020年から2023年までの売上成長(CAGR)では28%にもなる。対中輸出禁止対象製品の拡大となるような規制リスクや、台湾と中国の地政学上のリスクは、こうした少なくない売上やその成長に関わるものである。

■図6:中国地域業績推移(売上、売上比率、YoY成長率、CAGR)

【免責・注意事項】

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。

株探ニュース