| Maryland | 001-36008 | 46-2024407 | ||||||||||||

| (State or other jurisdiction of incorporation) |

(Commission File Number) | (IRS Employer Identification No.) | ||||||||||||

| 11620 Wilshire Boulevard, Suite 1000 | ||||||||

| Los Angeles | ||||||||

| California | 90025 | |||||||

| (Address of principal executive offices) | (Zip Code) | |||||||

| ☐ | Written communications pursuant to Rule 425 under the Securities Act (17 CFR 230.425) | ||||

| ☐ | Soliciting material pursuant to Rule 14a-12 under the Exchange Act (17 CFR 240.14a-12) |

||||

| ☐ | Pre-commencement communications pursuant to Rule 14d-2(b) under the Exchange Act (17 CFR 240.14d-2(b)) |

||||

| ☐ | Pre-commencement communications pursuant to Rule 13e-4(c) under the Exchange Act (17 CFR 240.13e-4(c)) |

||||

| Title of each class | Trading symbols | Name of each exchange on which registered | ||||||||||||

| Common Stock, $0.01 par value | REXR | New York Stock Exchange | ||||||||||||

| 5.875% Series B Cumulative Redeemable Preferred Stock | REXR-PB | New York Stock Exchange | ||||||||||||

| 5.625% Series C Cumulative Redeemable Preferred Stock | REXR-PC | New York Stock Exchange | ||||||||||||

| Exhibit Number |

Description | |||||||

| 99.1 | ||||||||

| 99.2 | ||||||||

| 104 | Cover Page Interactive Data File (embedded within the Inline XBRL document) | |||||||

| Rexford Industrial Realty, Inc. | |||||

| October 16, 2024 |

/s/ Michael S. Frankel

|

||||

| Michael S. Frankel Co-Chief Executive Officer (Principal Executive Officer) |

|||||

| Rexford Industrial Realty, Inc. | |||||

| October 16, 2024 |

/s/ Howard Schwimmer

|

||||

| Howard Schwimmer Co-Chief Executive Officer (Principal Executive Officer) |

|||||

Q3-2024 Leasing Activity |

||||||||||||||||||||||||||

Releasing Spreads |

||||||||||||||||||||||||||

# of Leases Executed |

SF of

Leasing

|

GAAP |

Cash |

|||||||||||||||||||||||

New Leases |

56 | 994,566 | 35.8% | 25.7% | ||||||||||||||||||||||

Renewal Leases |

52 | 599,529 | 41.4% | 27.3% | ||||||||||||||||||||||

Total Leases |

108 | 1,594,095 | 39.2% | 26.7% | ||||||||||||||||||||||

2024 Outlook (1) |

Q3 2024 Updated Guidance | Q2 2024 Guidance |

||||||||||||

| Net Income Attributable to Common Stockholders per diluted share | $1.20 - $1.22 | $1.19 - $1.21 | ||||||||||||

| Company share of Core FFO per diluted share | $2.33 - $2.35 | $2.32 - $2.34 | ||||||||||||

| Same Property Portfolio NOI Growth - GAAP | 4.25% - 4.75% | 4.25% - 5.25% | ||||||||||||

| Same Property Portfolio NOI Growth - Cash | 7.0% - 7.5% | 7.0% - 8.0% | ||||||||||||

Average Same Property Portfolio Occupancy (Full Year) (2) |

96.5% - 96.75% | 96.5% - 97.0% | ||||||||||||

General and Administrative Expenses (3) |

+/- $83.0M | +/- $83.0M | ||||||||||||

| Net Interest Expense | +/- $99.0M | +/- $99.0M | ||||||||||||

| 2024 Estimate | |||||||||||

| Low | High | ||||||||||

| Net income attributable to common stockholders | $ | 1.20 | $ | 1.22 | |||||||

| Company share of depreciation and amortization | 1.21 | 1.21 | |||||||||

Company share of gains on sale of real estate(1) |

(0.08) | (0.08) | |||||||||

| Company share of Core FFO | $ | 2.33 | $ | 2.35 | |||||||

| September 30, 2024 | December 31, 2023 | ||||||||||

| (unaudited) | |||||||||||

| ASSETS | |||||||||||

| Land | $ | 7,703,232 | $ | 6,815,622 | |||||||

| Buildings and improvements | 4,416,032 | 3,933,379 | |||||||||

| Tenant improvements | 181,785 | 167,251 | |||||||||

| Furniture, fixtures, and equipment | 132 | 132 | |||||||||

| Construction in progress | 370,431 | 240,010 | |||||||||

| Total real estate held for investment | 12,671,612 | 11,156,394 | |||||||||

| Accumulated depreciation | (925,373) | (782,461) | |||||||||

| Investments in real estate, net | 11,746,239 | 10,373,933 | |||||||||

| Cash and cash equivalents | 61,836 | 33,444 | |||||||||

Loan receivable, net |

123,129 | 122,784 | |||||||||

| Rents and other receivables, net | 17,315 | 17,494 | |||||||||

| Deferred rent receivable, net | 151,637 | 123,325 | |||||||||

| Deferred leasing costs, net | 69,152 | 59,351 | |||||||||

| Deferred loan costs, net | 2,356 | 3,426 | |||||||||

| Acquired lease intangible assets, net | 205,510 | 153,670 | |||||||||

Acquired indefinite-lived intangible asset |

5,156 | 5,156 | |||||||||

Interest rate swap assets |

3,880 | 9,896 | |||||||||

| Other assets | 34,092 | 25,225 | |||||||||

| Acquisition related deposits | — | 2,125 | |||||||||

| Total Assets | $ | 12,420,302 | $ | 10,929,829 | |||||||

| LIABILITIES & EQUITY | |||||||||||

| Liabilities | |||||||||||

| Notes payable | $ | 3,350,190 | $ | 2,225,914 | |||||||

| Interest rate swap liability | 295 | — | |||||||||

| Accounts payable, accrued expenses and other liabilities | 169,084 | 128,842 | |||||||||

| Dividends and distributions payable | 95,288 | 83,733 | |||||||||

| Acquired lease intangible liabilities, net | 155,328 | 147,561 | |||||||||

| Tenant security deposits | 91,983 | 84,872 | |||||||||

Tenant prepaid rents |

93,218 | 115,002 | |||||||||

| Total Liabilities | 3,955,386 | 2,785,924 | |||||||||

| Equity | |||||||||||

| Rexford Industrial Realty, Inc. stockholders’ equity | |||||||||||

Preferred stock, $0.01 par value per share, 10,050,000 shares authorized: |

|||||||||||

5.875% series B cumulative redeemable preferred stock, 3,000,000 shares outstanding at September 30, 2024 and December 31, 2023 ($75,000 liquidation preference) |

72,443 | 72,443 | |||||||||

5.625% series C cumulative redeemable preferred stock, 3,450,000 shares outstanding at September 30, 2024 and December 31, 2023 ($86,250 liquidation preference) |

83,233 | 83,233 | |||||||||

Common Stock,$ 0.01 par value per share, 489,950,000 authorized and 219,507,345 and 212,346,450 shares outstanding at September 30, 2024 and December 31, 2023, respectively |

2,195 | 2,123 | |||||||||

| Additional paid in capital | 8,318,979 | 7,940,781 | |||||||||

| Cumulative distributions in excess of earnings | (407,695) | (338,835) | |||||||||

| Accumulated other comprehensive loss | 1,474 | 7,172 | |||||||||

| Total stockholders’ equity | 8,070,629 | 7,766,917 | |||||||||

| Noncontrolling interests | 394,287 | 376,988 | |||||||||

| Total Equity | 8,464,916 | 8,143,905 | |||||||||

| Total Liabilities and Equity | $ | 12,420,302 | $ | 10,929,829 | |||||||

| Three Months Ended September 30, | Nine Months Ended September 30, | ||||||||||||||||||||||

| 2024 | 2023 | 2024 | 2023 | ||||||||||||||||||||

| REVENUES | |||||||||||||||||||||||

| Rental income | $ | 238,396 | $ | 204,212 | $ | 682,359 | $ | 583,474 | |||||||||||||||

| Management and leasing services | 156 | 158 | 444 | 519 | |||||||||||||||||||

| Interest income | 3,291 | 1,029 | 10,709 | 3,408 | |||||||||||||||||||

| TOTAL REVENUES | 241,843 | 205,399 | 693,512 | 587,401 | |||||||||||||||||||

| OPERATING EXPENSES | |||||||||||||||||||||||

| Property expenses | 54,867 | 48,085 | 154,254 | 135,220 | |||||||||||||||||||

| General and administrative | 20,926 | 18,575 | 60,213 | 55,039 | |||||||||||||||||||

| Depreciation and amortization | 69,241 | 60,449 | 203,415 | 178,671 | |||||||||||||||||||

| TOTAL OPERATING EXPENSES | 145,034 | 127,109 | 417,882 | 368,930 | |||||||||||||||||||

| OTHER EXPENSES | |||||||||||||||||||||||

| Other expenses | 492 | 551 | 2,204 | 1,504 | |||||||||||||||||||

| Interest expense | 27,340 | 15,949 | 70,423 | 46,830 | |||||||||||||||||||

| TOTAL EXPENSES | 172,866 | 143,609 | 490,509 | 417,264 | |||||||||||||||||||

| Gains on sale of real estate | 1,745 | — | 18,013 | 12,133 | |||||||||||||||||||

| NET INCOME | 70,722 | 61,790 | 221,016 | 182,270 | |||||||||||||||||||

| Less: net income attributable to noncontrolling interests | (2,952) | (2,824) | (9,399) | (8,605) | |||||||||||||||||||

| NET INCOME ATTRIBUTABLE TO REXFORD INDUSTRIAL REALTY, INC. | 67,770 | 58,966 | 211,617 | 173,665 | |||||||||||||||||||

| Less: preferred stock dividends | (2,314) | (2,314) | (6,943) | (6,943) | |||||||||||||||||||

| Less: earnings attributable to participating securities | (395) | (314) | (1,222) | (952) | |||||||||||||||||||

| NET INCOME ATTRIBUTABLE TO COMMON STOCKHOLDERS | $ | 65,061 | $ | 56,338 | $ | 203,452 | $ | 165,770 | |||||||||||||||

Net income attributable to common stockholders per share – basic |

$ | 0.30 | $ | 0.27 | $ | 0.94 | $ | 0.83 | |||||||||||||||

Net income attributable to common stockholders per share – diluted |

$ | 0.30 | $ | 0.27 | $ | 0.94 | $ | 0.83 | |||||||||||||||

| Weighted-average shares of common stock outstanding – basic | 218,760 | 205,280 | 216,857 | 200,455 | |||||||||||||||||||

| Weighted-average shares of common stock outstanding – diluted | 219,133 | 205,448 | 216,994 | 200,668 | |||||||||||||||||||

| Same Property Portfolio Occupancy: | |||||||||||||||||

| September 30, | |||||||||||||||||

| 2024 | 2023 | Change (basis points) | |||||||||||||||

Quarterly Weighted Average Occupancy:(1) |

|||||||||||||||||

| Los Angeles County | 97.3% | 97.4% | (10) bps | ||||||||||||||

| Orange County | 99.4% | 98.5% | 90 bps | ||||||||||||||

| Riverside / San Bernardino County | 96.9% | 95.2% | 170 bps | ||||||||||||||

| San Diego County | 94.4% | 97.8% | (340) bps | ||||||||||||||

| Ventura County | 92.9% | 98.8% | (590) bps | ||||||||||||||

| Same Property Portfolio Weighted Average Occupancy | 96.9% | 97.2% | (30) bps | ||||||||||||||

| Ending Occupancy: | 96.7% | 97.4% | (70) bps | ||||||||||||||

| Same Property Portfolio NOI and Cash NOI: | |||||||||||||||||||||||||||||||||||||||||||||||

| Three Months Ended September 30, | Nine Months Ended September 30, | ||||||||||||||||||||||||||||||||||||||||||||||

| 2024 | 2023 | $ Change | % Change | 2024 | 2023 | $ Change | % Change | ||||||||||||||||||||||||||||||||||||||||

| Rental income | $ | 175,334 | $ | 170,392 | $ | 4,942 | 2.9 | % | $ | 520,131 | $ | 496,393 | $ | 23,738 | 4.8 | % | |||||||||||||||||||||||||||||||

| Property expenses | 41,207 | 39,620 | 1,587 | 4.0 | % | 118,803 | 113,261 | 5,542 | 4.9 | % | |||||||||||||||||||||||||||||||||||||

| Same Property Portfolio NOI | $ | 134,127 | $ | 130,772 | $ | 3,355 | 2.6 | % | $ | 401,328 | $ | 383,132 | $ | 18,196 | 4.7 | % | |||||||||||||||||||||||||||||||

| Straight line rental revenue adjustment | (5,946) | (7,720) | 1,774 | (23.0) | % | (15,813) | (21,666) | 5,853 | (27.0) | % | |||||||||||||||||||||||||||||||||||||

| Above/(below) market lease revenue adjustments | (4,905) | (5,977) | 1,072 | (17.9) | % | (15,778) | (18,210) | 2,432 | (13.4) | % | |||||||||||||||||||||||||||||||||||||

| Same Property Portfolio Cash NOI | $ | 123,276 | $ | 117,075 | $ | 6,201 | 5.3 | % | $ | 369,737 | $ | 343,256 | $ | 26,481 | 7.7 | % | |||||||||||||||||||||||||||||||

| Three Months Ended September 30, | Nine Months Ended September 30, | ||||||||||||||||||||||

| 2024 | 2023 | 2024 | 2023 | ||||||||||||||||||||

| Net income | $ | 70,722 | $ | 61,790 | $ | 221,016 | $ | 182,270 | |||||||||||||||

| General and administrative | 20,926 | 18,575 | 60,213 | 55,039 | |||||||||||||||||||

| Depreciation and amortization | 69,241 | 60,449 | 203,415 | 178,671 | |||||||||||||||||||

| Other expenses | 492 | 551 | 2,204 | 1,504 | |||||||||||||||||||

| Interest expense | 27,340 | 15,949 | 70,423 | 46,830 | |||||||||||||||||||

| Management and leasing services | (156) | (158) | (444) | (519) | |||||||||||||||||||

| Interest income | (3,291) | (1,029) | (10,709) | (3,408) | |||||||||||||||||||

| Gains on sale of real estate | (1,745) | — | (18,013) | (12,133) | |||||||||||||||||||

| Net operating income (NOI) | $ | 183,529 | $ | 156,127 | $ | 528,105 | $ | 448,254 | |||||||||||||||

| Straight line rental revenue adjustment | (11,441) | (11,792) | (28,376) | (28,073) | |||||||||||||||||||

Above/(below) market lease revenue adjustments(1) |

(6,635) | (7,241) | (21,494) | (21,763) | |||||||||||||||||||

| Cash NOI | $ | 165,453 | $ | 137,094 | $ | 478,235 | $ | 398,418 | |||||||||||||||

| NOI | $ | 183,529 | $ | 156,127 | $ | 528,105 | $ | 448,254 | |||||||||||||||

| Non-Same Property Portfolio rental income | (63,062) | (33,820) | (162,228) | (87,081) | |||||||||||||||||||

| Non-Same Property Portfolio property expenses | 13,660 | 8,465 | 35,451 | 21,959 | |||||||||||||||||||

| Same Property Portfolio NOI | $ | 134,127 | $ | 130,772 | $ | 401,328 | $ | 383,132 | |||||||||||||||

| Straight line rental revenue adjustment | (5,946) | (7,720) | (15,813) | (21,666) | |||||||||||||||||||

| Above/(below) market lease revenue adjustments | (4,905) | (5,977) | (15,778) | (18,210) | |||||||||||||||||||

| Same Property Portfolio Cash NOI | $ | 123,276 | $ | 117,075 | $ | 369,737 | $ | 343,256 | |||||||||||||||

| Three Months Ended September 30, | Nine Months Ended September 30, | ||||||||||||||||||||||

| 2024 | 2023 | 2024 | 2023 | ||||||||||||||||||||

| Net income | $ | 70,722 | $ | 61,790 | $ | 221,016 | $ | 182,270 | |||||||||||||||

| Adjustments: | |||||||||||||||||||||||

| Depreciation and amortization | 69,241 | 60,449 | 203,415 | 178,671 | |||||||||||||||||||

| Gains on sale of real estate | (1,745) | — | (18,013) | (12,133) | |||||||||||||||||||

| Funds From Operations (FFO) | $ | 138,218 | $ | 122,239 | $ | 406,418 | $ | 348,808 | |||||||||||||||

| Less: preferred stock dividends | (2,314) | (2,314) | (6,943) | (6,943) | |||||||||||||||||||

Less: FFO attributable to noncontrolling interests(1) |

(5,389) | (4,909) | (15,987) | (14,554) | |||||||||||||||||||

Less: FFO attributable to participating securities(2) |

(566) | (461) | (1,718) | (1,339) | |||||||||||||||||||

| Company share of FFO | $ | 129,949 | $ | 114,555 | $ | 381,770 | $ | 325,972 | |||||||||||||||

| Company Share of FFO per common share – basic | $ | 0.59 | $ | 0.56 | $ | 1.76 | $ | 1.63 | |||||||||||||||

| Company Share of FFO per common share – diluted | $ | 0.59 | $ | 0.56 | $ | 1.76 | $ | 1.62 | |||||||||||||||

| FFO | $ | 138,218 | $ | 122,239 | $ | 406,418 | $ | 348,808 | |||||||||||||||

| Adjustments: | |||||||||||||||||||||||

| Acquisition expenses | 6 | 10 | 114 | 330 | |||||||||||||||||||

| Impairment of right-of-use asset | — | — | — | 188 | |||||||||||||||||||

| Amortization of loss on termination of interest rate swaps | 59 | 59 | 177 | 177 | |||||||||||||||||||

| Non-capitalizable demolition costs | — | 361 | 1,127 | 701 | |||||||||||||||||||

Write-offs of below-market lease intangibles related to unexercised renewal options(3) |

— | — | — | (1,318) | |||||||||||||||||||

| Core FFO | $ | 138,283 | $ | 122,669 | $ | 407,836 | $ | 348,886 | |||||||||||||||

| Less: preferred stock dividends | (2,314) | (2,314) | (6,943) | (6,943) | |||||||||||||||||||

Less: Core FFO attributable to noncontrolling interest(1) |

(5,391) | (4,924) | (16,035) | (14,556) | |||||||||||||||||||

Less: Core FFO attributable to participating securities(2) |

(567) | (462) | (1,725) | (1,339) | |||||||||||||||||||

| Company share of Core FFO | $ | 130,011 | $ | 114,969 | $ | 383,133 | $ | 326,048 | |||||||||||||||

| Company share of Core FFO per common share – basic | $ | 0.59 | $ | 0.56 | $ | 1.77 | $ | 1.63 | |||||||||||||||

| Company share of Core FFO per common share – diluted | $ | 0.59 | $ | 0.56 | $ | 1.77 | $ | 1.62 | |||||||||||||||

| Weighted-average shares of common stock outstanding – basic | 218,760 | 205,280 | 216,857 | 200,455 | |||||||||||||||||||

| Weighted-average shares of common stock outstanding – diluted | 219,133 | 205,448 | 216,994 | 200,668 | |||||||||||||||||||

Table of Contents. |

||||||||

| Section | Page | ||||

| Corporate Data: | |||||

| Consolidated Financial Results: | |||||

| Portfolio Data: | |||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 2

|

|

||||||

Investor Company Summary. |

||||||||

| Executive Management Team | ||||||||

| Howard Schwimmer | Co-Chief Executive Officer, Director | |||||||

| Michael S. Frankel | Co-Chief Executive Officer, Director | |||||||

| Laura Clark | Chief Financial Officer | |||||||

| David Lanzer | General Counsel and Corporate Secretary | |||||||

| Board of Directors | ||||||||

| Richard Ziman | Chairman | |||||||

| Tyler H. Rose | Lead Independent Director | |||||||

| Howard Schwimmer | Co-Chief Executive Officer, Director | |||||||

| Michael S. Frankel | Co-Chief Executive Officer, Director | |||||||

| Robert L. Antin | Director | |||||||

| Diana J. Ingram | Director | |||||||

| Angela L. Kleiman | Director | |||||||

| Debra L. Morris | Director | |||||||

| Investor Relations Information | ||||||||

| investorrelations@rexfordindustrial.com | ||||||||

| Equity Research Coverage | ||||||||||||||

| BofA Securities | Jeffrey Spector | (646) 855-1363 | ||||||||||||

| Barclays | Brendan Lynch | (212) 526-9428 | ||||||||||||

| BMO Capital Markets | John Kim | (212) 885-4115 | ||||||||||||

| BNP Paribas Exane | Nate Crossett | (646) 342-1588 | ||||||||||||

| Citigroup Investment Research | Craig Mailman | (212) 816-4471 | ||||||||||||

| Colliers Securities | Barry Oxford | (203) 961-6573 | ||||||||||||

Evercore ISI |

Samir Khanal | (212) 888-3796 | ||||||||||||

| Green Street Advisors | Vince Tibone | (949) 640-8780 | ||||||||||||

| J.P. Morgan Securities | Michael Mueller | (212) 622-6689 | ||||||||||||

| Jefferies LLC | Jonathan Petersen | (212) 284-1705 | ||||||||||||

| Mizuho Securities USA | Vikram Malhotra | (212) 282-3827 | ||||||||||||

| Robert W. Baird & Co. | Nicholas Thillman | (414) 298-5053 | ||||||||||||

| Scotiabank | Greg McGinniss | (212) 225-6906 | ||||||||||||

| Truist Securities | Anthony Hau | (212) 303-4176 | ||||||||||||

| Wedbush Securities | Richard Anderson | (212) 931-7001 | ||||||||||||

| Wells Fargo Securities | Blaine Heck | (443) 263-6529 | ||||||||||||

| Wolfe Research | Andrew Rosivach | (646) 582-9250 | ||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 3

|

|

||||||

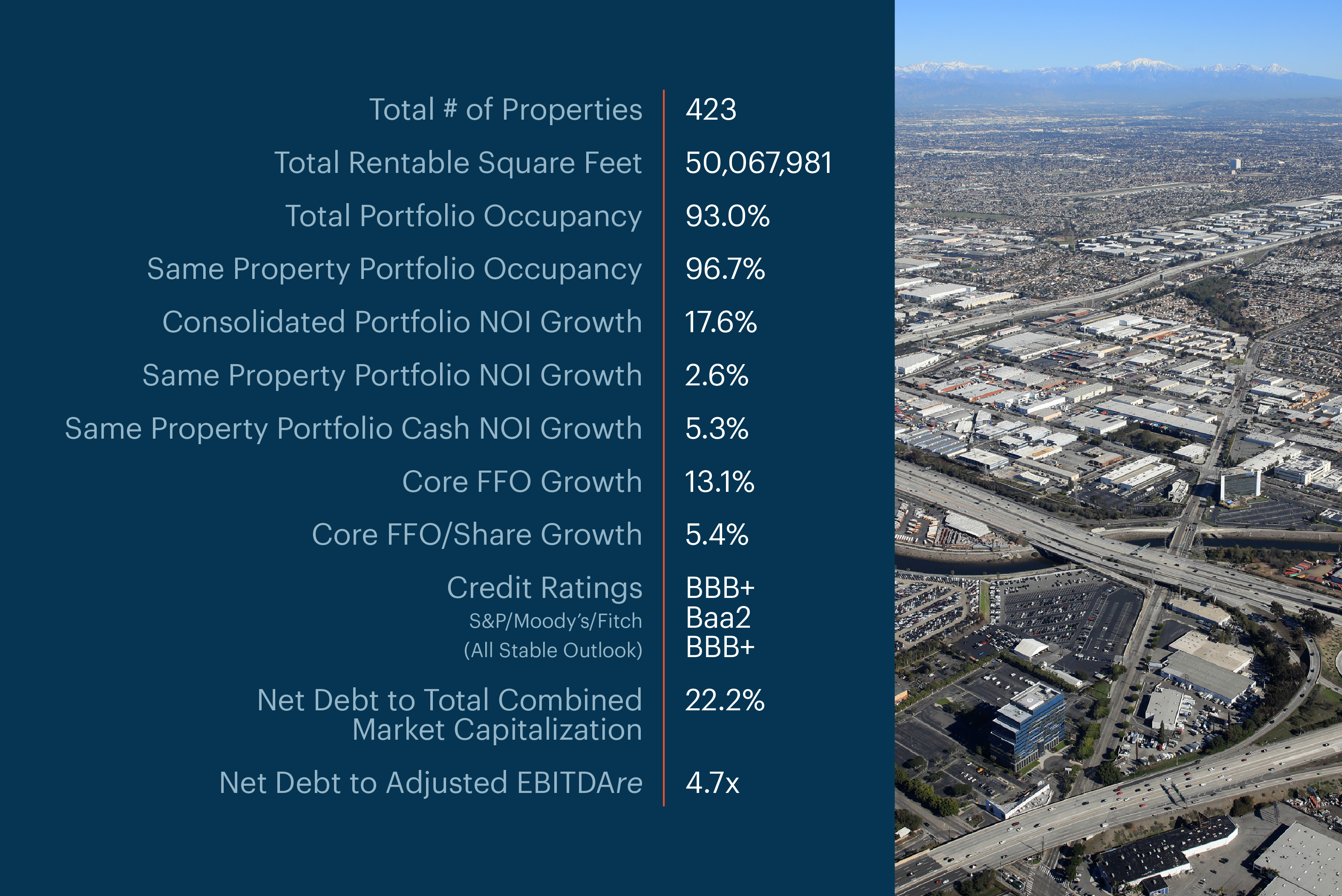

Company Overview. |

||||||||

| For the Quarter Ended September 30, 2024 | ||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 4

|

|

||||||

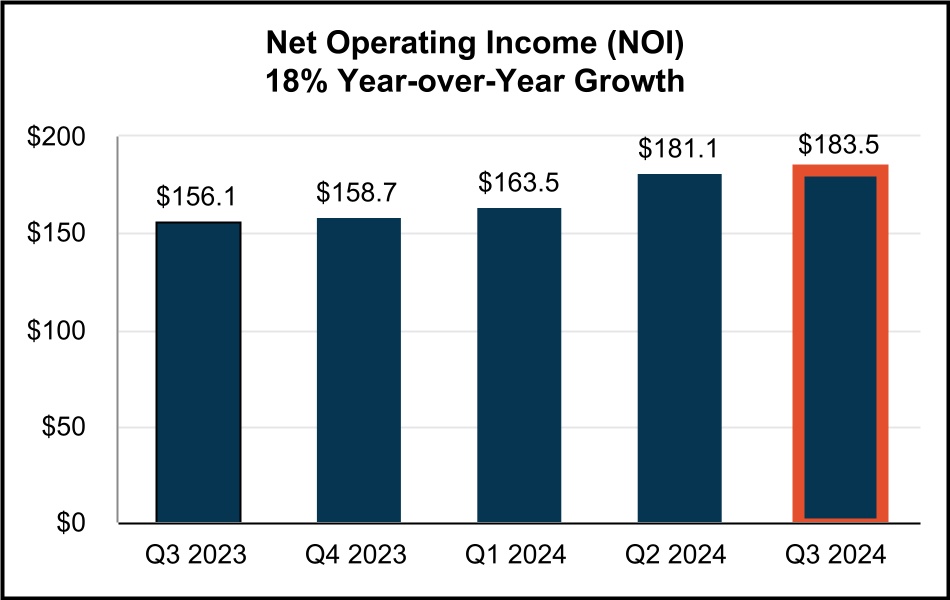

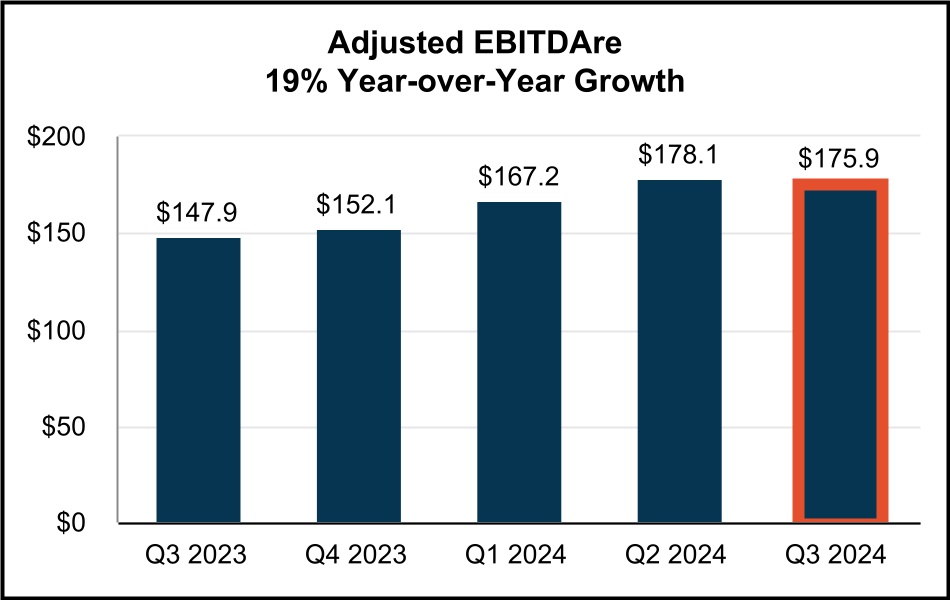

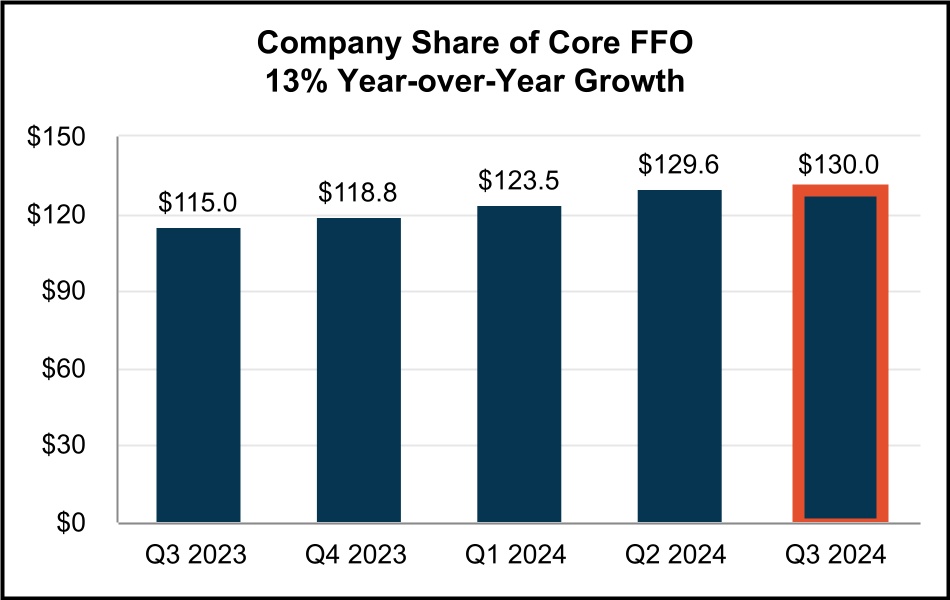

Highlights - Consolidated Financial Results. |

||||||||

| Quarterly Results | (in millions) | |||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 5

|

|

||||||

Financial and Portfolio Highlights and Capitalization Data. (1) |

||||||||

| (in thousands except share and per share data and portfolio statistics) | ||||||||

| Three Months Ended | |||||||||||||||||||||||||||||

| September 30, 2024 | June 30, 2024 | March 31, 2024 | December 31, 2023 | September 30, 2023 | |||||||||||||||||||||||||

| Financial Results: | |||||||||||||||||||||||||||||

| Total rental income | $ | 238,396 | $ | 232,973 | $ | 210,990 | $ | 207,909 | $ | 204,212 | |||||||||||||||||||

| Net income | $ | 70,722 | $ | 86,017 | $ | 64,277 | $ | 67,321 | $ | 61,790 | |||||||||||||||||||

| Net Operating Income (NOI) | $ | 183,529 | $ | 181,068 | $ | 163,508 | $ | 158,650 | $ | 156,127 | |||||||||||||||||||

| Company share of Core FFO | $ | 130,011 | $ | 129,575 | $ | 123,547 | $ | 118,781 | $ | 114,969 | |||||||||||||||||||

| Company share of Core FFO per common share - diluted | $ | 0.59 | $ | 0.60 | $ | 0.58 | $ | 0.56 | $ | 0.56 | |||||||||||||||||||

Adjusted EBITDAre |

$ | 175,929 | $ | 178,106 | $ | 167,207 | $ | 152,126 | $ | 147,925 | |||||||||||||||||||

| Dividend declared per common share | $ | 0.4175 | $ | 0.4175 | $ | 0.4175 | $ | 0.380 | $ | 0.380 | |||||||||||||||||||

| Portfolio Statistics: | |||||||||||||||||||||||||||||

| Portfolio rentable square feet (“RSF”) | 50,067,981 | 49,710,628 | 49,162,216 | 45,860,368 | 44,998,613 | ||||||||||||||||||||||||

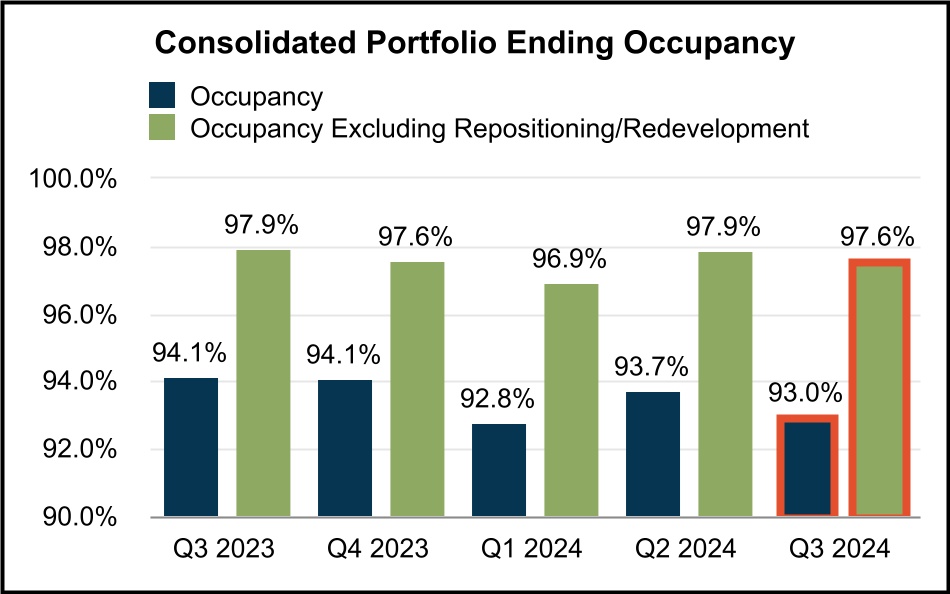

| Ending occupancy | 93.0% | 93.7% | 92.8% | 94.1% | 94.1% | ||||||||||||||||||||||||

Ending occupancy excluding repositioning/redevelopment(2) |

97.6% | 97.9% | 96.9% | 97.6% | 97.9% | ||||||||||||||||||||||||

Rent Change - GAAP(3) |

39.2% | 67.7% | 53.0% | 63.1% | 64.8% | ||||||||||||||||||||||||

Rent Change - Cash(3) |

26.7% | 49.0% | 33.6% | 45.6% | 51.4% | ||||||||||||||||||||||||

| Same Property Portfolio Performance: | |||||||||||||||||||||||||||||

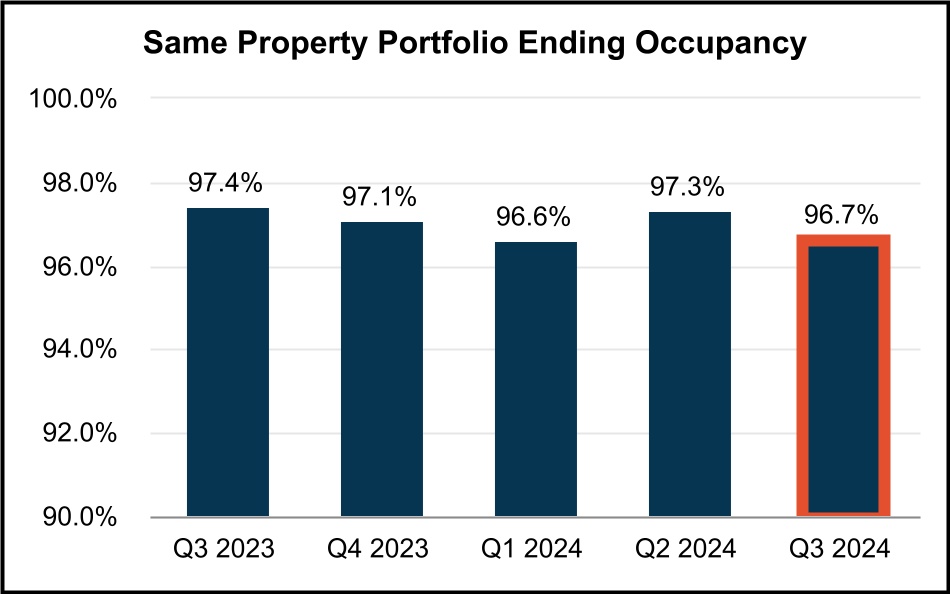

Same Property Portfolio ending occupancy(4) |

96.7% | 97.3% | 96.6% | 97.1% | 97.4% | ||||||||||||||||||||||||

Same Property Portfolio NOI growth(5) |

2.6% | 6.0% | 5.7% | ||||||||||||||||||||||||||

Same Property Portfolio Cash NOI growth(5) |

5.3% | 9.1% | 8.9% | ||||||||||||||||||||||||||

| Capitalization: | |||||||||||||||||||||||||||||

Total shares and units issued and outstanding at period end(6) |

227,278,210 | 225,623,274 | 224,992,152 | 219,629,857 | 213,435,271 | ||||||||||||||||||||||||

| Series B and C Preferred Stock and Series 1, 2 and 3 CPOP Units | $ | 213,956 | $ | 214,000 | $ | 241,031 | $ | 241,068 | $ | 241,068 | |||||||||||||||||||

| Total equity market capitalization | $ | 11,648,323 | $ | 10,274,542 | $ | 11,558,136 | $ | 12,562,303 | $ | 10,774,099 | |||||||||||||||||||

| Total consolidated debt | $ | 3,386,273 | $ | 3,386,559 | $ | 3,389,088 | $ | 2,243,025 | $ | 2,245,605 | |||||||||||||||||||

| Total combined market capitalization (net debt plus equity) | $ | 14,972,760 | $ | 13,535,391 | $ | 14,610,264 | $ | 14,771,884 | $ | 12,936,436 | |||||||||||||||||||

| Ratios: | |||||||||||||||||||||||||||||

| Net debt to total combined market capitalization | 22.2% | 24.1% | 20.9% | 15.0% | 16.7% | ||||||||||||||||||||||||

Net debt to Adjusted EBITDAre (quarterly results annualized) |

4.7x | 4.6x | 4.6x | 3.6x | 3.7x | ||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 6

|

|

||||||

Guidance. |

||||||||

| As of September 30, 2024 | ||||||||

| METRIC |

Q3-2024 UPDATED

GUIDANCE

|

Q2-2024 GUIDANCE |

YTD RESULTS AS OF SEPTEMBER 30, 2024 | PRIMARY DRIVERS OF Q3-2024 UPDATED GUIDANCE |

||||||||||||||||||||||

Net Income Attributable to Common Stockholders per diluted share (1)(2) |

$1.20 - $1.22 | $1.19 - $1.21 | $0.94 | Increase in FFO/share projections |

||||||||||||||||||||||

Company share of Core FFO per diluted share (1)(2) |

$2.33 - $2.35 | $2.32 - $2.34 | $1.77 | See 2024 Guidance Rollforward on Page 8 |

||||||||||||||||||||||

Same Property Portfolio NOI Growth - GAAP (3) |

4.25% - 4.75% | 4.25% - 5.25% | 4.7% | Primarily driven by updated Average Same Property Occupancy guidance | ||||||||||||||||||||||

Same Property Portfolio NOI Growth - Cash (3) |

7.0% - 7.5% | 7.0% - 8.0% | 7.7% | |||||||||||||||||||||||

Average Same Property Portfolio Occupancy (Full Year) (3)(4) |

96.5% - 96.75% | 96.5% - 97.0% | 96.9% | Driven by timing of expected new rent commencements and the projected early move-out of one larger tenant at 1601 Mission Blvd | ||||||||||||||||||||||

General and Administrative Expenses (5) |

+/- $83.0M | +/- $83.0M | $60.2M | Unchanged |

||||||||||||||||||||||

| Net Interest Expense | +/- $99.0M | +/- $99.0M | $70.4M | Unchanged |

||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 7

|

|

||||||

Guidance (Continued). |

||||||||

| As of September 30, 2024 | ||||||||

| Earnings Components | Range ($ per share) |

Notes | ||||||||||||||||||

2024 Core FFO Per Diluted Share Guidance (Previous) |

$2.32 | $2.34 | Q2 2024 Guidance | |||||||||||||||||

| Same Property Portfolio NOI Growth | — | (0.01) | FY 2024 SP NOI Growth (GAAP) Guidance range of 4.25% - 4.75% |

|||||||||||||||||

| 3Q Investments | 0.01 | 0.01 |

Incremental NOI related to $131M of acquisitions closed since

prior guidance

|

|||||||||||||||||

| 3Q Dispositions | — | — | Incremental NOI related to $7M of dispositions closed since prior guidance |

|||||||||||||||||

| Repositioning/Redevelopment NOI | — | — | Change in incremental NOI from repositionings/redevelopments compared to prior quarter |

|||||||||||||||||

| Net G&A Expense | — | — | FY 2024 Guidance range of +/- $83.0M |

|||||||||||||||||

| Net Interest Expense | — | — | FY 2024 Guidance range of +/- $99.0M |

|||||||||||||||||

| Other | — | 0.01 | Includes impact from projected NOI related to Non-Same Property pool and equity issuance |

|||||||||||||||||

2024 Core FFO Per Diluted Share Guidance (Current) |

$2.33 | $2.35 | ||||||||||||||||||

| Core FFO Per Diluted Share Annual Growth | 6% | 7% | ||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 8

|

|

||||||

Consolidated Balance Sheets. |

(unaudited and in thousands) | |||||||

| September 30, 2024 | June 30, 2024 | March 31, 2024 | December 31, 2023 | September 30, 2023 | |||||||||||||||||||||||||

| ASSETS | |||||||||||||||||||||||||||||

| Land | $ | 7,703,232 | $ | 7,650,740 | $ | 7,568,720 | $ | 6,815,622 | $ | 6,606,022 | |||||||||||||||||||

| Buildings and improvements | 4,416,032 | 4,330,709 | 4,260,512 | 3,933,379 | 3,869,303 | ||||||||||||||||||||||||

| Tenant improvements | 181,785 | 178,832 | 172,707 | 167,251 | 160,108 | ||||||||||||||||||||||||

| Furniture, fixtures, and equipment | 132 | 132 | 132 | 132 | 132 | ||||||||||||||||||||||||

| Construction in progress | 370,431 | 343,275 | 258,413 | 240,010 | 188,079 | ||||||||||||||||||||||||

| Total real estate held for investment | 12,671,612 | 12,503,688 | 12,260,484 | 11,156,394 | 10,823,644 | ||||||||||||||||||||||||

| Accumulated depreciation | (925,373) | (874,413) | (827,576) | (782,461) | (739,369) | ||||||||||||||||||||||||

| Investments in real estate, net | 11,746,239 | 11,629,275 | 11,432,908 | 10,373,933 | 10,084,275 | ||||||||||||||||||||||||

| Cash and cash equivalents | 61,836 | 125,710 | 336,960 | 33,444 | 83,268 | ||||||||||||||||||||||||

| Loan receivable, net | 123,129 | 123,014 | 122,899 | 122,784 | — | ||||||||||||||||||||||||

| Rents and other receivables, net | 17,315 | 17,685 | 17,896 | 17,494 | 18,973 | ||||||||||||||||||||||||

| Deferred rent receivable, net | 151,637 | 140,196 | 130,694 | 123,325 | 114,927 | ||||||||||||||||||||||||

| Deferred leasing costs, net | 69,152 | 68,161 | 61,017 | 59,351 | 56,735 | ||||||||||||||||||||||||

| Deferred loan costs, net | 2,356 | 2,713 | 3,069 | 3,426 | 3,783 | ||||||||||||||||||||||||

Acquired lease intangible assets, net(1) |

205,510 | 220,021 | 223,698 | 153,670 | 154,036 | ||||||||||||||||||||||||

Acquired indefinite-lived intangible asset |

5,156 | 5,156 | 5,156 | 5,156 | 5,156 | ||||||||||||||||||||||||

Interest rate swap assets |

3,880 | 16,510 | 16,737 | 9,896 | 24,494 | ||||||||||||||||||||||||

| Other assets | 34,092 | 18,501 | 22,114 | 25,225 | 31,817 | ||||||||||||||||||||||||

| Acquisition related deposits | — | 1,250 | 7,975 | 2,125 | — | ||||||||||||||||||||||||

| Total Assets | $ | 12,420,302 | $ | 12,368,192 | $ | 12,381,123 | $ | 10,929,829 | $ | 10,577,464 | |||||||||||||||||||

| LIABILITIES & EQUITY | |||||||||||||||||||||||||||||

| Liabilities | |||||||||||||||||||||||||||||

| Notes payable | $ | 3,350,190 | $ | 3,348,697 | $ | 3,349,120 | $ | 2,225,914 | $ | 2,227,637 | |||||||||||||||||||

| Interest rate swap liability | 295 | — | — | — | — | ||||||||||||||||||||||||

| Accounts payable, accrued expenses and other liabilities | 169,084 | 153,993 | 148,920 | 128,842 | 155,103 | ||||||||||||||||||||||||

| Dividends and distributions payable | 95,288 | 94,582 | 94,356 | 83,733 | 81,423 | ||||||||||||||||||||||||

Acquired lease intangible liabilities, net(2) |

155,328 | 163,109 | 171,687 | 147,561 | 155,582 | ||||||||||||||||||||||||

| Tenant security deposits | 91,983 | 91,162 | 91,034 | 84,872 | 83,643 | ||||||||||||||||||||||||

Tenant prepaid rents(3) |

93,218 | 101,473 | 110,727 | 115,002 | 30,772 | ||||||||||||||||||||||||

| Total Liabilities | 3,955,386 | 3,953,016 | 3,965,844 | 2,785,924 | 2,734,160 | ||||||||||||||||||||||||

| Equity | |||||||||||||||||||||||||||||

| Series B preferred stock, net ($75,000 liquidation preference) | 72,443 | 72,443 | 72,443 | 72,443 | 72,443 | ||||||||||||||||||||||||

| Series C preferred stock, net ($86,250 liquidation preference) | 83,233 | 83,233 | 83,233 | 83,233 | 83,233 | ||||||||||||||||||||||||

| Preferred stock | 155,676 | 155,676 | 155,676 | 155,676 | 155,676 | ||||||||||||||||||||||||

| Common stock | 2,195 | 2,178 | 2,178 | 2,123 | 2,065 | ||||||||||||||||||||||||

| Additional paid in capital | 8,318,979 | 8,235,484 | 8,233,127 | 7,940,781 | 7,613,354 | ||||||||||||||||||||||||

| Cumulative distributions in excess of earnings | (407,695) | (381,507) | (370,720) | (338,835) | (320,180) | ||||||||||||||||||||||||

| Accumulated other comprehensive income (loss) | 1,474 | 13,834 | 13,922 | 7,172 | 21,142 | ||||||||||||||||||||||||

| Total stockholders’ equity | 8,070,629 | 8,025,665 | 8,034,183 | 7,766,917 | 7,472,057 | ||||||||||||||||||||||||

| Noncontrolling interests | 394,287 | 389,511 | 381,096 | 376,988 | 371,247 | ||||||||||||||||||||||||

| Total Equity | 8,464,916 | 8,415,176 | 8,415,279 | 8,143,905 | 7,843,304 | ||||||||||||||||||||||||

| Total Liabilities and Equity | $ | 12,420,302 | $ | 12,368,192 | $ | 12,381,123 | $ | 10,929,829 | $ | 10,577,464 | |||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 9

|

|

||||||

Consolidated Statements of Operations. |

||||||||

| Quarterly Results | (unaudited and in thousands, except share and per share data) | |||||||

| Three Months Ended | |||||||||||||||||||||||||||||

| Sep 30, 2024 | Jun 30, 2024 | Mar 31, 2024 | Dec 31, 2023 | Sep 30, 2023 | |||||||||||||||||||||||||

| Revenues | |||||||||||||||||||||||||||||

Rental income(1) |

$ | 238,396 | $ | 232,973 | $ | 210,990 | $ | 207,909 | $ | 204,212 | |||||||||||||||||||

| Management and leasing services | 156 | 156 | 132 | 163 | 158 | ||||||||||||||||||||||||

| Interest income | 3,291 | 4,444 | 2,974 | 2,353 | 1,029 | ||||||||||||||||||||||||

| Total Revenues | 241,843 | 237,573 | 214,096 | 210,425 | 205,399 | ||||||||||||||||||||||||

| Operating Expenses | |||||||||||||||||||||||||||||

| Property expenses | 54,867 | 51,905 | 47,482 | 49,259 | 48,085 | ||||||||||||||||||||||||

| General and administrative | 20,926 | 19,307 | 19,980 | 19,988 | 18,575 | ||||||||||||||||||||||||

| Depreciation and amortization | 69,241 | 67,896 | 66,278 | 65,839 | 60,449 | ||||||||||||||||||||||||

| Total Operating Expenses | 145,034 | 139,108 | 133,740 | 135,086 | 127,109 | ||||||||||||||||||||||||

| Other Expenses | |||||||||||||||||||||||||||||

| Other expenses | 492 | 304 | 1,408 | 316 | 551 | ||||||||||||||||||||||||

| Interest expense | 27,340 | 28,412 | 14,671 | 14,570 | 15,949 | ||||||||||||||||||||||||

| Total Expenses | 172,866 | 167,824 | 149,819 | 149,972 | 143,609 | ||||||||||||||||||||||||

| Gains on sale of real estate | 1,745 | 16,268 | — | 6,868 | — | ||||||||||||||||||||||||

| Net Income | 70,722 | 86,017 | 64,277 | 67,321 | 61,790 | ||||||||||||||||||||||||

| Less: net income attributable to noncontrolling interests | (2,952) | (3,541) | (2,906) | (2,970) | (2,824) | ||||||||||||||||||||||||

| Net income attributable to Rexford Industrial Realty, Inc. | 67,770 | 82,476 | 61,371 | 64,351 | 58,966 | ||||||||||||||||||||||||

| Less: preferred stock dividends | (2,314) | (2,315) | (2,314) | (2,315) | (2,314) | ||||||||||||||||||||||||

| Less: earnings allocated to participating securities | (395) | (409) | (418) | (357) | (314) | ||||||||||||||||||||||||

| Net income attributable to common stockholders | $ | 65,061 | $ | 79,752 | $ | 58,639 | $ | 61,679 | $ | 56,338 | |||||||||||||||||||

| Earnings per Common Share | |||||||||||||||||||||||||||||

| Net income attributable to common stockholders per share - basic | $ | 0.30 | $ | 0.37 | $ | 0.27 | $ | 0.29 | $ | 0.27 | |||||||||||||||||||

| Net income attributable to common stockholders per share - diluted | $ | 0.30 | $ | 0.37 | $ | 0.27 | $ | 0.29 | $ | 0.27 | |||||||||||||||||||

| Weighted average shares outstanding - basic | 218,759,979 | 217,388,908 | 214,401,661 | 210,089,164 | 205,279,681 | ||||||||||||||||||||||||

| Weighted average shares outstanding - diluted | 219,133,037 | 217,388,908 | 214,437,913 | 210,362,069 | 205,447,532 | ||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 10

|

|

||||||

Consolidated Statements of Operations. |

||||||||

| Quarterly Results (continued) | (unaudited and in thousands, except share and per share data) | |||||||

| Three Months Ended September 30, | Nine Months Ended September 30, | ||||||||||||||||||||||

| 2024 | 2023 | 2024 | 2023 | ||||||||||||||||||||

| Revenues | |||||||||||||||||||||||

| Rental income | $ | 238,396 | $ | 204,212 | $ | 682,359 | $ | 583,474 | |||||||||||||||

| Management and leasing services | 156 | 158 | 444 | 519 | |||||||||||||||||||

| Interest income | 3,291 | 1,029 | 10,709 | 3,408 | |||||||||||||||||||

| Total Revenues | 241,843 | 205,399 | 693,512 | 587,401 | |||||||||||||||||||

| Operating Expenses | |||||||||||||||||||||||

| Property expenses | 54,867 | 48,085 | 154,254 | 135,220 | |||||||||||||||||||

| General and administrative | 20,926 | 18,575 | 60,213 | 55,039 | |||||||||||||||||||

| Depreciation and amortization | 69,241 | 60,449 | 203,415 | 178,671 | |||||||||||||||||||

| Total Operating Expenses | 145,034 | 127,109 | 417,882 | 368,930 | |||||||||||||||||||

| Other Expenses | |||||||||||||||||||||||

| Other expenses | 492 | 551 | 2,204 | 1,504 | |||||||||||||||||||

| Interest expense | 27,340 | 15,949 | 70,423 | 46,830 | |||||||||||||||||||

| Total Expenses | 172,866 | 143,609 | 490,509 | 417,264 | |||||||||||||||||||

| Gains on sale of real estate | 1,745 | — | 18,013 | 12,133 | |||||||||||||||||||

| Net Income | 70,722 | 61,790 | 221,016 | 182,270 | |||||||||||||||||||

| Less: net income attributable to noncontrolling interests | (2,952) | (2,824) | (9,399) | (8,605) | |||||||||||||||||||

| Net income attributable to Rexford Industrial Realty, Inc. | 67,770 | 58,966 | 211,617 | 173,665 | |||||||||||||||||||

| Less: preferred stock dividends | (2,314) | (2,314) | (6,943) | (6,943) | |||||||||||||||||||

| Less: earnings allocated to participating securities | (395) | (314) | (1,222) | (952) | |||||||||||||||||||

| Net income attributable to common stockholders | $ | 65,061 | $ | 56,338 | $ | 203,452 | $ | 165,770 | |||||||||||||||

| Net income attributable to common stockholders per share – basic | $ | 0.30 | $ | 0.27 | $ | 0.94 | $ | 0.83 | |||||||||||||||

| Net income attributable to common stockholders per share – diluted | $ | 0.30 | $ | 0.27 | $ | 0.94 | $ | 0.83 | |||||||||||||||

| Weighted-average shares of common stock outstanding – basic | 218,759,979 | 205,279,681 | 216,857,153 | 200,455,490 | |||||||||||||||||||

| Weighted-average shares of common stock outstanding – diluted | 219,133,037 | 205,447,532 | 216,993,590 | 200,667,573 | |||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 11

|

|

||||||

Non-GAAP FFO and Core FFO Reconciliations. (1) |

||||||||

| (unaudited and in thousands, except share and per share data) | ||||||||

| Three Months Ended | |||||||||||||||||||||||||||||

| September 30, 2024 | June 30, 2024 | March 31, 2024 | December 31, 2023 | September 30, 2023 | |||||||||||||||||||||||||

| Net Income | $ | 70,722 | $ | 86,017 | $ | 64,277 | $ | 67,321 | $ | 61,790 | |||||||||||||||||||

| Adjustments: | |||||||||||||||||||||||||||||

| Depreciation and amortization | 69,241 | 67,896 | 66,278 | 65,839 | 60,449 | ||||||||||||||||||||||||

| Gains on sale of real estate | (1,745) | (16,268) | — | (6,868) | — | ||||||||||||||||||||||||

NAREIT Defined Funds From Operations (FFO) |

138,218 | 137,645 | 130,555 | 126,292 | 122,239 | ||||||||||||||||||||||||

| Less: preferred stock dividends | (2,314) | (2,315) | (2,314) | (2,315) | (2,314) | ||||||||||||||||||||||||

Less: FFO attributable to noncontrolling interests(2) |

(5,389) | (5,410) | (5,188) | (4,960) | (4,909) | ||||||||||||||||||||||||

Less: FFO attributable to participating securities(3) |

(566) | (582) | (570) | (504) | (461) | ||||||||||||||||||||||||

| Company share of FFO | $ | 129,949 | $ | 129,338 | $ | 122,483 | $ | 118,513 | $ | 114,555 | |||||||||||||||||||

| Company share of FFO per common share‐basic | $ | 0.59 | $ | 0.59 | $ | 0.57 | $ | 0.56 | $ | 0.56 | |||||||||||||||||||

| Company share of FFO per common share‐diluted | $ | 0.59 | $ | 0.59 | $ | 0.57 | $ | 0.56 | $ | 0.56 | |||||||||||||||||||

| FFO | $ | 138,218 | $ | 137,645 | $ | 130,555 | $ | 126,292 | $ | 122,239 | |||||||||||||||||||

| Adjustments: | |||||||||||||||||||||||||||||

| Acquisition expenses | 6 | 58 | 50 | 39 | 10 | ||||||||||||||||||||||||

| Amortization of loss on termination of interest rate swaps | 59 | 59 | 59 | 59 | 59 | ||||||||||||||||||||||||

| Non-capitalizable demolition costs | — | 129 | 998 | 180 | 361 | ||||||||||||||||||||||||

| Core FFO | 138,283 | 137,891 | 131,662 | 126,570 | 122,669 | ||||||||||||||||||||||||

| Less: preferred stock dividends | (2,314) | (2,315) | (2,314) | (2,315) | (2,314) | ||||||||||||||||||||||||

Less: Core FFO attributable to noncontrolling interests(2) |

(5,391) | (5,418) | (5,226) | (4,969) | (4,924) | ||||||||||||||||||||||||

Less: Core FFO attributable to participating securities(3) |

(567) | (583) | (575) | (505) | (462) | ||||||||||||||||||||||||

| Company share of Core FFO | $ | 130,011 | $ | 129,575 | $ | 123,547 | $ | 118,781 | $ | 114,969 | |||||||||||||||||||

| Company share of Core FFO per common share‐basic | $ | 0.59 | $ | 0.60 | $ | 0.58 | $ | 0.57 | $ | 0.56 | |||||||||||||||||||

| Company share of Core FFO per common share‐diluted | $ | 0.59 | $ | 0.60 | $ | 0.58 | $ | 0.56 | $ | 0.56 | |||||||||||||||||||

| Weighted-average shares outstanding-basic | 218,759,979 | 217,388,908 | 214,401,661 | 210,089,164 | 205,279,681 | ||||||||||||||||||||||||

Weighted-average shares outstanding-diluted(4) |

219,133,037 | 217,388,908 | 214,437,913 | 210,362,069 | 205,447,532 | ||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 12

|

|

||||||

Non-GAAP FFO and Core FFO Reconciliations. (1) |

||||||||

| (unaudited and in thousands, except share and per share data) | ||||||||

| Three Months Ended September 30, | Nine Months Ended September 30, | |||||||||||||||||||||||||

| 2024 | 2023 | 2024 | 2023 | |||||||||||||||||||||||

| Net Income | $ | 70,722 | $ | 61,790 | $ | 221,016 | $ | 182,270 | ||||||||||||||||||

| Adjustments: | ||||||||||||||||||||||||||

| Depreciation and amortization | 69,241 | 60,449 | 203,415 | 178,671 | ||||||||||||||||||||||

| Gains on sale of real estate | (1,745) | — | (18,013) | (12,133) | ||||||||||||||||||||||

| Funds From Operations (FFO) | 138,218 | 122,239 | 406,418 | 348,808 | ||||||||||||||||||||||

| Less: preferred stock dividends | (2,314) | (2,314) | (6,943) | (6,943) | ||||||||||||||||||||||

| Less: FFO attributable to noncontrolling interests | (5,389) | (4,909) | (15,987) | (14,554) | ||||||||||||||||||||||

| Less: FFO attributable to participating securities | (566) | (461) | (1,718) | (1,339) | ||||||||||||||||||||||

| Company share of FFO | $ | 129,949 | $ | 114,555 | $ | 381,770 | $ | 325,972 | ||||||||||||||||||

| Company share of FFO per common share‐basic | $ | 0.59 | $ | 0.56 | $ | 1.76 | $ | 1.63 | ||||||||||||||||||

| Company share of FFO per common share‐diluted | $ | 0.59 | $ | 0.56 | $ | 1.76 | $ | 1.62 | ||||||||||||||||||

| FFO | $ | 138,218 | $ | 122,239 | $ | 406,418 | $ | 348,808 | ||||||||||||||||||

| Adjustments: | ||||||||||||||||||||||||||

| Acquisition expenses | 6 | 10 | 114 | 330 | ||||||||||||||||||||||

| Impairment of right-of-use asset | — | — | — | 188 | ||||||||||||||||||||||

| Amortization of loss on termination of interest rate swaps | 59 | 59 | 177 | 177 | ||||||||||||||||||||||

| Non-capitalizable demolition costs | — | 361 | 1,127 | 701 | ||||||||||||||||||||||

Write-offs of below-market lease intangibles related to unexercised renewal options(2) |

— | — | — | (1,318) | ||||||||||||||||||||||

| Core FFO | 138,283 | 122,669 | 407,836 | 348,886 | ||||||||||||||||||||||

| Less: preferred stock dividends | (2,314) | (2,314) | (6,943) | (6,943) | ||||||||||||||||||||||

| Less: Core FFO attributable to noncontrolling interests | (5,391) | (4,924) | (16,035) | (14,556) | ||||||||||||||||||||||

| Less: Core FFO attributable to participating securities | (567) | (462) | (1,725) | (1,339) | ||||||||||||||||||||||

| Company share of Core FFO | $ | 130,011 | $ | 114,969 | $ | 383,133 | $ | 326,048 | ||||||||||||||||||

| Company share of Core FFO per common share‐basic | $ | 0.59 | $ | 0.56 | $ | 1.77 | $ | 1.63 | ||||||||||||||||||

| Company share of Core FFO per common share‐diluted | $ | 0.59 | $ | 0.56 | $ | 1.77 | $ | 1.62 | ||||||||||||||||||

| Weighted-average shares outstanding-basic | 218,759,979 | 205,279,681 | 216,857,153 | 200,455,490 | ||||||||||||||||||||||

| Weighted-average shares outstanding-diluted | 219,133,037 | 205,447,532 | 216,993,590 | 200,667,573 | ||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 13

|

|

||||||

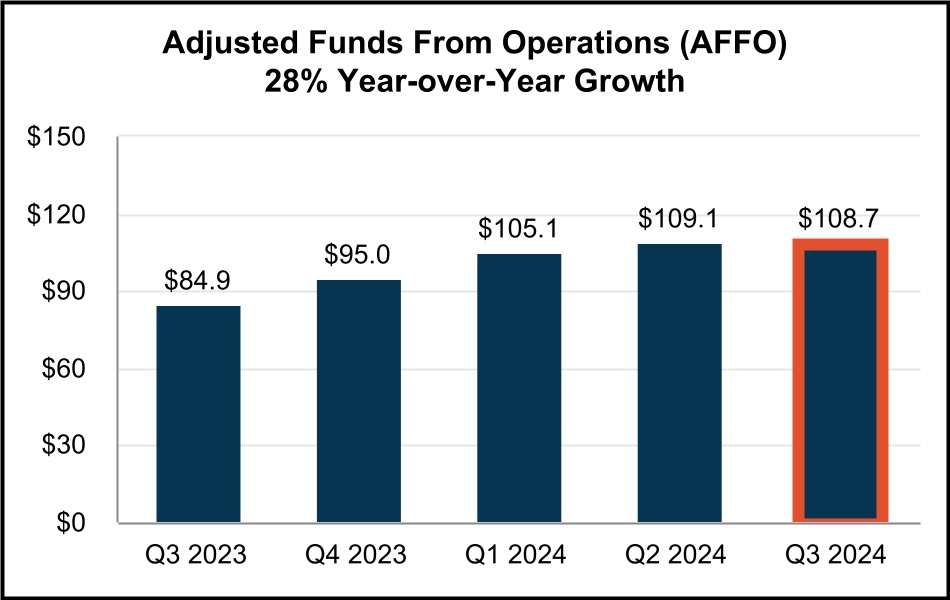

Non-GAAP AFFO Reconciliation. (1) |

||||||||

| (unaudited and in thousands, except share and per share data) | ||||||||

| Three Months Ended | |||||||||||||||||||||||||||||

| September 30, 2024 |

June 30, 2024 |

March 31, 2024 |

December 31, 2023 |

September 30, 2023 |

|||||||||||||||||||||||||

Funds From Operations(2) |

$ | 138,218 | $ | 137,645 | $ | 130,555 | $ | 126,292 | $ | 122,239 | |||||||||||||||||||

| Adjustments: | |||||||||||||||||||||||||||||

| Amortization of deferred financing costs | 1,252 | 1,266 | 1,011 | 1,000 | 1,001 | ||||||||||||||||||||||||

| Non-cash stock compensation | 9,918 | 11,057 | 9,088 | 9,338 | 8,166 | ||||||||||||||||||||||||

| Amortization related to termination/settlement of interest rate derivatives | 136 | 137 | 137 | 137 | 137 | ||||||||||||||||||||||||

| Note payable (discount) premium amortization, net | 1,511 | 1,491 | 293 | 214 | 205 | ||||||||||||||||||||||||

| Non-capitalizable demolition costs | — | 129 | 998 | 180 | 361 | ||||||||||||||||||||||||

| Deduct: | |||||||||||||||||||||||||||||

| Preferred stock dividends | (2,314) | (2,315) | (2,314) | (2,315) | (2,314) | ||||||||||||||||||||||||

Straight line rental revenue adjustment(3) |

(11,441) | (9,567) | (7,368) | (8,514) | (11,792) | ||||||||||||||||||||||||

| Above/(below) market lease revenue adjustments | (6,635) | (7,268) | (7,591) | (8,119) | (7,241) | ||||||||||||||||||||||||

Capitalized payments(4) |

(13,900) | (12,280) | (13,163) | (12,443) | (10,581) | ||||||||||||||||||||||||

| Accretion of net loan origination fees | (115) | (115) | (115) | (84) | — | ||||||||||||||||||||||||

Recurring capital expenditures(5) |

(5,254) | (3,502) | (2,990) | (7,047) | (10,874) | ||||||||||||||||||||||||

2nd generation tenant improvements(6) |

(18) | (123) | (226) | (128) | (413) | ||||||||||||||||||||||||

2nd generation leasing commissions(7) |

(2,660) | (7,436) | (3,231) | (3,483) | (3,993) | ||||||||||||||||||||||||

| Adjusted Funds From Operations (AFFO) | $ | 108,698 | $ | 109,119 | $ | 105,084 | $ | 95,028 | $ | 84,901 | |||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 14

|

|

||||||

Statement of Operations Reconciliations - NOI, Cash NOI, EBITDAre and Adjusted EBITDAre. (1) | ||||||||

| (unaudited and in thousands) | ||||||||

| NOI and Cash NOI | |||||||||||||||||||||||||||||

| Three Months Ended | |||||||||||||||||||||||||||||

| Sep 30, 2024 | Jun 30, 2024 | Mar 31, 2024 | Dec 31, 2023 | Sep 30, 2023 | |||||||||||||||||||||||||

Rental income(2)(3) |

$ | 238,396 | $ | 232,973 | $ | 210,990 | $ | 207,909 | $ | 204,212 | |||||||||||||||||||

| Less: Property expenses | 54,867 | 51,905 | 47,482 | 49,259 | 48,085 | ||||||||||||||||||||||||

| Net Operating Income (NOI) | $ | 183,529 | $ | 181,068 | $ | 163,508 | $ | 158,650 | $ | 156,127 | |||||||||||||||||||

Above/(below) market lease revenue adjustments |

(6,635) | (7,268) | (7,591) | (8,119) | (7,241) | ||||||||||||||||||||||||

| Straight line rental revenue adjustment | (11,441) | (9,567) | (7,368) | (8,514) | (11,792) | ||||||||||||||||||||||||

| Cash NOI | $ | 165,453 | $ | 164,233 | $ | 148,549 | $ | 142,017 | $ | 137,094 | |||||||||||||||||||

EBITDAre and Adjusted EBITDAre |

|||||||||||||||||||||||||||||

| Three Months Ended | |||||||||||||||||||||||||||||

| Sep 30, 2024 | Jun 30, 2024 | Mar 31, 2024 | Dec 31, 2023 | Sep 30, 2023 | |||||||||||||||||||||||||

| Net income | $ | 70,722 | $ | 86,017 | $ | 64,277 | $ | 67,321 | $ | 61,790 | |||||||||||||||||||

| Interest expense | 27,340 | 28,412 | 14,671 | 14,570 | 15,949 | ||||||||||||||||||||||||

| Depreciation and amortization | 69,241 | 67,896 | 66,278 | 65,839 | 60,449 | ||||||||||||||||||||||||

| Gains on sale of real estate | (1,745) | (16,268) | — | (6,868) | — | ||||||||||||||||||||||||

EBITDAre |

$ | 165,558 | $ | 166,057 | $ | 145,226 | $ | 140,862 | $ | 138,188 | |||||||||||||||||||

| Stock-based compensation amortization | 9,918 | 11,057 | 9,088 | 9,338 | 8,166 | ||||||||||||||||||||||||

| Acquisition expenses | 6 | 58 | 50 | 39 | 10 | ||||||||||||||||||||||||

Pro forma effect of acquisitions and loan issuance(4) |

426 | 1,058 | 12,843 | 1,976 | 1,561 | ||||||||||||||||||||||||

Pro forma effect of dispositions(5) |

21 | (124) | — | (89) | — | ||||||||||||||||||||||||

Adjusted EBITDAre |

$ | 175,929 | $ | 178,106 | $ | 167,207 | $ | 152,126 | $ | 147,925 | |||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 15

|

|

||||||

Same Property Portfolio Performance.(1) |

||||||||

| (unaudited and dollars in thousands) | ||||||||

| Same Property Portfolio: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Number of properties | 293 | |||||||||||||||||||||||||||||||||||||||||||||||||

| Square Feet | 36,961,821 | |||||||||||||||||||||||||||||||||||||||||||||||||

| Same Property Portfolio NOI and Cash NOI: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Three Months Ended September 30, | Nine Months Ended September 30, | |||||||||||||||||||||||||||||||||||||||||||||||||

| 2024 | 2023 | $ Change | % Change | 2024 | 2023 | $ Change | % Change | |||||||||||||||||||||||||||||||||||||||||||

Rental income(2)(3)(4) |

$ | 175,334 | $ | 170,392 | $ | 4,942 | 2.9% | $ | 520,131 | $ | 496,393 | $ | 23,738 | 4.8% | ||||||||||||||||||||||||||||||||||||

| Property expenses | 41,207 | 39,620 | 1,587 | 4.0% | 118,803 | 113,261 | 5,542 | 4.9% | ||||||||||||||||||||||||||||||||||||||||||

| Same Property Portfolio NOI | $ | 134,127 | $ | 130,772 | $ | 3,355 | 2.6% | (4) |

$ | 401,328 | $ | 383,132 | $ | 18,196 | 4.7% | (4) |

||||||||||||||||||||||||||||||||||

Straight-line rental revenue adjustment |

(5,946) | (7,720) | 1,774 | (23.0)% | (15,813) | (21,666) | 5,853 | (27.0)% | ||||||||||||||||||||||||||||||||||||||||||

Above/(below) market lease revenue adjustments |

(4,905) | (5,977) | 1,072 | (17.9)% | (15,778) | (18,210) | 2,432 | (13.4)% | ||||||||||||||||||||||||||||||||||||||||||

| Same Property Portfolio Cash NOI | $ | 123,276 | $ | 117,075 | $ | 6,201 | 5.3% | (4) |

$ | 369,737 | $ | 343,256 | $ | 26,481 | 7.7% | (4) |

||||||||||||||||||||||||||||||||||

| Same Property Portfolio Occupancy: | |||||||||||||||||||||||||||||

| Three Months Ended September 30, | |||||||||||||||||||||||||||||

| 2024 | 2023 | Year-over-Year Change (basis points) |

Three Months Ended June 30, 2024 | Sequential Change (basis points) |

|||||||||||||||||||||||||

Quarterly Weighted Average Occupancy:(5) |

|||||||||||||||||||||||||||||

| Los Angeles County | 97.3% | 97.4% | (10) bps | 97.0% | 30 bps | ||||||||||||||||||||||||

| Orange County | 99.4% | 98.5% | 90 bps | 99.7% | (30) bps | ||||||||||||||||||||||||

| Riverside / San Bernardino County | 96.9% | 95.2% | 170 bps | 96.5% | 40 bps | ||||||||||||||||||||||||

| San Diego County | 94.4% | 97.8% | (340) bps | 96.3% | (190) bps | ||||||||||||||||||||||||

| Ventura County | 92.9% | 98.8% | (590) bps | 94.8% | (190) bps | ||||||||||||||||||||||||

| Quarterly Weighted Average Occupancy | 96.9% | 97.2% | (30) bps | 96.9% | — bps | ||||||||||||||||||||||||

| Ending Occupancy: | 96.7% | 97.4% | (70) bps | 97.3% | (60) bps | ||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 16

|

|

||||||

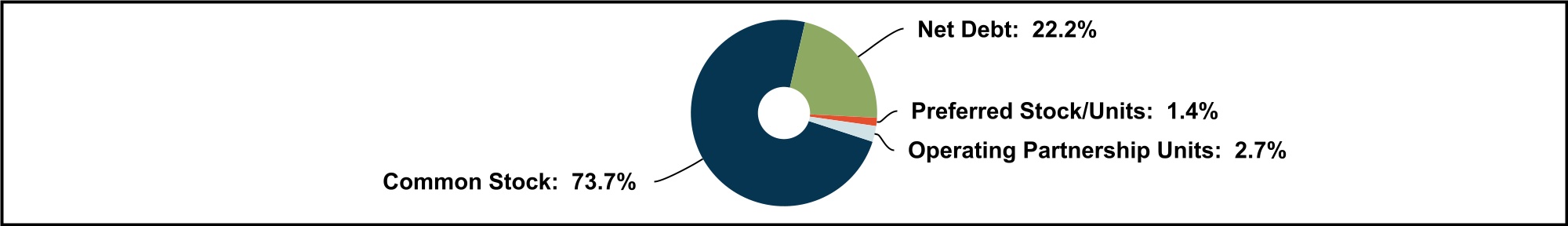

Capitalization Summary. |

||||||||

| (unaudited and in thousands, except share and per share data) | ||||||||

| Capitalization as of September 30, 2024 | ||||||||

| Description | September 30, 2024 | June 30, 2024 | March 31, 2024 | December 31, 2023 | September 30, 2023 | ||||||||||||||||||||||||

Common shares outstanding(1) |

219,102,342 | 217,404,848 | 217,382,937 | 211,998,010 | 206,134,730 | ||||||||||||||||||||||||

Operating partnership units outstanding(2) |

8,175,868 | 8,218,426 | 7,609,215 | 7,631,847 | 7,300,541 | ||||||||||||||||||||||||

| Total shares and units outstanding at period end | 227,278,210 | 225,623,274 | 224,992,152 | 219,629,857 | 213,435,271 | ||||||||||||||||||||||||

| Share price at end of quarter | $ | 50.31 | $ | 44.59 | $ | 50.30 | $ | 56.10 | $ | 49.35 | |||||||||||||||||||

| Common Stock and Operating Partnership Units - Capitalization | $ | 11,434,367 | $ | 10,060,542 | $ | 11,317,105 | $ | 12,321,235 | $ | 10,533,031 | |||||||||||||||||||

Series B and C Cumulative Redeemable Preferred Stock(3) |

$ | 161,250 | $ | 161,250 | $ | 161,250 | $ | 161,250 | $ | 161,250 | |||||||||||||||||||

4.43937% Series 1 Cumulative Redeemable Convertible Preferred Units(4) |

— | — | 27,031 | 27,031 | 27,031 | ||||||||||||||||||||||||

4.00% Series 2 Cumulative Redeemable Convertible Preferred Units(4) |

40,706 | 40,750 | 40,750 | 40,787 | 40,787 | ||||||||||||||||||||||||

3.00% Series 3 Cumulative Redeemable Convertible Preferred Units(4) |

12,000 | 12,000 | 12,000 | 12,000 | 12,000 | ||||||||||||||||||||||||

| Preferred Equity | $ | 213,956 | $ | 214,000 | $ | 241,031 | $ | 241,068 | $ | 241,068 | |||||||||||||||||||

| Total Equity Market Capitalization | $ | 11,648,323 | $ | 10,274,542 | $ | 11,558,136 | $ | 12,562,303 | $ | 10,774,099 | |||||||||||||||||||

| Total Debt | $ | 3,386,273 | $ | 3,386,559 | $ | 3,389,088 | $ | 2,243,025 | $ | 2,245,605 | |||||||||||||||||||

| Less: Cash and cash equivalents | (61,836) | (125,710) | (336,960) | (33,444) | (83,268) | ||||||||||||||||||||||||

| Net Debt | $ | 3,324,437 | $ | 3,260,849 | $ | 3,052,128 | $ | 2,209,581 | $ | 2,162,337 | |||||||||||||||||||

| Total Combined Market Capitalization (Net Debt plus Equity) | $ | 14,972,760 | $ | 13,535,391 | $ | 14,610,264 | $ | 14,771,884 | $ | 12,936,436 | |||||||||||||||||||

| Net debt to total combined market capitalization | 22.2 | % | 24.1 | % | 20.9 | % | 15.0 | % | 16.7 | % | |||||||||||||||||||

Net debt to Adjusted EBITDAre (quarterly results annualized)(5) |

4.7x | 4.6x | 4.6x | 3.6x | 3.7x | ||||||||||||||||||||||||

Net debt & preferred equity to Adjusted EBITDAre (quarterly results annualized)(5) |

5.0x | 4.9x | 4.9x | 4.0x | 4.1x | ||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 17

|

|

||||||

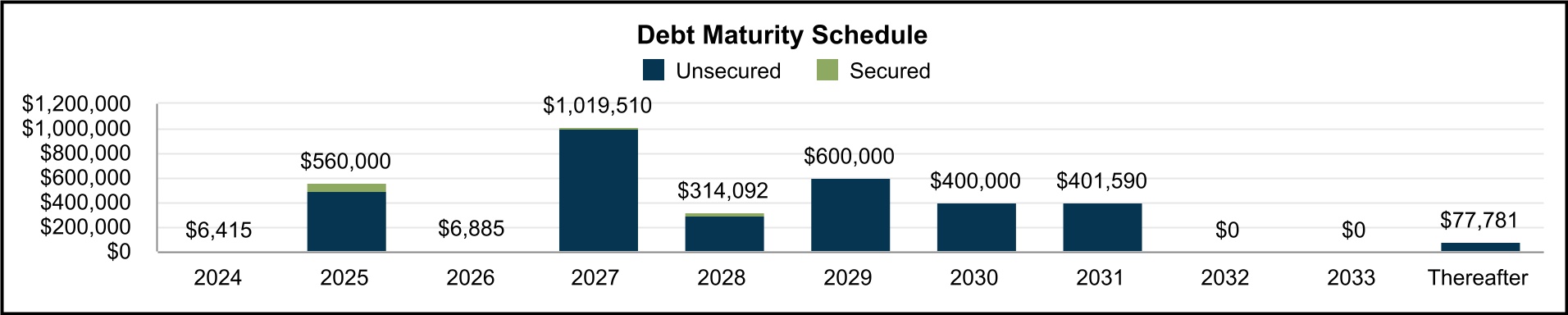

Debt Summary. |

||||||||

| (unaudited and dollars in thousands) | ||||||||

| Debt Detail: | ||||||||||||||||||||||||||

| As of September 30, 2024 | ||||||||||||||||||||||||||

| Debt Description | Maturity Date | Stated Interest Rate |

Effective

Interest Rate(1)

|

Principal

Balance(2)

|

||||||||||||||||||||||

| Unsecured Debt: | ||||||||||||||||||||||||||

$1.0 Billion Revolving Credit Facility(3) |

5/26/2026(4) |

SOFR+0.725%(5) |

5.785% | $ | — | |||||||||||||||||||||

| $400M Term Loan Facility | 7/18/2025(4) |

SOFR+0.80%(5) |

4.872%(6) |

400,000 | ||||||||||||||||||||||

| $100M Senior Notes | 8/6/2025 | 4.290% | 4.290% | 100,000 | ||||||||||||||||||||||

$575M Exchangeable 2027 Senior Notes(7) |

3/15/2027 | 4.375% | 4.375% | 575,000 | ||||||||||||||||||||||

| $300M Term Loan Facility | 5/26/2027 | SOFR+0.80%(5) |

3.717%(8) |

300,000 | ||||||||||||||||||||||

| $125M Senior Notes | 7/13/2027 | 3.930% | 3.930% | 125,000 | ||||||||||||||||||||||

| $300M Senior Notes | 6/15/2028 | 5.000% | 5.000% | 300,000 | ||||||||||||||||||||||

$575M Exchangeable 2029 Senior Notes(7) |

3/15/2029 | 4.125% | 4.125% | 575,000 | ||||||||||||||||||||||

| $25M Series 2019A Senior Notes | 7/16/2029 | 3.880% | 3.880% | 25,000 | ||||||||||||||||||||||

| $400M Senior Notes | 12/1/2030 | 2.125% | 2.125% | 400,000 | ||||||||||||||||||||||

| $400M Senior Notes - Green Bond | 9/1/2031 | 2.150% | 2.150% | 400,000 | ||||||||||||||||||||||

| $75M Series 2019B Senior Notes | 7/16/2034 | 4.030% | 4.030% | 75,000 | ||||||||||||||||||||||

| Secured Debt: | ||||||||||||||||||||||||||

| $60M Term Loan Facility | 10/27/2025(9) |

SOFR+1.250%(9) |

5.060%(10) |

60,000 | ||||||||||||||||||||||

| 5160 Richton Street | 11/15/2024 | 3.790% | 3.790% | 3,933 | ||||||||||||||||||||||

| 22895 Eastpark Drive | 11/15/2024 | 4.330% | 4.330% | 2,482 | ||||||||||||||||||||||

| 701-751 Kingshill Place | 1/5/2026 | 3.900% | 3.900% | 6,885 | ||||||||||||||||||||||

| 13943-13955 Balboa Boulevard | 7/1/2027 | 3.930% | 3.930% | 14,310 | ||||||||||||||||||||||

| 2205 126th Street | 12/1/2027 | 3.910% | 3.910% | 5,200 | ||||||||||||||||||||||

| 2410-2420 Santa Fe Avenue | 1/1/2028 | 3.700% | 3.700% | 10,300 | ||||||||||||||||||||||

| 11832-11954 La Cienega Boulevard | 7/1/2028 | 4.260% | 4.260% | 3,792 | ||||||||||||||||||||||

| 1100-1170 Gilbert Street (Gilbert/La Palma) | 3/1/2031 | 5.125% | 5.125% | 1,590 | ||||||||||||||||||||||

| 7817 Woodley Avenue | 8/1/2039 | 4.140% | 4.140% | 2,781 | ||||||||||||||||||||||

| Total Debt | 3.835% | $ | 3,386,273 | |||||||||||||||||||||||

Debt Composition: |

||||||||||||||||||||||||||||||||

| Category | Weighted Average Term Remaining (yrs)(11) |

Stated Interest Rate | Effective Interest Rate | Balance | % of Total | |||||||||||||||||||||||||||

| Fixed | 3.8 | 3.835% (See Table Above) |

3.835% | $ | 3,386,273 | 100% | ||||||||||||||||||||||||||

| Variable | — | — | —% | $ | — | 0% | ||||||||||||||||||||||||||

| Secured | 2.1 | 4.553% | $ | 111,273 | 3% | |||||||||||||||||||||||||||

| Unsecured | 3.9 | 3.811% | $ | 3,275,000 | 97% | |||||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 18

|

|

||||||

Debt Summary (Continued). |

||||||||

| (unaudited and dollars in thousands) | ||||||||

Debt Maturity Schedule(12): |

||||||||||||||||||||||||||||||||

| Year | Secured |

Unsecured | Total | % Total | Effective Interest Rate(1) |

|||||||||||||||||||||||||||

| 2024 | $ | 6,415 | $ | — | $ | 6,415 | — | % | 4.957 | % | ||||||||||||||||||||||

| 2025 | 60,000 | 500,000 | 560,000 | 17 | % | 4.756 | % | |||||||||||||||||||||||||

| 2026 | 6,885 | — | 6,885 | — | % | 3.900 | % | |||||||||||||||||||||||||

| 2027 | 19,510 | 1,000,000 | 1,019,510 | 30 | % | 4.118 | % | |||||||||||||||||||||||||

| 2028 | 14,092 | 300,000 | 314,092 | 9 | % | 4.948 | % | |||||||||||||||||||||||||

| 2029 | — | 600,000 | 600,000 | 18 | % | 4.115 | % | |||||||||||||||||||||||||

| 2030 | — | 400,000 | 400,000 | 12 | % | 2.125 | % | |||||||||||||||||||||||||

| 2031 | 1,590 | 400,000 | 401,590 | 12 | % | 2.162 | % | |||||||||||||||||||||||||

| 2032 | — | — | — | — | % | — | % | |||||||||||||||||||||||||

| 2033 | — | — | — | — | % | — | % | |||||||||||||||||||||||||

| Thereafter | 2,781 | 75,000 | 77,781 | 2 | % | 4.034 | % | |||||||||||||||||||||||||

| Total | $ | 111,273 | $ | 3,275,000 | $ | 3,386,273 | 100 | % | 3.835 | % | ||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 19

|

|

||||||

Operations. |

||||||||

| Quarterly Results | ||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 20

|

|

||||||

Portfolio Overview. |

||||||||

| At September 30, 2024 | (unaudited results) | |||||||

| Consolidated Portfolio: | ||||||||

| Rentable Square Feet | Ending Occupancy % | In-Place ABR(3) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Market | # of Properties |

Same Property Portfolio |

Non-Same Property Portfolio |

Total Portfolio |

Same Property Portfolio |

Non-Same Property Portfolio |

Total

Portfolio(1)

|

Total Portfolio

Excluding

Repositioning/

Redevelopment(2)

|

Total (in 000’s) |

Per Square Foot |

||||||||||||||||||||||||||||||||||||||||||||||||||||

| Central LA | 21 | 2,803,152 | 357,663 | 3,160,815 | 92.8 | % | 31.2 | % | 85.9 | % | 95.4 | % | $ | 35,326 | $13.02 | |||||||||||||||||||||||||||||||||||||||||||||||

| Greater San Fernando Valley | 74 | 5,645,467 | 1,317,611 | 6,963,078 | 96.8 | % | 84.4 | % | 94.5 | % | 98.8 | % | 104,555 | $15.89 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Mid-Counties | 39 | 2,266,750 | 2,283,136 | 4,549,886 | 98.6 | % | 88.3 | % | 93.5 | % | 99.3 | % | 69,169 | $16.27 | ||||||||||||||||||||||||||||||||||||||||||||||||

| San Gabriel Valley | 47 | 3,908,505 | 2,130,789 | 6,039,294 | 99.1 | % | 90.1 | % | 95.9 | % | 99.0 | % | 73,984 | $12.77 | ||||||||||||||||||||||||||||||||||||||||||||||||

| South Bay | 81 | 6,154,130 | 1,369,219 | 7,523,349 | 98.3 | % | 76.6 | % | 94.4 | % | 98.8 | % | 156,981 | $22.11 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Los Angeles County | 262 | 20,778,004 | 7,458,418 | 28,236,422 | 97.4 | % | 83.2 | % | 93.6 | % | 98.6 | % | 440,015 | $16.64 | ||||||||||||||||||||||||||||||||||||||||||||||||

| North Orange County | 25 | 1,405,308 | 1,404,940 | 2,810,248 | 98.8 | % | 68.2 | % | 83.5 | % | 99.3 | % | 42,480 | $18.10 | ||||||||||||||||||||||||||||||||||||||||||||||||

| OC Airport | 10 | 1,018,385 | 188,204 | 1,206,589 | 99.3 | % | 100.0 | % | 99.4 | % | 99.4 | % | 22,730 | $18.94 | ||||||||||||||||||||||||||||||||||||||||||||||||

| South Orange County | 10 | 448,762 | 183,098 | 631,860 | 100.0 | % | 93.9 | % | 98.2 | % | 98.2 | % | 10,232 | $16.49 | ||||||||||||||||||||||||||||||||||||||||||||||||

| West Orange County | 10 | 610,876 | 677,706 | 1,288,582 | 100.0 | % | 88.2 | % | 93.8 | % | 98.4 | % | 19,518 | $16.15 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Orange County | 55 | 3,483,331 | 2,453,948 | 5,937,279 | 99.3 | % | 78.1 | % | 90.6 | % | 99.0 | % | 94,960 | $17.66 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Inland Empire East | 1 | 33,258 | — | 33,258 | 100.0 | % | — | % | 100.0 | % | 100.0 | % | 660 | $19.86 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Inland Empire West | 52 | 7,472,746 | 1,790,852 | 9,263,598 | 96.0 | % | 84.7 | % | 93.8 | % | 97.5 | % | 128,904 | $14.83 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Riverside / San Bernardino County | 53 | 7,506,004 | 1,790,852 | 9,296,856 | 96.0 | % | 84.7 | % | 93.9 | % | 97.6 | % | 129,564 | $14.85 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Central San Diego | 21 | 1,160,350 | 850,062 | 2,010,412 | 97.1 | % | 88.2 | % | 93.4 | % | 94.9 | % | 36,221 | $19.30 | ||||||||||||||||||||||||||||||||||||||||||||||||

| North County San Diego | 14 | 1,336,558 | 143,663 | 1,480,221 | 92.2 | % | 79.1 | % | 91.0 | % | 94.2 | % | 20,106 | $14.93 | ||||||||||||||||||||||||||||||||||||||||||||||||

| San Diego County | 35 | 2,496,908 | 993,725 | 3,490,633 | 94.5 | % | 86.9 | % | 92.3 | % | 94.6 | % | 56,327 | $17.48 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Ventura | 18 | 2,697,574 | 409,217 | 3,106,791 | 91.5 | % | 78.8 | % | 89.8 | % | 90.4 | % | 36,191 | $12.97 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Ventura County | 18 | 2,697,574 | 409,217 | 3,106,791 | 91.5 | % | 78.8 | % | 89.8 | % | 90.4 | % | 36,191 | $12.97 | ||||||||||||||||||||||||||||||||||||||||||||||||

| CONSOLIDATED TOTAL / WTD AVG | 423 | 36,961,821 | 13,106,160 | 50,067,981 | 96.7 | % | 82.6 | % | 93.0 | % | 97.6 | % | $ | 757,057 | $16.26 | |||||||||||||||||||||||||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 21

|

|

||||||

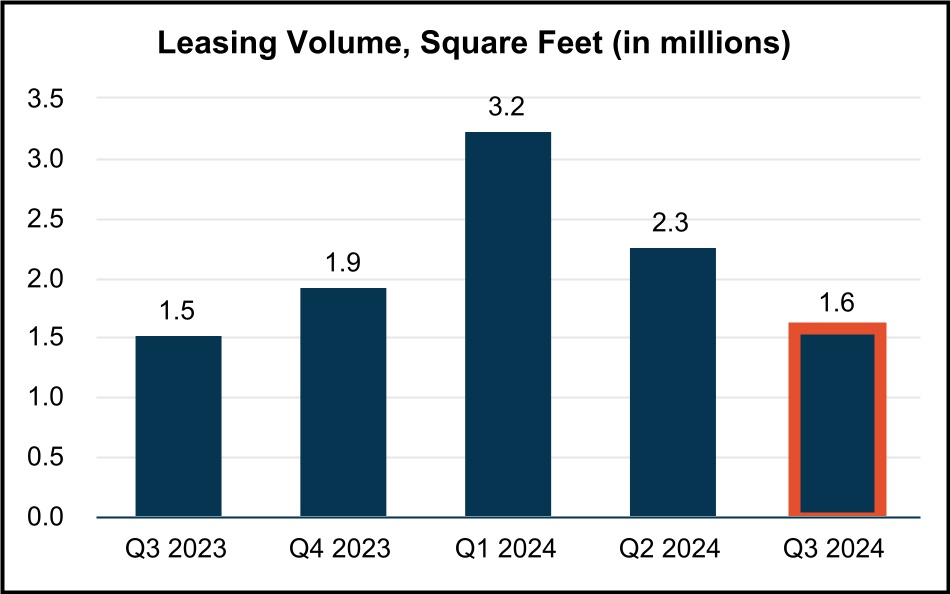

Executed Leasing Statistics and Trends. |

||||||||

| (unaudited results) | ||||||||

| Executed Leasing Activity and Weighted Average New / Renewal Leasing Spreads: | ||||||||

| Three Months Ended | ||||||||||||||||||||||||||||||||

| Sep 30, 2024 | Jun 30, 2024 | Mar 31, 2024 | Dec 31, 2023 | Sep 30, 2023 | ||||||||||||||||||||||||||||

| Leasing Spreads: | ||||||||||||||||||||||||||||||||

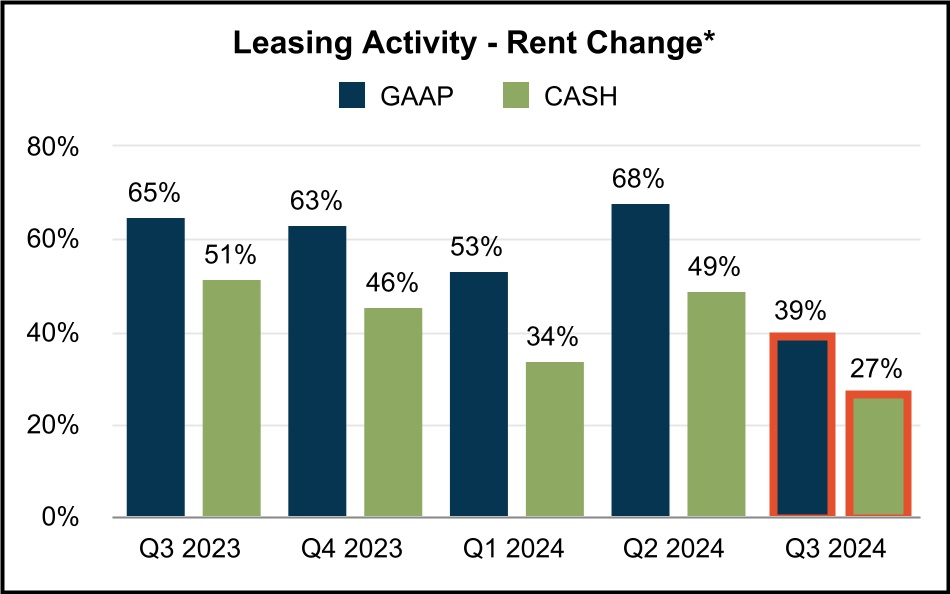

GAAP Rent Change(1) |

39.2 | % | 67.7 | % | 53.0 | % | 63.1 | % | 64.8 | % | ||||||||||||||||||||||

Cash Rent Change(1) |

26.7 | % | 49.0 | % | 33.6 | % | 45.6 | % | 51.4 | % | ||||||||||||||||||||||

Leasing Activity (SF):(2) |

||||||||||||||||||||||||||||||||

| New leases | 994,566 | 1,033,006 | 830,941 | 727,886 | 862,420 | |||||||||||||||||||||||||||

| Renewal leases | 599,529 | 1,228,905 | 2,398,076 | 1,196,023 | 667,179 | |||||||||||||||||||||||||||

| Total leasing activity | 1,594,095 | 2,261,911 | 3,229,017 | 1,923,909 | 1,529,599 | |||||||||||||||||||||||||||

| Total expiring leases | (1,677,064) | (2,038,430) | (3,819,253) | (2,193,335) | (1,653,111) | |||||||||||||||||||||||||||

| Expiring leases - placed into repositioning/redevelopment | 476,821 | 175,533 | 732,083 | 473,701 | 557,387 | |||||||||||||||||||||||||||

Net absorption(3) |

393,852 | 399,014 | 141,847 | 204,275 | 433,875 | |||||||||||||||||||||||||||

Retention rate(4) |

52 | % | 68 | % | 82 | % | 77 | % | 62 | % | ||||||||||||||||||||||

Retention + Backfill rate(5) |

72 | % | 80 | % | 87 | % | 84 | % | 80 | % | ||||||||||||||||||||||

Executed Leasing Activity and Change in Annual Rental Rates and Turnover Costs for Current Quarter Leases:(6) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| GAAP Rent | Cash Rent | Turnover Costs(7) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Third Quarter 2024: | # Leases Signed |

SF of Leasing |

Wtd. Avg. Lease Term (Years) |

Current Lease |

Prior Lease |

Rent Change - GAAP |

Current Lease |

Prior Lease |

Rent Change - Cash |

Wtd. Avg. Abatement (Months) |

Tenant

Improvements

per SF

|

Leasing

Commissions

per SF

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| New | 56 | 994,566 | 4.1 | $16.89 | $12.44 | 35.8% | $16.72 | $13.30 | 25.7% | 3.4 | $3.37 | $4.48 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Renewal | 52 | 599,529 | 4.4 | $18.57 | $13.13 | 41.4% | $17.76 | $13.96 | 27.3% | 1.7 | $0.48 | $1.79 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Total / Wtd. Average | 108 | 1,594,095 | 4.2 | $17.88 | $12.85 | 39.2% | $17.33 | $13.68 | 26.7% | 2.4 | $1.67 | $2.90 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 22

|

|

||||||

Leasing Statistics (Continued). |

||||||||

| (unaudited results) | ||||||||

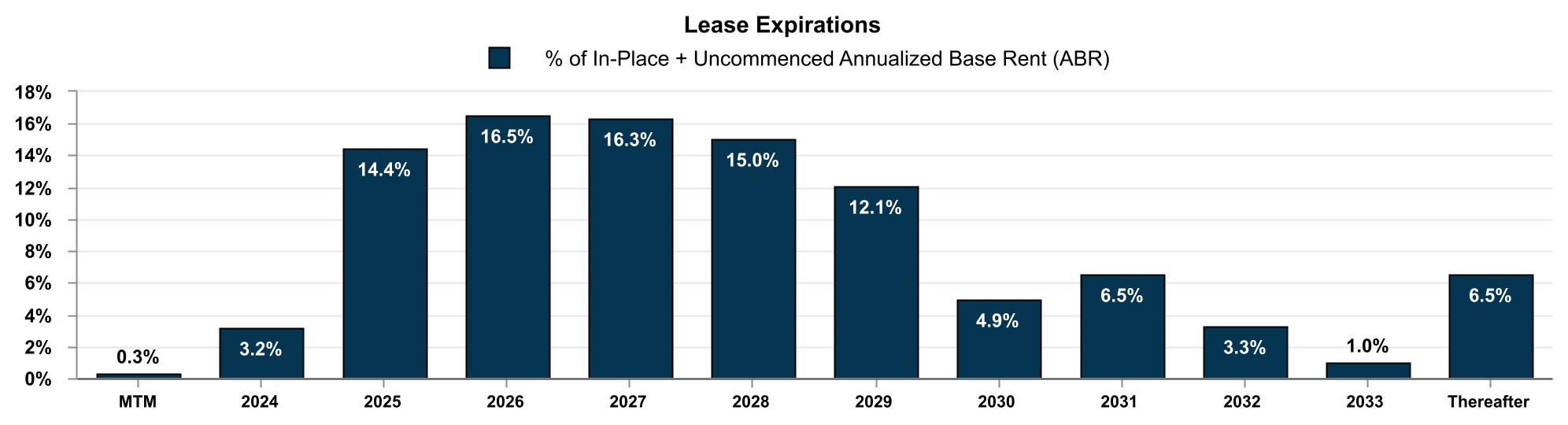

| Lease Expiration Schedule as of September 30, 2024: | ||||||||

| Year of Lease Expiration | # of Leases Expiring |

Total Rentable Square Feet |

In-Place + Uncommenced ABR (in thousands) |

In-Place + Uncommenced ABR per SF |

||||||||||||||||||||||

| Available | — | 1,030,508 | $ | — | $— | |||||||||||||||||||||

Repositioning/Redevelopment(1) |

— | 1,962,423 | — | $— | ||||||||||||||||||||||

| MTM Tenants | 5 | 167,492 | 2,118 | $12.65 | ||||||||||||||||||||||

| 2024 | 91 | 1,773,716 | 24,650 | $13.90 | ||||||||||||||||||||||

| 2025 | 416 | 7,291,469 | 110,128 | $15.10 | ||||||||||||||||||||||

| 2026 | 396 | 8,832,064 | 126,711 | $14.35 | ||||||||||||||||||||||

| 2027 | 301 | 7,697,538 | 125,210 | $16.27 | ||||||||||||||||||||||

| 2028 | 165 | 6,244,924 | 115,336 | $18.47 | ||||||||||||||||||||||

| 2029 | 151 | 5,190,503 | 92,400 | $17.80 | ||||||||||||||||||||||

| 2030 | 44 | 2,393,063 | 37,191 | $15.54 | ||||||||||||||||||||||

| 2031 | 28 | 3,431,551 | 50,063 | $14.59 | ||||||||||||||||||||||

| 2032 | 21 | 1,260,518 | 25,163 | $19.96 | ||||||||||||||||||||||

| 2033 | 10 | 386,007 | 7,352 | $19.05 | ||||||||||||||||||||||

| Thereafter | 40 | 2,406,205 | 49,894 | $20.74 | ||||||||||||||||||||||

| Total Portfolio | 1,668 | 50,067,981 | $ | 766,216 | $16.28 | |||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 23

|

|

||||||

Top Tenants and Lease Segmentation. |

||||||||

| (unaudited results) | ||||||||

Top 20 Tenants as of September 30, 2024 |

||||||||

| Tenant | Submarket | Leased Rentable SF |

In-Place + Uncommenced

ABR (in 000’s)(1)

|

% of In-Place +

Uncommenced ABR(1)

|

In-Place + Uncommenced

ABR per SF(1)

|

Lease Expiration |

||||||||||||||||||||||||||||||||

Tireco, Inc.(2) |

Inland Empire West | 1,101,840 | $19,251 | 2.5% | $17.47 | 1/31/2027 | ||||||||||||||||||||||||||||||||

| L3 Technologies, Inc. | Multiple Submarkets(3) |

595,267 | $12,555 | 1.6% | $21.09 | 9/30/2031 | ||||||||||||||||||||||||||||||||

| Zenith Energy West Coast Terminals LLC | South Bay | —(4) |

$11,675 | 1.5% | $3.34(4) |

9/29/2041 | ||||||||||||||||||||||||||||||||

| Cubic Corporation | Central San Diego | 515,382 | $11,110 | 1.5% | $21.56 | 3/31/2038(5) |

||||||||||||||||||||||||||||||||

| IBY, LLC | San Gabriel Valley | 1,178,021 | $10,981 | 1.4% | $9.32 | 4/5/2031(6) |

||||||||||||||||||||||||||||||||

| Federal Express Corporation | Multiple Submarkets(7) |

527,861 | $10,278 | 1.4% | $19.47 | 11/30/2032(7) |

||||||||||||||||||||||||||||||||

GXO Logistics Supply Chain, Inc. |

Mid-Counties |

411,034 | $8,730 | 1.2% | $21.24 | 11/30/2028 | ||||||||||||||||||||||||||||||||

| Best Buy Stores, L.P. | Inland Empire West | 501,649 | $8,529 | 1.1% | $17.00 | 6/30/2029 | ||||||||||||||||||||||||||||||||

| The Hertz Corporation | South Bay | 38,680(8) |

$8,249 | 1.1% | $10.30(8) |

3/31/2026 | ||||||||||||||||||||||||||||||||

| Orora Packaging Solutions | Multiple Submarkets(9) |

375,565 | $6,400 | 0.8% | $17.04 | 9/30/2028(9) |

||||||||||||||||||||||||||||||||

| Top 10 Tenants | 5,245,299 | $107,758 | 14.1% | |||||||||||||||||||||||||||||||||||

| Top 11 - 20 Tenants | 3,135,604 | $47,673 | 6.2% | |||||||||||||||||||||||||||||||||||

| Total Top 20 Tenants | 8,380,903 | $155,431 | 20.3% | |||||||||||||||||||||||||||||||||||

| Lease Segmentation by Size: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Square Feet | Number of Leases |

Leased Building Rentable SF |

Building Rentable SF |

Building Leased % |

Building Leased % Excl. Repo/Redev |

In-Place +

Uncommenced ABR

(in 000’s)(1)

|

% of In-Place +

Uncommenced

ABR(1)

|

In-Place +

Uncommenced

ABR per SF(1)

|

|||||||||||||||||||||||||||||||||||||||||||||

| <4,999 | 609 | 1,494,123 | 1,629,844 | 91.7% | 93.2% | $ | 28,894 | 3.8% | $19.34 | ||||||||||||||||||||||||||||||||||||||||||||

| 5,000 - 9,999 | 233 | 1,658,365 | 1,819,245 | 91.2% | 95.6% | 31,095 | 4.1% | $18.75 | |||||||||||||||||||||||||||||||||||||||||||||

| 10,000 - 24,999 | 332 | 5,336,774 | 5,904,685 | 90.4% | 93.7% | 96,753 | 12.6% | $18.13 | |||||||||||||||||||||||||||||||||||||||||||||

| 25,000 - 49,999 | 177 | 6,543,208 | 7,468,929 | 87.6% | 94.5% | 108,887 | 14.2% | $16.64 | |||||||||||||||||||||||||||||||||||||||||||||

| 50,000 - 99,999 | 122 | 8,935,296 | 9,676,778 | 92.3% | 98.8% | 144,735 | 18.9% | $16.20 | |||||||||||||||||||||||||||||||||||||||||||||

| >100,000 | 123 | 22,858,744 | 23,319,960 | 98.0% | 100.0% | 310,993 | 40.6% | $13.60 | |||||||||||||||||||||||||||||||||||||||||||||

| Building Subtotal / Wtd. Avg. | 1,596 | 46,826,510 | (2) |

49,819,441 | (2) |

94.0% | (2) |

97.8% | $ | 721,357 | 94.2% | $15.40 | |||||||||||||||||||||||||||||||||||||||||

Land/IOS(3) |

27 | 8,382,470 | (4) |

42,385 | 5.5% | $5.06 | (4) |

||||||||||||||||||||||||||||||||||||||||||||||

Other(3) |

45 | 2,474 | 0.3% | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total | 1,668 | $ | 766,216 | 100.0% | |||||||||||||||||||||||||||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 24

|

|

||||||

Capital Expenditure Summary. |

||||||||

| (unaudited results, in thousands, except square feet and per square foot data) | ||||||||

| Nine months ended September 30, 2024 | ||||||||

| Year to Date | |||||||||||||||||||||||||||||||||||

| Q3-2024 | Q2-2024 | Q1-2024 | Total | SF(1) |

PSF | ||||||||||||||||||||||||||||||

| Tenant Improvements: | |||||||||||||||||||||||||||||||||||

| New Leases – 1st Generation | $ | 470 | $ | 681 | $ | 378 | $ | 1,529 | 934,870 | $ | 1.64 | ||||||||||||||||||||||||

| New Leases – 2nd Generation | 17 | 102 | — | 119 | 68,590 | $ | 1.73 | ||||||||||||||||||||||||||||

| Renewals | 1 | 21 | 226 | 248 | 262,122 | $ | 0.95 | ||||||||||||||||||||||||||||

| Total Tenant Improvements | $ | 488 | $ | 804 | $ | 604 | $ | 1,896 | |||||||||||||||||||||||||||

| Leasing Commissions & Lease Costs: | |||||||||||||||||||||||||||||||||||

| New Leases – 1st Generation | $ | 2,776 | $ | 3,921 | $ | 2,189 | $ | 8,886 | 1,768,780 | $ | 5.02 | ||||||||||||||||||||||||

| New Leases – 2nd Generation | 1,708 | 3,167 | 985 | 5,860 | 1,668,893 | $ | 3.51 | ||||||||||||||||||||||||||||

| Renewals | 952 | 4,269 | 2,246 | 7,467 | 2,319,487 | $ | 3.22 | ||||||||||||||||||||||||||||

| Total Leasing Commissions & Lease Costs | $ | 5,436 | $ | 11,357 | $ | 5,420 | $ | 22,213 | |||||||||||||||||||||||||||

| Total Recurring Capex | $ | 5,254 | $ | 3,502 | $ | 2,990 | $ | 11,746 | 48,686,146 | $ | 0.24 | ||||||||||||||||||||||||

| Recurring Capex % of NOI | 2.9 | % | 1.9 | % | 1.8 | % | 2.2 | % | |||||||||||||||||||||||||||

| Recurring Capex % of Rental Income | 2.2 | % | 1.5 | % | 1.4 | % | 1.7 | % | |||||||||||||||||||||||||||

| Nonrecurring Capex: | |||||||||||||||||||||||||||||||||||

Repositioning and Redevelopment in Process(2) |

$ | 85,176 | $ | 82,718 | $ | 55,817 | $ | 223,711 | |||||||||||||||||||||||||||

Unit Renovation(3) |

4,358 | 2,379 | 1,843 | 8,580 | |||||||||||||||||||||||||||||||

Other(4) |

4,902 | 4,023 | 4,377 | 13,302 | |||||||||||||||||||||||||||||||

| Total Nonrecurring Capex | $ | 94,436 | $ | 89,120 | $ | 62,037 | $ | 245,593 | 34,345,576 | $ | 7.15 | ||||||||||||||||||||||||

Other Capitalized Costs(5) |

$ | 14,170 | $ | 12,673 | $ | 13,535 | $ | 40,378 | |||||||||||||||||||||||||||

|

Third Quarter 2024

Supplemental Financial Reporting Package

|

Page 25

|

|

||||||

Properties and Space Under Repositioning/Redevelopment.(1) | ||||||||

| As of September 30, 2024 | (unaudited results, $ in millions) | |||||||

| Repositioning | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Total

Property

RSF(2)

|

Repo/

Lease-Up

RSF(2)

|

Total Property Leased % 9/30/2024 |

Est. Constr.

Period(1)

|

Est.

Stabilization

Period(1)(3)

|

Purch.

Price(1)

|

Proj.

Repo

Costs(1)

|

Proj.

Total

Invest.(1)

|

Cumulative

Investment

to Date(1)

|

Actual

Cash NOI

3Q-2024(1)

|

Est.

Annual

Stabilized

Cash NOI(1)

|

Est.

Unlevered

Stabilized

Yield(1)

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Property (Submarket) | Start | Target Complet. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| CURRENT REPOSITIONING: | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

14434-14527 San Pedro St. (South Bay) |

61,398 | 61,398 | —% | 3Q-23 | 1Q-25 | 3Q-25 | $ | 49.8 | $ | 14.6 | $ | 64.4 | $ | 58.3 | $ | 0.0 | $ | 3.6 | 5.6% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

29120 Commerce Center Drive (SF Valley) |

135,258 | 135,258 | 100%(4) |

3Q-23 | 4Q-25 | 3Q-26 | 27.1 | 3.8 | 30.9 | 29.7 | 0.5 | 2.5 | 8.0% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 12907 Imperial Highway (Mid-Counties) | 101,080 | 101,080 | 100%(5) |

1Q-24 | 4Q-24 | 4Q-24 | 12.3 | 3.0 | 15.3 | 14.2 | (0.1) | 2.2 | 14.3% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

East 27th Street (Central LA)(6) |

300,389 | 126,563 | 58% | 1Q-24 | 4Q-24 | 2Q-25 | 26.9 | 5.3 | 32.2 | 31.1 | (0.1) | 1.8 | 5.7% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 122-125 N. Vinedo Avenue (SF Valley) | 48,446 | 48,446 | —% | 1Q-24 | 4Q-24 | 3Q-25 | 5.3 | 3.2 | 8.5 | 7.5 | 0.0 | 1.2 | 13.6% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

17000 Kingsview Avenue (South Bay) |

95,865 | 95,865 | 77%(7) |

1Q-24 | 2Q-25 | 4Q-25 | 14.0 | 4.4 | 18.4 | 15.5 | 0.2 | 1.6 | 8.5% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 29125 Avenue Paine (SF Valley) | 176,107 | 176,107 | 100%(8) |

1Q-24 | 3Q-25 | 1Q-26 | 45.3 | 5.7 | 51.0 | 49.6 | 0.4 | 3.1 | 6.2% | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||