| Customers Bancorp, Inc. | ||

| Pennsylvania | 001-35542 | 27-2290659 | ||||||

| (State or other jurisdiction of incorporation or organization) |

(Commission File number) | (IRS Employer Identification No.) |

||||||

| ☐ | Written communications pursuant to Rule 425 under the Securities Act (17 CFR 230.425) | ||||

| ☐ | Soliciting material pursuant to Rule 14a-12 under the Exchange Act (17 CFR 240.14a-12) | ||||

| ☐ | Pre-commencement communications pursuant to Rule 14d-2(b) under the Exchange Act (17 CFR 240.14d-2(b)) | ||||

| ☐ | Pre-commencement communications pursuant to Rule 13e-4(c) under the Exchange Act (17 CFR 240.13e-4(c)) | ||||

| Title of Each Class | Trading Symbols | Name of Each Exchange on which Registered | ||||||||||||

| Voting Common Stock, par value $1.00 per share | CUBI | New York Stock Exchange | ||||||||||||

| Fixed-to-Floating Rate Non-Cumulative Perpetual Preferred Stock, Series E, par value $1.00 per share |

CUBI/PE | New York Stock Exchange | ||||||||||||

| Fixed-to-Floating Rate Non-Cumulative Perpetual Preferred Stock, Series F, par value $1.00 per share |

CUBI/PF | New York Stock Exchange | ||||||||||||

| 5.375% Subordinated Notes due 2034 | CUBB | New York Stock Exchange | ||||||||||||

| Exhibit | Description | |||||||

| Press Release dated October 31, 2024 | ||||||||

| Slide presentation dated October 2024 | ||||||||

| CUSTOMERS BANCORP, INC. | |||||

By: /s/ Philip S. Watkins |

|||||

| Name: Philip S. Watkins | |||||

| Title: Executive Vice President - Chief Financial Officer | |||||

| Exhibit No. | Description | |||||||

| Press Release dated October 31, 2024 | ||||||||

| Slide presentation dated October 2024 | ||||||||

*Non-GAAP measure. Customers’ reasons for the use of the non-GAAP measure and a detailed reconciliation between the non-GAAP measure and the comparable GAAP amount are included at the end of this document. | ||||||||||||||

1 Excludes pre-tax severance expense of $0.7 million, unrealized losses on loans held for sale of $0.6 million, gain on investment securities of $0.4 million and derivative credit valuation adjustment of $0.2 million. | ||||||||||||||

2 Regulatory capital ratios as of September 30, 2024 are estimates. | ||||||||||||||

3 Uninsured deposits (estimate) of $6.1 billion to be reported on the Bank’s call report, less deposits of $1.4 billion collateralized by standby letters of credit from the FHLB and from our affiliates of $136.5 million. | ||||||||||||||

*Non-GAAP measure. Customers’ reasons for the use of the non-GAAP measure and a detailed reconciliation between the non-GAAP measure and the comparable GAAP amount are included at the end of this document. | ||||||||||||||

1 Total deposits excluding wholesale CDs and BMTX student-related deposits. | ||||||||||||||

2 Uninsured deposits (estimate) of $6.1 billion to be reported on the Bank’s call report, less deposits of $1.4 billion collateralized by standby letters of credit from the FHLB and from our affiliates of $136.5 million. | ||||||||||||||

(Dollars in thousands, except per share data) |

At or Three Months Ended | Increase (Decrease) | ||||||||||||||||||||||||

| September 30, 2024 | June 30, 2024 | |||||||||||||||||||||||||

| Profitability Metrics: | ||||||||||||||||||||||||||

| Net income available for common shareholders | $ | 42,937 | $ | 54,300 | $ | (11,363) | (20.9) | % | ||||||||||||||||||

| Diluted earnings per share | $ | 1.31 | $ | 1.66 | $ | (0.35) | (21.1) | % | ||||||||||||||||||

| Core earnings* | $ | 43,838 | $ | 48,567 | $ | (4,729) | (9.7) | % | ||||||||||||||||||

Adjusted core earnings* |

$ | 41,381 | $ | 48,567 | $ | (7,186) | (14.8) | % | ||||||||||||||||||

| Core earnings per share* | $ | 1.34 | $ | 1.49 | $ | (0.15) | (10.1) | % | ||||||||||||||||||

Adjusted core earnings per share* |

$ | 1.26 | $ | 1.49 | $ | (0.23) | (15.4) | % | ||||||||||||||||||

Return on average assets (“ROAA”) |

0.88 | % | 1.11 | % | (0.23) | |||||||||||||||||||||

| Core ROAA* | 0.89 | % | 1.00 | % | (0.11) | |||||||||||||||||||||

Adjusted core ROAA* |

0.85 | % | 1.00 | % | (0.15) | |||||||||||||||||||||

Return on average common equity (“ROCE”) |

10.44 | % | 13.85 | % | (3.41) | |||||||||||||||||||||

| Core ROCE* | 10.66 | % | 12.39 | % | (1.73) | |||||||||||||||||||||

Adjusted core ROCE* |

10.06 | % | 12.39 | % | (2.33) | |||||||||||||||||||||

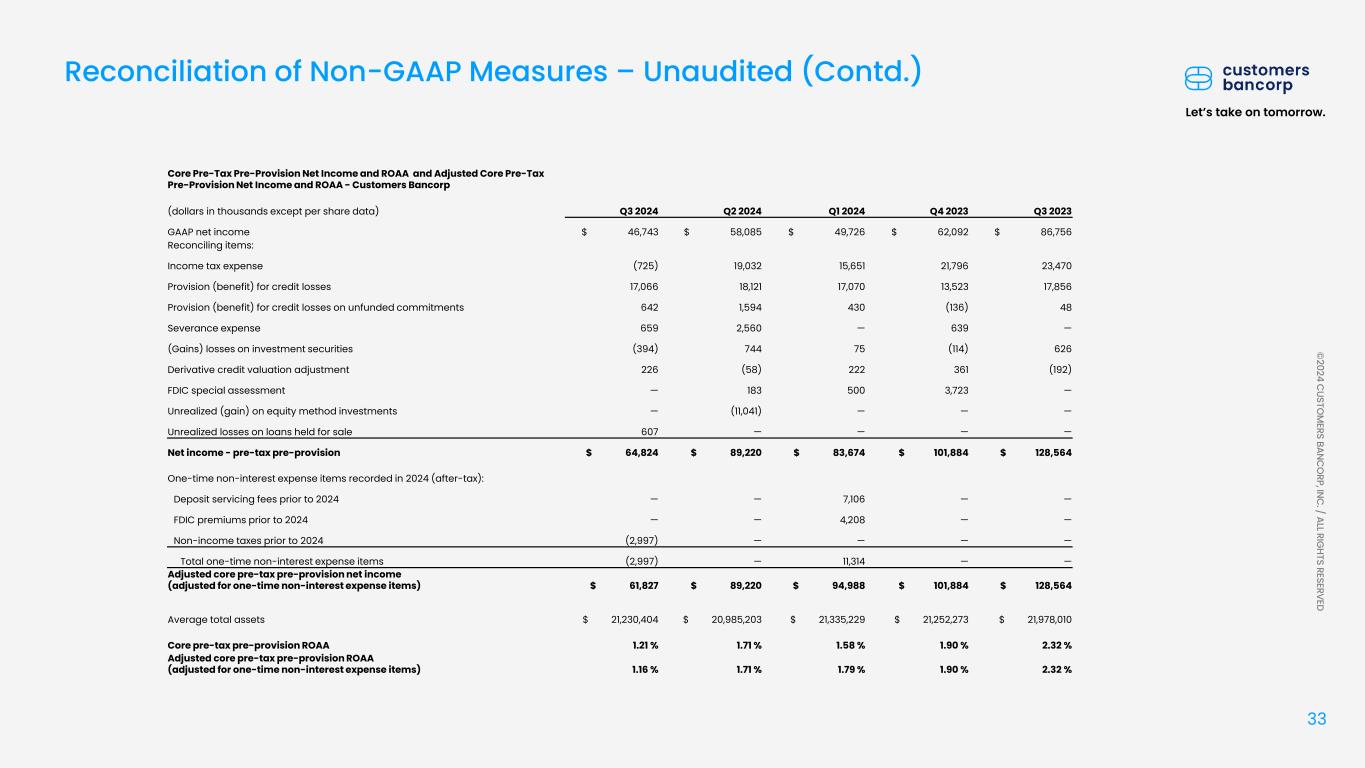

Core pre-tax pre-provision net income* |

$ | 64,824 | $ | 89,220 | $ | (24,396) | (27.3) | % | ||||||||||||||||||

Adjusted core pre-tax pre-provision net income* |

$ | 61,827 | $ | 89,220 | $ | (27,393) | (30.7) | % | ||||||||||||||||||

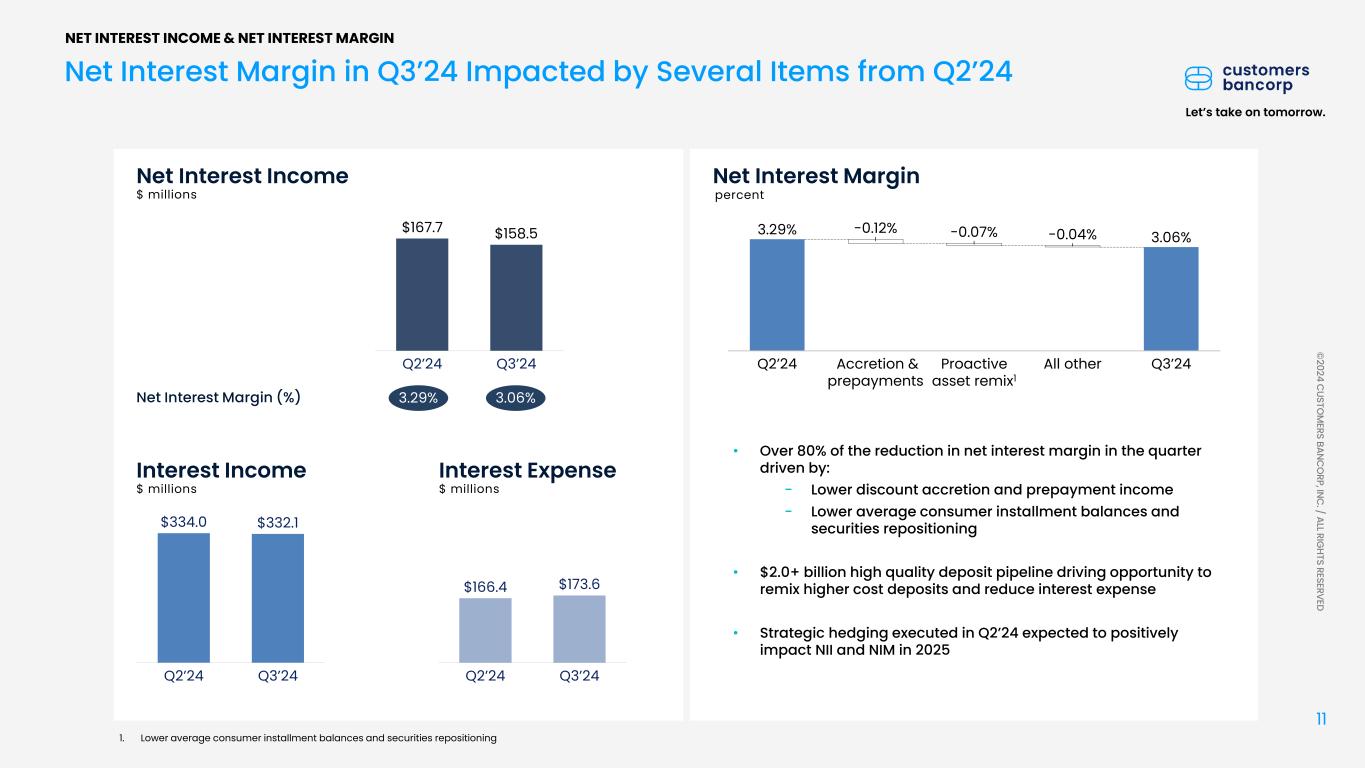

| Net interest margin, tax equivalent | 3.06 | % | 3.29 | % | (0.23) | |||||||||||||||||||||

Yield on loans (Loan yield) |

6.99 | % | 7.17 | % | (0.18) | |||||||||||||||||||||

| Cost of deposits | 3.46 | % | 3.40 | % | 0.06 | |||||||||||||||||||||

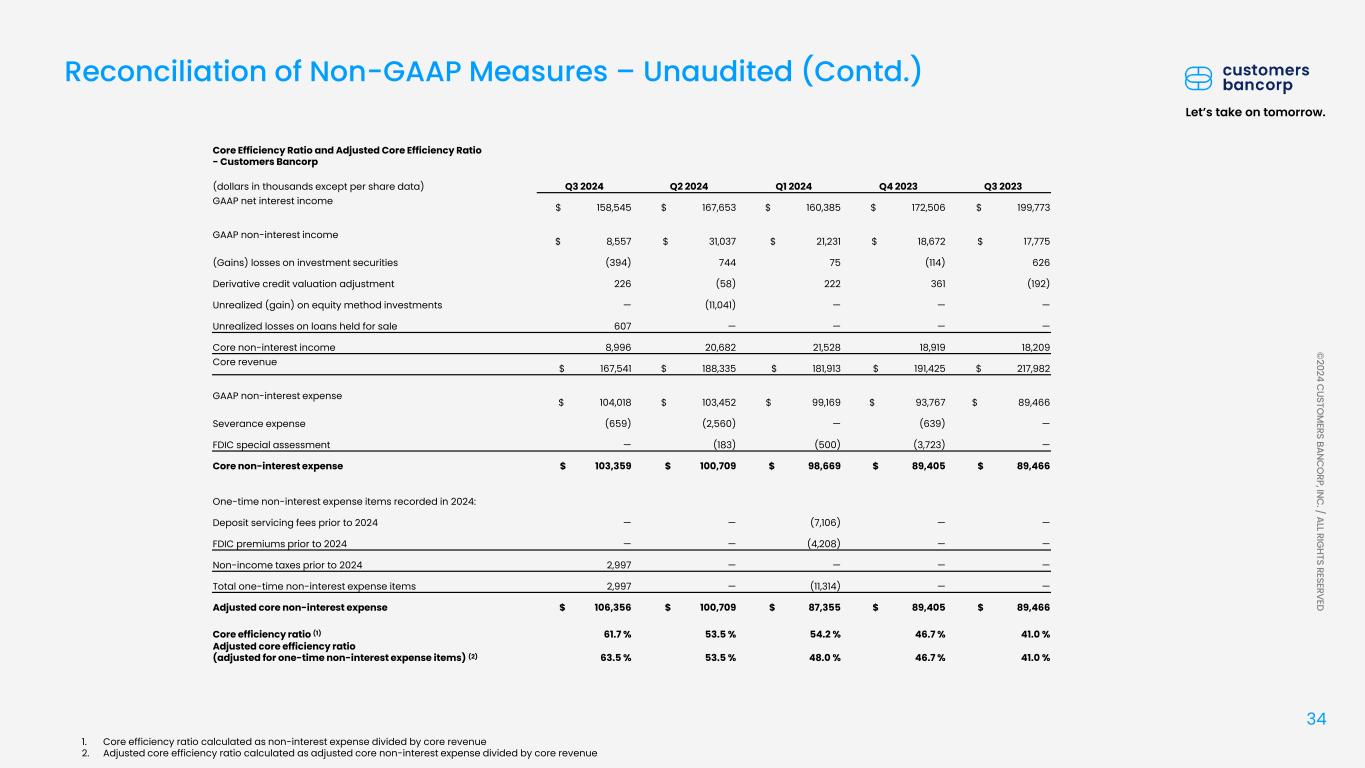

| Efficiency ratio | 62.40 | % | 51.87 | % | 10.53 | |||||||||||||||||||||

| Core efficiency ratio* | 61.69 | % | 53.47 | % | 8.22 | |||||||||||||||||||||

Adjusted core efficiency ratio* |

63.48 | % | 53.47 | % | 10.01 | |||||||||||||||||||||

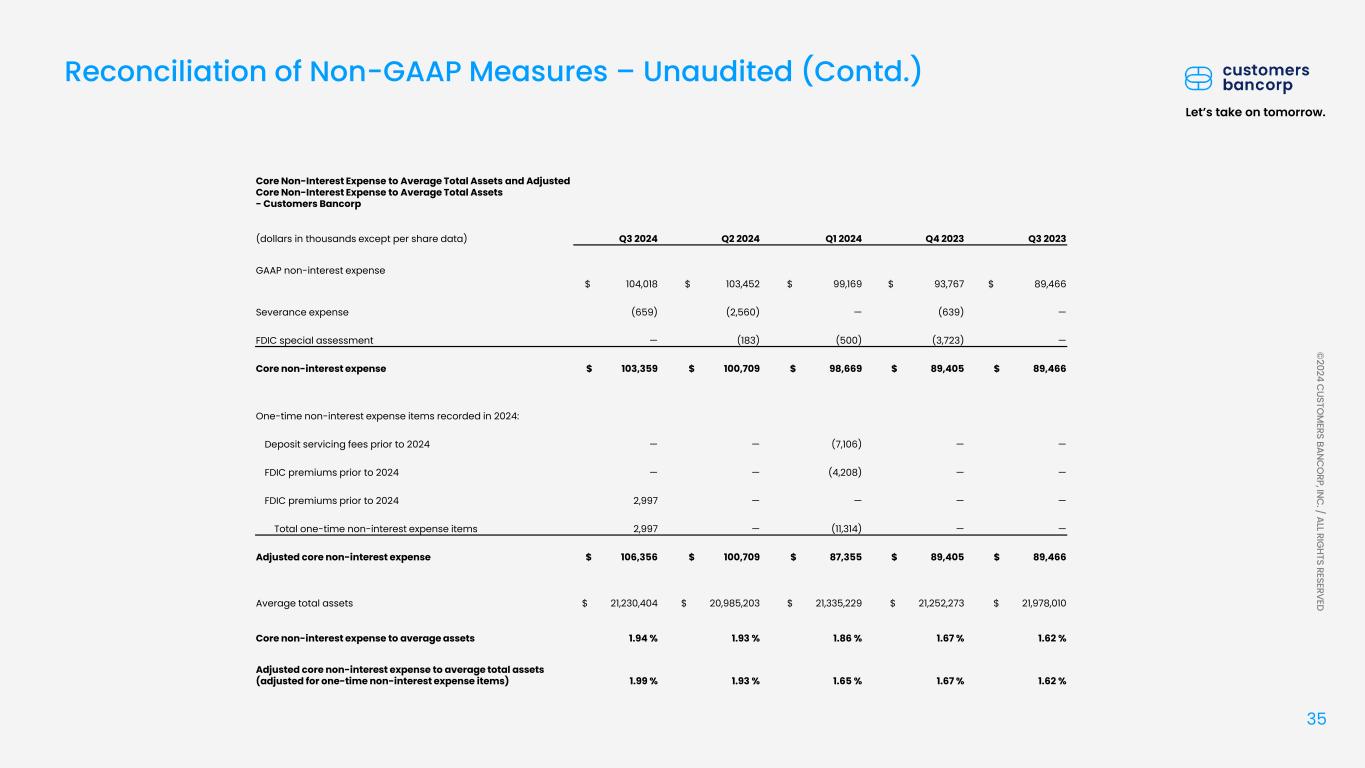

Non-interest expense to average total assets |

1.95 | % | 1.98 | % | (0.03) | |||||||||||||||||||||

Core non-interest expense to average total assets* |

1.94 | % | 1.93 | % | 0.01 | |||||||||||||||||||||

Adjusted core non-interest expense to average total assets* |

1.99 | % | 1.93 | % | 0.06 | |||||||||||||||||||||

| Balance Sheet Trends: | ||||||||||||||||||||||||||

| Total assets | $ | 21,456,082 | $ | 20,942,975 | $ | 513,107 | 2.5 | % | ||||||||||||||||||

Total cash and investment securities |

$ | 6,564,528 | $ | 6,523,036 | $ | 41,492 | 0.6 | % | ||||||||||||||||||

| Total loans and leases | $ | 14,053,116 | $ | 13,632,639 | $ | 420,477 | 3.1 | % | ||||||||||||||||||

| Non-interest bearing demand deposits | $ | 4,670,809 | $ | 4,474,862 | $ | 195,947 | 4.4 | % | ||||||||||||||||||

| Total deposits | $ | 18,069,389 | $ | 17,678,093 | $ | 391,296 | 2.2 | % | ||||||||||||||||||

| Capital Metrics: | ||||||||||||||||||||||||||

| Common Equity | $ | 1,663,386 | $ | 1,609,071 | $ | 54,315 | 3.4 | % | ||||||||||||||||||

| Tangible Common Equity* | $ | 1,659,757 | $ | 1,605,442 | $ | 54,315 | 3.4 | % | ||||||||||||||||||

| Common Equity to Total Assets | 7.8 | % | 7.7 | % | 0.1 | |||||||||||||||||||||

| Tangible Common Equity to Tangible Assets* | 7.7 | % | 7.7 | % | — | |||||||||||||||||||||

| Book Value per common share | $ | 53.07 | $ | 50.81 | $ | 2.26 | 4.4 | % | ||||||||||||||||||

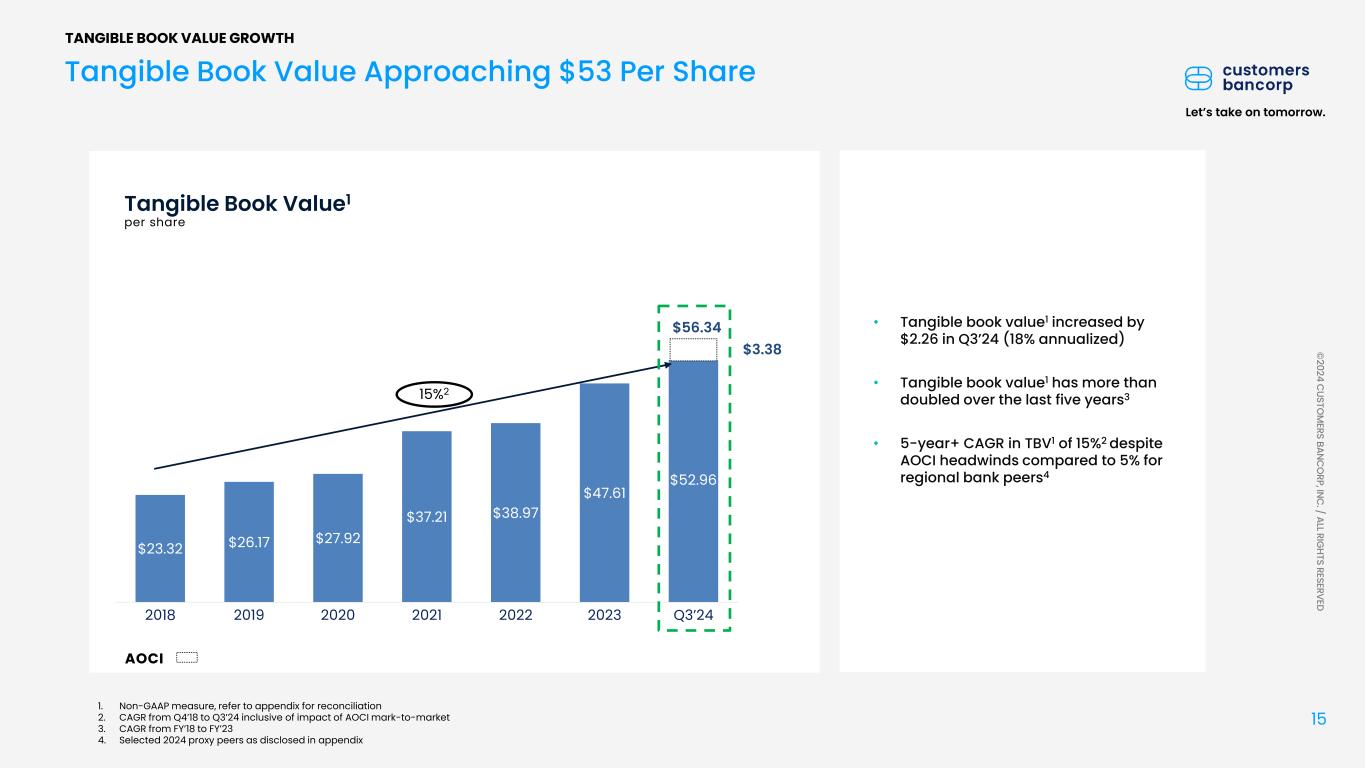

| Tangible Book Value per common share* | $ | 52.96 | $ | 50.70 | $ | 2.26 | 4.5 | % | ||||||||||||||||||

Common equity Tier 1 capital ratio (1) |

12.5 | % | 12.8 | % | (0.3) | |||||||||||||||||||||

Total risk based capital ratio (1) |

15.4 | % | 15.8 | % | (0.4) | |||||||||||||||||||||

(1) Regulatory capital ratios as of September 30, 2024 are estimates. | ||||||||||||||||||||||||||

*Non-GAAP measure. Customers’ reasons for the use of the non-GAAP measure and a detailed reconciliation between the non-GAAP measure and the comparable GAAP amount are included at the end of this document. | ||||||||||||||||||||||||||

(Dollars in thousands, except per share data) |

At or Three Months Ended | Increase (Decrease) | Nine Months Ended | Increase (Decrease) | ||||||||||||||||||||||||||||||||||||||||||||||

| September 30, 2024 | September 30, 2023 | September 30, 2024 | September 30, 2023 | |||||||||||||||||||||||||||||||||||||||||||||||

| Profitability Metrics: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Net income available for common shareholders | $ | 42,937 | $ | 82,953 | $ | (40,016) | (48.2) | % | $ | 143,163 | $ | 177,225 | $ | (34,062) | (19.2) | % | ||||||||||||||||||||||||||||||||||

| Diluted earnings per share | $ | 1.31 | $ | 2.58 | $ | (1.27) | (49.2) | % | $ | 4.37 | $ | 5.53 | $ | (1.16) | (21.0) | % | ||||||||||||||||||||||||||||||||||

| Core earnings* | $ | 43,838 | $ | 83,294 | $ | (39,456) | (47.4) | % | $ | 138,937 | $ | 186,600 | $ | (47,663) | (25.5) | % | ||||||||||||||||||||||||||||||||||

Adjusted core earnings* |

$ | 41,381 | $ | 83,294 | $ | (41,913) | (50.3) | % | $ | 145,085 | $ | 186,600 | $ | (41,515) | (22.2) | % | ||||||||||||||||||||||||||||||||||

| Core earnings per share* | $ | 1.34 | $ | 2.59 | $ | (1.25) | (48.3) | % | $ | 4.24 | $ | 5.82 | $ | (1.58) | (27.1) | % | ||||||||||||||||||||||||||||||||||

Adjusted core earnings per share* |

$ | 1.26 | $ | 2.59 | $ | (1.33) | (51.4) | % | $ | 4.43 | $ | 5.82 | $ | (1.39) | (23.9) | % | ||||||||||||||||||||||||||||||||||

Return on average assets (“ROAA”) |

0.88 | % | 1.57 | % | (0.69) | 0.97 | % | 1.17 | % | (0.20) | ||||||||||||||||||||||||||||||||||||||||

| Core ROAA* | 0.89 | % | 1.57 | % | (0.68) | 0.95 | % | 1.22 | % | (0.27) | ||||||||||||||||||||||||||||||||||||||||

Adjusted core ROAA* |

0.85 | % | 1.57 | % | (0.72) | 0.99 | % | 1.22 | % | (0.23) | ||||||||||||||||||||||||||||||||||||||||

Return on average common equity (“ROCE”) |

10.44 | % | 23.97 | % | (13.53) | 12.10 | % | 17.84 | % | (5.74) | ||||||||||||||||||||||||||||||||||||||||

| Core ROCE* | 10.66 | % | 24.06 | % | (13.40) | 11.74 | % | 18.79 | % | (7.05) | ||||||||||||||||||||||||||||||||||||||||

Adjusted core ROCE* |

10.06 | % | 24.06 | % | (14.00) | 12.26 | % | 18.79 | % | (6.53) | ||||||||||||||||||||||||||||||||||||||||

Core pre-tax pre-provision net income* |

$ | 64,824 | $ | 128,564 | $ | (63,740) | (49.6) | % | $ | 237,718 | $ | 314,679 | $ | (76,961) | (24.5) | % | ||||||||||||||||||||||||||||||||||

Adjusted core pre-tax pre-provision net income* |

$ | 61,827 | $ | 128,564 | $ | (66,737) | (51.9) | % | $ | 246,035 | $ | 314,679 | $ | (68,644) | (21.8) | % | ||||||||||||||||||||||||||||||||||

| Net interest margin, tax equivalent | 3.06 | % | 3.70 | % | (0.64) | 3.16 | % | 3.28 | % | (0.12) | ||||||||||||||||||||||||||||||||||||||||

Yield on loans (Loan yield) |

6.99 | % | 7.87 | % | (0.88) | 7.07 | % | 7.12 | % | (0.05) | ||||||||||||||||||||||||||||||||||||||||

| Cost of deposits | 3.46 | % | 3.24 | % | 0.22 | 3.44 | % | 3.23 | % | 0.21 | ||||||||||||||||||||||||||||||||||||||||

| Efficiency ratio | 62.40 | % | 41.01 | % | 21.39 | 55.97 | % | 45.62 | % | 10.35 | ||||||||||||||||||||||||||||||||||||||||

| Core efficiency ratio* | 61.69 | % | 41.04 | % | 20.65 | 56.29 | % | 45.03 | % | 11.26 | ||||||||||||||||||||||||||||||||||||||||

Adjusted core efficiency ratio* |

63.48 | % | 41.04 | % | 22.44 | 54.75 | % | 45.03 | % | 9.72 | ||||||||||||||||||||||||||||||||||||||||

Non-interest expense to average total assets |

1.95 | % | 1.62 | % | 0.33 | 1.93 | % | 1.61 | % | 0.32 | ||||||||||||||||||||||||||||||||||||||||

Core non-interest expense to average total assets* |

1.94 | % | 1.62 | % | 0.32 | 1.91 | % | 1.60 | % | 0.31 | ||||||||||||||||||||||||||||||||||||||||

Adjusted core non-interest expense to average total assets* |

1.99 | % | 1.62 | % | 0.37 | 1.86 | % | 1.60 | % | 0.26 | ||||||||||||||||||||||||||||||||||||||||

(1) Regulatory capital ratios as of September 30, 2024 are estimates. | ||||||||||||||||||||||||||||||||||||||||||||||||||

*Non-GAAP measure. Customers’ reasons for the use of the non-GAAP measure and a detailed reconciliation between the non-GAAP measure and the comparable GAAP amount are included at the end of this document. | ||||||||||||||||||||||||||||||||||||||||||||||||||

(Dollars in thousands, except per share data) |

At or Three Months Ended | Increase (Decrease) | ||||||||||||||||||||||||||||||||||||||||||||||||

| September 30, 2024 | September 30, 2023 | |||||||||||||||||||||||||||||||||||||||||||||||||

| Balance Sheet Trends: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total assets | $ | 21,456,082 | $ | 21,857,152 | $ | (401,070) | (1.8) | % | ||||||||||||||||||||||||||||||||||||||||||

Total cash and investment securities |

$ | 6,564,528 | $ | 7,371,551 | $ | (807,023) | (10.9) | % | ||||||||||||||||||||||||||||||||||||||||||

| Total loans and leases | $ | 14,053,116 | $ | 13,713,482 | $ | 339,634 | 2.5 | % | ||||||||||||||||||||||||||||||||||||||||||

| Non-interest bearing demand deposits | $ | 4,670,809 | $ | 4,758,682 | $ | (87,873) | (1.8) | % | ||||||||||||||||||||||||||||||||||||||||||

| Total deposits | $ | 18,069,389 | $ | 18,195,364 | $ | (125,975) | (0.7) | % | ||||||||||||||||||||||||||||||||||||||||||

| Capital Metrics: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Common Equity | $ | 1,663,386 | $ | 1,423,813 | $ | 239,573 | 16.8 | % | ||||||||||||||||||||||||||||||||||||||||||

| Tangible Common Equity* | $ | 1,659,757 | $ | 1,420,184 | $ | 239,573 | 16.9 | % | ||||||||||||||||||||||||||||||||||||||||||

| Common Equity to Total Assets | 7.8 | % | 6.5 | % | 1.3 | |||||||||||||||||||||||||||||||||||||||||||||

| Tangible Common Equity to Tangible Assets* | 7.7 | % | 6.5 | % | 1.2 | |||||||||||||||||||||||||||||||||||||||||||||

| Book Value per common share | $ | 53.07 | $ | 45.47 | $ | 7.60 | 16.7 | % | ||||||||||||||||||||||||||||||||||||||||||

| Tangible Book Value per common share* | $ | 52.96 | $ | 45.36 | $ | 7.60 | 16.8 | % | ||||||||||||||||||||||||||||||||||||||||||

Common equity Tier 1 capital ratio (1) |

12.5 | % | 11.3 | % | 1.2 | |||||||||||||||||||||||||||||||||||||||||||||

Total risk based capital ratio (1) |

15.4 | % | 14.3 | % | 1.1 | |||||||||||||||||||||||||||||||||||||||||||||

(1) Regulatory capital ratios as of September 30, 2024 are estimates. | ||||||||||||||||||||||||||||||||||||||||||||||||||

*Non-GAAP measure. Customers’ reasons for the use of the non-GAAP measure and a detailed reconciliation between the non-GAAP measure and the comparable GAAP amount are included at the end of this document. | ||||||||||||||||||||||||||||||||||||||||||||||||||

| (Dollars in thousands) | September 30, 2024 | % of Total | June 30, 2024 | % of Total | September 30, 2023 | % of Total | |||||||||||||||||||||||||||||

| Loans and Leases Held for Investment | |||||||||||||||||||||||||||||||||||

| Commercial: | |||||||||||||||||||||||||||||||||||

| Commercial & industrial: | |||||||||||||||||||||||||||||||||||

| Specialized lending | $ | 5,468,507 | 39.7 | % | $ | 5,528,745 | 41.7 | % | $ | 5,422,161 | 40.0 | % | |||||||||||||||||||||||

Other commercial & industrial (1) |

1,087,222 | 7.9 | 1,092,146 | 8.2 | 1,252,427 | 9.2 | |||||||||||||||||||||||||||||

| Mortgage finance | 1,367,617 | 9.9 | 1,122,812 | 8.5 | 1,042,549 | 7.7 | |||||||||||||||||||||||||||||

| Multifamily | 2,115,978 | 15.4 | 2,067,332 | 15.6 | 2,130,213 | 15.7 | |||||||||||||||||||||||||||||

| Commercial real estate owner occupied | 981,904 | 7.1 | 805,779 | 6.1 | 794,815 | 5.9 | |||||||||||||||||||||||||||||

| Commercial real estate non-owner occupied | 1,326,591 | 9.6 | 1,202,606 | 9.1 | 1,178,203 | 8.7 | |||||||||||||||||||||||||||||

| Construction | 174,509 | 1.3 | 163,409 | 1.2 | 252,588 | 1.8 | |||||||||||||||||||||||||||||

| Total commercial loans and leases | 12,522,328 | 90.9 | 11,982,829 | 90.4 | 12,072,956 | 89.0 | |||||||||||||||||||||||||||||

| Consumer: | |||||||||||||||||||||||||||||||||||

| Residential | 500,786 | 3.6 | 481,503 | 3.6 | 483,133 | 3.6 | |||||||||||||||||||||||||||||

| Manufactured housing | 34,481 | 0.3 | 35,901 | 0.3 | 40,129 | 0.3 | |||||||||||||||||||||||||||||

| Installment: | |||||||||||||||||||||||||||||||||||

| Personal | 453,739 | 3.3 | 474,481 | 3.6 | 629,843 | 4.6 | |||||||||||||||||||||||||||||

| Other | 266,362 | 1.9 | 282,201 | 2.1 | 337,053 | 2.5 | |||||||||||||||||||||||||||||

| Total installment loans | 720,101 | 5.2 | 756,682 | 5.7 | 966,896 | 7.1 | |||||||||||||||||||||||||||||

| Total consumer loans | 1,255,368 | 9.1 | 1,274,086 | 9.6 | 1,490,158 | 11.0 | |||||||||||||||||||||||||||||

| Total loans and leases held for investment | $ | 13,777,696 | 100.0 | % | $ | 13,256,915 | 100.0 | % | $ | 13,563,114 | 100.0 | % | |||||||||||||||||||||||

| Loans Held for Sale | |||||||||||||||||||||||||||||||||||

| Residential | $ | 2,523 | 0.9 | % | $ | 2,684 | 0.7 | % | $ | 1,005 | 0.7 | % | |||||||||||||||||||||||

| Installment: | |||||||||||||||||||||||||||||||||||

| Personal | 55,799 | 20.3 | 125,598 | 33.4 | 124,848 | 83.0 | |||||||||||||||||||||||||||||

| Other | 217,098 | 78.8 | 247,442 | 65.9 | 24,515 | 16.3 | |||||||||||||||||||||||||||||

| Total installment loans | 272,897 | 99.1 | 373,040 | 99.3 | 149,363 | 99.3 | |||||||||||||||||||||||||||||

| Total loans held for sale | $ | 275,420 | 100.0 | % | $ | 375,724 | 100.0 | % | $ | 150,368 | 100.0 | % | |||||||||||||||||||||||

| Total loans and leases portfolio | $ | 14,053,116 | $ | 13,632,639 | $ | 13,713,482 | |||||||||||||||||||||||||||||

| At or Three Months Ended | Increase (Decrease) | At or Three Months Ended | Increase (Decrease) | ||||||||||||||||||||||||||||||||

| (Dollars in thousands) | September 30, 2024 | June 30, 2024 | September 30, 2024 | September 30, 2023 | |||||||||||||||||||||||||||||||

| Allowance for credit losses on loans and leases | $ | 133,158 | $ | 132,436 | $ | 722 | $ | 133,158 | $ | 139,213 | $ | (6,055) | |||||||||||||||||||||||

| Provision (benefit) for credit losses on loans and leases | $ | 17,766 | $ | 17,851 | $ | (85) | $ | 17,766 | $ | 17,055 | $ | 711 | |||||||||||||||||||||||

| Net charge-offs from loans held for investment | $ | 17,044 | $ | 18,711 | $ | (1,667) | $ | 17,044 | $ | 17,498 | $ | (454) | |||||||||||||||||||||||

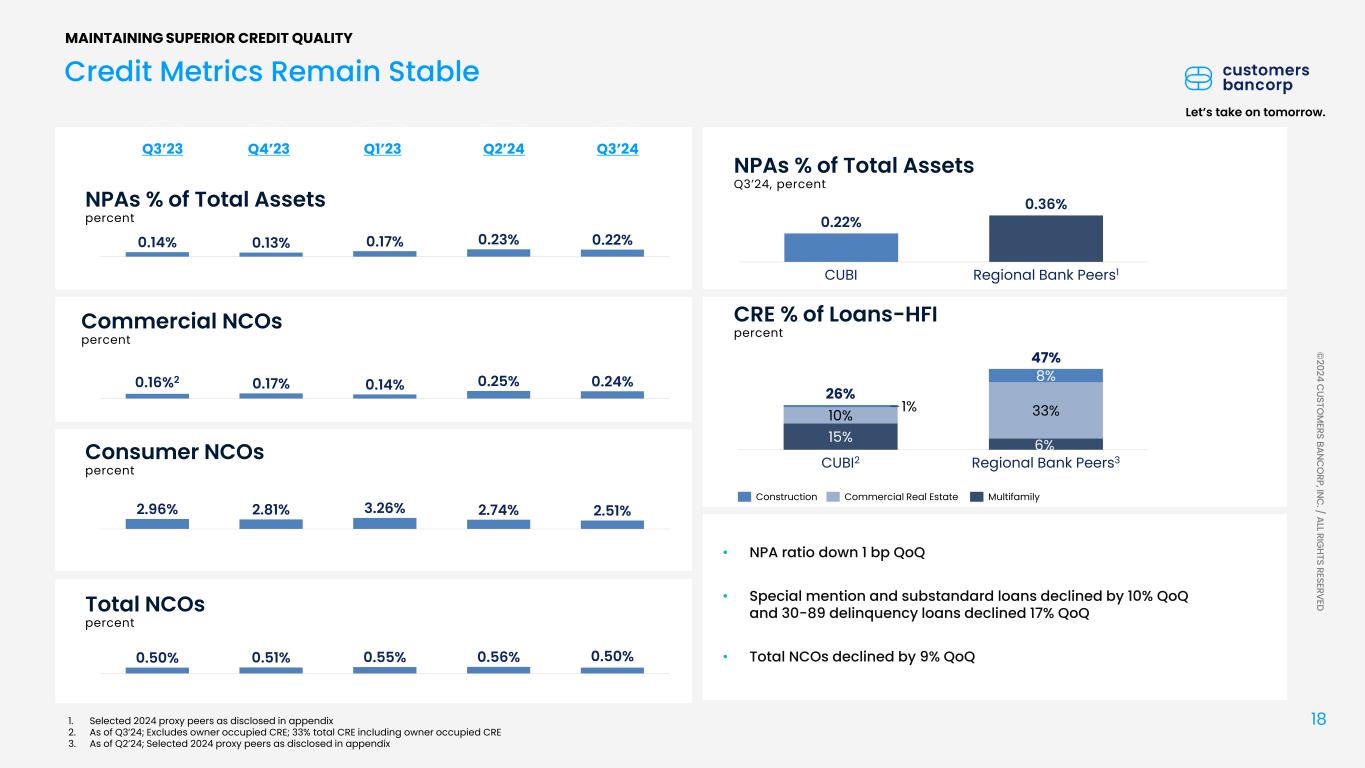

| Annualized net charge-offs to average loans and leases | 0.50 | % | 0.56 | % | 0.50 | % | 0.50 | % | |||||||||||||||||||||||||||

| Coverage of credit loss reserves for loans and leases held for investment | 1.06 | % | 1.08 | % | 1.06 | % | 1.10 | % | |||||||||||||||||||||||||||

| Three Months Ended | Increase (Decrease) | Three Months Ended | Increase (Decrease) | ||||||||||||||||||||||||||||||||

| (Dollars in thousands) | September 30, 2024 | June 30, 2024 | September 30, 2024 | September 30, 2023 | |||||||||||||||||||||||||||||||

Provision (benefit) for credit losses on loans and leases |

$ | 17,766 | $ | 17,851 | $ | (85) | $ | 17,766 | $ | 17,055 | $ | 711 | |||||||||||||||||||||||

| Provision (benefit) for credit losses on available for sale debt securities | (700) | 270 | (970) | (700) | 801 | (1,501) | |||||||||||||||||||||||||||||

| Provision for credit losses | 17,066 | 18,121 | (1,055) | 17,066 | 17,856 | (790) | |||||||||||||||||||||||||||||

| Provision (benefit) for credit losses on unfunded commitments | 642 | 1,594 | (952) | 642 | 48 | 594 | |||||||||||||||||||||||||||||

| Total provision for credit losses | $ | 17,708 | $ | 19,715 | $ | (2,007) | $ | 17,708 | $ | 17,904 | $ | (196) | |||||||||||||||||||||||

| (Dollars in thousands) | September 30, 2024 | June 30, 2024 | Increase (Decrease) | September 30, 2024 | September 30, 2023 | Increase (Decrease) | |||||||||||||||||||||||||||||

Non-performing assets (“NPAs”): |

|||||||||||||||||||||||||||||||||||

Nonaccrual / non-performing loans (“NPLs”) |

$ | 47,326 | $ | 47,380 | $ | (54) | $ | 47,326 | $ | 29,867 | $ | 17,459 | |||||||||||||||||||||||

| Non-performing assets | $ | 47,326 | $ | 47,444 | $ | (118) | $ | 47,326 | $ | 29,970 | $ | 17,356 | |||||||||||||||||||||||

NPLs to total loans and leases |

0.34 | % | 0.35 | % | 0.34 | % | 0.22 | % | |||||||||||||||||||||||||||

Reserves to NPLs |

281.36 | % | 279.52 | % | 281.36 | % | 466.11 | % | |||||||||||||||||||||||||||

| NPAs to total assets | 0.22 | % | 0.23 | % | 0.22 | % | 0.14 | % | |||||||||||||||||||||||||||

Loans and leases (1) risk ratings: |

|||||||||||||||||||||||||||||||||||

Commercial loans and leases |

|||||||||||||||||||||||||||||||||||

| Pass | $ | 10,844,500 | $ | 10,500,922 | $ | 343,578 | $ | 10,844,500 | $ | 10,503,731 | $ | 340,769 | |||||||||||||||||||||||

Special Mention |

178,026 | 170,014 | 8,012 | 178,026 | 189,329 | (11,303) | |||||||||||||||||||||||||||||

Substandard |

218,921 | 270,898 | (51,977) | 218,921 | 280,267 | (61,346) | |||||||||||||||||||||||||||||

| Total commercial loans and leases | 11,241,447 | 10,941,834 | 299,613 | 11,241,447 | 10,973,327 | 268,120 | |||||||||||||||||||||||||||||

| Consumer loans | |||||||||||||||||||||||||||||||||||

| Performing | 1,240,581 | 1,256,816 | (16,235) | 1,240,581 | 1,473,493 | (232,912) | |||||||||||||||||||||||||||||

| Non-performing | 14,787 | 17,270 | (2,483) | 14,787 | 16,665 | (1,878) | |||||||||||||||||||||||||||||

| Total consumer loans | 1,255,368 | 1,274,086 | (18,718) | 1,255,368 | 1,490,158 | (234,790) | |||||||||||||||||||||||||||||

Loans and leases receivable (1) |

$ | 12,496,815 | $ | 12,215,920 | $ | 280,895 | $ | 12,496,815 | $ | 12,463,485 | $ | 33,330 | |||||||||||||||||||||||

| (Dollars in thousands) | September 30, 2024 | June 30, 2024 | September 30, 2023 | ||||||||||||||

| Debt securities, available for sale | $ | 2,377,733 | $ | 2,477,758 | $ | 2,746,729 | |||||||||||

| Equity securities | 34,336 | 33,892 | 26,478 | ||||||||||||||

| Investment securities, at fair value | 2,412,069 | 2,511,650 | 2,773,207 | ||||||||||||||

| Debt securities, held to maturity | 1,064,437 | 962,799 | 1,178,370 | ||||||||||||||

| Total investment securities portfolio | $ | 3,476,506 | $ | 3,474,449 | $ | 3,951,577 | |||||||||||

| (Dollars in thousands) | September 30, 2024 | % of Total | June 30, 2024 | % of Total | September 30, 2023 | % of Total | |||||||||||||||||||||||||||||

| Demand, non-interest bearing | $ | 4,670,809 | 25.9 | % | $ | 4,474,862 | 25.3 | % | $ | 4,758,682 | 26.2 | % | |||||||||||||||||||||||

| Demand, interest bearing | 5,606,500 | 31.0 | 5,894,056 | 33.4 | 5,824,410 | 32.0 | |||||||||||||||||||||||||||||

| Total demand deposits | 10,277,309 | 56.9 | 10,368,918 | 58.7 | 10,583,092 | 58.2 | |||||||||||||||||||||||||||||

| Savings | 1,399,968 | 7.7 | 1,573,661 | 8.9 | 1,118,353 | 6.1 | |||||||||||||||||||||||||||||

| Money market | 3,961,028 | 21.9 | 3,539,815 | 20.0 | 2,499,593 | 13.7 | |||||||||||||||||||||||||||||

| Time deposits | 2,431,084 | 13.5 | 2,195,699 | 12.4 | 3,994,326 | 22.0 | |||||||||||||||||||||||||||||

| Total deposits | $ | 18,069,389 | 100.0 | % | $ | 17,678,093 | 100.0 | % | $ | 18,195,364 | 100.0 | % | |||||||||||||||||||||||

| (Dollars in thousands) | September 30, 2024 | June 30, 2024 | September 30, 2023 | ||||||||||||||

| FHLB advances | $ | 1,117,229 | $ | 1,018,349 | $ | 1,529,839 | |||||||||||

| Senior notes | 99,033 | 123,970 | 123,775 | ||||||||||||||

| Subordinated debt | 182,439 | 182,370 | 182,161 | ||||||||||||||

| Total borrowings | $ | 1,398,701 | $ | 1,324,689 | $ | 1,835,775 | |||||||||||

| (Dollars in thousands except per share data) | September 30, 2024 | June 30, 2024 | September 30, 2023 | ||||||||||||||

| Customers Bancorp, Inc. | |||||||||||||||||

| Common Equity | $ | 1,663,386 | $ | 1,609,071 | $ | 1,423,813 | |||||||||||

| Tangible Common Equity* | $ | 1,659,757 | $ | 1,605,442 | $ | 1,420,184 | |||||||||||

| Common Equity to Total Assets | 7.8 | % | 7.7 | % | 6.5 | % | |||||||||||

| Tangible Common Equity to Tangible Assets* | 7.7 | % | 7.7 | % | 6.5 | % | |||||||||||

| Book Value per common share | $ | 53.07 | $ | 50.81 | $ | 45.47 | |||||||||||

| Tangible Book Value per common share* | $ | 52.96 | $ | 50.70 | $ | 45.36 | |||||||||||

Common equity Tier 1 (“CET 1”) capital ratio (1) |

12.5 | % | 12.8 | % | 11.3 | % | |||||||||||

Total risk based capital ratio (1) |

15.4 | % | 15.8 | % | 14.3 | % | |||||||||||

(1) Regulatory capital ratios as of September 30, 2024 are estimates. | |||||||||||||||||

*Non-GAAP measure. Customers’ reasons for the use of the non-GAAP measure and a detailed reconciliation between the non-GAAP measure and the comparable GAAP amount are included at the end of this document. | |||||||||||||||||

| Three Months Ended | Increase (Decrease) | Three Months Ended | Increase (Decrease) | ||||||||||||||||||||||||||||||||

| (Dollars in thousands) | September 30, 2024 | June 30, 2024 | September 30, 2024 | September 30, 2023 | |||||||||||||||||||||||||||||||

| Commercial lease income | $ | 10,093 | $ | 10,282 | $ | (189) | $ | 10,093 | $ | 8,901 | $ | 1,192 | |||||||||||||||||||||||

| Loan fees | 8,011 | 5,233 | 2,778 | 8,011 | 6,029 | 1,982 | |||||||||||||||||||||||||||||

| Bank-owned life insurance | 2,049 | 2,007 | 42 | 2,049 | 1,973 | 76 | |||||||||||||||||||||||||||||

| Mortgage finance transactional fees | 1,087 | 1,058 | 29 | 1,087 | 1,018 | 69 | |||||||||||||||||||||||||||||

| Net gain (loss) on sale of loans and leases | (14,548) | (238) | (14,310) | (14,548) | (348) | (14,200) | |||||||||||||||||||||||||||||

| Net gain (loss) on sale of investment securities | — | (719) | 719 | — | (429) | 429 | |||||||||||||||||||||||||||||

| Unrealized gain on equity method investments | — | 11,041 | (11,041) | — | — | — | |||||||||||||||||||||||||||||

| Other | 1,865 | 2,373 | (508) | 1,865 | 631 | 1,234 | |||||||||||||||||||||||||||||

| Total non-interest income | $ | 8,557 | $ | 31,037 | $ | (22,480) | $ | 8,557 | $ | 17,775 | $ | (9,218) | |||||||||||||||||||||||

| Three Months Ended | Increase (Decrease) | Three Months Ended | Increase (Decrease) | ||||||||||||||||||||||||||||||||

| (Dollars in thousands) | September 30, 2024 | June 30, 2024 | September 30, 2024 | September 30, 2023 | |||||||||||||||||||||||||||||||

| Salaries and employee benefits | $ | 47,717 | $ | 44,947 | $ | 2,770 | $ | 47,717 | $ | 33,845 | $ | 13,872 | |||||||||||||||||||||||

| Technology, communication and bank operations | 13,588 | 16,227 | (2,639) | 13,588 | 15,667 | (2,079) | |||||||||||||||||||||||||||||

| Commercial lease depreciation | 7,811 | 7,829 | (18) | 7,811 | 7,338 | 473 | |||||||||||||||||||||||||||||

| Professional services | 9,048 | 6,104 | 2,944 | 9,048 | 8,569 | 479 | |||||||||||||||||||||||||||||

| Loan servicing | 3,778 | 3,516 | 262 | 3,778 | 3,858 | (80) | |||||||||||||||||||||||||||||

| Occupancy | 2,987 | 3,120 | (133) | 2,987 | 2,471 | 516 | |||||||||||||||||||||||||||||

| FDIC assessments, non-income taxes and regulatory fees | 7,902 | 10,236 | (2,334) | 7,902 | 8,551 | (649) | |||||||||||||||||||||||||||||

| Advertising and promotion | 908 | 1,254 | (346) | 908 | 650 | 258 | |||||||||||||||||||||||||||||

| Legal settlement expense | — | — | — | — | 4,096 | (4,096) | |||||||||||||||||||||||||||||

| Other | 10,279 | 10,219 | 60 | 10,279 | 4,421 | 5,858 | |||||||||||||||||||||||||||||

| Total non-interest expense | $ | 104,018 | $ | 103,452 | $ | 566 | $ | 104,018 | $ | 89,466 | $ | 14,552 | |||||||||||||||||||||||

*Non-GAAP measure. Customers' reasons for the use of the non-GAAP measure and a detailed reconciliation between the non-GAAP measure and the comparable GAAP amount are included at the end of this document. | ||||||||||||||

1 Total deposits excluding wholesale CDs and BMTX student-related deposits. | ||||||||||||||

| CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||||||||||||||||||||

| EARNINGS SUMMARY - UNAUDITED | |||||||||||||||||||||||||||||||||||||||||||||||

(Dollars in thousands, except per share data and stock price data) |

Q3 | Q2 | Q1 | Q4 | Q3 | Nine Months Ended September 30, | |||||||||||||||||||||||||||||||||||||||||

| 2024 | 2024 | 2024 | 2023 | 2023 | 2024 | 2023 | |||||||||||||||||||||||||||||||||||||||||

| GAAP Profitability Metrics: | |||||||||||||||||||||||||||||||||||||||||||||||

| Net income available to common shareholders |

$ | 42,937 | $ | 54,300 | $ | 45,926 | $ | 58,223 | $ | 82,953 | $ | 143,163 | $ | 177,225 | |||||||||||||||||||||||||||||||||

Per share amounts: |

|||||||||||||||||||||||||||||||||||||||||||||||

Earnings per share - basic |

$ | 1.36 | $ | 1.72 | $ | 1.46 | $ | 1.86 | $ | 2.65 | $ | 4.54 | $ | 5.63 | |||||||||||||||||||||||||||||||||

| Earnings per share - diluted | $ | 1.31 | $ | 1.66 | $ | 1.40 | $ | 1.79 | $ | 2.58 | $ | 4.37 | $ | 5.53 | |||||||||||||||||||||||||||||||||

Book value per common share (1) |

$ | 53.07 | $ | 50.81 | $ | 49.29 | $ | 47.73 | $ | 45.47 | $ | 53.07 | $ | 45.47 | |||||||||||||||||||||||||||||||||

CUBI stock price (1) |

$ | 46.45 | $ | 47.98 | $ | 53.06 | $ | 57.62 | $ | 34.45 | $ | 46.45 | $ | 34.45 | |||||||||||||||||||||||||||||||||

CUBI stock price as % of book value (1) |

88 | % | 94 | % | 108 | % | 121 | % | 76 | % | 88 | % | 76 | % | |||||||||||||||||||||||||||||||||

| Average shares outstanding - basic | 31,567,797 | 31,649,715 | 31,473,424 | 31,385,043 | 31,290,581 | 31,563,660 | 31,452,700 | ||||||||||||||||||||||||||||||||||||||||

| Average shares outstanding - diluted | 32,766,488 | 32,699,149 | 32,854,534 | 32,521,787 | 32,175,084 | 32,773,365 | 32,036,459 | ||||||||||||||||||||||||||||||||||||||||

Shares outstanding (1) |

31,342,107 | 31,667,655 | 31,521,931 | 31,440,906 | 31,311,254 | 31,342,107 | 31,311,254 | ||||||||||||||||||||||||||||||||||||||||

Return on average assets (“ROAA”) |

0.88 | % | 1.11 | % | 0.94 | % | 1.16 | % | 1.57 | % | 0.97 | % | 1.17 | % | |||||||||||||||||||||||||||||||||

Return on average common equity (“ROCE”) |

10.44 | % | 13.85 | % | 12.08 | % | 15.93 | % | 23.97 | % | 12.10 | % | 17.84 | % | |||||||||||||||||||||||||||||||||

| Net interest margin, tax equivalent | 3.06 | % | 3.29 | % | 3.10 | % | 3.31 | % | 3.70 | % | 3.16 | % | 3.28 | % | |||||||||||||||||||||||||||||||||

| Efficiency ratio | 62.40 | % | 51.87 | % | 54.58 | % | 49.08 | % | 41.01 | % | 55.97 | % | 45.62 | % | |||||||||||||||||||||||||||||||||

Non-GAAP Profitability Metrics (2): |

|||||||||||||||||||||||||||||||||||||||||||||||

| Core earnings | $ | 43,838 | $ | 48,567 | $ | 46,532 | $ | 61,633 | $ | 83,294 | $ | 138,937 | $ | 186,600 | |||||||||||||||||||||||||||||||||

Core pre-tax pre-provision net income |

$ | 64,824 | $ | 89,220 | $ | 83,674 | $ | 101,884 | $ | 128,564 | $ | 237,718 | $ | 314,679 | |||||||||||||||||||||||||||||||||

| Per share amounts: | |||||||||||||||||||||||||||||||||||||||||||||||

| Core earnings per share - diluted | $ | 1.34 | $ | 1.49 | $ | 1.42 | $ | 1.90 | $ | 2.59 | $ | 4.24 | $ | 5.82 | |||||||||||||||||||||||||||||||||

Tangible book value per common share (1) |

$ | 52.96 | $ | 50.70 | $ | 49.18 | $ | 47.61 | $ | 45.36 | $ | 52.96 | $ | 45.36 | |||||||||||||||||||||||||||||||||

CUBI stock price as % of tangible book value (1) |

88 | % | 95 | % | 108 | % | 121 | % | 76 | % | 88 | % | 76 | % | |||||||||||||||||||||||||||||||||

| Core ROAA | 0.89 | % | 1.00 | % | 0.95 | % | 1.22 | % | 1.57 | % | 0.95 | % | 1.22 | % | |||||||||||||||||||||||||||||||||

| Core ROCE | 10.66 | % | 12.39 | % | 12.24 | % | 16.87 | % | 24.06 | % | 11.74 | % | 18.79 | % | |||||||||||||||||||||||||||||||||

Core pre-tax pre-provision ROAA |

1.21 | % | 1.71 | % | 1.58 | % | 1.90 | % | 2.32 | % | 1.50 | % | 1.95 | % | |||||||||||||||||||||||||||||||||

Core pre-tax pre-provision ROCE |

14.84 | % | 21.79 | % | 21.01 | % | 26.82 | % | 36.04 | % | 19.12 | % | 30.59 | % | |||||||||||||||||||||||||||||||||

| Core efficiency ratio | 61.69 | % | 53.47 | % | 54.24 | % | 46.70 | % | 41.04 | % | 56.29 | % | 45.03 | % | |||||||||||||||||||||||||||||||||

| Asset Quality: | |||||||||||||||||||||||||||||||||||||||||||||||

| Net charge-offs | $ | 17,044 | $ | 18,711 | $ | 17,968 | $ | 17,322 | $ | 17,498 | $ | 53,723 | $ | 51,713 | |||||||||||||||||||||||||||||||||

| Annualized net charge-offs to average total loans and leases | 0.50 | % | 0.56 | % | 0.55 | % | 0.51 | % | 0.50 | % | 0.54 | % | 0.47 | % | |||||||||||||||||||||||||||||||||

Non-performing loans (“NPLs”) to total loans and leases (1) |

0.34 | % | 0.35 | % | 0.27 | % | 0.21 | % | 0.22 | % | 0.34 | % | 0.22 | % | |||||||||||||||||||||||||||||||||

Reserves to NPLs (1) |

281.36 | % | 279.52 | % | 373.86 | % | 499.12 | % | 466.11 | % | 281.36 | % | 466.11 | % | |||||||||||||||||||||||||||||||||

Non-performing assets (“NPAs”) to total assets |

0.22 | % | 0.23 | % | 0.17 | % | 0.13 | % | 0.14 | % | 0.22 | % | 0.14 | % | |||||||||||||||||||||||||||||||||

Customers Bank Capital Ratios (3): |

|||||||||||||||||||||||||||||||||||||||||||||||

| Common equity Tier 1 capital to risk-weighted assets | 13.6 | % | 14.17 | % | 14.16 | % | 13.77 | % | 12.97 | % | 13.6 | % | 12.97 | % | |||||||||||||||||||||||||||||||||

| Tier 1 capital to risk-weighted assets | 13.6 | % | 14.17 | % | 14.16 | % | 13.77 | % | 12.97 | % | 13.6 | % | 12.97 | % | |||||||||||||||||||||||||||||||||

| Total capital to risk-weighted assets | 15.1 | % | 15.64 | % | 15.82 | % | 15.28 | % | 14.45 | % | 15.1 | % | 14.45 | % | |||||||||||||||||||||||||||||||||

| Tier 1 capital to average assets (leverage ratio) | 9.1 | % | 9.16 | % | 8.82 | % | 8.71 | % | 8.25 | % | 9.1 | % | 8.25 | % | |||||||||||||||||||||||||||||||||

| (1) Metric is a spot balance for the last day of each quarter presented. | |||||||||||||||||||||||||||||||||||||||||||||||

(2) Customers’ reasons for the use of these non-GAAP measures and a detailed reconciliation between the non-GAAP measures and the comparable GAAP amounts are included at the end of this document. |

|||||||||||||||||||||||||||||||||||||||||||||||

(3) Regulatory capital ratios are estimated for Q3 2024 and actual for the remaining periods. In accordance with regulatory capital rules, Customers elected to apply the CECL capital transition provisions which delayed the effects of CECL on regulatory capital for two years until January 1, 2022, followed by a three-year transition period. The cumulative CECL capital transition impact as of December 31, 2021 which amounted to $61.6 million will be phased in at 25% per year beginning on January 1, 2022 through December 31, 2024. As of September 30, 2024, our regulatory capital ratios reflected 25%, or $15.4 million, benefit associated with the CECL transition provisions. |

|||||||||||||||||||||||||||||||||||||||||||||||

| CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||||||||||||||

CONSOLIDATED STATEMENTS OF OPERATIONS - UNAUDITED | |||||||||||||||||||||||||||||||||||||||||

| (Dollars in thousands, except per share data) | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

| Q3 | Q2 | Q1 | Q4 | Q3 | September 30, | ||||||||||||||||||||||||||||||||||||

| 2024 | 2024 | 2024 | 2023 | 2023 | 2024 | 2023 | |||||||||||||||||||||||||||||||||||

| Interest income: | |||||||||||||||||||||||||||||||||||||||||

| Loans and leases | $ | 228,659 | $ | 224,265 | $ | 217,999 | $ | 239,453 | $ | 271,107 | $ | 670,923 | $ | 757,064 | |||||||||||||||||||||||||||

| Investment securities | 46,265 | 47,586 | 46,802 | 51,074 | 54,243 | 140,653 | 149,585 | ||||||||||||||||||||||||||||||||||

| Interest earning deposits | 44,372 | 45,506 | 52,817 | 44,104 | 43,800 | 142,695 | 81,819 | ||||||||||||||||||||||||||||||||||

| Loans held for sale | 10,907 | 13,671 | 12,048 | 8,707 | 4,664 | 36,626 | 27,514 | ||||||||||||||||||||||||||||||||||

| Other | 1,910 | 3,010 | 2,111 | 2,577 | 2,526 | 7,031 | 5,463 | ||||||||||||||||||||||||||||||||||

| Total interest income | 332,113 | 334,038 | 331,777 | 345,915 | 376,340 | 997,928 | 1,021,445 | ||||||||||||||||||||||||||||||||||

| Interest expense: | |||||||||||||||||||||||||||||||||||||||||

| Deposits | 155,829 | 148,784 | 153,725 | 150,307 | 145,825 | 458,338 | 426,130 | ||||||||||||||||||||||||||||||||||

| FHLB advances | 12,590 | 13,437 | 13,485 | 18,868 | 26,485 | 39,512 | 61,140 | ||||||||||||||||||||||||||||||||||

| FRB advances | — | — | — | — | — | — | 6,286 | ||||||||||||||||||||||||||||||||||

| Subordinated debt | 3,537 | 2,734 | 2,689 | 2,688 | 2,689 | 8,960 | 8,067 | ||||||||||||||||||||||||||||||||||

| Other borrowings | 1,612 | 1,430 | 1,493 | 1,546 | 1,568 | 4,535 | 4,879 | ||||||||||||||||||||||||||||||||||

| Total interest expense | 173,568 | 166,385 | 171,392 | 173,409 | 176,567 | 511,345 | 506,502 | ||||||||||||||||||||||||||||||||||

| Net interest income | 158,545 | 167,653 | 160,385 | 172,506 | 199,773 | 486,583 | 514,943 | ||||||||||||||||||||||||||||||||||

| Provision for credit losses | 17,066 | 18,121 | 17,070 | 13,523 | 17,856 | 52,257 | 61,088 | ||||||||||||||||||||||||||||||||||

| Net interest income after provision for credit losses | 141,479 | 149,532 | 143,315 | 158,983 | 181,917 | 434,326 | 453,855 | ||||||||||||||||||||||||||||||||||

| Non-interest income: | |||||||||||||||||||||||||||||||||||||||||

| Commercial lease income | 10,093 | 10,282 | 9,683 | 9,035 | 8,901 | 30,058 | 27,144 | ||||||||||||||||||||||||||||||||||

| Loan fees | 8,011 | 5,233 | 5,280 | 5,926 | 6,029 | 18,524 | 14,290 | ||||||||||||||||||||||||||||||||||

| Bank-owned life insurance | 2,049 | 2,007 | 3,261 | 2,160 | 1,973 | 7,317 | 9,617 | ||||||||||||||||||||||||||||||||||

| Mortgage finance transactional fees | 1,087 | 1,058 | 946 | 927 | 1,018 | 3,091 | 3,468 | ||||||||||||||||||||||||||||||||||

| Net gain (loss) on sale of loans and leases | (14,548) | (238) | 10 | (91) | (348) | (14,776) | (1,109) | ||||||||||||||||||||||||||||||||||

| Loss on sale of capital call lines of credit | — | — | — | — | — | — | (5,037) | ||||||||||||||||||||||||||||||||||

| Net gain (loss) on sale of investment securities | — | (719) | (30) | (145) | (429) | (749) | (429) | ||||||||||||||||||||||||||||||||||

| Unrealized gain on equity method investments | — | 11,041 | — | — | — | 11,041 | — | ||||||||||||||||||||||||||||||||||

| Other | 1,865 | 2,373 | 2,081 | 860 | 631 | 6,319 | 3,949 | ||||||||||||||||||||||||||||||||||

| Total non-interest income | 8,557 | 31,037 | 21,231 | 18,672 | 17,775 | 60,825 | 51,893 | ||||||||||||||||||||||||||||||||||

| Non-interest expense: | |||||||||||||||||||||||||||||||||||||||||

| Salaries and employee benefits | 47,717 | 44,947 | 36,025 | 33,965 | 33,845 | 128,689 | 99,310 | ||||||||||||||||||||||||||||||||||

| Technology, communication and bank operations | 13,588 | 16,227 | 21,904 | 16,887 | 15,667 | 51,719 | 48,663 | ||||||||||||||||||||||||||||||||||

| Commercial lease depreciation | 7,811 | 7,829 | 7,970 | 7,357 | 7,338 | 23,610 | 22,541 | ||||||||||||||||||||||||||||||||||

| Professional services | 9,048 | 6,104 | 6,353 | 9,820 | 8,569 | 21,505 | 25,357 | ||||||||||||||||||||||||||||||||||

| Loan servicing | 3,778 | 3,516 | 4,031 | 3,779 | 3,858 | 11,325 | 13,296 | ||||||||||||||||||||||||||||||||||

| Occupancy | 2,987 | 3,120 | 2,347 | 2,320 | 2,471 | 8,454 | 7,750 | ||||||||||||||||||||||||||||||||||

| FDIC assessments, non-income taxes and regulatory fees | 7,902 | 10,236 | 13,469 | 13,977 | 8,551 | 31,607 | 21,059 | ||||||||||||||||||||||||||||||||||

| Advertising and promotion | 908 | 1,254 | 682 | 850 | 650 | 2,844 | 2,245 | ||||||||||||||||||||||||||||||||||

| Legal settlement expense | — | — | — | — | 4,096 | — | 4,096 | ||||||||||||||||||||||||||||||||||

| Other | 10,279 | 10,219 | 6,388 | 4,812 | 4,421 | 26,886 | 14,579 | ||||||||||||||||||||||||||||||||||

| Total non-interest expense | 104,018 | 103,452 | 99,169 | 93,767 | 89,466 | 306,639 | 258,896 | ||||||||||||||||||||||||||||||||||

| Income before income tax expense (benefit) | 46,018 | 77,117 | 65,377 | 83,888 | 110,226 | 188,512 | 246,852 | ||||||||||||||||||||||||||||||||||

| Income tax expense (benefit) | (725) | 19,032 | 15,651 | 21,796 | 23,470 | 33,958 | 58,801 | ||||||||||||||||||||||||||||||||||

| Net income | 46,743 | 58,085 | 49,726 | 62,092 | 86,756 | 154,554 | 188,051 | ||||||||||||||||||||||||||||||||||

| Preferred stock dividends | 3,806 | 3,785 | 3,800 | 3,869 | 3,803 | 11,391 | 10,826 | ||||||||||||||||||||||||||||||||||

| Net income available to common shareholders | $ | 42,937 | $ | 54,300 | $ | 45,926 | $ | 58,223 | $ | 82,953 | $ | 143,163 | $ | 177,225 | |||||||||||||||||||||||||||

| Basic earnings per common share | $ | 1.36 | $ | 1.72 | $ | 1.46 | $ | 1.86 | $ | 2.65 | $ | 4.54 | $ | 5.63 | |||||||||||||||||||||||||||

| Diluted earnings per common share | 1.31 | 1.66 | 1.40 | 1.79 | 2.58 | 4.37 | 5.53 | ||||||||||||||||||||||||||||||||||

CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||

CONSOLIDATED BALANCE SHEET - UNAUDITED | |||||||||||||||||||||||||||||

(Dollars in thousands) | |||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | |||||||||||||||||||||||||

| 2024 | 2024 | 2024 | 2023 | 2023 | |||||||||||||||||||||||||

ASSETS |

|||||||||||||||||||||||||||||

| Cash and due from banks | $ | 39,429 | $ | 45,045 | $ | 51,974 | $ | 45,210 | $ | 68,288 | |||||||||||||||||||

| Interest earning deposits | 3,048,593 | 3,003,542 | 3,649,146 | 3,801,136 | 3,351,686 | ||||||||||||||||||||||||

| Cash and cash equivalents | 3,088,022 | 3,048,587 | 3,701,120 | 3,846,346 | 3,419,974 | ||||||||||||||||||||||||

| Investment securities, at fair value | 2,412,069 | 2,511,650 | 2,604,868 | 2,405,640 | 2,773,207 | ||||||||||||||||||||||||

| Investment securities held to maturity | 1,064,437 | 962,799 | 1,032,037 | 1,103,170 | 1,178,370 | ||||||||||||||||||||||||

| Loans held for sale | 275,420 | 375,724 | 357,640 | 340,317 | 150,368 | ||||||||||||||||||||||||

| Loans and leases receivable | 12,527,283 | 12,254,204 | 11,936,621 | 11,963,855 | 12,600,548 | ||||||||||||||||||||||||

| Loans receivable, mortgage finance, at fair value | 1,250,413 | 1,002,711 | 962,610 | 897,912 | 962,566 | ||||||||||||||||||||||||

| Allowance for credit losses on loans and leases | (133,158) | (132,436) | (133,296) | (135,311) | (139,213) | ||||||||||||||||||||||||

| Total loans and leases receivable, net of allowance for credit losses on loans and leases | 13,644,538 | 13,124,479 | 12,765,935 | 12,726,456 | 13,423,901 | ||||||||||||||||||||||||

| FHLB, Federal Reserve Bank, and other restricted stock | 95,035 | 92,276 | 100,067 | 109,548 | 126,098 | ||||||||||||||||||||||||

| Accrued interest receivable | 115,588 | 112,788 | 120,123 | 114,766 | 123,984 | ||||||||||||||||||||||||

| Bank premises and equipment, net | 6,730 | 7,019 | 7,253 | 7,371 | 7,789 | ||||||||||||||||||||||||

| Bank-owned life insurance | 295,531 | 293,108 | 293,400 | 292,193 | 291,670 | ||||||||||||||||||||||||

| Goodwill and other intangibles | 3,629 | 3,629 | 3,629 | 3,629 | 3,629 | ||||||||||||||||||||||||

| Other assets | 455,083 | 410,916 | 361,295 | 366,829 | 358,162 | ||||||||||||||||||||||||

| Total assets | $ | 21,456,082 | $ | 20,942,975 | $ | 21,347,367 | $ | 21,316,265 | $ | 21,857,152 | |||||||||||||||||||

| LIABILITIES AND SHAREHOLDERS’ EQUITY | |||||||||||||||||||||||||||||

| Demand, non-interest bearing deposits | $ | 4,670,809 | $ | 4,474,862 | $ | 4,688,880 | $ | 4,422,494 | $ | 4,758,682 | |||||||||||||||||||

| Interest bearing deposits | 13,398,580 | 13,203,231 | 13,272,503 | 13,497,742 | 13,436,682 | ||||||||||||||||||||||||

| Total deposits | 18,069,389 | 17,678,093 | 17,961,383 | 17,920,236 | 18,195,364 | ||||||||||||||||||||||||

| FHLB advances | 1,117,229 | 1,018,349 | 1,195,088 | 1,203,207 | 1,529,839 | ||||||||||||||||||||||||

| Other borrowings | 99,033 | 123,970 | 123,905 | 123,840 | 123,775 | ||||||||||||||||||||||||

| Subordinated debt | 182,439 | 182,370 | 182,300 | 182,230 | 182,161 | ||||||||||||||||||||||||

| Accrued interest payable and other liabilities | 186,812 | 193,328 | 193,074 | 248,358 | 264,406 | ||||||||||||||||||||||||

| Total liabilities | 19,654,902 | 19,196,110 | 19,655,750 | 19,677,871 | 20,295,545 | ||||||||||||||||||||||||

| Preferred stock | 137,794 | 137,794 | 137,794 | 137,794 | 137,794 | ||||||||||||||||||||||||

| Common stock | 35,734 | 35,686 | 35,540 | 35,459 | 35,330 | ||||||||||||||||||||||||

| Additional paid in capital | 571,609 | 567,345 | 567,490 | 564,538 | 559,346 | ||||||||||||||||||||||||

| Retained earnings | 1,302,745 | 1,259,808 | 1,205,508 | 1,159,582 | 1,101,359 | ||||||||||||||||||||||||

| Accumulated other comprehensive income (loss), net | (106,082) | (131,358) | (132,305) | (136,569) | (149,812) | ||||||||||||||||||||||||

| Treasury stock, at cost | (140,620) | (122,410) | (122,410) | (122,410) | (122,410) | ||||||||||||||||||||||||

| Total shareholders’ equity | 1,801,180 | 1,746,865 | 1,691,617 | 1,638,394 | 1,561,607 | ||||||||||||||||||||||||

| Total liabilities and shareholders’ equity | $ | 21,456,082 | $ | 20,942,975 | $ | 21,347,367 | $ | 21,316,265 | $ | 21,857,152 | |||||||||||||||||||

CUSTOMERS BANCORP, INC. AND SUBSIDIARIES |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

| AVERAGE BALANCE SHEET / NET INTEREST MARGIN - UNAUDITED | |||||||||||||||||||||||||||||||||||||||||||||||||||||

(Dollars in thousands) |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

| Three Months Ended | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| September 30, 2024 | June 30, 2024 | September 30, 2023 | |||||||||||||||||||||||||||||||||||||||||||||||||||

| Average Balance | Interest Income or Expense | Average Yield or Cost (%) |

Average Balance | Interest Income or Expense | Average Yield or Cost (%) | Average Balance | Interest Income or Expense | Average Yield or Cost (%) | |||||||||||||||||||||||||||||||||||||||||||||

| Assets | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Interest earning deposits | $ | 3,224,940 | $ | 44,372 | 5.47% | $ | 3,325,771 | $ | 45,506 | 5.50% | $ | 3,211,753 | $ | 43,800 | 5.41% | ||||||||||||||||||||||||||||||||||||||

Investment securities (1) |

3,706,974 | 46,265 | 4.97% | 3,732,565 | 47,586 | 5.13% | 4,240,116 | 54,243 | 5.12% | ||||||||||||||||||||||||||||||||||||||||||||

| Loans and leases: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Commercial & industrial: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

Specialized lending loans and leases (2) |

5,805,389 | 124,667 | 8.54% | 5,446,882 | 120,977 | 8.93% | 5,717,252 | 157,671 | 10.94% | ||||||||||||||||||||||||||||||||||||||||||||

Other commercial & industrial loans (2)(3) |

1,533,057 | 24,654 | 6.40% | 1,540,191 | 25,119 | 6.56% | 1,779,778 | 28,616 | 6.38% | ||||||||||||||||||||||||||||||||||||||||||||

| Mortgage finance loans | 1,267,656 | 17,723 | 5.56% | 1,151,407 | 15,087 | 5.27% | 1,159,698 | 16,916 | 5.79% | ||||||||||||||||||||||||||||||||||||||||||||

| Multifamily loans | 2,071,340 | 21,147 | 4.06% | 2,108,835 | 21,461 | 4.09% | 2,141,384 | 21,292 | 3.94% | ||||||||||||||||||||||||||||||||||||||||||||

| Non-owner occupied commercial real estate loans | 1,411,533 | 21,065 | 5.94% | 1,396,771 | 20,470 | 5.89% | 1,425,831 | 21,208 | 5.90% | ||||||||||||||||||||||||||||||||||||||||||||

| Residential mortgages | 525,285 | 6,082 | 4.61% | 520,791 | 5,955 | 4.60% | 528,022 | 5,965 | 4.48% | ||||||||||||||||||||||||||||||||||||||||||||

| Installment loans | 1,029,812 | 24,228 | 9.36% | 1,186,486 | 28,867 | 9.79% | 1,147,069 | 24,103 | 8.34% | ||||||||||||||||||||||||||||||||||||||||||||

Total loans and leases (4) |

13,644,072 | 239,566 | 6.99% | 13,351,363 | 237,936 | 7.17% | 13,899,034 | 275,771 | 7.87% | ||||||||||||||||||||||||||||||||||||||||||||

| Other interest-earning assets | 118,914 | 1,910 | 6.39% | 110,585 | 3,010 | 10.95% | 134,416 | 2,526 | 7.45% | ||||||||||||||||||||||||||||||||||||||||||||

| Total interest-earning assets | 20,694,900 | 332,113 | 6.39% | 20,520,284 | 334,038 | 6.54% | 21,485,319 | 376,340 | 6.96% | ||||||||||||||||||||||||||||||||||||||||||||

| Non-interest-earning assets | 535,504 | 464,919 | 492,691 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total assets | $ | 21,230,404 | $ | 20,985,203 | $ | 21,978,010 | |||||||||||||||||||||||||||||||||||||||||||||||

| Liabilities | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Interest checking accounts | $ | 5,787,026 | $ | 65,554 | 4.51% | $ | 5,719,698 | $ | 64,047 | 4.50% | $ | 5,758,215 | $ | 58,637 | 4.04% | ||||||||||||||||||||||||||||||||||||||

| Money market deposit accounts | 3,676,994 | 42,128 | 4.56% | 3,346,718 | 38,167 | 4.59% | 2,181,184 | 22,983 | 4.18% | ||||||||||||||||||||||||||||||||||||||||||||

| Other savings accounts | 1,563,970 | 18,426 | 4.69% | 1,810,375 | 21,183 | 4.71% | 1,077,298 | 11,582 | 4.27% | ||||||||||||||||||||||||||||||||||||||||||||

| Certificates of deposit | 2,339,937 | 29,721 | 5.05% | 2,034,605 | 25,387 | 5.02% | 4,466,522 | 52,623 | 4.67% | ||||||||||||||||||||||||||||||||||||||||||||

Total interest-bearing deposits (5) |

13,367,927 | 155,829 | 4.64% | 12,911,396 | 148,784 | 4.63% | 13,483,219 | 145,825 | 4.29% | ||||||||||||||||||||||||||||||||||||||||||||

| Borrowings | 1,334,905 | 17,739 | 5.29% | 1,454,010 | 17,601 | 4.87% | 2,328,955 | 30,742 | 5.24% | ||||||||||||||||||||||||||||||||||||||||||||

| Total interest-bearing liabilities | 14,702,832 | 173,568 | 4.70% | 14,365,406 | 166,385 | 4.66% | 15,812,174 | 176,567 | 4.43% | ||||||||||||||||||||||||||||||||||||||||||||

Non-interest-bearing deposits (5) |

4,557,815 | 4,701,695 | 4,347,977 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total deposits and borrowings | 19,260,647 | 3.59% | 19,067,101 | 3.51% | 20,160,151 | 3.48% | |||||||||||||||||||||||||||||||||||||||||||||||

| Other non-interest-bearing liabilities | 195,722 | 203,714 | 306,822 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total liabilities | 19,456,369 | 19,270,815 | 20,466,973 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Shareholders’ equity | 1,774,035 | 1,714,388 | 1,511,037 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total liabilities and shareholders’ equity | $ | 21,230,404 | $ | 20,985,203 | $ | 21,978,010 | |||||||||||||||||||||||||||||||||||||||||||||||

| Net interest income | 158,545 | 167,653 | 199,773 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Tax-equivalent adjustment | 392 | 393 | 405 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Net interest earnings | $ | 158,937 | $ | 168,046 | $ | 200,178 | |||||||||||||||||||||||||||||||||||||||||||||||

| Interest spread | 2.80% | 3.03% | 3.48% | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Net interest margin | 3.05% | 3.28% | 3.70% | ||||||||||||||||||||||||||||||||||||||||||||||||||

Net interest margin tax equivalent (6) |

3.06% | 3.29% | 3.70% | ||||||||||||||||||||||||||||||||||||||||||||||||||

(1) For presentation in this table, average balances and the corresponding average yields for investment securities are based upon historical cost, adjusted for amortization of premiums and accretion of discounts. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

| (2) Includes owner occupied commercial real estate loans. | |||||||||||||||||||||||||||||||||||||||||||||||||||||

(3) Includes PPP loans. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

(4) Includes non-accrual loans, the effect of which is to reduce the yield earned on loans and leases, and deferred loan fees. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

(5) Total costs of deposits (including interest bearing and non-interest bearing) were 3.46%, 3.40% and 3.24% for the three months ended September 30, 2024, June 30, 2024 and September 30, 2023, respectively. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

(6) Tax-equivalent basis, using an estimated marginal tax rate of 26% for the three months ended September 30, 2024, June 30, 2024 and September 30, 2023, presented to approximate interest income as a taxable asset. |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||||||||

| AVERAGE BALANCE SHEET / NET INTEREST MARGIN - UNAUDITED (CONTINUED) | |||||||||||||||||||||||||||||||||||

(Dollars in thousands) |

|||||||||||||||||||||||||||||||||||

| Nine Months Ended | |||||||||||||||||||||||||||||||||||

| September 30, 2024 | September 30, 2023 | ||||||||||||||||||||||||||||||||||

Average Balance |

Interest Income or Expense | Average Yield or Cost (%) | Average Balance | Interest Income or Expense | Average Yield or Cost (%) | ||||||||||||||||||||||||||||||

| Assets | |||||||||||||||||||||||||||||||||||

| Interest earning deposits | $ | 3,471,011 | $ | 142,695 | 5.49% | $ | 2,100,435 | $ | 81,819 | 5.21% | |||||||||||||||||||||||||

Investment securities (1) |

3,736,770 | 140,653 | 5.03% | 4,074,464 | 149,585 | 4.90% | |||||||||||||||||||||||||||||

| Loans and leases: | |||||||||||||||||||||||||||||||||||

| Commercial & industrial: | |||||||||||||||||||||||||||||||||||

Specialized lending loans and leases (2) |

5,507,963 | 361,234 | 8.76% | 5,748,053 | 383,138 | 8.91% | |||||||||||||||||||||||||||||

Other commercial & industrial loans (2)(3) |

1,575,815 | 76,487 | 6.48% | 2,081,688 | 105,398 | 6.77% | |||||||||||||||||||||||||||||

| Mortgage finance loans | 1,151,173 | 45,640 | 5.30% | 1,240,403 | 53,934 | 5.81% | |||||||||||||||||||||||||||||

| Multifamily loans | 2,100,501 | 63,863 | 4.06% | 2,176,294 | 62,857 | 3.86% | |||||||||||||||||||||||||||||

| Non-owner occupied commercial real estate loans | 1,385,685 | 61,714 | 5.95% | 1,434,459 | 61,284 | 5.71% | |||||||||||||||||||||||||||||

| Residential mortgages | 522,876 | 17,745 | 4.53% | 535,502 | 17,298 | 4.32% | |||||||||||||||||||||||||||||

| Installment loans | 1,131,633 | 80,866 | 9.55% | 1,517,632 | 100,669 | 8.87% | |||||||||||||||||||||||||||||

Total loans and leases (4) |

13,375,646 | 707,549 | 7.07% | 14,734,031 | 784,578 | 7.12% | |||||||||||||||||||||||||||||

| Other interest-earning assets | 112,365 | 7,031 | 8.36% | 119,187 | 5,463 | 6.13% | |||||||||||||||||||||||||||||

| Total interest-earning assets | 20,695,792 | 997,928 | 6.44% | 21,028,117 | 1,021,445 | 6.49% | |||||||||||||||||||||||||||||

| Non-interest-earning assets | 487,991 | 537,160 | |||||||||||||||||||||||||||||||||

| Total assets | $ | 21,183,783 | $ | 21,565,277 | |||||||||||||||||||||||||||||||

| Liabilities | |||||||||||||||||||||||||||||||||||

| Interest checking accounts | $ | 5,682,240 | $ | 191,132 | 4.49% | $ | 6,181,097 | $ | 178,984 | 3.87% | |||||||||||||||||||||||||

| Money market deposit accounts | 3,419,880 | 117,106 | 4.57% | 2,208,853 | 63,444 | 3.84% | |||||||||||||||||||||||||||||

| Other savings accounts | 1,708,625 | 61,008 | 4.77% | 966,539 | 27,707 | 3.83% | |||||||||||||||||||||||||||||

| Certificates of deposit | 2,374,982 | 89,092 | 5.01% | 4,663,548 | 155,995 | 4.47% | |||||||||||||||||||||||||||||

Total interest-bearing deposits (5) |

13,185,727 | 458,338 | 4.64% | 14,020,037 | 426,130 | 4.06% | |||||||||||||||||||||||||||||

| Federal funds purchased | — | — | —% | 5,055 | 188 | 4.97% | |||||||||||||||||||||||||||||

| Borrowings | 1,431,520 | 53,007 | 4.95% | 2,160,332 | 80,184 | 4.96% | |||||||||||||||||||||||||||||

| Total interest-bearing liabilities | 14,617,247 | 511,345 | 4.67% | 16,185,424 | 506,502 | 4.18% | |||||||||||||||||||||||||||||

Non-interest-bearing deposits (5) |

4,626,580 | 3,642,832 | |||||||||||||||||||||||||||||||||

| Total deposits and borrowings | 19,243,827 | 3.55% | 19,828,256 | 3.42% | |||||||||||||||||||||||||||||||

| Other non-interest-bearing liabilities | 221,278 | 271,387 | |||||||||||||||||||||||||||||||||

| Total liabilities | 19,465,105 | 20,099,643 | |||||||||||||||||||||||||||||||||

| Shareholders’ equity | 1,718,678 | 1,465,634 | |||||||||||||||||||||||||||||||||

| Total liabilities and shareholders’ equity | $ | 21,183,783 | $ | 21,565,277 | |||||||||||||||||||||||||||||||

| Net interest income | 486,583 | 514,943 | |||||||||||||||||||||||||||||||||

| Tax-equivalent adjustment | 1,179 | 1,170 | |||||||||||||||||||||||||||||||||

| Net interest earnings | $ | 487,762 | $ | 516,113 | |||||||||||||||||||||||||||||||

| Interest spread | 2.89% | 3.08% | |||||||||||||||||||||||||||||||||

| Net interest margin | 3.15% | 3.27% | |||||||||||||||||||||||||||||||||

Net interest margin tax equivalent (6) |

3.16% | 3.28% | |||||||||||||||||||||||||||||||||

(1) For presentation in this table, average balances and the corresponding average yields for investment securities are based upon historical cost, adjusted for amortization of premiums and accretion of discounts. | |||||||||||||||||||||||||||||||||||

| (2) Includes owner occupied commercial real estate loans. | |||||||||||||||||||||||||||||||||||

(3) Includes PPP loans. | |||||||||||||||||||||||||||||||||||

(4) Includes non-accrual loans, the effect of which is to reduce the yield earned on loans and leases, and deferred loan fees. | |||||||||||||||||||||||||||||||||||

(5) Total costs of deposits (including interest bearing and non-interest bearing) were 3.44% and 3.23% for the nine months ended September 30, 2024 and 2023, respectively. | |||||||||||||||||||||||||||||||||||

(6) Tax-equivalent basis, using an estimated marginal tax rate of 26% for the nine months ended September 30, 2024 and 2023, presented to approximate interest income as a taxable asset. | |||||||||||||||||||||||||||||||||||

| CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||

| PERIOD END LOAN AND LEASE COMPOSITION - UNAUDITED | |||||||||||||||||||||||||||||

| (Dollars in thousands) | |||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | |||||||||||||||||||||||||

| 2024 | 2024 | 2024 | 2023 | 2023 | |||||||||||||||||||||||||

| Loans and leases held for investment | |||||||||||||||||||||||||||||

| Commercial: | |||||||||||||||||||||||||||||

| Commercial & industrial: | |||||||||||||||||||||||||||||

| Specialized lending | $ | 5,468,507 | $ | 5,528,745 | $ | 5,104,405 | $ | 5,006,693 | $ | 5,422,161 | |||||||||||||||||||

Other commercial & industrial (1) |

1,087,222 | 1,092,146 | 1,113,517 | 1,162,317 | 1,252,427 | ||||||||||||||||||||||||

Mortgage finance |

1,367,617 | 1,122,812 | 1,071,146 | 1,014,742 | 1,042,549 | ||||||||||||||||||||||||

| Multifamily | 2,115,978 | 2,067,332 | 2,123,675 | 2,138,622 | 2,130,213 | ||||||||||||||||||||||||

| Commercial real estate owner occupied | 981,904 | 805,779 | 806,278 | 797,319 | 794,815 | ||||||||||||||||||||||||

| Commercial real estate non-owner occupied | 1,326,591 | 1,202,606 | 1,182,084 | 1,177,650 | 1,178,203 | ||||||||||||||||||||||||

| Construction | 174,509 | 163,409 | 185,601 | 166,393 | 252,588 | ||||||||||||||||||||||||

| Total commercial loans and leases | 12,522,328 | 11,982,829 | 11,586,706 | 11,463,736 | 12,072,956 | ||||||||||||||||||||||||

| Consumer: | |||||||||||||||||||||||||||||

| Residential | 500,786 | 481,503 | 482,537 | 484,435 | 483,133 | ||||||||||||||||||||||||

| Manufactured housing | 34,481 | 35,901 | 37,382 | 38,670 | 40,129 | ||||||||||||||||||||||||

| Installment: | |||||||||||||||||||||||||||||

| Personal | 453,739 | 474,481 | 492,892 | 555,533 | 629,843 | ||||||||||||||||||||||||

| Other | 266,362 | 282,201 | 299,714 | 319,393 | 337,053 | ||||||||||||||||||||||||

| Total installment loans | 720,101 | 756,682 | 792,606 | 874,926 | 966,896 | ||||||||||||||||||||||||

| Total consumer loans | 1,255,368 | 1,274,086 | 1,312,525 | 1,398,031 | 1,490,158 | ||||||||||||||||||||||||

| Total loans and leases held for investment | $ | 13,777,696 | $ | 13,256,915 | $ | 12,899,231 | $ | 12,861,767 | $ | 13,563,114 | |||||||||||||||||||

| Loans held for sale | |||||||||||||||||||||||||||||

| Residential | $ | 2,523 | $ | 2,684 | $ | 870 | $ | 1,215 | $ | 1,005 | |||||||||||||||||||

| Installment: | |||||||||||||||||||||||||||||

| Personal | 55,799 | 125,598 | 137,755 | 151,040 | 124,848 | ||||||||||||||||||||||||

| Other | 217,098 | 247,442 | 219,015 | 188,062 | 24,515 | ||||||||||||||||||||||||

| Total installment loans | 272,897 | 373,040 | 356,770 | 339,102 | 149,363 | ||||||||||||||||||||||||

| Total loans held for sale | $ | 275,420 | $ | 375,724 | $ | 357,640 | $ | 340,317 | $ | 150,368 | |||||||||||||||||||

| Total loans and leases portfolio | $ | 14,053,116 | $ | 13,632,639 | $ | 13,256,871 | $ | 13,202,084 | $ | 13,713,482 | |||||||||||||||||||

| CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||

| PERIOD END DEPOSIT COMPOSITION - UNAUDITED | |||||||||||||||||||||||||||||

| (Dollars in thousands) | |||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | |||||||||||||||||||||||||

| 2024 | 2024 | 2024 | 2023 | 2023 | |||||||||||||||||||||||||

| Demand, non-interest bearing | $ | 4,670,809 | $ | 4,474,862 | $ | 4,688,880 | $ | 4,422,494 | $ | 4,758,682 | |||||||||||||||||||

| Demand, interest bearing | 5,606,500 | 5,894,056 | 5,661,775 | 5,580,527 | 5,824,410 | ||||||||||||||||||||||||

| Total demand deposits | 10,277,309 | 10,368,918 | 10,350,655 | 10,003,021 | 10,583,092 | ||||||||||||||||||||||||

| Savings | 1,399,968 | 1,573,661 | 2,080,374 | 1,402,941 | 1,118,353 | ||||||||||||||||||||||||

| Money market | 3,961,028 | 3,539,815 | 3,347,843 | 3,226,395 | 2,499,593 | ||||||||||||||||||||||||

| Time deposits | 2,431,084 | 2,195,699 | 2,182,511 | 3,287,879 | 3,994,326 | ||||||||||||||||||||||||

| Total deposits | $ | 18,069,389 | $ | 17,678,093 | $ | 17,961,383 | $ | 17,920,236 | $ | 18,195,364 | |||||||||||||||||||

CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||||||||||||||||||||||||||

ASSET QUALITY - UNAUDITED | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| (Dollars in thousands) | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| As of September 30, 2024 | As of June 30, 2024 | As of September 30, 2023 | |||||||||||||||||||||||||||||||||||||||||||||||||||

| Loan type | Total loans | Allowance for credit losses | Total reserves to total loans | Total loans | Allowance for credit losses | Total reserves to total loans | Total loans | Allowance for credit losses | Total reserves to total loans | ||||||||||||||||||||||||||||||||||||||||||||

Commercial: |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

Commercial & industrial, including specialized lending (1) |

$ | 6,672,933 | $ | 25,191 | 0.38 | % | $ | 6,740,992 | $ | 23,721 | 0.35 | % | $ | 6,754,571 | $ | 24,986 | 0.37 | % | |||||||||||||||||||||||||||||||||||

| Multifamily | 2,115,978 | 18,090 | 0.85 | % | 2,067,332 | 20,652 | 1.00 | % | 2,130,213 | 15,870 | 0.74 | % | |||||||||||||||||||||||||||||||||||||||||

| Commercial real estate owner occupied | 981,904 | 10,913 | 1.11 | % | 805,779 | 8,431 | 1.05 | % | 794,815 | 10,363 | 1.30 | % | |||||||||||||||||||||||||||||||||||||||||

| Commercial real estate non-owner occupied | 1,326,591 | 17,303 | 1.30 | % | 1,202,606 | 17,966 | 1.49 | % | 1,178,203 | 15,819 | 1.34 | % | |||||||||||||||||||||||||||||||||||||||||

| Construction | 174,509 | 1,606 | 0.92 | % | 163,409 | 1,856 | 1.14 | % | 252,588 | 3,130 | 1.24 | % | |||||||||||||||||||||||||||||||||||||||||

| Total commercial loans and leases receivable | 11,271,915 | 73,103 | 0.65 | % | 10,980,118 | 72,626 | 0.66 | % | 11,110,390 | 70,168 | 0.63 | % | |||||||||||||||||||||||||||||||||||||||||

Consumer: |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

| Residential | 500,786 | 5,838 | 1.17 | % | 481,503 | 5,884 | 1.22 | % | 483,133 | 6,802 | 1.41 | % | |||||||||||||||||||||||||||||||||||||||||

| Manufactured housing | 34,481 | 4,080 | 11.83 | % | 35,901 | 4,094 | 11.40 | % | 40,129 | 4,080 | 10.17 | % | |||||||||||||||||||||||||||||||||||||||||

| Installment | 720,101 | 50,137 | 6.96 | % | 756,682 | 49,832 | 6.59 | % | 966,896 | 58,163 | 6.02 | % | |||||||||||||||||||||||||||||||||||||||||

| Total consumer loans receivable | 1,255,368 | 60,055 | 4.78 | % | 1,274,086 | 59,810 | 4.69 | % | 1,490,158 | 69,045 | 4.63 | % | |||||||||||||||||||||||||||||||||||||||||

Loans and leases receivable held for investment |

12,527,283 | 133,158 | 1.06 | % | 12,254,204 | 132,436 | 1.08 | % | 12,600,548 | 139,213 | 1.10 | % | |||||||||||||||||||||||||||||||||||||||||

| Loans receivable, mortgage finance, at fair value | 1,250,413 | — | — | % | 1,002,711 | — | — | % | 962,566 | — | — | % | |||||||||||||||||||||||||||||||||||||||||

| Loans held for sale | 275,420 | — | — | % | 375,724 | — | — | % | 150,368 | — | — | % | |||||||||||||||||||||||||||||||||||||||||

| Total loans and leases portfolio | $ | 14,053,116 | $ | 133,158 | 0.95 | % | $ | 13,632,639 | $ | 132,436 | 0.97 | % | $ | 13,713,482 | $ | 139,213 | 1.02 | % | |||||||||||||||||||||||||||||||||||

CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||||||||||||||||||||||||||

ASSET QUALITY - UNAUDITED | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| (Dollars in thousands) | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| As of September 30, 2024 | As of June 30, 2024 | As of September 30, 2023 | |||||||||||||||||||||||||||||||||||||||||||||||||||

| Loan type | Non accrual /NPLs | Total NPLs to total loans | Total reserves to total NPLs | Non accrual /NPLs | Total NPLs to total loans | Total reserves to total NPLs | Non accrual /NPLs | Total NPLs to total loans | Total reserves to total NPLs | ||||||||||||||||||||||||||||||||||||||||||||

Commercial: |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

Commercial & industrial, including specialized lending (1) |

$ | 4,615 | 0.07 | % | 545.85 | % | $ | 5,488 | 0.08 | % | 432.23 | % | $ | 5,767 | 0.09 | % | 433.26 | % | |||||||||||||||||||||||||||||||||||

| Multifamily | 11,834 | 0.56 | % | 152.86 | % | 14,002 | 0.68 | % | 147.49 | % | — | — | % | — | % | ||||||||||||||||||||||||||||||||||||||

| Commercial real estate owner occupied | 8,613 | 0.88 | % | 126.70 | % | 9,612 | 1.19 | % | 87.71 | % | 7,442 | 0.94 | % | 139.25 | % | ||||||||||||||||||||||||||||||||||||||

| Commercial real estate non-owner occupied | 763 | 0.06 | % | 2267.76 | % | 62 | 0.01 | % | 28977.42 | % | — | — | % | — | % | ||||||||||||||||||||||||||||||||||||||

| Construction | — | — | % | — | % | — | — | % | — | % | — | — | % | — | % | ||||||||||||||||||||||||||||||||||||||

| Total commercial loans and leases receivable | 25,825 | 0.23 | % | 283.07 | % | 29,164 | 0.27 | % | 249.03 | % | 13,209 | 0.12 | % | 531.21 | % | ||||||||||||||||||||||||||||||||||||||

Consumer: |

|||||||||||||||||||||||||||||||||||||||||||||||||||||

| Residential | 7,997 | 1.60 | % | 73.00 | % | 8,179 | 1.70 | % | 71.94 | % | 6,559 | 1.36 | % | 103.70 | % | ||||||||||||||||||||||||||||||||||||||

| Manufactured housing | 1,869 | 5.42 | % | 218.30 | % | 2,047 | 5.70 | % | 200.00 | % | 2,582 | 6.43 | % | 158.02 | % | ||||||||||||||||||||||||||||||||||||||

| Installment | 6,328 | 0.88 | % | 792.30 | % | 5,614 | 0.74 | % | 887.64 | % | 7,299 | 0.75 | % | 796.86 | % | ||||||||||||||||||||||||||||||||||||||

| Total consumer loans receivable | 16,194 | 1.29 | % | 370.85 | % | 15,840 | 1.24 | % | 377.59 | % | 16,440 | 1.10 | % | 419.98 | % | ||||||||||||||||||||||||||||||||||||||

| Loans and leases receivable | 42,019 | 0.34 | % | 316.90 | % | 45,004 | 0.37 | % | 294.28 | % | 29,649 | 0.24 | % | 469.54 | % | ||||||||||||||||||||||||||||||||||||||

| Loans receivable, mortgage finance, at fair value | — | — | % | — | % | — | — | % | — | % | — | — | % | — | % | ||||||||||||||||||||||||||||||||||||||

| Loans held for sale | 5,307 | 1.93 | % | — | % | 2,376 | 0.63 | % | — | % | 218 | 0.14 | % | — | % | ||||||||||||||||||||||||||||||||||||||

| Total loans and leases portfolio | $ | 47,326 | 0.34 | % | 281.36 | % | $ | 47,380 | 0.35 | % | 279.52 | % | $ | 29,867 | 0.22 | % | 466.11 | % | |||||||||||||||||||||||||||||||||||

| CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||||||||||||||

| NET CHARGE-OFFS/(RECOVERIES) - UNAUDITED | |||||||||||||||||||||||||||||||||||||||||

| (Dollars in thousands) | |||||||||||||||||||||||||||||||||||||||||

| Q3 | Q2 | Q1 | Q4 | Q3 | Nine Months Ended September 30, | ||||||||||||||||||||||||||||||||||||

2024 |

2024 |

2024 |

2023 |

2023 |

2024 | 2023 | |||||||||||||||||||||||||||||||||||

Loan type |

|||||||||||||||||||||||||||||||||||||||||

| Commercial & industrial, including specialized lending | $ | 5,056 | $ | 5,665 | $ | 3,672 | $ | 5,282 | $ | 2,974 | $ | 14,393 | $ | 3,161 | |||||||||||||||||||||||||||

| Multifamily | 2,167 | 1,433 | 473 | 127 | 1,999 | 4,073 | 3,447 | ||||||||||||||||||||||||||||||||||

| Commercial real estate owner occupied | 4 | — | 22 | — | 39 | 26 | 5 | ||||||||||||||||||||||||||||||||||

| Commercial real estate non-owner occupied | — | — | — | (288) | — | — | 4,500 | ||||||||||||||||||||||||||||||||||

| Construction | (3) | (7) | — | — | — | (10) | (116) | ||||||||||||||||||||||||||||||||||

| Residential | (21) | (20) | 18 | (1) | 13 | (23) | 35 | ||||||||||||||||||||||||||||||||||

| Installment | 9,841 | 11,640 | 13,783 | 12,202 | 12,473 | 35,264 | 40,681 | ||||||||||||||||||||||||||||||||||

| Total net charge-offs (recoveries) from loans held for investment | $ | 17,044 | $ | 18,711 | $ | 17,968 | $ | 17,322 | $ | 17,498 | $ | 53,723 | $ | 51,713 | |||||||||||||||||||||||||||

CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||

RECONCILIATION OF GAAP TO NON-GAAP MEASURES - UNAUDITED | |||||||||||||||||||||||||||||

|

Core Earnings and Adjusted Core Earnings - Customers Bancorp

|

Nine Months Ended

September 30,

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Q3 2024 | Q2 2024 | Q1 2024 | Q4 2023 | Q3 2023 | 2024 | 2023 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| (Dollars in thousands, except per share data) | USD |

Per share |

USD |

Per share |

USD |

Per share |

USD |

Per share |

USD |

Per share |

USD |

Per share |

USD |

Per share |

||||||||||||||||||||||||||||||||||||||||||||||||

| GAAP net income to common shareholders | $ | 42,937 | $ | 1.31 | $ | 54,300 | $ | 1.66 | $ | 45,926 | $ | 1.40 | $ | 58,223 | $ | 1.79 | $ | 82,953 | $ | 2.58 | $ | 143,163 | $ | 4.37 | $ | 177,225 | $ | 5.53 | ||||||||||||||||||||||||||||||||||

| Reconciling items (after tax): | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Severance expense | 540 | 0.02 | 1,928 | 0.06 | — | — | 473 | 0.01 | — | — | 2,468 | 0.08 | 778 | 0.02 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Impairments on fixed assets and leases | — | — | — | — | — | — | — | — | — | — | — | — | 98 | 0.00 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Loss on sale of capital call lines of credit | — | — | — | — | — | — | — | — | — | — | — | — | 3,914 | 0.12 | ||||||||||||||||||||||||||||||||||||||||||||||||

| (Gains) losses on investment securities | (322) | (0.01) | 561 | 0.02 | 57 | 0.00 | (85) | 0.00 | 492 | 0.02 | 296 | 0.01 | 492 | 0.02 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Derivative credit valuation adjustment | 185 | 0.01 | (44) | 0.00 | 169 | 0.01 | 267 | 0.01 | (151) | 0.00 | 310 | 0.01 | (48) | 0.00 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Tax on surrender of bank-owned life insurance policies | — | — | — | — | — | — | — | — | — | — | — | — | 4,141 | 0.13 | ||||||||||||||||||||||||||||||||||||||||||||||||

| FDIC special assessment | — | — | 138 | 0.00 | 380 | 0.01 | 2,755 | 0.08 | — | — | 518 | 0.02 | — | — | ||||||||||||||||||||||||||||||||||||||||||||||||

| Unrealized (gain) on equity method investments | — | — | (8,316) | (0.25) | — | — | — | — | — | — | (8,316) | (0.25) | — | — | ||||||||||||||||||||||||||||||||||||||||||||||||

| Unrealized losses on loans held for sale | 498 | 0.02 | — | — | — | — | — | — | — | — | 498 | 0.02 | — | — | ||||||||||||||||||||||||||||||||||||||||||||||||

| Core earnings | $ | 43,838 | $ | 1.34 | $ | 48,567 | $ | 1.49 | $ | 46,532 | $ | 1.42 | $ | 61,633 | $ | 1.90 | $ | 83,294 | $ | 2.59 | $ | 138,937 | $ | 4.24 | $ | 186,600 | $ | 5.82 | ||||||||||||||||||||||||||||||||||

| One-time non-interest expense items recorded in 2024 (after-tax): | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Deposit servicing fees prior to 2024 | — | — | — | — | 5,405 | 0.16 | — | — | — | — | 5,405 | 0.16 | — | — | ||||||||||||||||||||||||||||||||||||||||||||||||

| FDIC premiums prior to 2024 | — | — | — | — | 3,200 | 0.10 | — | — | — | — | 3,200 | 0.10 | — | — | ||||||||||||||||||||||||||||||||||||||||||||||||

| Non-income taxes prior to 2024 | (2,457) | (0.07) | — | — | — | — | — | — | — | — | (2,457) | (0.07) | — | — | ||||||||||||||||||||||||||||||||||||||||||||||||

| Total one-time non-interest expense items | (2,457) | (0.07) | — | — | 8,605 | 0.26 | — | — | — | — | 6,148 | 0.19 | — | — | ||||||||||||||||||||||||||||||||||||||||||||||||

| Adjusted core earnings (adjusted for one-time non-interest expense items) | $ | 41,381 | $ | 1.26 | $ | 48,567 | $ | 1.49 | $ | 55,137 | $ | 1.68 | $ | 61,633 | $ | 1.90 | $ | 83,294 | $ | 2.59 | $ | 145,085 | $ | 4.43 | $ | 186,600 | $ | 5.82 | ||||||||||||||||||||||||||||||||||

CUSTOMERS BANCORP, INC. AND SUBSIDIARIES | |||||||||||||||||||||||||||||

RECONCILIATION OF GAAP TO NON-GAAP MEASURES - UNAUDITED (CONTINUED) | |||||||||||||||||||||||||||||

(Dollars in thousands, except per share data) | |||||||||||||||||||||||||||||

Core Return on Average Assets and Adjusted Core Return on Average Assets - Customers Bancorp |

Nine Months Ended

September 30,

|

||||||||||||||||||||||||||||||||||||||||

| (Dollars in thousands, except per share data) | Q3 2024 | Q2 2024 | Q1 2024 | Q4 2023 | Q3 2023 | 2024 | 2023 | ||||||||||||||||||||||||||||||||||

| GAAP net income | $ | 46,743 | $ | 58,085 | $ | 49,726 | $ | 62,092 | $ | 86,756 | $ | 154,554 | $ | 188,051 | |||||||||||||||||||||||||||

| Reconciling items (after tax): | |||||||||||||||||||||||||||||||||||||||||

| Severance expense | 540 | 1,928 | — | 473 | — | 2,468 | 778 | ||||||||||||||||||||||||||||||||||

| Impairments on fixed assets and leases | — | — | — | — | — | — | 98 | ||||||||||||||||||||||||||||||||||

| Loss on sale of capital call lines of credit | — | — | — | — | — | — | 3,914 | ||||||||||||||||||||||||||||||||||

| (Gains) losses on investment securities | (322) | 561 | 57 | (85) | 492 | 296 | 492 | ||||||||||||||||||||||||||||||||||

| Derivative credit valuation adjustment | 185 | (44) | 169 | 267 | (151) | 310 | (48) | ||||||||||||||||||||||||||||||||||

| Tax on surrender of bank-owned life insurance policies | — | — | — | — | — | — | 4,141 | ||||||||||||||||||||||||||||||||||

| FDIC special assessment | — | 138 | 380 | 2,755 | — | 518 | — | ||||||||||||||||||||||||||||||||||

| Unrealized (gain) on equity method investments | — | (8,316) | — | — | — | (8,316) | — | ||||||||||||||||||||||||||||||||||

| Unrealized losses on loans held for sale | 498 | — | — | — | — | 498 | — | ||||||||||||||||||||||||||||||||||

Core net income |

$ | 47,644 | $ | 52,352 | $ | 50,332 | $ | 65,502 | $ | 87,097 | $ | 150,328 | $ | 197,426 | |||||||||||||||||||||||||||

| One-time non-interest expense items recorded in 2024 (after-tax): | |||||||||||||||||||||||||||||||||||||||||

| Deposit servicing fees prior to 2024 | — | — | 5,405 | — | — | 5,405 | — | ||||||||||||||||||||||||||||||||||

| FDIC premiums prior to 2024 | — | — | 3,200 | — | — | 3,200 | — | ||||||||||||||||||||||||||||||||||

| Non-income taxes prior to 2024 | (2,457) | — | — | — | — | (2,457) | — | ||||||||||||||||||||||||||||||||||

| Total one-time non-interest expense items | (2,457) | — | 8,605 | — | — | 6,148 | — | ||||||||||||||||||||||||||||||||||

Adjusted core net income (adjusted for one-time non-interest expense items) |

$ | 45,187 | $ | 52,352 | $ | 58,937 | $ | 65,502 | $ | 87,097 | $ | 156,476 | $ | 197,426 | |||||||||||||||||||||||||||

Average total assets |

$ | 21,230,404 | $ | 20,985,203 | $ | 21,335,229 | $ | 21,252,273 | $ | 21,978,010 | $ | 21,183,783 | $ | 21,565,277 | |||||||||||||||||||||||||||

| Core return on average assets | 0.89 | % | 1.00 | % | 0.95 | % | 1.22 | % | 1.57 | % | 0.95 | % | 1.22 | % | |||||||||||||||||||||||||||

Adjusted core return on average assets (adjusted for one-time non-interest expense items) |

0.85 | % | 1.00 | % | 1.11 | % | 1.22 | % | 1.57 | % | 0.99 | % | 1.22 | % | |||||||||||||||||||||||||||