| Washington | 000-20288 | 91-1422237 | ||||||

(State or Other Jurisdiction of Incorporation or Organization) |

(Commission File Number) |

(I.R.S. Employer Identification Number) |

||||||

| TITLE OF EACH CLASS | TRADING SYMBOL | NAME OF EXCHANGE | ||||||

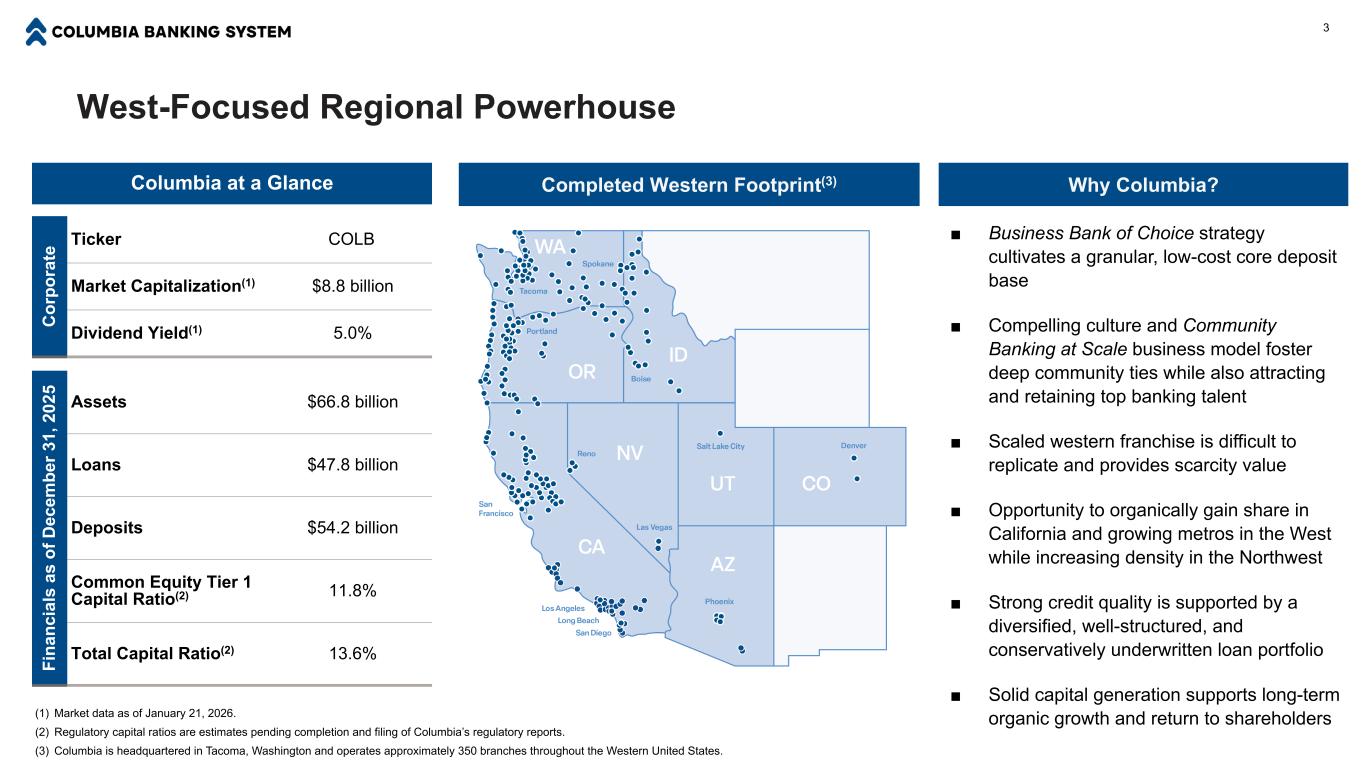

| Common Stock, No Par Value | COLB | The Nasdaq Stock Market LLC | ||||||

| Item 2.02 | Results of Operations and Financial Condition. | ||||

| Item 7.01 | Regulation FD Disclosure. | ||||

| Item 9.01 | Financial Statements and Exhibits. | ||||

| (d) | EXHIBITS | ||||

| 104 Cover Page Interactive Data File (embedded within the Inline XBRL document) | |||||

|

Columbia Banking System, Inc.

(Registrant)

|

|||||

Dated: January 22, 2026 |

By: /s/ Ivan A. Seda

Ivan A. Seda

Executive Vice President, Chief Financial Officer

|

||||

|

||||||||

COLUMBIA BANKING SYSTEM, INC. REPORTS FOURTH QUARTER 2025 RESULTS | ||||||||||||||||||||

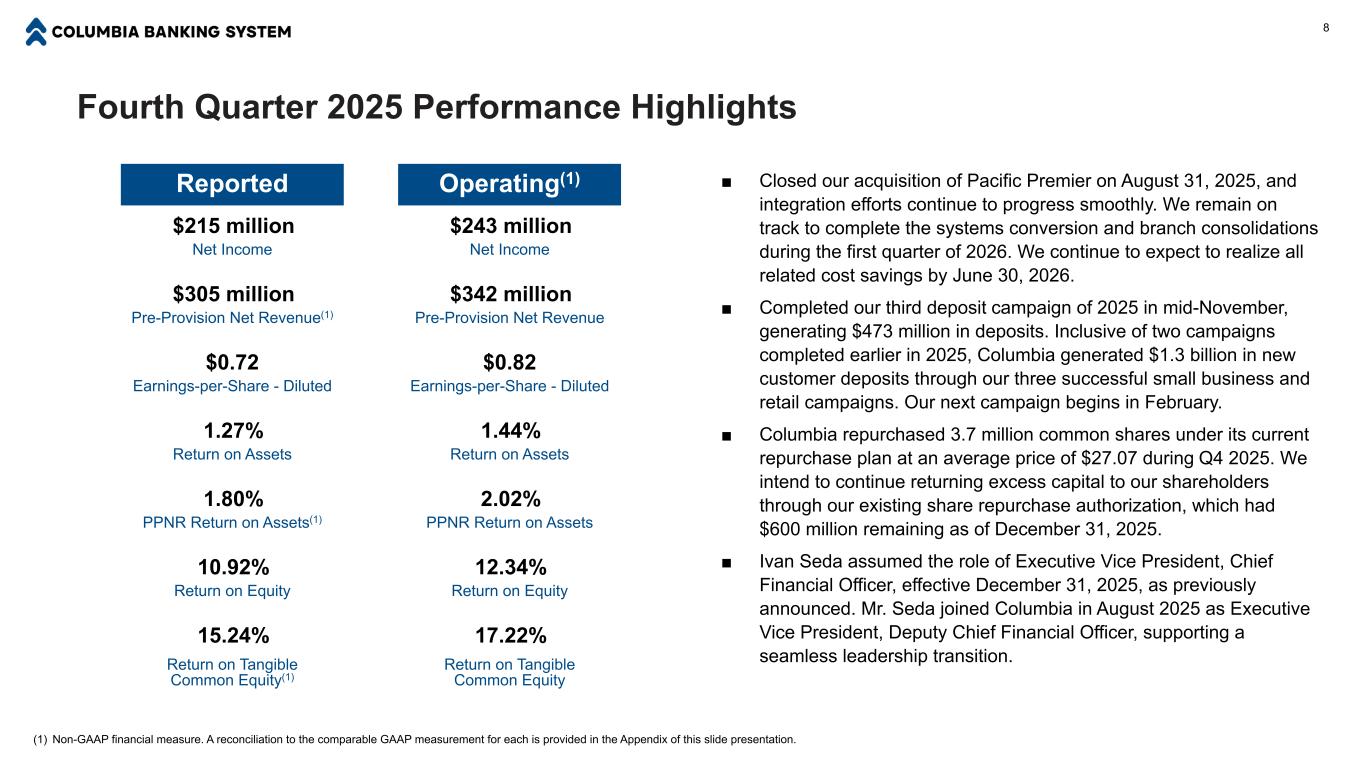

| $215 million | $243 million | $0.72 | $0.82 | |||||||||||||||||

| Net income | Operating net income1 | Earnings per common share - diluted | Operating earnings per common share - diluted1 |

|||||||||||||||||

| CEO Commentary | ||

| “Our fourth quarter performance marked a strong end to a tremendous year for Columbia, reflecting continued momentum across our businesses and our commitment to consistent, repeatable results,” said Clint Stein, President and CEO. “Our operating performance was supported by disciplined balance sheet management, new and expanding customer relationships, and the first full-quarter contribution from Pacific Premier. We remain on track for a seamless systems conversion later this quarter, which will enable us to fully realize deal-related cost savings and achieve a clean expense run rate by the third quarter. Investments made throughout 2025 strengthened our western footprint and enhanced our long-term earnings power, and we entered 2026 with healthy pipelines, solid capital generation, and a clear path to continued operational improvement, all in support of long-term value creation and ongoing capital return to our shareholders." | ||

–Clint Stein, Chair, CEO & President of Columbia Banking System, Inc. | ||

4Q25 HIGHLIGHTS (COMPARED TO 3Q25) |

||||||||

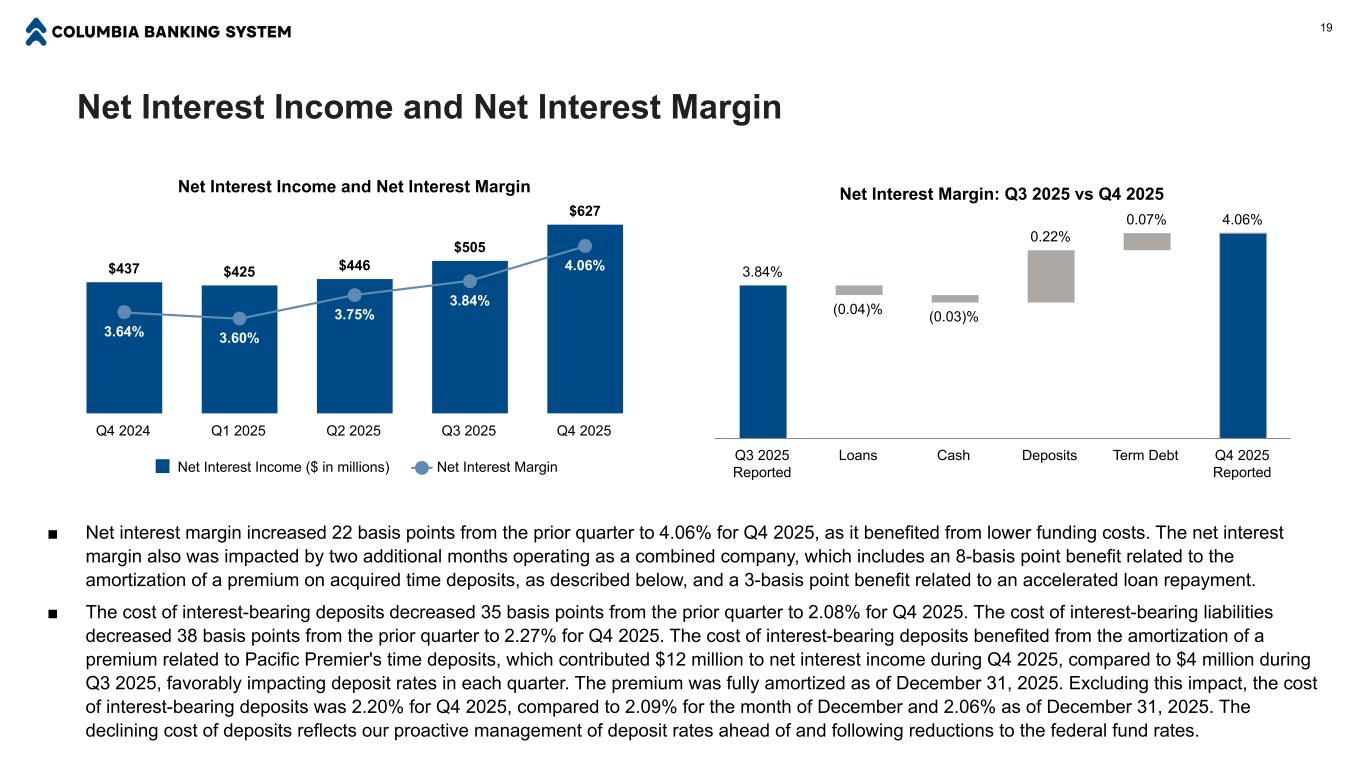

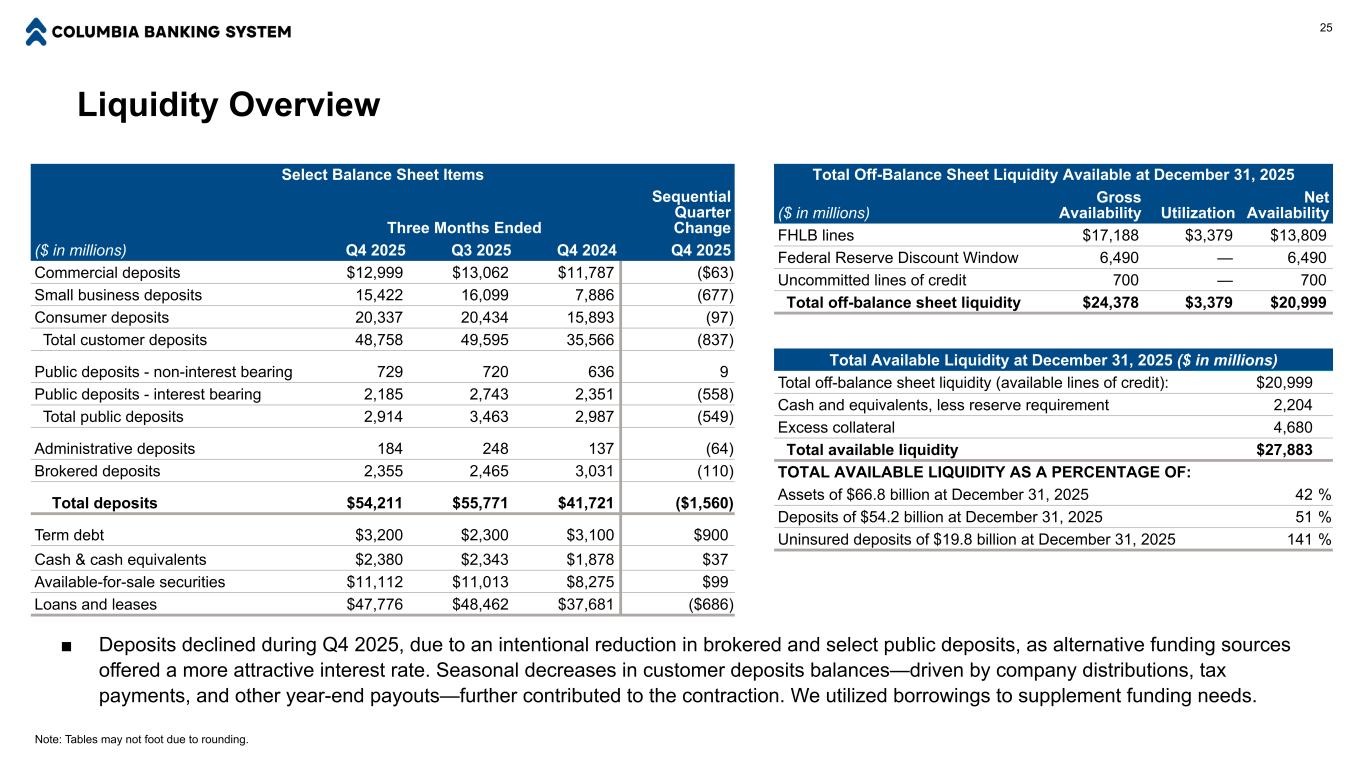

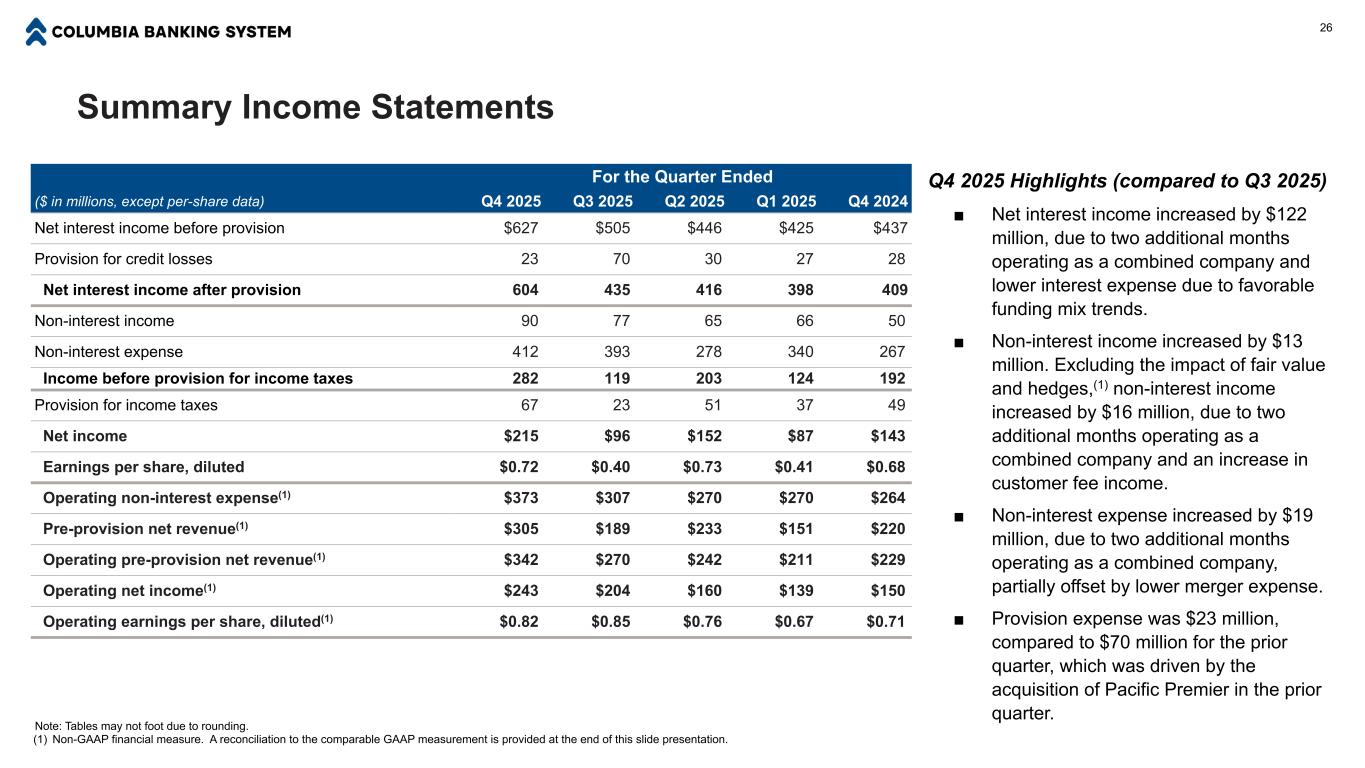

| Net Interest Income and NIM | •Net interest income increased by $122 million from the prior quarter, due to two additional months operating as a combined company and lower interest expense due to favorable funding mix trends. |

|||||||

•Net interest margin was 4.06%, up 22 basis points from the prior quarter, due to a favorable funding mix shift following the reduction in higher-cost funding sources during the prior quarter. The net interest margin also was impacted by two additional months operating as a combined company in the current period. |

||||||||

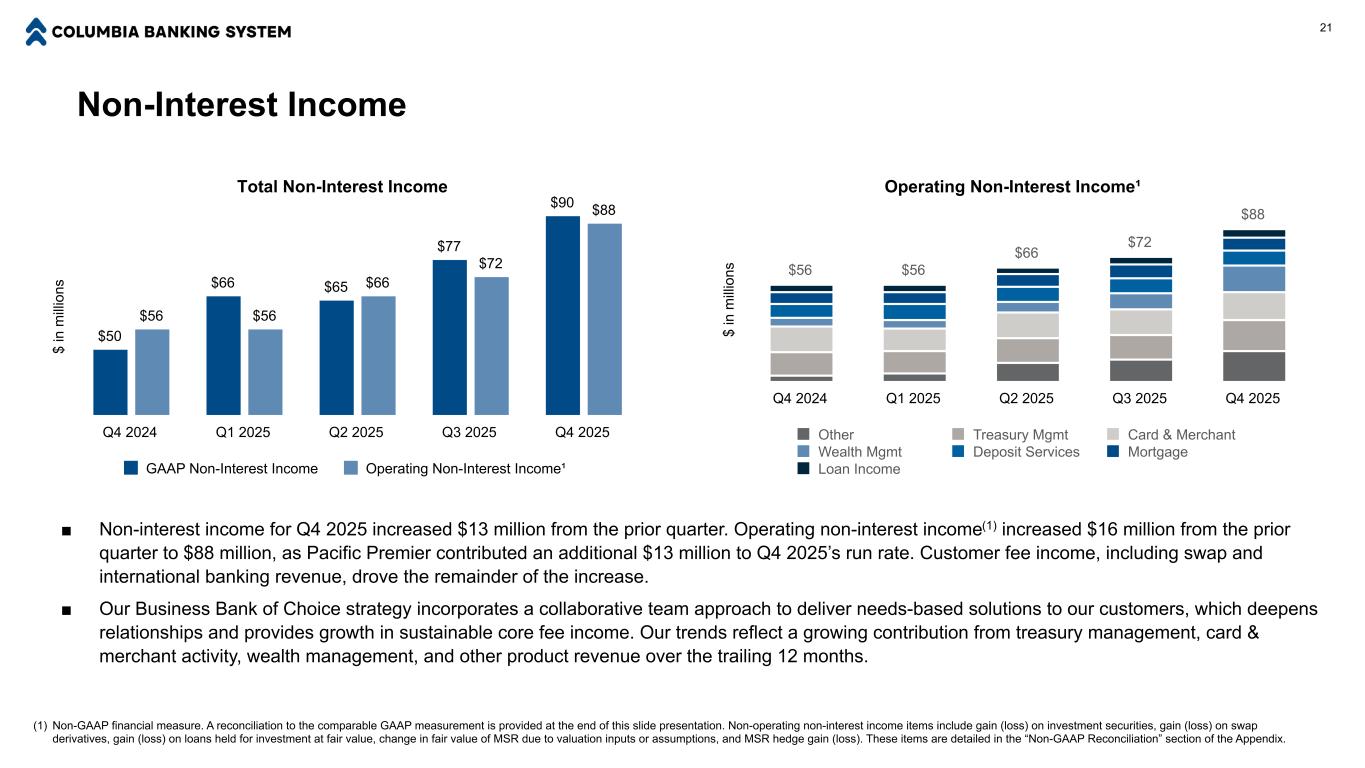

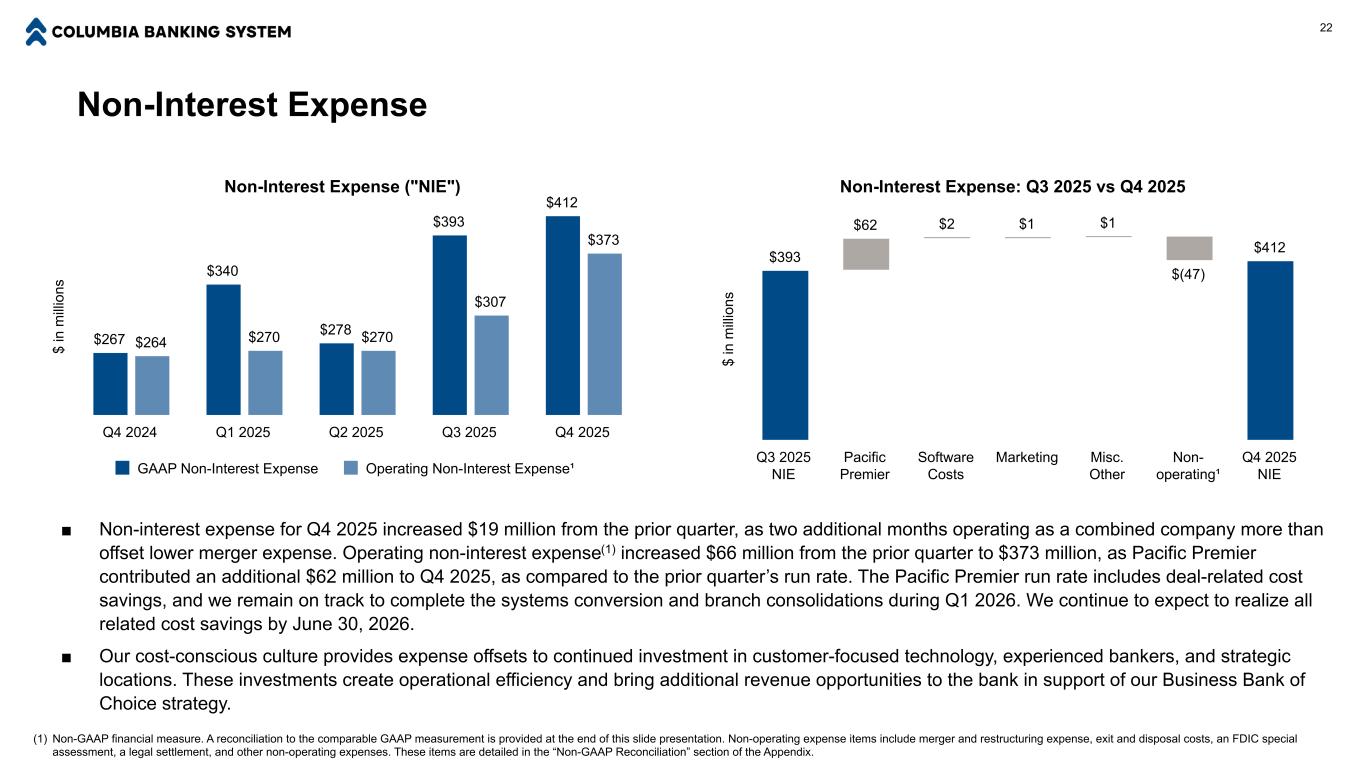

| Non-Interest Income and Expense | •Non-interest income increased by $13 million. Excluding the impact of fair value and hedges,1 non-interest income increased by $16 million, due to two additional months operating as a combined company and an increase in customer fee income. |

|||||||

•Non-interest expense increased by $19 million, due to two additional months operating as a combined company, partially offset by lower merger expense. |

||||||||

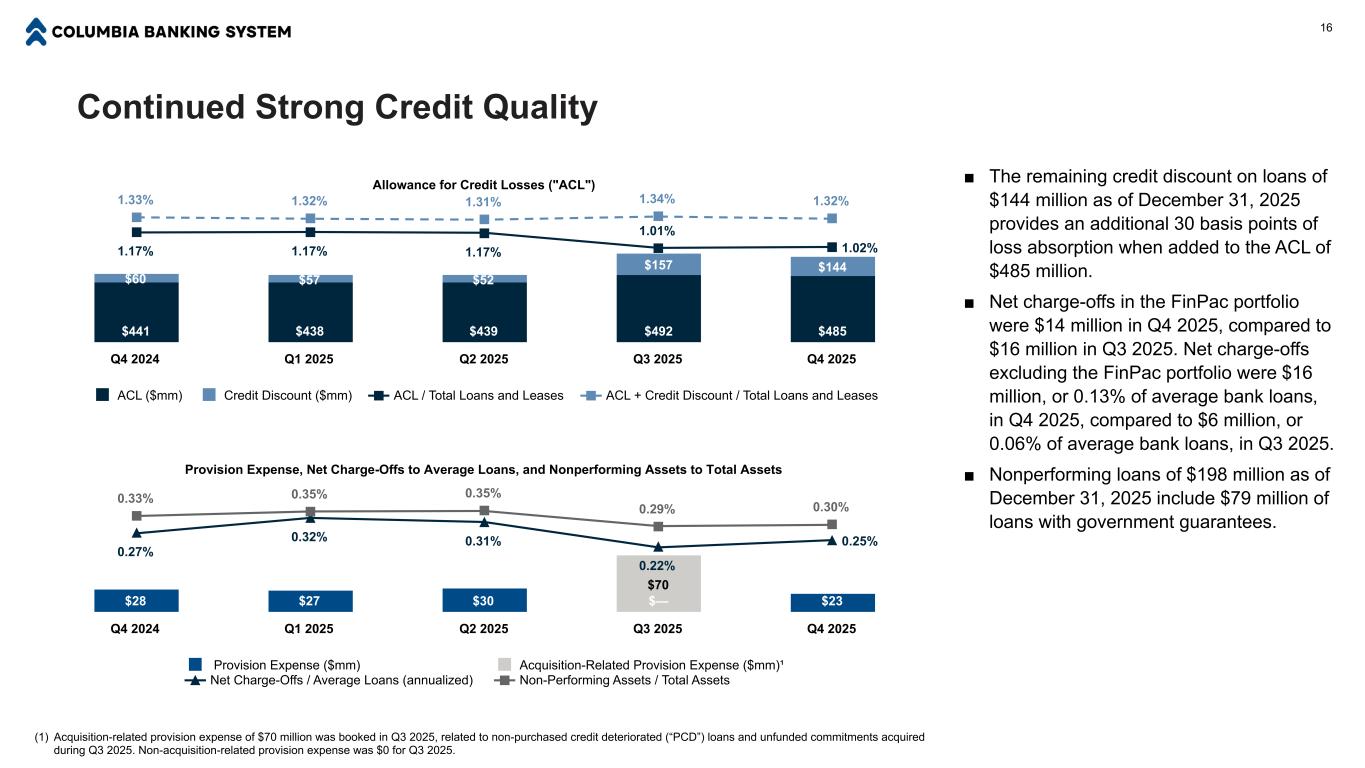

| Credit Quality | •Net charge-offs were 0.25% of average loans and leases (annualized), compared to 0.22% for the prior quarter. |

|||||||

•Provision expense was $23 million, compared to $70 million for the prior quarter, which was driven by the acquisition of Pacific Premier in the prior quarter. |

||||||||

•Non-performing assets to total assets was 0.30%, compared to 0.29% as of September 30, 2025. |

||||||||

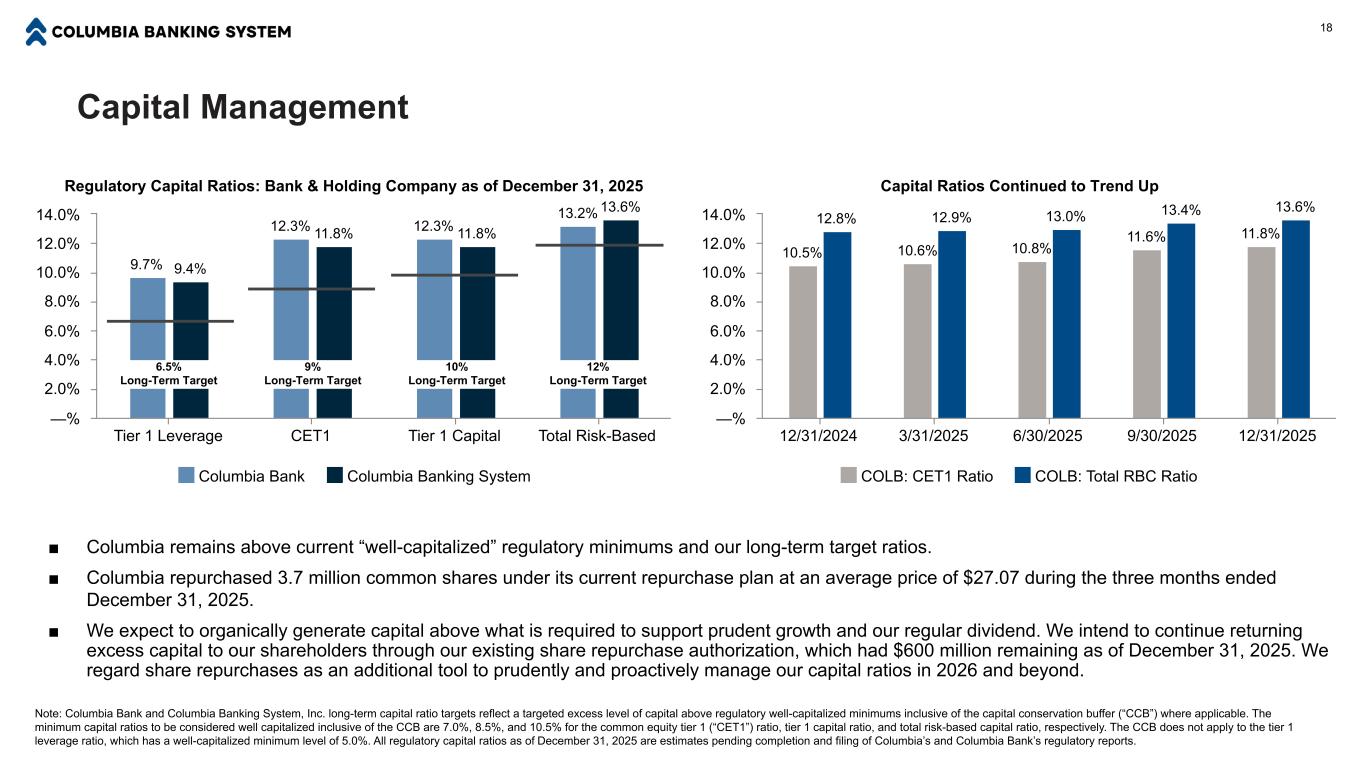

| Capital | •Estimated total risk-based capital ratio of 13.6% and estimated common equity tier 1 risk-based capital ratio of 11.8%. |

|||||||

•Declared a quarterly cash dividend of $0.37 per common share on November 14, 2025, which was paid December 15, 2025. |

||||||||

•Repurchased $100 million of common stock under our current repurchase plan. |

||||||||

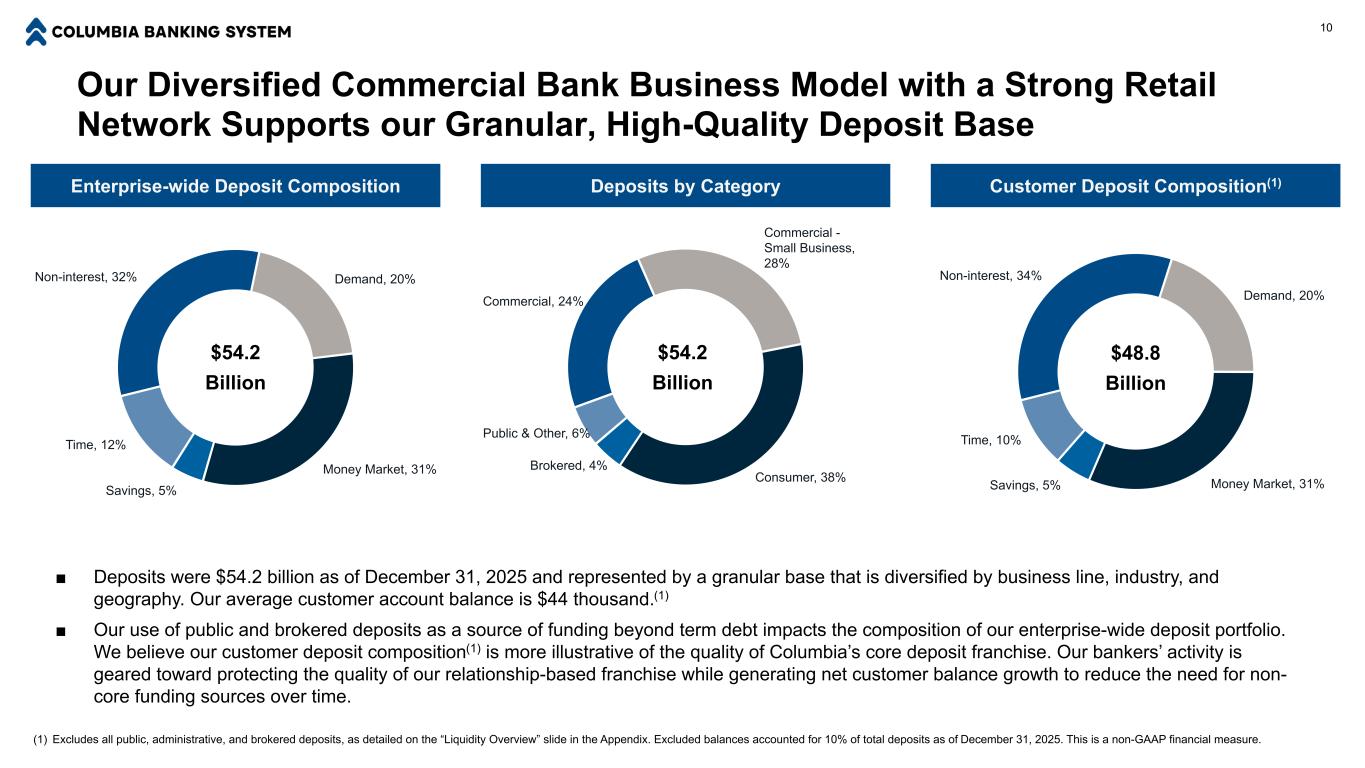

| Notable Items | •Executed three successful small business and retail campaigns during 2025, generating $1.3 billion in new deposits to the bank during the year. Our next campaign begins in February. |

|||||||

4Q25 KEY FINANCIAL DATA | |||||||||||||||||

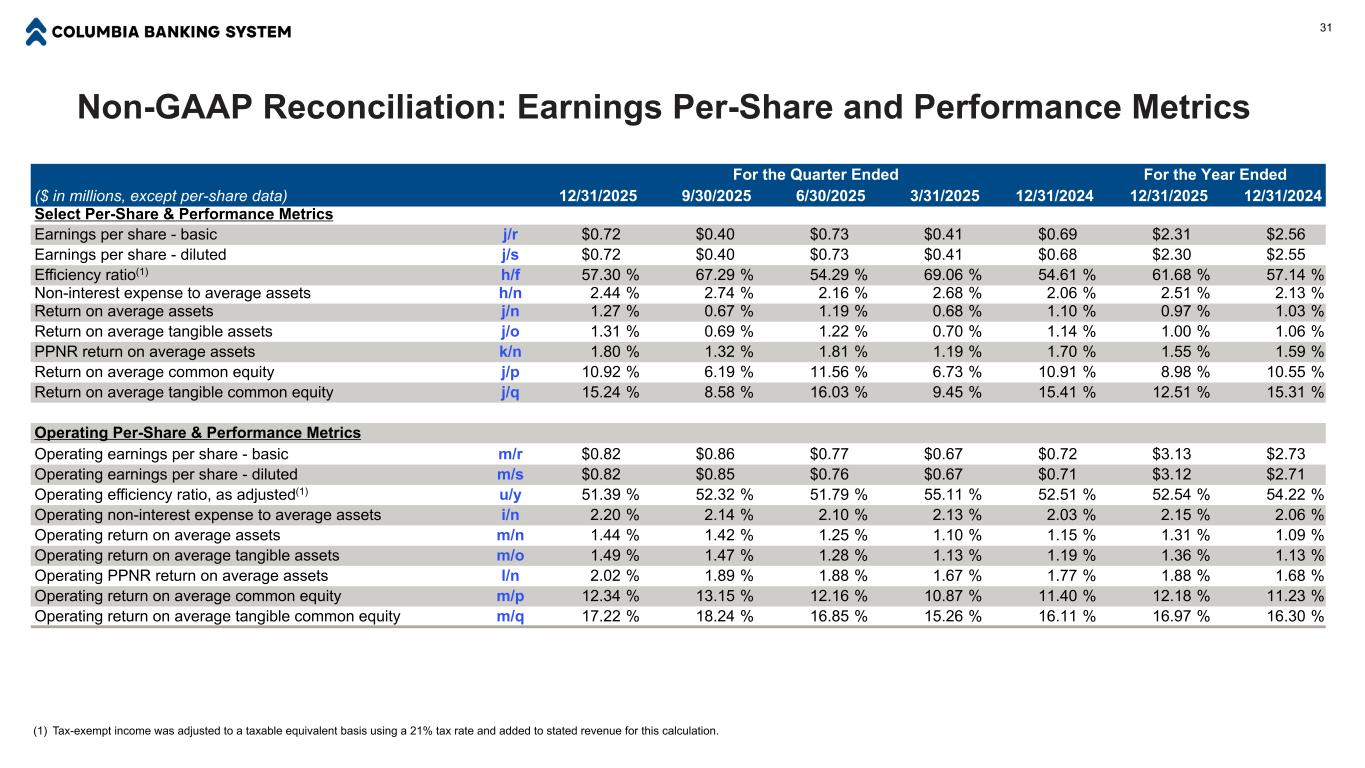

| PERFORMANCE METRICS | 4Q25 |

3Q25 |

4Q24 |

||||||||||||||

| Return on average assets | 1.27% | 0.67% | 1.10% | ||||||||||||||

| Return on average common equity | 10.92% | 6.19% | 10.91% | ||||||||||||||

Return on average tangible common equity1 |

15.24% | 8.58% | 15.41% | ||||||||||||||

Operating return on average assets1 |

1.44% | 1.42% | 1.15% | ||||||||||||||

Operating return on average common equity1 |

12.34% | 13.15% | 11.40% | ||||||||||||||

Operating return on average tangible common equity1 |

17.22% | 18.24% | 16.11% | ||||||||||||||

| Net interest margin | 4.06% | 3.84% | 3.64% | ||||||||||||||

| Efficiency ratio | 57.30% | 67.29% | 54.61% | ||||||||||||||

Operating efficiency ratio, as adjusted 1 |

51.39% | 52.32% | 52.51% | ||||||||||||||

|

INCOME STATEMENT

($ in millions, excl. per share data)

|

4Q25 |

3Q25 |

4Q24 |

||||||||||||||

| Net interest income | $627 | $505 | $437 | ||||||||||||||

| Provision for credit losses | $23 | $70 | $28 | ||||||||||||||

| Non-interest income | $90 | $77 | $50 | ||||||||||||||

| Non-interest expense | $412 | $393 | $267 | ||||||||||||||

Pre-provision net revenue1 |

$305 | $189 | $220 | ||||||||||||||

Operating pre-provision net revenue1 |

$342 | $270 | $229 | ||||||||||||||

| Earnings per common share - diluted | $0.72 | $0.40 | $0.68 | ||||||||||||||

Operating earnings per common share - diluted1 |

$0.82 | $0.85 | $0.71 | ||||||||||||||

| Dividends paid per share | $0.37 | $0.36 | $0.36 | ||||||||||||||

|

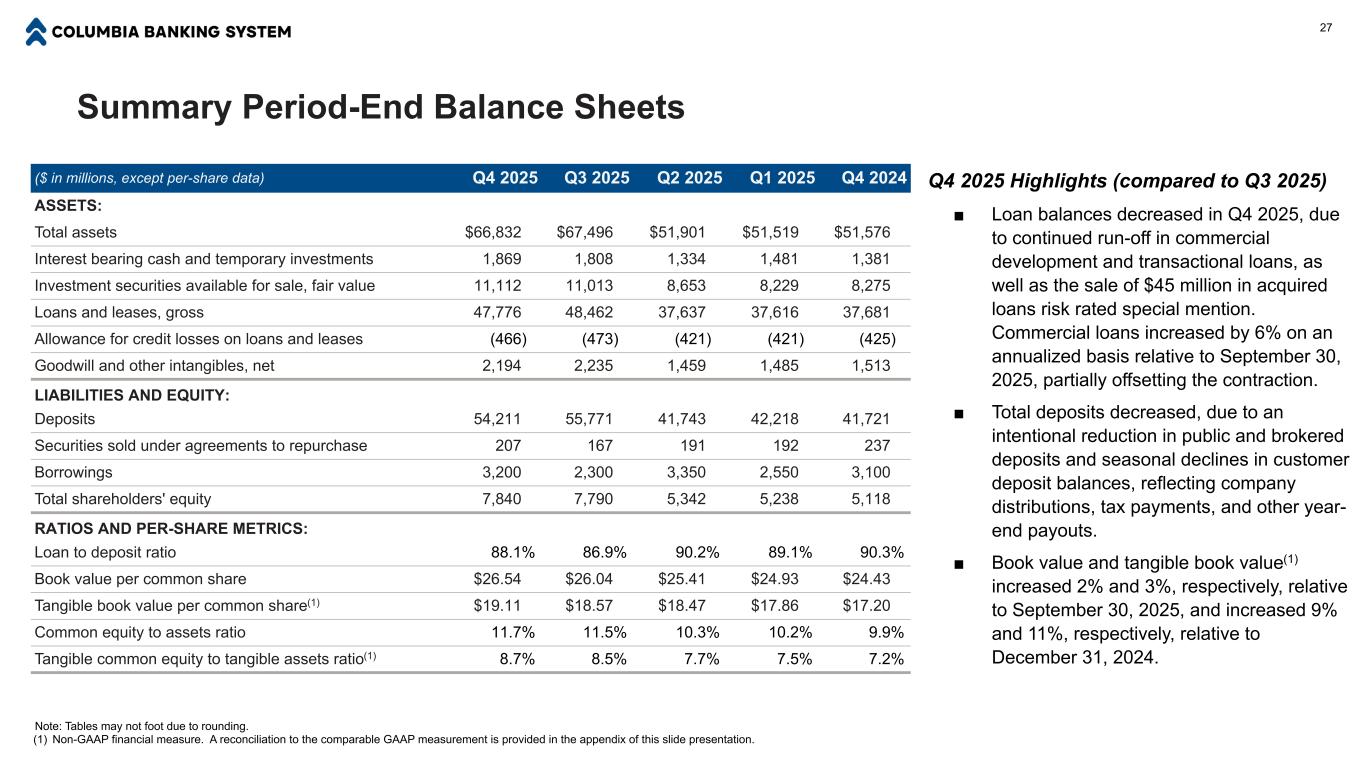

BALANCE SHEET

($ in millions, excl. per share data)

|

4Q25 |

3Q25 |

4Q24 |

||||||||||||||

| Total assets | $66,832 | $67,496 | $51,576 | ||||||||||||||

| Loans and leases | $47,776 | $48,462 | $37,681 | ||||||||||||||

| Deposits | $54,211 | $55,771 | $41,721 | ||||||||||||||

| Book value per common share | $26.54 | $26.04 | $24.43 | ||||||||||||||

Tangible book value per common share1 |

$19.11 | $18.57 | $17.20 | ||||||||||||||

| TABLE INDEX | |||||

| Page | |||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||

| Consolidated Statements of Income | |||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | % Change | ||||||||||||||||||||||||||||||||||||||||

| ($ in millions, shares in thousands) | Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter |

Year over Year | ||||||||||||||||||||||||||||||||||

| Interest income: | |||||||||||||||||||||||||||||||||||||||||

| Loans and leases | $ | 722 | $ | 619 | $ | 564 | $ | 553 | $ | 572 | 17 | % | 26 | % | |||||||||||||||||||||||||||

| Interest and dividends on investments: | |||||||||||||||||||||||||||||||||||||||||

| Taxable | 102 | 89 | 80 | 69 | 75 | 15 | % | 36 | % | ||||||||||||||||||||||||||||||||

| Exempt from federal income tax | 12 | 8 | 7 | 7 | 7 | 50 | % | 71 | % | ||||||||||||||||||||||||||||||||

| Dividends | 3 | 4 | 3 | 3 | 3 | (25) | % | — | % | ||||||||||||||||||||||||||||||||

| Temporary investments and interest bearing deposits | 19 | 20 | 16 | 16 | 19 | (5) | % | — | % | ||||||||||||||||||||||||||||||||

| Total interest income | 858 | 740 | 670 | 648 | 676 | 16 | % | 27 | % | ||||||||||||||||||||||||||||||||

| Interest expense: | |||||||||||||||||||||||||||||||||||||||||

| Deposits | 195 | 195 | 180 | 177 | 189 | — | % | 3 | % | ||||||||||||||||||||||||||||||||

| Securities sold under agreement to repurchase and federal funds purchased | 1 | 1 | 1 | 1 | 1 | — | % | — | % | ||||||||||||||||||||||||||||||||

| Borrowings | 27 | 30 | 35 | 36 | 40 | (10) | % | (33) | % | ||||||||||||||||||||||||||||||||

| Junior and other subordinated debentures | 8 | 9 | 8 | 9 | 9 | (11) | % | (11) | % | ||||||||||||||||||||||||||||||||

| Total interest expense | 231 | 235 | 224 | 223 | 239 | (2) | % | (3) | % | ||||||||||||||||||||||||||||||||

| Net interest income | 627 | 505 | 446 | 425 | 437 | 24 | % | 43 | % | ||||||||||||||||||||||||||||||||

| Provision for credit losses | 23 | 70 | 30 | 27 | 28 | (67) | % | (18) | % | ||||||||||||||||||||||||||||||||

| Non-interest income: | |||||||||||||||||||||||||||||||||||||||||

| Service charges on deposits | 24 | 21 | 20 | 19 | 18 | 14 | % | 33 | % | ||||||||||||||||||||||||||||||||

| Card-based fees | 16 | 15 | 14 | 13 | 15 | 7 | % | 7 | % | ||||||||||||||||||||||||||||||||

| Financial services and trust revenue | 15 | 9 | 6 | 5 | 5 | 67 | % | 200 | % | ||||||||||||||||||||||||||||||||

| Residential mortgage banking revenue, net | 7 | 7 | 8 | 9 | 7 | — | % | — | % | ||||||||||||||||||||||||||||||||

Gain (loss) on investment securities, net |

2 | 2 | — | 2 | (1) | — | % | nm | |||||||||||||||||||||||||||||||||

Gain (loss) on loan and lease sales, net |

1 | — | — | — | (2) | nm | nm | ||||||||||||||||||||||||||||||||||

Gain (loss) on loans held for investment, at fair value |

— | 4 | — | 7 | (7) | (100) | % | nm | |||||||||||||||||||||||||||||||||

| BOLI income | 9 | 6 | 5 | 5 | 5 | 50 | % | 80 | % | ||||||||||||||||||||||||||||||||

| Other income | 16 | 13 | 12 | 6 | 10 | 23 | % | 60 | % | ||||||||||||||||||||||||||||||||

| Total non-interest income | 90 | 77 | 65 | 66 | 50 | 17 | % | 80 | % | ||||||||||||||||||||||||||||||||

| Non-interest expense: | |||||||||||||||||||||||||||||||||||||||||

| Salaries and employee benefits | 201 | 171 | 155 | 145 | 142 | 18 | % | 42 | % | ||||||||||||||||||||||||||||||||

| Occupancy and equipment, net | 67 | 54 | 47 | 48 | 47 | 24 | % | 43 | % | ||||||||||||||||||||||||||||||||

| Intangible amortization | 42 | 31 | 26 | 28 | 29 | 35 | % | 45 | % | ||||||||||||||||||||||||||||||||

| FDIC assessments | 4 | 8 | 8 | 8 | 8 | (50) | % | (50) | % | ||||||||||||||||||||||||||||||||

| Merger and restructuring expense | 39 | 87 | 8 | 14 | 2 | (55) | % | nm | |||||||||||||||||||||||||||||||||

| Legal settlement | — | — | — | 55 | — | nm | nm | ||||||||||||||||||||||||||||||||||

| Other expenses | 59 | 42 | 34 | 42 | 39 | 40 | % | 51 | % | ||||||||||||||||||||||||||||||||

| Total non-interest expense | 412 | 393 | 278 | 340 | 267 | 5 | % | 54 | % | ||||||||||||||||||||||||||||||||

| Income before provision for income taxes | 282 | 119 | 203 | 124 | 192 | 137 | % | 47 | % | ||||||||||||||||||||||||||||||||

| Provision for income taxes | 67 | 23 | 51 | 37 | 49 | 191 | % | 37 | % | ||||||||||||||||||||||||||||||||

| Net income | $ | 215 | $ | 96 | $ | 152 | $ | 87 | $ | 143 | 124 | % | 50 | % | |||||||||||||||||||||||||||

Weighted average basic shares outstanding (in thousands) |

295,376 | 237,838 | 209,125 | 208,800 | 208,548 | 24 | % | 42 | % | ||||||||||||||||||||||||||||||||

Weighted average diluted shares outstanding (in thousands) |

296,760 | 238,925 | 209,975 | 210,023 | 209,889 | 24 | % | 41 | % | ||||||||||||||||||||||||||||||||

| Earnings per common share – basic | $ | 0.72 | $ | 0.40 | $ | 0.73 | $ | 0.41 | $ | 0.69 | 80 | % | 4 | % | |||||||||||||||||||||||||||

| Earnings per common share – diluted | $ | 0.72 | $ | 0.40 | $ | 0.73 | $ | 0.41 | $ | 0.68 | 80 | % | 6 | % | |||||||||||||||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | |||||||||||||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | ||||||||||||||||||||

| Consolidated Statements of Income | ||||||||||||||||||||

| (Unaudited) | ||||||||||||||||||||

| Year Ended | % Change | |||||||||||||||||||

| ($ in millions, shares in thousands) | Dec 31, 2025 | Dec 31, 2024 | Year over Year | |||||||||||||||||

| Interest income: | ||||||||||||||||||||

| Loans and leases | $ | 2,458 | $ | 2,320 | 6 | % | ||||||||||||||

| Interest and dividends on investments: | ||||||||||||||||||||

| Taxable | 340 | 305 | 11 | % | ||||||||||||||||

| Exempt from federal income tax | 34 | 28 | 21 | % | ||||||||||||||||

| Dividends | 13 | 12 | 8 | % | ||||||||||||||||

| Temporary investments and interest bearing deposits | 71 | 90 | (21) | % | ||||||||||||||||

| Total interest income | 2,916 | 2,755 | 6 | % | ||||||||||||||||

| Interest expense: | ||||||||||||||||||||

| Deposits | 747 | 803 | (7) | % | ||||||||||||||||

| Securities sold under agreement to repurchase and federal funds purchased | 4 | 5 | (20) | % | ||||||||||||||||

| Borrowings | 128 | 190 | (33) | % | ||||||||||||||||

| Junior and other subordinated debentures | 34 | 39 | (13) | % | ||||||||||||||||

| Total interest expense | 913 | 1,037 | (12) | % | ||||||||||||||||

| Net interest income | 2,003 | 1,718 | 17 | % | ||||||||||||||||

| Provision for credit losses | 150 | 106 | 42 | % | ||||||||||||||||

| Non-interest income: | ||||||||||||||||||||

| Service charges on deposits | 84 | 72 | 17 | % | ||||||||||||||||

| Card-based fees | 58 | 57 | 2 | % | ||||||||||||||||

| Financial services and trust revenue | 35 | 20 | 75 | % | ||||||||||||||||

| Residential mortgage banking revenue, net | 31 | 24 | 29 | % | ||||||||||||||||

| Gain on investment securities, net | 6 | — | nm | |||||||||||||||||

Gain (loss) on loan and lease sales, net |

1 | (3) | nm | |||||||||||||||||

Gain (loss) on loans held for investment, at fair value |

11 | (10) | nm | |||||||||||||||||

| BOLI income | 25 | 19 | 32 | % | ||||||||||||||||

| Other income | 47 | 32 | 47 | % | ||||||||||||||||

| Total non-interest income | 298 | 211 | 41 | % | ||||||||||||||||

| Non-interest expense: | ||||||||||||||||||||

| Salaries and employee benefits | 672 | 589 | 14 | % | ||||||||||||||||

| Occupancy and equipment, net | 216 | 182 | 19 | % | ||||||||||||||||

| Intangible amortization | 127 | 119 | 7 | % | ||||||||||||||||

| FDIC assessments | 28 | 42 | (33) | % | ||||||||||||||||

| Merger and restructuring expense | 148 | 24 | nm | |||||||||||||||||

| Legal settlement | 55 | — | nm | |||||||||||||||||

| Other expenses | 177 | 148 | 20 | % | ||||||||||||||||

| Total non-interest expense | 1,423 | 1,104 | 29 | % | ||||||||||||||||

| Income before provision for income taxes | 728 | 719 | 1 | % | ||||||||||||||||

| Provision for income taxes | 178 | 185 | (4) | % | ||||||||||||||||

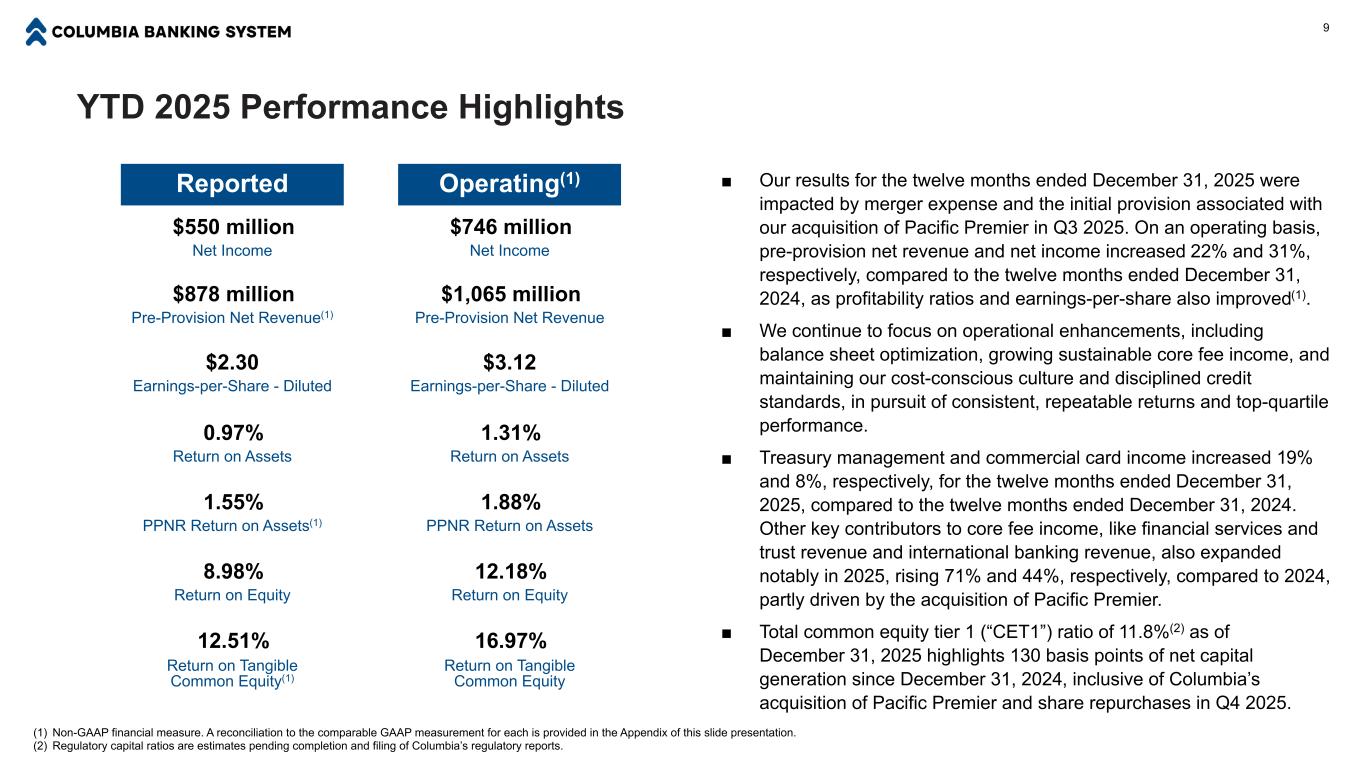

| Net income | $ | 550 | $ | 534 | 3 | % | ||||||||||||||

Weighted average basic shares outstanding (in thousands) |

238,022 | 208,463 | 14 | % | ||||||||||||||||

Weighted average diluted shares outstanding (in thousands) |

239,121 | 209,337 | 14 | % | ||||||||||||||||

| Earnings per common share – basic | $ | 2.31 | $ | 2.56 | (10) | % | ||||||||||||||

| Earnings per common share – diluted | $ | 2.30 | $ | 2.55 | (10) | % | ||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | ||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||

| Consolidated Balance Sheets | |||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||

| % Change | |||||||||||||||||||||||||||||||||||||||||

| ($ in millions, shares in thousands) | Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter |

Year over Year | ||||||||||||||||||||||||||||||||||

| Assets: | |||||||||||||||||||||||||||||||||||||||||

| Cash and due from banks | $ | 511 | $ | 535 | $ | 608 | $ | 591 | $ | 497 | (4) | % | 3 | % | |||||||||||||||||||||||||||

| Interest-bearing cash and temporary investments | 1,869 | 1,808 | 1,334 | 1,481 | 1,381 | 3 | % | 35 | % | ||||||||||||||||||||||||||||||||

| Investment securities: | |||||||||||||||||||||||||||||||||||||||||

| Equity and other, at fair value | 113 | 112 | 93 | 92 | 78 | 1 | % | 45 | % | ||||||||||||||||||||||||||||||||

| Available for sale, at fair value | 11,112 | 11,013 | 8,653 | 8,229 | 8,275 | 1 | % | 34 | % | ||||||||||||||||||||||||||||||||

| Held to maturity, at amortized cost | 18 | 18 | 2 | 2 | 2 | — | % | nm | |||||||||||||||||||||||||||||||||

| Loans held for sale | 262 | 340 | 66 | 65 | 72 | (23) | % | 264 | % | ||||||||||||||||||||||||||||||||

| Loans and leases | 47,776 | 48,462 | 37,637 | 37,616 | 37,681 | (1) | % | 27 | % | ||||||||||||||||||||||||||||||||

| Allowance for credit losses on loans and leases | (466) | (473) | (421) | (421) | (425) | (1) | % | 10 | % | ||||||||||||||||||||||||||||||||

| Net loans and leases | 47,310 | 47,989 | 37,216 | 37,195 | 37,256 | (1) | % | 27 | % | ||||||||||||||||||||||||||||||||

| Restricted equity securities | 159 | 119 | 161 | 125 | 150 | 34 | % | 6 | % | ||||||||||||||||||||||||||||||||

| Premises and equipment, net | 422 | 416 | 357 | 345 | 349 | 1 | % | 21 | % | ||||||||||||||||||||||||||||||||

| Goodwill | 1,482 | 1,481 | 1,029 | 1,029 | 1,029 | — | % | 44 | % | ||||||||||||||||||||||||||||||||

| Other intangible assets, net | 712 | 754 | 430 | 456 | 484 | (6) | % | 47 | % | ||||||||||||||||||||||||||||||||

| Bank-owned life insurance | 1,218 | 1,199 | 705 | 701 | 694 | 2 | % | 76 | % | ||||||||||||||||||||||||||||||||

| Other assets | 1,644 | 1,712 | 1,247 | 1,208 | 1,309 | (4) | % | 26 | % | ||||||||||||||||||||||||||||||||

| Total assets | $ | 66,832 | $ | 67,496 | $ | 51,901 | $ | 51,519 | $ | 51,576 | (1) | % | 30 | % | |||||||||||||||||||||||||||

| Liabilities: | |||||||||||||||||||||||||||||||||||||||||

| Deposits | |||||||||||||||||||||||||||||||||||||||||

| Non-interest-bearing | $ | 17,419 | $ | 17,810 | $ | 13,220 | $ | 13,414 | $ | 13,308 | (2) | % | 31 | % | |||||||||||||||||||||||||||

| Interest-bearing | 36,792 | 37,961 | 28,523 | 28,804 | 28,413 | (3) | % | 29 | % | ||||||||||||||||||||||||||||||||

| Total deposits | 54,211 | 55,771 | 41,743 | 42,218 | 41,721 | (3) | % | 30 | % | ||||||||||||||||||||||||||||||||

| Securities sold under agreements to repurchase | 207 | 167 | 191 | 192 | 237 | 24 | % | (13) | % | ||||||||||||||||||||||||||||||||

| Borrowings | 3,200 | 2,300 | 3,350 | 2,550 | 3,100 | 39 | % | 3 | % | ||||||||||||||||||||||||||||||||

| Junior subordinated debentures, at fair value | 338 | 331 | 323 | 321 | 331 | 2 | % | 2 | % | ||||||||||||||||||||||||||||||||

| Junior and other subordinated debentures, at amortized cost | 97 | 107 | 108 | 108 | 108 | (9) | % | (10) | % | ||||||||||||||||||||||||||||||||

| Other liabilities | 939 | 1,030 | 844 | 892 | 961 | (9) | % | (2) | % | ||||||||||||||||||||||||||||||||

| Total liabilities | 58,992 | 59,706 | 46,559 | 46,281 | 46,458 | (1) | % | 27 | % | ||||||||||||||||||||||||||||||||

| Shareholders' equity: | |||||||||||||||||||||||||||||||||||||||||

| Common stock | 8,099 | 8,189 | 5,826 | 5,823 | 5,817 | (1) | % | 39 | % | ||||||||||||||||||||||||||||||||

| Accumulated deficit | (26) | (131) | (151) | (227) | (237) | (80) | % | (89) | % | ||||||||||||||||||||||||||||||||

| Accumulated other comprehensive loss | (233) | (268) | (333) | (358) | (462) | (13) | % | (50) | % | ||||||||||||||||||||||||||||||||

| Total shareholders' equity | 7,840 | 7,790 | 5,342 | 5,238 | 5,118 | 1 | % | 53 | % | ||||||||||||||||||||||||||||||||

| Total liabilities and shareholders' equity | $ | 66,832 | $ | 67,496 | $ | 51,901 | $ | 51,519 | $ | 51,576 | (1) | % | 30 | % | |||||||||||||||||||||||||||

Common shares outstanding at period end (in thousands) |

295,422 | 299,147 | 210,213 | 210,112 | 209,536 | (1) | % | 41 | % | ||||||||||||||||||||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | |||||||||||||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | ||||||||||||||||||||||||||||||||||||||||||||

| Financial Highlights | ||||||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | ||||||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | % Change | |||||||||||||||||||||||||||||||||||||||||||

| Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter | Year over Year | ||||||||||||||||||||||||||||||||||||||

Per Common Share Data: |

||||||||||||||||||||||||||||||||||||||||||||

| Dividends | $ | 0.37 | $ | 0.36 | $ | 0.36 | $ | 0.36 | $ | 0.36 | 3 | % | 3 | % | ||||||||||||||||||||||||||||||

| Book value | $ | 26.54 | $ | 26.04 | $ | 25.41 | $ | 24.93 | $ | 24.43 | 2 | % | 9 | % | ||||||||||||||||||||||||||||||

Tangible book value (1) |

$ | 19.11 | $ | 18.57 | $ | 18.47 | $ | 17.86 | $ | 17.20 | 3 | % | 11 | % | ||||||||||||||||||||||||||||||

| Performance Ratios: | ||||||||||||||||||||||||||||||||||||||||||||

Efficiency ratio (2) |

57.30 | % | 67.29 | % | 54.29 | % | 69.06 | % | 54.61 | % | (9.99) | 2.69 | ||||||||||||||||||||||||||||||||

Non-interest expense to average assets (1) |

2.44 | % | 2.74 | % | 2.16 | % | 2.68 | % | 2.06 | % | (0.30) | 0.38 | ||||||||||||||||||||||||||||||||

| Return on average assets ("ROAA") | 1.27 | % | 0.67 | % | 1.19 | % | 0.68 | % | 1.10 | % | 0.60 | 0.17 | ||||||||||||||||||||||||||||||||

Pre-provision net revenue ("PPNR") ROAA (1) |

1.80 | % | 1.32 | % | 1.81 | % | 1.19 | % | 1.70 | % | 0.48 | 0.10 | ||||||||||||||||||||||||||||||||

| Return on average common equity | 10.92 | % | 6.19 | % | 11.56 | % | 6.73 | % | 10.91 | % | 4.73 | 0.01 | ||||||||||||||||||||||||||||||||

Return on average tangible common equity (1) |

15.24 | % | 8.58 | % | 16.03 | % | 9.45 | % | 15.41 | % | 6.66 | (0.17) | ||||||||||||||||||||||||||||||||

Performance Ratios - Operating: (1) |

||||||||||||||||||||||||||||||||||||||||||||

Operating efficiency ratio, as adjusted (1), (2) |

51.39 | % | 52.32 | % | 51.79 | % | 55.11 | % | 52.51 | % | (0.93) | (1.12) | ||||||||||||||||||||||||||||||||

Operating non-interest expense to average assets (1) |

2.20 | % | 2.14 | % | 2.10 | % | 2.13 | % | 2.03 | % | 0.06 | 0.17 | ||||||||||||||||||||||||||||||||

Operating ROAA (1) |

1.44 | % | 1.42 | % | 1.25 | % | 1.10 | % | 1.15 | % | 0.02 | 0.29 | ||||||||||||||||||||||||||||||||

Operating PPNR ROAA (1) |

2.02 | % | 1.89 | % | 1.88 | % | 1.67 | % | 1.77 | % | 0.13 | 0.25 | ||||||||||||||||||||||||||||||||

Operating return on average common equity (1) |

12.34 | % | 13.15 | % | 12.16 | % | 10.87 | % | 11.40 | % | (0.81) | 0.94 | ||||||||||||||||||||||||||||||||

Operating return on average tangible common equity (1) |

17.22 | % | 18.24 | % | 16.85 | % | 15.26 | % | 16.11 | % | (1.02) | 1.11 | ||||||||||||||||||||||||||||||||

| Average Balance Sheet Yields, Rates, & Ratios: | ||||||||||||||||||||||||||||||||||||||||||||

| Yield on loans and leases | 5.92 | % | 5.96 | % | 6.00 | % | 5.92 | % | 6.05 | % | (0.04) | (0.13) | ||||||||||||||||||||||||||||||||

Yield on earning assets (2) |

5.55 | % | 5.62 | % | 5.62 | % | 5.49 | % | 5.63 | % | (0.07) | (0.08) | ||||||||||||||||||||||||||||||||

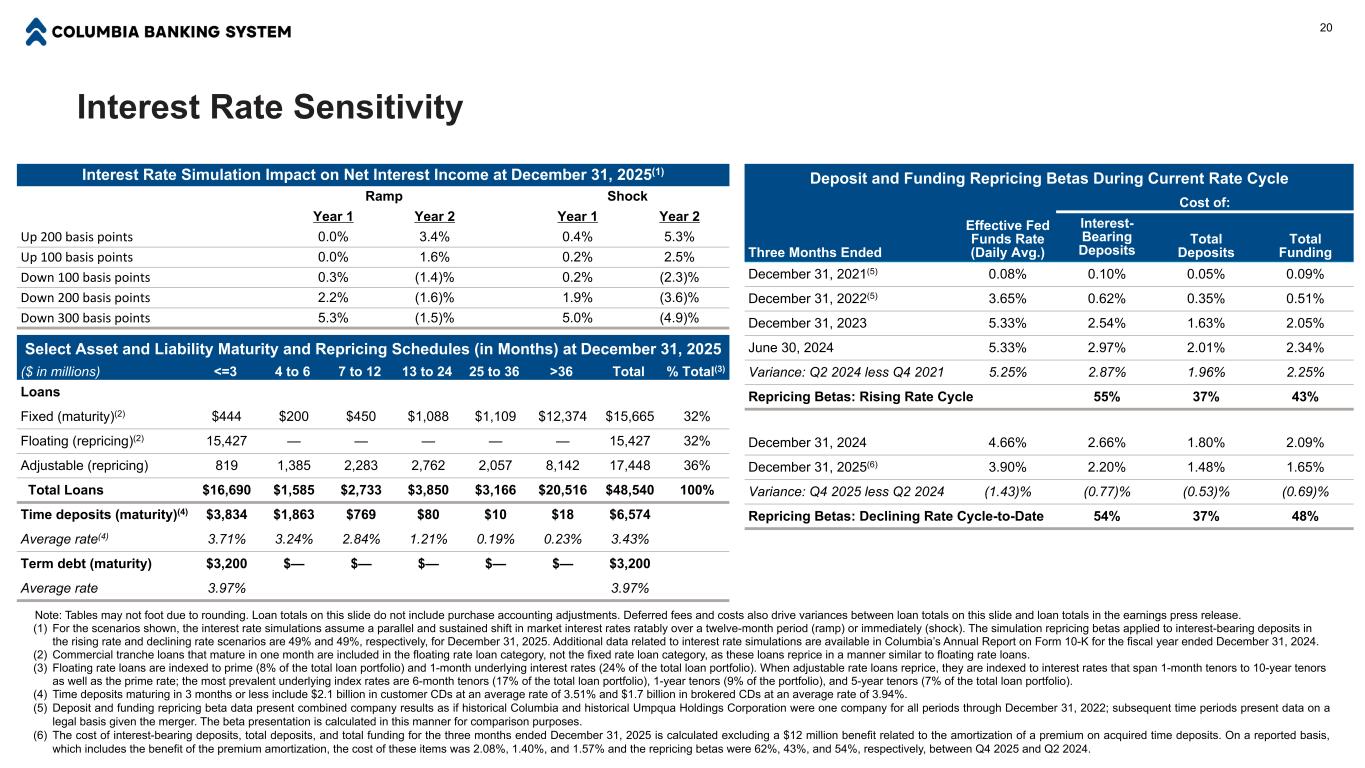

| Cost of interest bearing deposits | 2.08 | % | 2.43 | % | 2.52 | % | 2.52 | % | 2.66 | % | (0.35) | (0.58) | ||||||||||||||||||||||||||||||||

| Cost of interest bearing liabilities | 2.27 | % | 2.65 | % | 2.78 | % | 2.80 | % | 2.98 | % | (0.38) | (0.71) | ||||||||||||||||||||||||||||||||

| Cost of total deposits | 1.40 | % | 1.66 | % | 1.73 | % | 1.72 | % | 1.80 | % | (0.26) | (0.40) | ||||||||||||||||||||||||||||||||

Cost of total funding (3) |

1.57 | % | 1.87 | % | 1.98 | % | 1.99 | % | 2.09 | % | (0.30) | (0.52) | ||||||||||||||||||||||||||||||||

Net interest margin (2) |

4.06 | % | 3.84 | % | 3.75 | % | 3.60 | % | 3.64 | % | 0.22 | 0.42 | ||||||||||||||||||||||||||||||||

| Average interest bearing cash / Average interest earning assets | 3.12 | % | 3.41 | % | 2.97 | % | 3.13 | % | 3.29 | % | (0.29) | (0.17) | ||||||||||||||||||||||||||||||||

| Average loans and leases / Average interest earning assets | 78.12 | % | 78.39 | % | 78.64 | % | 78.93 | % | 78.42 | % | (0.27) | (0.30) | ||||||||||||||||||||||||||||||||

| Average loans and leases / Average total deposits | 87.34 | % | 88.39 | % | 90.07 | % | 90.36 | % | 89.77 | % | (1.05) | (2.43) | ||||||||||||||||||||||||||||||||

| Average non-interest bearing deposits / Average total deposits | 32.45 | % | 31.41 | % | 31.39 | % | 31.75 | % | 32.45 | % | 1.04 | — | ||||||||||||||||||||||||||||||||

Average total deposits / Average total funding (3) |

94.52 | % | 93.47 | % | 91.92 | % | 91.86 | % | 91.88 | % | 1.05 | 2.64 | ||||||||||||||||||||||||||||||||

| Select Credit & Capital Ratios: | ||||||||||||||||||||||||||||||||||||||||||||

Non-performing loans and leases to total loans and leases |

0.41 | % | 0.40 | % | 0.47 | % | 0.47 | % | 0.44 | % | 0.01 | (0.03) | ||||||||||||||||||||||||||||||||

Non-performing assets to total assets |

0.30 | % | 0.29 | % | 0.35 | % | 0.35 | % | 0.33 | % | 0.01 | (0.03) | ||||||||||||||||||||||||||||||||

| Allowance for credit losses to loans and leases | 1.02 | % | 1.01 | % | 1.17 | % | 1.17 | % | 1.17 | % | 0.01 | (0.15) | ||||||||||||||||||||||||||||||||

Total risk-based capital ratio (4) |

13.6 | % | 13.4 | % | 13.0 | % | 12.9 | % | 12.8 | % | 0.20 | 0.80 | ||||||||||||||||||||||||||||||||

Common equity tier 1 risk-based capital ratio (4) |

11.8 | % | 11.6 | % | 10.8 | % | 10.6 | % | 10.5 | % | 0.20 | 1.30 | ||||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | ||||||||||||||||||||

| Financial Highlights | ||||||||||||||||||||

| (Unaudited) | ||||||||||||||||||||

| Year Ended | % Change | |||||||||||||||||||

| Dec 31, 2025 | Dec 31, 2024 | Year over Year | ||||||||||||||||||

| Per Common Share Data: | ||||||||||||||||||||

| Dividends | $ | 1.45 | $ | 1.44 | 0.69 | % | ||||||||||||||

| Performance Ratios: | ||||||||||||||||||||

Efficiency ratio (2) |

61.68 | % | 57.14 | % | 4.54 | |||||||||||||||

Non-interest expense to average assets (1) |

2.51 | % | 2.13 | % | 0.38 | |||||||||||||||

| Return on average assets | 0.97 | % | 1.03 | % | (0.06) | |||||||||||||||

PPNR ROAA (1) |

1.55 | % | 1.59 | % | (0.04) | |||||||||||||||

| Return on average common equity | 8.98 | % | 10.55 | % | (1.57) | |||||||||||||||

Return on average tangible common equity (1) |

12.51 | % | 15.31 | % | (2.80) | |||||||||||||||

Performance Ratios - Operating: (1) |

||||||||||||||||||||

Operating efficiency ratio, as adjusted (1), (2) |

52.54 | % | 54.22 | % | (1.68) | |||||||||||||||

Operating non-interest expense to average assets (1) |

2.15 | % | 2.06 | % | 0.09 | |||||||||||||||

Operating ROAA (1) |

1.31 | % | 1.09 | % | 0.22 | |||||||||||||||

Operating PPNR ROAA (1) |

1.88 | % | 1.68 | % | 0.20 | |||||||||||||||

Operating return on average common equity (1) |

12.18 | % | 11.23 | % | 0.95 | |||||||||||||||

Operating return on average tangible common equity (1) |

16.97 | % | 16.30 | % | 0.67 | |||||||||||||||

| Average Balance Sheet Yields, Rates, & Ratios: | ||||||||||||||||||||

| Yield on loans and leases | 5.95 | % | 6.15 | % | (0.20) | |||||||||||||||

Yield on earning assets (2) |

5.57 | % | 5.73 | % | (0.16) | |||||||||||||||

| Cost of interest bearing deposits | 2.36 | % | 2.87 | % | (0.51) | |||||||||||||||

| Cost of interest bearing liabilities | 2.61 | % | 3.21 | % | (0.60) | |||||||||||||||

| Cost of total deposits | 1.61 | % | 1.93 | % | (0.32) | |||||||||||||||

Cost of total funding (3) |

1.83 | % | 2.26 | % | (0.43) | |||||||||||||||

Net interest margin (2) |

3.83 | % | 3.57 | % | 0.26 | |||||||||||||||

| Average interest bearing cash / Average interest earning assets | 3.16 | % | 3.53 | % | (0.37) | |||||||||||||||

| Average loans and leases / Average interest earning assets | 78.49 | % | 78.12 | % | 0.37 | |||||||||||||||

| Average loans and leases / Average total deposits | 88.89 | % | 90.30 | % | (1.41) | |||||||||||||||

| Average non-interest bearing deposits / Average total deposits | 31.79 | % | 32.70 | % | (0.91) | |||||||||||||||

Average total deposits / Average total funding (3) |

93.07 | % | 90.59 | % | 2.48 | |||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||

| Loan & Lease Portfolio Balances and Mix | |||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||

| Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | % Change | ||||||||||||||||||||||||||||||||||||

| ($ in millions) | Amount | Amount | Amount | Amount | Amount | Seq. Quarter | Year over Year | ||||||||||||||||||||||||||||||||||

| Loans and leases: | |||||||||||||||||||||||||||||||||||||||||

| Commercial real estate: | |||||||||||||||||||||||||||||||||||||||||

| Non-owner occupied term | $ | 8,206 | $ | 8,444 | $ | 6,190 | $ | 6,179 | $ | 6,278 | (3) | % | 31 | % | |||||||||||||||||||||||||||

| Owner occupied term | 7,314 | 7,361 | 5,320 | 5,303 | 5,270 | (1) | % | 39 | % | ||||||||||||||||||||||||||||||||

| Multifamily | 10,281 | 10,377 | 5,735 | 5,831 | 5,804 | (1) | % | 77 | % | ||||||||||||||||||||||||||||||||

| Construction & development | 1,707 | 2,071 | 2,070 | 2,071 | 1,983 | (18) | % | (14) | % | ||||||||||||||||||||||||||||||||

| Residential development | 362 | 367 | 286 | 252 | 232 | (1) | % | 56 | % | ||||||||||||||||||||||||||||||||

| Commercial: | |||||||||||||||||||||||||||||||||||||||||

| Term | 6,713 | 6,590 | 5,353 | 5,490 | 5,538 | 2 | % | 21 | % | ||||||||||||||||||||||||||||||||

| Lines of credit & other | 3,643 | 3,582 | 2,951 | 2,754 | 2,770 | 2 | % | 32 | % | ||||||||||||||||||||||||||||||||

| Leases & equipment finance | 1,599 | 1,614 | 1,641 | 1,644 | 1,661 | (1) | % | (4) | % | ||||||||||||||||||||||||||||||||

| Residential: | |||||||||||||||||||||||||||||||||||||||||

| Mortgage | 5,624 | 5,722 | 5,830 | 5,878 | 5,933 | (2) | % | (5) | % | ||||||||||||||||||||||||||||||||

| Home equity loans & lines | 2,149 | 2,153 | 2,083 | 2,039 | 2,032 | — | % | 6 | % | ||||||||||||||||||||||||||||||||

| Consumer & other | 178 | 181 | 178 | 175 | 180 | (2) | % | (1) | % | ||||||||||||||||||||||||||||||||

| Total loans and leases, net of deferred fees and costs | $ | 47,776 | $ | 48,462 | $ | 37,637 | $ | 37,616 | $ | 37,681 | (1) | % | 27 | % | |||||||||||||||||||||||||||

| Loans and leases mix: | |||||||||||||||||||||||||||||||||||||||||

| Commercial real estate: | |||||||||||||||||||||||||||||||||||||||||

| Non-owner occupied term | 17 | % | 18 | % | 16 | % | 16 | % | 17 | % | |||||||||||||||||||||||||||||||

| Owner occupied term | 15 | % | 15 | % | 14 | % | 14 | % | 14 | % | |||||||||||||||||||||||||||||||

| Multifamily | 22 | % | 21 | % | 15 | % | 15 | % | 15 | % | |||||||||||||||||||||||||||||||

| Construction & development | 4 | % | 4 | % | 6 | % | 6 | % | 5 | % | |||||||||||||||||||||||||||||||

| Residential development | 1 | % | 1 | % | 1 | % | 1 | % | 1 | % | |||||||||||||||||||||||||||||||

| Commercial: | |||||||||||||||||||||||||||||||||||||||||

| Term | 14 | % | 14 | % | 14 | % | 15 | % | 15 | % | |||||||||||||||||||||||||||||||

| Lines of credit & other | 8 | % | 7 | % | 8 | % | 7 | % | 7 | % | |||||||||||||||||||||||||||||||

| Leases & equipment finance | 3 | % | 3 | % | 4 | % | 4 | % | 4 | % | |||||||||||||||||||||||||||||||

| Residential: | |||||||||||||||||||||||||||||||||||||||||

| Mortgage | 12 | % | 12 | % | 15 | % | 16 | % | 16 | % | |||||||||||||||||||||||||||||||

| Home equity loans & lines | 4 | % | 4 | % | 6 | % | 5 | % | 5 | % | |||||||||||||||||||||||||||||||

| Consumer & other | — | % | 1 | % | 1 | % | 1 | % | 1 | % | |||||||||||||||||||||||||||||||

| Total | 100 | % | 100 | % | 100 | % | 100 | % | 100 | % | |||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||

| Deposit Portfolio Balances and Mix | |||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||

| Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | % Change | ||||||||||||||||||||||||||||||||||||

| ($ in millions) | Amount | Amount | Amount | Amount | Amount | Seq. Quarter | Year over Year | ||||||||||||||||||||||||||||||||||

| Deposits: | |||||||||||||||||||||||||||||||||||||||||

| Demand, non-interest bearing | $ | 17,419 | $ | 17,810 | $ | 13,220 | $ | 13,414 | $ | 13,308 | (2) | % | 31 | % | |||||||||||||||||||||||||||

| Demand, interest bearing | 10,763 | 11,675 | 8,335 | 8,494 | 8,476 | (8) | % | 27 | % | ||||||||||||||||||||||||||||||||

| Money market | 17,013 | 16,816 | 11,694 | 11,971 | 11,475 | 1 | % | 48 | % | ||||||||||||||||||||||||||||||||

| Savings | 2,442 | 2,504 | 2,276 | 2,337 | 2,360 | (2) | % | 3 | % | ||||||||||||||||||||||||||||||||

| Time | 6,574 | 6,966 | 6,218 | 6,002 | 6,102 | (6) | % | 8 | % | ||||||||||||||||||||||||||||||||

| Total | $ | 54,211 | $ | 55,771 | $ | 41,743 | $ | 42,218 | $ | 41,721 | (3) | % | 30 | % | |||||||||||||||||||||||||||

Total core deposits (1) |

$ | 50,174 | $ | 51,535 | $ | 37,294 | $ | 38,079 | $ | 37,488 | (3) | % | 34 | % | |||||||||||||||||||||||||||

| Deposit mix: | |||||||||||||||||||||||||||||||||||||||||

| Demand, non-interest bearing | 32 | % | 32 | % | 32 | % | 32 | % | 32 | % | |||||||||||||||||||||||||||||||

| Demand, interest bearing | 20 | % | 21 | % | 20 | % | 20 | % | 20 | % | |||||||||||||||||||||||||||||||

| Money market | 31 | % | 30 | % | 28 | % | 28 | % | 27 | % | |||||||||||||||||||||||||||||||

| Savings | 5 | % | 5 | % | 5 | % | 6 | % | 6 | % | |||||||||||||||||||||||||||||||

| Time | 12 | % | 12 | % | 15 | % | 14 | % | 15 | % | |||||||||||||||||||||||||||||||

| Total | 100 | % | 100 | % | 100 | % | 100 | % | 100 | % | |||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | ||||||||||||||||||||||||||||||||||||||||||||

| Credit Quality – Non-performing Assets | ||||||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | ||||||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | % Change | |||||||||||||||||||||||||||||||||||||||||||

| ($ in millions) | Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter | Year over Year | |||||||||||||||||||||||||||||||||||||

Non-performing assets: (1) |

||||||||||||||||||||||||||||||||||||||||||||

| Loans and leases on non-accrual status: | ||||||||||||||||||||||||||||||||||||||||||||

| Commercial real estate | $ | 50 | $ | 53 | $ | 31 | $ | 42 | $ | 39 | (6) | % | 28 | % | ||||||||||||||||||||||||||||||

| Commercial | 66 | 67 | 67 | 80 | 57 | (1) | % | 16 | % | |||||||||||||||||||||||||||||||||||

| Total loans and leases on non-accrual status | 116 | 120 | 98 | 122 | 96 | (3) | % | 21 | % | |||||||||||||||||||||||||||||||||||

Loans and leases past due 90+ days and accruing: (2) |

||||||||||||||||||||||||||||||||||||||||||||

| Commercial real estate | 2 | — | — | — | — | nm | nm | |||||||||||||||||||||||||||||||||||||

| Commercial | 8 | 5 | 5 | — | 5 | 60 | % | 60 | % | |||||||||||||||||||||||||||||||||||

Residential (2) |

72 | 71 | 74 | 53 | 66 | 1 | % | 9 | % | |||||||||||||||||||||||||||||||||||

Total loans and leases past due 90+ days and accruing (2) |

82 | 76 | 79 | 53 | 71 | 8 | % | 15 | % | |||||||||||||||||||||||||||||||||||

Total non-performing loans and leases (1), (2) |

198 | 196 | 177 | 175 | 167 | 1 | % | 19 | % | |||||||||||||||||||||||||||||||||||

| Other real estate owned | 2 | 3 | 3 | 3 | 3 | (33) | % | (33) | % | |||||||||||||||||||||||||||||||||||

Total non-performing assets (1), (2) |

$ | 200 | $ | 199 | $ | 180 | $ | 178 | $ | 170 | 1 | % | 18 | % | ||||||||||||||||||||||||||||||

| Loans and leases past due 31-89 days | $ | 94 | $ | 85 | $ | 142 | $ | 158 | $ | 105 | 11 | % | (10) | % | ||||||||||||||||||||||||||||||

| Loans and leases past due 31-89 days to total loans and leases | 0.20 | % | 0.18 | % | 0.38 | % | 0.42 | % | 0.28 | % | 0.02 | (0.08) | ||||||||||||||||||||||||||||||||

Non-performing loans and leases to total loans and leases (1), (2) |

0.41 | % | 0.40 | % | 0.47 | % | 0.47 | % | 0.44 | % | 0.01 | (0.03) | ||||||||||||||||||||||||||||||||

Non-performing assets to total assets (1), (2) |

0.30 | % | 0.29 | % | 0.35 | % | 0.35 | % | 0.33 | % | 0.01 | (0.03) | ||||||||||||||||||||||||||||||||

Non-accrual loans and leases to total loan and leases (2) |

0.24 | % | 0.25 | % | 0.26 | % | 0.33 | % | 0.26 | % | (0.01) | (0.02) | ||||||||||||||||||||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | ||||||||||||||||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | ||||||||||||||||||||||||||||||||||||||||||||

| Credit Quality – Allowance for Credit Losses | ||||||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | ||||||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | % Change | |||||||||||||||||||||||||||||||||||||||||||

| ($ in millions) | Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter | Year over Year | |||||||||||||||||||||||||||||||||||||

| Allowance for credit losses on loans and leases (ACLLL) | ||||||||||||||||||||||||||||||||||||||||||||

| Balance, beginning of period | $ | 473 | $ | 421 | $ | 421 | $ | 425 | $ | 420 | 12 | % | 13 | % | ||||||||||||||||||||||||||||||

| Initial ACL recorded for PCD loans acquired during the period | — | 5 | — | — | — | (100) | % | nm | ||||||||||||||||||||||||||||||||||||

Provision for credit losses on loans and leases |

23 | 69 | 29 | 26 | 30 | (67) | % | (23) | % | |||||||||||||||||||||||||||||||||||

| Charge-offs | ||||||||||||||||||||||||||||||||||||||||||||

| Commercial real estate | (8) | (3) | — | — | (3) | 167 | % | 167 | % | |||||||||||||||||||||||||||||||||||

| Commercial | (23) | (22) | (33) | (33) | (26) | 5 | % | (12) | % | |||||||||||||||||||||||||||||||||||

| Residential | (1) | — | — | (1) | — | nm | nm | |||||||||||||||||||||||||||||||||||||

| Consumer & other | (1) | (2) | (1) | (1) | (1) | (50) | % | 0 | % | |||||||||||||||||||||||||||||||||||

| Total charge-offs | (33) | (27) | (34) | (35) | (30) | 22 | % | 10 | % | |||||||||||||||||||||||||||||||||||

| Recoveries | ||||||||||||||||||||||||||||||||||||||||||||

| Commercial | 3 | 4 | 5 | 4 | 4 | (25) | % | (25) | % | |||||||||||||||||||||||||||||||||||

| Consumer & other | — | 1 | — | 1 | 1 | (100) | % | (100) | % | |||||||||||||||||||||||||||||||||||

| Total recoveries | 3 | 5 | 5 | 5 | 5 | (40) | % | (40) | % | |||||||||||||||||||||||||||||||||||

| Net (charge-offs) recoveries | ||||||||||||||||||||||||||||||||||||||||||||

| Commercial real estate | (8) | (3) | — | — | (3) | 167 | % | 167 | % | |||||||||||||||||||||||||||||||||||

| Commercial | (20) | (18) | (28) | (29) | (22) | 11 | % | (9) | % | |||||||||||||||||||||||||||||||||||

| Residential | (1) | — | — | (1) | — | nm | nm | |||||||||||||||||||||||||||||||||||||

| Consumer & other | (1) | (1) | (1) | — | — | 0 | % | nm | ||||||||||||||||||||||||||||||||||||

| Total net charge-offs | (30) | (22) | (29) | (30) | (25) | 36 | % | 20 | % | |||||||||||||||||||||||||||||||||||

| Balance, end of period | $ | 466 | $ | 473 | $ | 421 | $ | 421 | $ | 425 | (1) | % | 10 | % | ||||||||||||||||||||||||||||||

| Reserve for unfunded commitments | ||||||||||||||||||||||||||||||||||||||||||||

| Balance, beginning of period | $ | 19 | $ | 18 | $ | 17 | $ | 16 | $ | 18 | 6 | % | 6 | % | ||||||||||||||||||||||||||||||

| Provision (recapture) for credit losses on unfunded commitments | — | 1 | 1 | 1 | (2) | (100) | % | nm | ||||||||||||||||||||||||||||||||||||

| Balance, end of period | 19 | 19 | 18 | 17 | 16 | 0 | % | 19 | % | |||||||||||||||||||||||||||||||||||

| Total Allowance for credit losses (ACL) | $ | 485 | $ | 492 | $ | 439 | $ | 438 | $ | 441 | (1) | % | 10 | % | ||||||||||||||||||||||||||||||

| Net charge-offs to average loans and leases (annualized) | 0.25 | % | 0.22 | % | 0.31 | % | 0.32 | % | 0.27 | % | 0.03 | (0.02) | ||||||||||||||||||||||||||||||||

| Recoveries to gross charge-offs | 9.09 | % | 18.52 | % | 15.19 | % | 14.05 | % | 15.23 | % | (9.43) | (6.14) | ||||||||||||||||||||||||||||||||

| ACLLL to loans and leases | 0.98 | % | 0.98 | % | 1.12 | % | 1.12 | % | 1.13 | % | — | (0.15) | ||||||||||||||||||||||||||||||||

| ACL to loans and leases | 1.02 | % | 1.01 | % | 1.17 | % | 1.17 | % | 1.17 | % | 0.01 | (0.15) | ||||||||||||||||||||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | ||||||||||||||||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||

| Credit Quality – Allowance for Credit Losses | |||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||

| Year Ended | % Change | ||||||||||||||||||||||

| ($ in millions) | Dec 31, 2025 | Dec 31, 2024 | Year over Year | ||||||||||||||||||||

| Allowance for credit losses on loans and leases (ACLLL) | |||||||||||||||||||||||

| Balance, beginning of period | $ | 425 | $ | 441 | (4) | % | |||||||||||||||||

| Initial ACL recorded for PCD loans acquired during the period | 5 | — | nm | ||||||||||||||||||||

Provision for credit losses on loans and leases |

147 | 113 | 30 | % | |||||||||||||||||||

| Charge-offs | |||||||||||||||||||||||

| Commercial real estate | (11) | (4) | 175 | % | |||||||||||||||||||

| Commercial | (111) | (139) | (20) | % | |||||||||||||||||||

| Residential | (2) | (2) | 0 | % | |||||||||||||||||||

| Consumer & other | (5) | (6) | (17) | % | |||||||||||||||||||

| Total charge-offs | (129) | (151) | (15) | % | |||||||||||||||||||

| Recoveries | |||||||||||||||||||||||

| Commercial real estate | — | 1 | (100) | % | |||||||||||||||||||

| Commercial | 16 | 18 | (11) | % | |||||||||||||||||||

| Residential | — | 1 | (100) | % | |||||||||||||||||||

| Consumer & other | 2 | 2 | 0 | % | |||||||||||||||||||

| Total recoveries | 18 | 22 | (18) | % | |||||||||||||||||||

| Net (charge-offs) recoveries | |||||||||||||||||||||||

| Commercial real estate | (11) | (3) | 267 | % | |||||||||||||||||||

| Commercial | (95) | (121) | (21) | % | |||||||||||||||||||

| Residential | (2) | (1) | 100 | % | |||||||||||||||||||

| Consumer & other | (3) | (4) | (25) | % | |||||||||||||||||||

| Total net charge-offs | (111) | (129) | (14) | % | |||||||||||||||||||

| Balance, end of period | $ | 466 | $ | 425 | 10 | % | |||||||||||||||||

| Reserve for unfunded commitments | |||||||||||||||||||||||

| Balance, beginning of period | $ | 16 | $ | 23 | (30) | % | |||||||||||||||||

| Provision (recapture) for credit losses on unfunded commitments | 3 | (7) | nm | ||||||||||||||||||||

| Balance, end of period | 19 | 16 | 19 | % | |||||||||||||||||||

| Total Allowance for credit losses (ACL) | $ | 485 | $ | 441 | 10 | % | |||||||||||||||||

| Net charge-offs to average loans and leases (annualized) | 0.27 | % | 0.34 | % | (0.07) | ||||||||||||||||||

| Recoveries to gross charge-offs | 13.95 | % | 14.54 | % | (0.59) | ||||||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | |||||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Consolidated Average Balance Sheets, Net Interest Income, and Yields/Rates | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| December 31, 2025 | September 30, 2025 | December 31, 2024 | |||||||||||||||||||||||||||||||||||||||||||||||||||

| ($ in millions) | Average Balance | Interest Income or Expense | Average Yields or Rates | Average Balance | Interest Income or Expense | Average Yields or Rates | Average Balance | Interest Income or Expense | Average Yields or Rates | ||||||||||||||||||||||||||||||||||||||||||||

| INTEREST-EARNING ASSETS: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Loans held for sale | $ | 306 | $ | 5 | 5.51 | % | $ | 80 | $ | 1 | 7.14 | % | $ | 77 | $ | 1 | 6.35 | % | |||||||||||||||||||||||||||||||||||

Loans and leases (1) |

48,186 | 717 | 5.92 | % | 41,164 | 618 | 5.96 | % | 37,539 | 571 | 6.05 | % | |||||||||||||||||||||||||||||||||||||||||

| Taxable securities | 9,996 | 105 | 4.23 | % | 8,523 | 93 | 4.35 | % | 7,851 | 78 | 3.97 | % | |||||||||||||||||||||||||||||||||||||||||

Non-taxable securities (2) |

1,268 | 14 | 4.53 | % | 950 | 10 | 4.26 | % | 831 | 8 | 3.80 | % | |||||||||||||||||||||||||||||||||||||||||

| Temporary investments and interest-bearing cash | 1,923 | 19 | 3.82 | % | 1,793 | 20 | 4.40 | % | 1,573 | 19 | 4.80 | % | |||||||||||||||||||||||||||||||||||||||||

Total interest-earning assets (1), (2) |

61,679 | $ | 860 | 5.55 | % | 52,510 | $ | 742 | 5.62 | % | 47,871 | $ | 677 | 5.63 | % | ||||||||||||||||||||||||||||||||||||||

| Goodwill and other intangible assets | 2,217 | 1,719 | 1,528 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Other assets | 3,218 | 2,594 | 2,189 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total assets | $ | 67,114 | $ | 56,823 | $ | 51,588 | |||||||||||||||||||||||||||||||||||||||||||||||

| INTEREST-BEARING LIABILITIES: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Interest-bearing demand deposits | $ | 11,052 | $ | 51 | 1.81 | % | $ | 9,630 | $ | 53 | 2.17 | % | $ | 8,563 | $ | 52 | 2.43 | % | |||||||||||||||||||||||||||||||||||

| Money market deposits | 17,010 | 94 | 2.22 | % | 13,476 | 83 | 2.46 | % | 11,441 | 73 | 2.53 | % | |||||||||||||||||||||||||||||||||||||||||

| Savings deposits | 2,463 | 1 | 0.12 | % | 2,358 | 1 | 0.16 | % | 2,393 | 1 | 0.11 | % | |||||||||||||||||||||||||||||||||||||||||

| Time deposits | 6,741 | 49 | 2.88 | % | 6,481 | 58 | 3.57 | % | 5,849 | 63 | 4.30 | % | |||||||||||||||||||||||||||||||||||||||||

| Total interest-bearing deposits | 37,266 | 195 | 2.08 | % | 31,945 | 195 | 2.43 | % | 28,246 | 189 | 2.66 | % | |||||||||||||||||||||||||||||||||||||||||

| Repurchase agreements and federal funds purchased | 184 | 1 | 2.16 | % | 176 | 1 | 2.15 | % | 198 | 1 | 1.95 | % | |||||||||||||||||||||||||||||||||||||||||

| Borrowings | 2,581 | 27 | 4.20 | % | 2,648 | 30 | 4.54 | % | 3,076 | 40 | 5.16 | % | |||||||||||||||||||||||||||||||||||||||||

| Junior and other subordinated debentures | 436 | 8 | 7.53 | % | 430 | 9 | 7.99 | % | 420 | 9 | 8.81 | % | |||||||||||||||||||||||||||||||||||||||||

| Total interest-bearing liabilities | 40,467 | $ | 231 | 2.27 | % | 35,199 | $ | 235 | 2.65 | % | 31,940 | $ | 239 | 2.98 | % | ||||||||||||||||||||||||||||||||||||||

| Non-interest-bearing deposits | 17,902 | 14,627 | 13,569 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Other liabilities | 931 | 840 | 853 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total liabilities | 59,300 | 50,666 | 46,362 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Common equity | 7,814 | 6,157 | 5,226 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total liabilities and shareholders' equity | $ | 67,114 | $ | 56,823 | $ | 51,588 | |||||||||||||||||||||||||||||||||||||||||||||||

NET INTEREST INCOME (2) |

$ | 629 | $ | 507 | $ | 438 | |||||||||||||||||||||||||||||||||||||||||||||||

NET INTEREST SPREAD (2) |

3.28 | % | 2.97 | % | 2.65 | % | |||||||||||||||||||||||||||||||||||||||||||||||

NET INTEREST INCOME TO EARNING ASSETS OR NET INTEREST MARGIN (1), (2) |

4.06 | % | 3.84 | % | 3.64 | % | |||||||||||||||||||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||

| Consolidated Average Balance Sheets, Net Interest Income, and Yields/Rates | |||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||

| Year Ended | |||||||||||||||||||||||||||||||||||

| December 31, 2025 | December 31, 2024 | ||||||||||||||||||||||||||||||||||

| ($ in millions) | Average Balance | Interest Income or Expense | Average Yields or Rates | Average Balance | Interest Income or Expense | Average Yields or Rates | |||||||||||||||||||||||||||||

| INTEREST-EARNING ASSETS: | |||||||||||||||||||||||||||||||||||

| Loans held for sale | $ | 129 | $ | 8 | 5.98 | % | $ | 69 | $ | 4 | 6.50 | % | |||||||||||||||||||||||

Loans and leases (1) |

41,198 | 2,450 | 5.95 | % | 37,585 | 2,316 | 6.15 | % | |||||||||||||||||||||||||||

| Taxable securities | 8,543 | 353 | 4.14 | % | 7,929 | 317 | 4.00 | % | |||||||||||||||||||||||||||

Non-taxable securities (2) |

960 | 40 | 4.20 | % | 834 | 32 | 3.78 | % | |||||||||||||||||||||||||||

| Temporary investments and interest-bearing cash | 1,659 | 71 | 4.26 | % | 1,696 | 90 | 5.32 | % | |||||||||||||||||||||||||||

Total interest-earning assets (1), (2) |

52,489 | $ | 2,922 | 5.57 | % | 48,113 | $ | 2,759 | 5.73 | % | |||||||||||||||||||||||||

| Goodwill and other intangible assets | 1,729 | 1,574 | |||||||||||||||||||||||||||||||||

| Other assets | 2,561 | 2,228 | |||||||||||||||||||||||||||||||||

| Total assets | $ | 56,779 | $ | 51,915 | |||||||||||||||||||||||||||||||

| INTEREST-BEARING LIABILITIES: | |||||||||||||||||||||||||||||||||||

| Interest-bearing demand deposits | $ | 9,391 | $ | 198 | 2.11 | % | $ | 8,266 | $ | 215 | 2.60 | % | |||||||||||||||||||||||

| Money market deposits | 13,483 | 319 | 2.37 | % | 10,998 | 300 | 2.73 | % | |||||||||||||||||||||||||||

| Savings deposits | 2,365 | 3 | 0.13 | % | 2,529 | 3 | 0.13 | % | |||||||||||||||||||||||||||

| Time deposits | 6,373 | 227 | 3.56 | % | 6,220 | 285 | 4.58 | % | |||||||||||||||||||||||||||

| Total interest-bearing deposits | 31,612 | 747 | 2.36 | % | 28,013 | 803 | 2.87 | % | |||||||||||||||||||||||||||

| Repurchase agreements and federal funds purchased | 190 | 4 | 2.11 | % | 212 | 5 | 2.30 | % | |||||||||||||||||||||||||||

| Borrowings | 2,830 | 128 | 4.53 | % | 3,692 | 190 | 5.15 | % | |||||||||||||||||||||||||||

| Junior and other subordinated debentures | 433 | 34 | 7.87 | % | 419 | 39 | 9.28 | % | |||||||||||||||||||||||||||

| Total interest-bearing liabilities | 35,065 | $ | 913 | 2.61 | % | 32,336 | $ | 1,037 | 3.21 | % | |||||||||||||||||||||||||

| Non-interest-bearing deposits | 14,735 | 13,609 | |||||||||||||||||||||||||||||||||

| Other liabilities | 853 | 910 | |||||||||||||||||||||||||||||||||

| Total liabilities | 50,653 | 46,855 | |||||||||||||||||||||||||||||||||

| Common equity | 6,126 | 5,060 | |||||||||||||||||||||||||||||||||

| Total liabilities and shareholders' equity | $ | 56,779 | $ | 51,915 | |||||||||||||||||||||||||||||||

NET INTEREST INCOME (2) |

$ | 2,009 | $ | 1,722 | |||||||||||||||||||||||||||||||

NET INTEREST SPREAD (2) |

2.96 | % | 2.52 | % | |||||||||||||||||||||||||||||||

NET INTEREST INCOME TO EARNING ASSETS OR NET INTEREST MARGIN (1), (2) |

3.83 | % | 3.57 | % | |||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||

| Residential Mortgage Banking Activity | |||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | % | ||||||||||||||||||||||||||||||||||||||||

| ($ in millions) | Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter | Year over Year | ||||||||||||||||||||||||||||||||||

| Residential mortgage banking revenue: | |||||||||||||||||||||||||||||||||||||||||

| Origination and sale | $ | 5 | $ | 5 | $ | 5 | $ | 4 | $ | 5 | — | % | — | % | |||||||||||||||||||||||||||

| Servicing | 6 | 5 | 6 | 6 | 6 | 20 | % | — | % | ||||||||||||||||||||||||||||||||

| Change in fair value of MSR asset: | |||||||||||||||||||||||||||||||||||||||||

| Changes due to collection/realization of expected cash flows over time | (3) | (3) | (3) | (3) | (3) | — | % | — | % | ||||||||||||||||||||||||||||||||

| Changes due to valuation inputs or assumptions | (1) | — | (2) | (1) | 7 | nm | (114) | % | |||||||||||||||||||||||||||||||||

| MSR hedge gain (loss) | — | — | 2 | 3 | (8) | nm | nm | ||||||||||||||||||||||||||||||||||

| Total | $ | 7 | $ | 7 | $ | 8 | $ | 9 | $ | 7 | — | % | — | % | |||||||||||||||||||||||||||

| Closed loan volume for sale | $ | 176 | $ | 166 | $ | 164 | $ | 136 | $ | 175 | 6 | % | 1 | % | |||||||||||||||||||||||||||

| Gain on sale margin | 2.84 | % | 3.01 | % | 2.77 | % | 3.23 | % | 2.58 | % | -0.17 | 0.26 | |||||||||||||||||||||||||||||

| Residential mortgage servicing rights: | |||||||||||||||||||||||||||||||||||||||||

| Balance, beginning of period | $ | 101 | $ | 103 | $ | 106 | $ | 108 | $ | 102 | (2) | % | (1) | % | |||||||||||||||||||||||||||

| Additions for new MSR capitalized | 2 | 1 | 2 | 2 | 2 | 100 | % | — | % | ||||||||||||||||||||||||||||||||

| Change in fair value of MSR asset: | |||||||||||||||||||||||||||||||||||||||||

| Changes due to collection/realization of expected cash flows over time | (3) | (3) | (3) | (3) | (3) | — | % | — | % | ||||||||||||||||||||||||||||||||

| Changes due to valuation inputs or assumptions | (1) | — | (2) | (1) | 7 | nm | (114) | % | |||||||||||||||||||||||||||||||||

| Balance, end of period | $ | 99 | $ | 101 | $ | 103 | $ | 106 | $ | 108 | (2) | % | (8) | % | |||||||||||||||||||||||||||

| Residential mortgage loans serviced for others | $ | 7,755 | $ | 7,797 | $ | 7,852 | $ | 7,888 | $ | 7,939 | (1) | % | (2) | % | |||||||||||||||||||||||||||

| MSR as % of serviced portfolio | 1.28 | % | 1.30 | % | 1.31 | % | 1.34 | % | 1.36 | % | (0.02) | (0.08) | |||||||||||||||||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | |||||||||||||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||

| Residential Mortgage Banking Activity | |||||||||||||||||

| (Unaudited) | |||||||||||||||||

| Year Ended | % Change | ||||||||||||||||

| ($ in millions) | Dec 31, 2025 | Dec 31, 2024 | Year over Year | ||||||||||||||

| Residential mortgage banking revenue: | |||||||||||||||||

| Origination and sale | $ | 19 | $ | 16 | 19 | % | |||||||||||

| Servicing | 23 | 24 | (4) | % | |||||||||||||

| Change in fair value of MSR asset: | |||||||||||||||||

| Changes due to collection/realization of expected cash flows over time | (12) | (12) | 0 | % | |||||||||||||

| Changes due to valuation inputs or assumptions | (4) | 5 | (180) | % | |||||||||||||

| MSR hedge gain (loss) | 5 | (9) | nm | ||||||||||||||

| Total | $ | 31 | $ | 24 | 29 | % | |||||||||||

| Closed loan volume for sale | $ | 642 | $ | 564 | 14 | % | |||||||||||

| Gain on sale margin | 2.96 | % | 2.86 | % | 0.10 | ||||||||||||

| Residential mortgage servicing rights: | |||||||||||||||||

| Balance, beginning of period | $ | 108 | $ | 109 | (1) | % | |||||||||||

| Additions for new MSR capitalized | 7 | 6 | 17 | % | |||||||||||||

| Change in fair value of MSR asset: | |||||||||||||||||

| Changes due to collection/realization of expected cash flows over time | (12) | (12) | 0 | % | |||||||||||||

| Changes due to valuation inputs or assumptions | (4) | 5 | (180) | % | |||||||||||||

| Balance, end of period | $ | 99 | $ | 108 | (8) | % | |||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | |||||||||||||||||

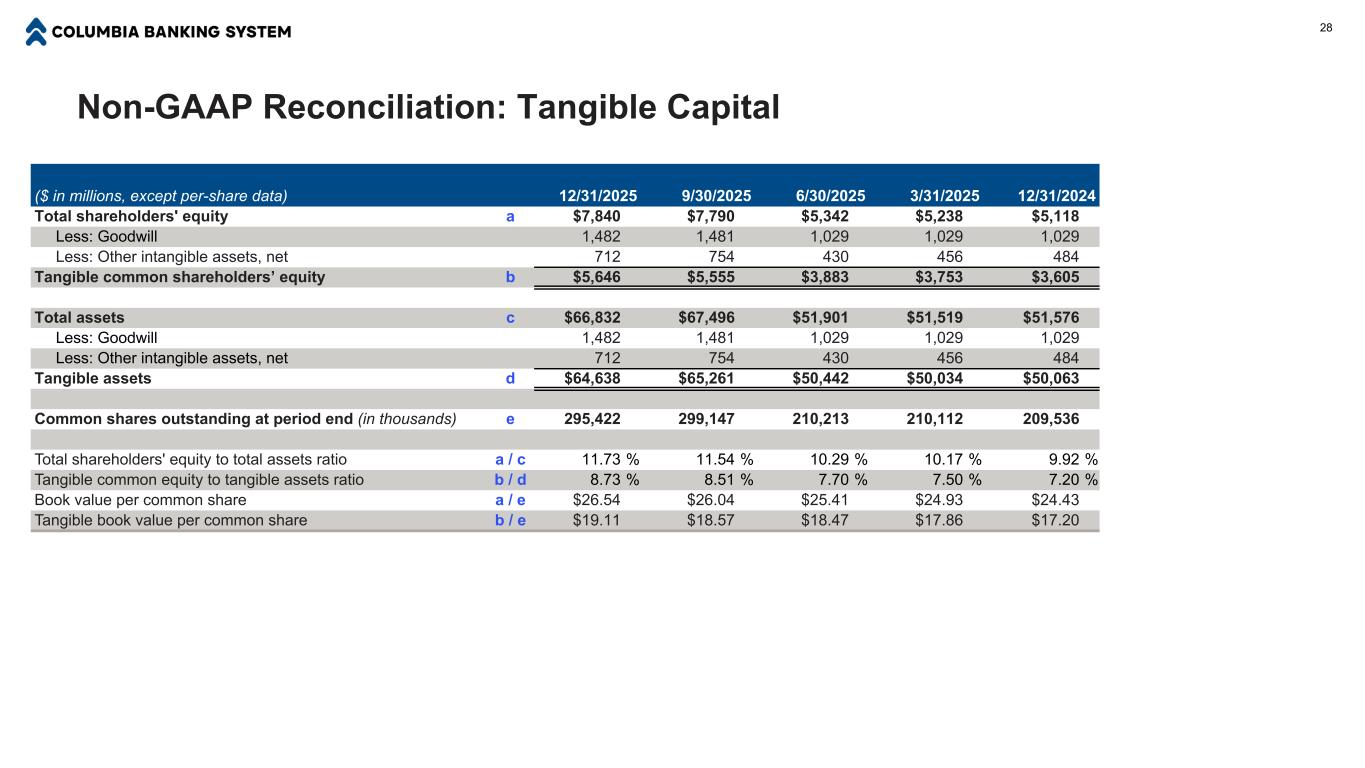

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||||||||

| GAAP to Non-GAAP Reconciliation | |||||||||||||||||||||||||||||||||||||||||||||||

| Tangible Capital, as adjusted | |||||||||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | % Change | ||||||||||||||||||||||||||||||||||||||||||||||

| ($ in millions, except per-share data) | Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter | Year over Year | ||||||||||||||||||||||||||||||||||||||||

| Total shareholders' equity | a | $ | 7,840 | $ | 7,790 | $ | 5,342 | $ | 5,238 | $ | 5,118 | 1 | % | 53 | % | ||||||||||||||||||||||||||||||||

| Less: Goodwill | 1,482 | 1,481 | 1,029 | 1,029 | 1,029 | — | % | 44 | % | ||||||||||||||||||||||||||||||||||||||

| Less: Other intangible assets, net | 712 | 754 | 430 | 456 | 484 | (6) | % | 47 | % | ||||||||||||||||||||||||||||||||||||||

| Tangible common shareholders' equity | b | $ | 5,646 | $ | 5,555 | $ | 3,883 | $ | 3,753 | $ | 3,605 | 2 | % | 57 | % | ||||||||||||||||||||||||||||||||

| Total assets | c | $ | 66,832 | $ | 67,496 | $ | 51,901 | $ | 51,519 | $ | 51,576 | (1) | % | 30 | % | ||||||||||||||||||||||||||||||||

| Less: Goodwill | 1,482 | 1,481 | 1,029 | 1,029 | 1,029 | — | % | 44 | % | ||||||||||||||||||||||||||||||||||||||

| Less: Other intangible assets, net | 712 | 754 | 430 | 456 | 484 | (6) | % | 47 | % | ||||||||||||||||||||||||||||||||||||||

| Tangible assets | d | $ | 64,638 | $ | 65,261 | $ | 50,442 | $ | 50,034 | $ | 50,063 | (1) | % | 29 | % | ||||||||||||||||||||||||||||||||

Common shares outstanding at period end (in thousands) |

e | 295,422 | 299,147 | 210,213 | 210,112 | 209,536 | (1) | % | 41 | % | |||||||||||||||||||||||||||||||||||||

| Total shareholders' equity to total assets ratio | a / c | 11.73 | % | 11.54 | % | 10.29 | % | 10.17 | % | 9.92 | % | 0.19 | 1.81 | ||||||||||||||||||||||||||||||||||

| Tangible common equity to tangible assets ratio | b / d | 8.73 | % | 8.51 | % | 7.70 | % | 7.50 | % | 7.20 | % | 0.22 | 1.53 | ||||||||||||||||||||||||||||||||||

| Book value per common share | a / e | $ | 26.54 | $ | 26.04 | $ | 25.41 | $ | 24.93 | $ | 24.43 | 2 | % | 9 | % | ||||||||||||||||||||||||||||||||

| Tangible book value per common share | b / e | $ | 19.11 | $ | 18.57 | $ | 18.47 | $ | 17.86 | $ | 17.20 | 3 | % | 11 | % | ||||||||||||||||||||||||||||||||

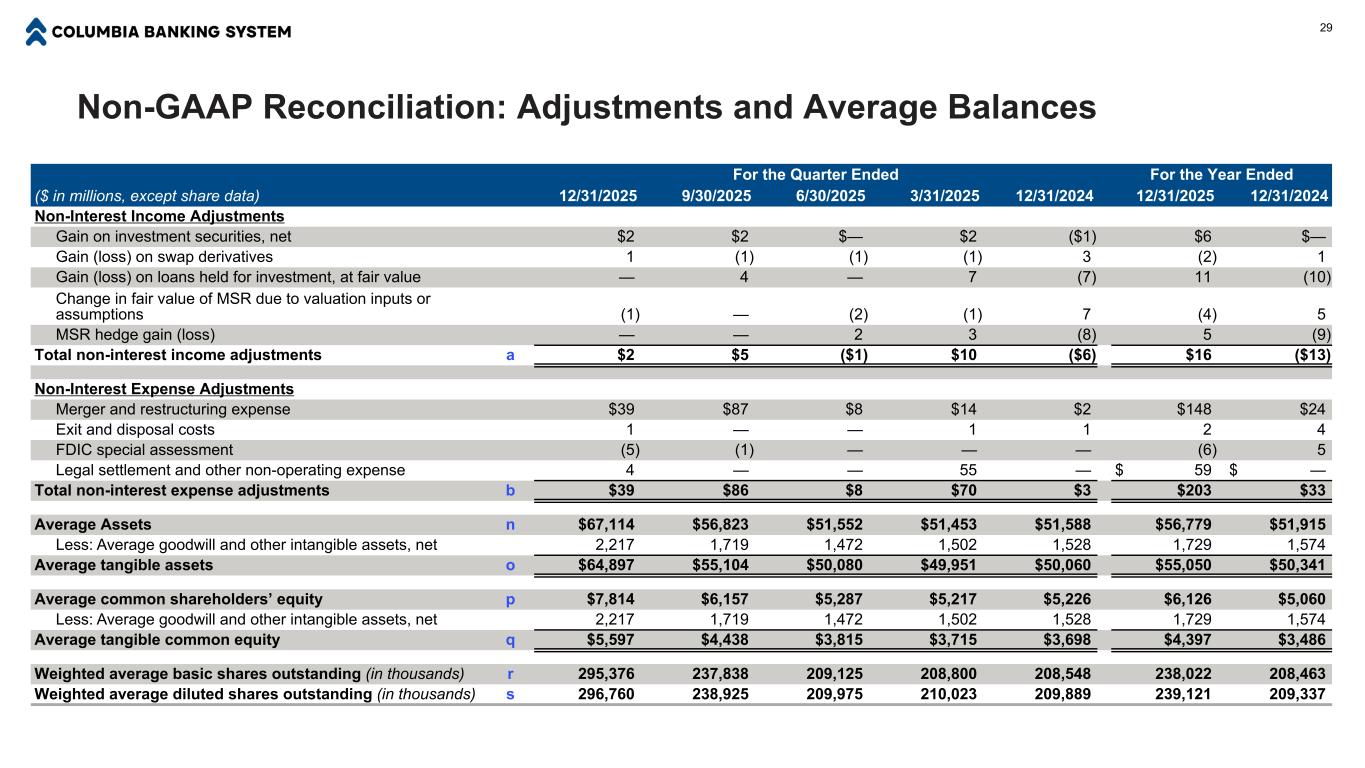

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||||||||

| GAAP to Non-GAAP Reconciliation - Continued | |||||||||||||||||||||||||||||||||||||||||||||||

| Income Statements, as adjusted | |||||||||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | % Change | ||||||||||||||||||||||||||||||||||||||||||||||

| ($ in millions) | Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter | Year over Year | ||||||||||||||||||||||||||||||||||||||||

| Non-Interest Income Adjustments | |||||||||||||||||||||||||||||||||||||||||||||||

| Gain (loss) on investment securities, net | $ | 2 | $ | 2 | $ | — | $ | 2 | $ | (1) | — | % | nm | ||||||||||||||||||||||||||||||||||

| Gain (loss) on swap derivatives | 1 | (1) | (1) | (1) | 3 | nm | (67) | % | |||||||||||||||||||||||||||||||||||||||

| Gain (loss) on loans held for investment, at fair value | — | 4 | — | 7 | (7) | (100) | % | nm | |||||||||||||||||||||||||||||||||||||||

| Change in fair value of MSR due to valuation inputs or assumptions | (1) | — | (2) | (1) | 7 | nm | (114) | % | |||||||||||||||||||||||||||||||||||||||

| MSR hedge gain (loss) | — | — | 2 | 3 | (8) | nm | nm | ||||||||||||||||||||||||||||||||||||||||

| Total non-interest income adjustments | a | $ | 2 | $ | 5 | $ | (1) | $ | 10 | $ | (6) | (60) | % | nm | |||||||||||||||||||||||||||||||||

| Non-Interest Expense Adjustments | |||||||||||||||||||||||||||||||||||||||||||||||

| Merger and restructuring expense | $ | 39 | $ | 87 | $ | 8 | $ | 14 | $ | 2 | (55) | % | nm | ||||||||||||||||||||||||||||||||||

| Exit and disposal costs | 1 | — | — | 1 | 1 | nm | — | % | |||||||||||||||||||||||||||||||||||||||

| FDIC special assessment | (5) | (1) | — | — | — | 400 | % | nm | |||||||||||||||||||||||||||||||||||||||

| Legal settlement and other non-operating expense | 4 | — | — | 55 | — | nm | nm | ||||||||||||||||||||||||||||||||||||||||

| Total non-interest expense adjustments | b | $ | 39 | $ | 86 | $ | 8 | $ | 70 | $ | 3 | (55) | % | nm | |||||||||||||||||||||||||||||||||

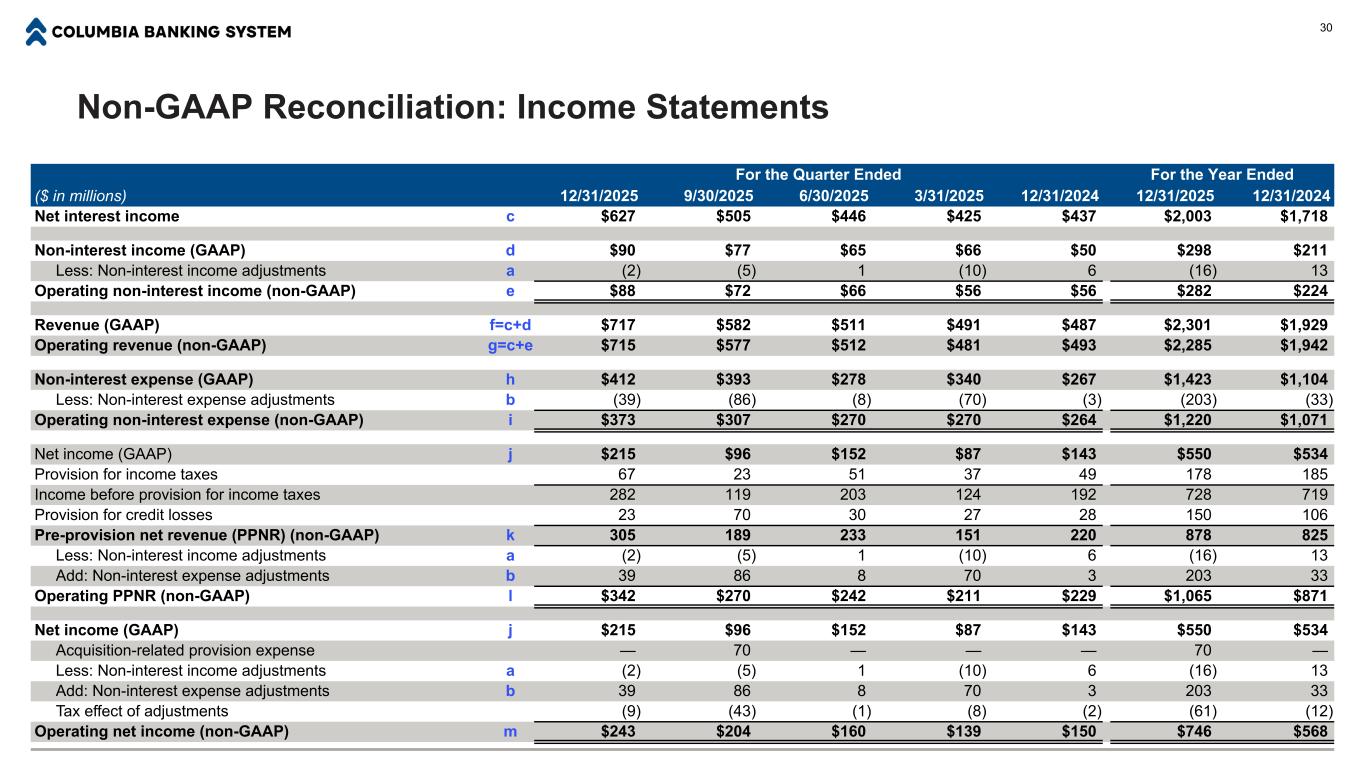

| Net interest income | c | $ | 627 | $ | 505 | $ | 446 | $ | 425 | $ | 437 | 24 | % | 43 | % | ||||||||||||||||||||||||||||||||

| Non-interest income (GAAP) | d | $ | 90 | $ | 77 | $ | 65 | $ | 66 | $ | 50 | 17 | % | 80 | % | ||||||||||||||||||||||||||||||||

| Less: Non-interest income adjustments | a | (2) | (5) | 1 | (10) | 6 | (60) | % | (133) | % | |||||||||||||||||||||||||||||||||||||

| Operating non-interest income (non-GAAP) | e | $ | 88 | $ | 72 | $ | 66 | $ | 56 | $ | 56 | 22 | % | 57 | % | ||||||||||||||||||||||||||||||||

| Revenue (GAAP) | f=c+d | $ | 717 | $ | 582 | $ | 511 | $ | 491 | $ | 487 | 23 | % | 47 | % | ||||||||||||||||||||||||||||||||

| Operating revenue (non-GAAP) | g=c+e | $ | 715 | $ | 577 | $ | 512 | $ | 481 | $ | 493 | 24 | % | 45 | % | ||||||||||||||||||||||||||||||||

| Non-interest expense (GAAP) | h | $ | 412 | $ | 393 | $ | 278 | $ | 340 | $ | 267 | 5 | % | 54 | % | ||||||||||||||||||||||||||||||||

| Less: Non-interest expense adjustments | b | (39) | (86) | (8) | (70) | (3) | (55) | % | nm | ||||||||||||||||||||||||||||||||||||||

| Operating non-interest expense (non-GAAP) | i | $ | 373 | $ | 307 | $ | 270 | $ | 270 | $ | 264 | 21 | % | 41 | % | ||||||||||||||||||||||||||||||||

| Net income (GAAP) | j | $ | 215 | $ | 96 | $ | 152 | $ | 87 | $ | 143 | 124 | % | 50 | % | ||||||||||||||||||||||||||||||||

| Provision for income taxes | 67 | 23 | 51 | 37 | 49 | 191 | % | 37 | % | ||||||||||||||||||||||||||||||||||||||

| Income before provision for income taxes | 282 | 119 | 203 | 124 | 192 | 137 | % | 47 | % | ||||||||||||||||||||||||||||||||||||||

| Provision for credit losses | 23 | 70 | 30 | 27 | 28 | (67) | % | (18) | % | ||||||||||||||||||||||||||||||||||||||

| Pre-provision net revenue (PPNR) (non-GAAP) | k | 305 | 189 | 233 | 151 | 220 | 61 | % | 39 | % | |||||||||||||||||||||||||||||||||||||

| Less: Non-interest income adjustments | a | (2) | (5) | 1 | (10) | 6 | (60) | % | (133) | % | |||||||||||||||||||||||||||||||||||||

| Add: Non-interest expense adjustments | b | 39 | 86 | 8 | 70 | 3 | (55) | % | nm | ||||||||||||||||||||||||||||||||||||||

| Operating PPNR (non-GAAP) | l | $ | 342 | $ | 270 | $ | 242 | $ | 211 | $ | 229 | 27 | % | 49 | % | ||||||||||||||||||||||||||||||||

| Net income (GAAP) | j | $ | 215 | $ | 96 | $ | 152 | $ | 87 | $ | 143 | 124 | % | 50 | % | ||||||||||||||||||||||||||||||||

| Acquisition-related provision expense | — | 70 | — | — | — | (100) | % | nm | |||||||||||||||||||||||||||||||||||||||

| Less: Non-interest income adjustments | a | (2) | (5) | 1 | (10) | 6 | (60) | % | (133) | % | |||||||||||||||||||||||||||||||||||||

| Add: Non-interest expense adjustments | b | 39 | 86 | 8 | 70 | 3 | (55) | % | nm | ||||||||||||||||||||||||||||||||||||||

| Tax effect of adjustments | (9) | (43) | (1) | (8) | (2) | (79) | % | 350 | % | ||||||||||||||||||||||||||||||||||||||

| Operating net income (non-GAAP) | m | $ | 243 | $ | 204 | $ | 160 | $ | 139 | $ | 150 | 19 | % | 62 | % | ||||||||||||||||||||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | |||||||||||||||||||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||||||||

| GAAP to Non-GAAP Reconciliation - Continued | |||||||||||||||||||||||||||||||||||||||||||||||

| Average Balances, Earnings Per Share, and Performance Metrics, as adjusted | |||||||||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | % Change | ||||||||||||||||||||||||||||||||||||||||||||||

| ($ in millions, shares in thousands) | Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter | Year over Year | ||||||||||||||||||||||||||||||||||||||||

| Average assets | n | $ | 67,114 | $ | 56,823 | $ | 51,552 | $ | 51,453 | $ | 51,588 | 18 | % | 30 | % | ||||||||||||||||||||||||||||||||

| Less: Average goodwill and other intangible assets, net | 2,217 | 1,719 | 1,472 | 1,502 | 1,528 | 29 | % | 45 | % | ||||||||||||||||||||||||||||||||||||||

| Average tangible assets | o | $ | 64,897 | $ | 55,104 | $ | 50,080 | $ | 49,951 | $ | 50,060 | 18 | % | 30 | % | ||||||||||||||||||||||||||||||||

| Average common shareholders' equity | p | $ | 7,814 | $ | 6,157 | $ | 5,287 | $ | 5,217 | $ | 5,226 | 27 | % | 50 | % | ||||||||||||||||||||||||||||||||

| Less: Average goodwill and other intangible assets, net | 2,217 | 1,719 | 1,472 | 1,502 | 1,528 | 29 | % | 45 | % | ||||||||||||||||||||||||||||||||||||||

| Average tangible common equity | q | $ | 5,597 | $ | 4,438 | $ | 3,815 | $ | 3,715 | $ | 3,698 | 26 | % | 51 | % | ||||||||||||||||||||||||||||||||

Weighted average basic shares outstanding (in thousands) |

r | 295,376 | 237,838 | 209,125 | 208,800 | 208,548 | 24 | % | 42 | % | |||||||||||||||||||||||||||||||||||||

Weighted average diluted shares outstanding (in thousands) |

s | 296,760 | 238,925 | 209,975 | 210,023 | 209,889 | 24 | % | 41 | % | |||||||||||||||||||||||||||||||||||||

| Select Per-Share & Performance Metrics | |||||||||||||||||||||||||||||||||||||||||||||||

| Earnings per share - basic | j / r | $ | 0.72 | $ | 0.40 | $ | 0.73 | $ | 0.41 | $ | 0.69 | 80 | % | 4 | % | ||||||||||||||||||||||||||||||||

| Earnings per share - diluted | j / s | $ | 0.72 | $ | 0.40 | $ | 0.73 | $ | 0.41 | $ | 0.68 | 80 | % | 6 | % | ||||||||||||||||||||||||||||||||

Efficiency ratio (1) |

h / f | 57.30 | % | 67.29 | % | 54.29 | % | 69.06 | % | 54.61 | % | (9.99) | 2.69 | ||||||||||||||||||||||||||||||||||

| Non-interest expense to average assets | h / n | 2.44 | % | 2.74 | % | 2.16 | % | 2.68 | % | 2.06 | % | (0.30) | 0.38 | ||||||||||||||||||||||||||||||||||

| Return on average assets | j / n | 1.27 | % | 0.67 | % | 1.19 | % | 0.68 | % | 1.10 | % | 0.60 | 0.17 | ||||||||||||||||||||||||||||||||||

| Return on average tangible assets | j / o | 1.31 | % | 0.69 | % | 1.22 | % | 0.70 | % | 1.14 | % | 0.62 | 0.17 | ||||||||||||||||||||||||||||||||||

| PPNR return on average assets | k / n | 1.80 | % | 1.32 | % | 1.81 | % | 1.19 | % | 1.70 | % | 0.48 | 0.10 | ||||||||||||||||||||||||||||||||||

| Return on average common equity | j / p | 10.92 | % | 6.19 | % | 11.56 | % | 6.73 | % | 10.91 | % | 4.73 | 0.01 | ||||||||||||||||||||||||||||||||||

| Return on average tangible common equity | j / q | 15.24 | % | 8.58 | % | 16.03 | % | 9.45 | % | 15.41 | % | 6.66 | (0.17) | ||||||||||||||||||||||||||||||||||

| Operating Per-Share & Performance Metrics | |||||||||||||||||||||||||||||||||||||||||||||||

Operating earnings per share - basic |

m / r | $ | 0.82 | $ | 0.86 | $ | 0.77 | $ | 0.67 | $ | 0.72 | (5) | % | 14 | % | ||||||||||||||||||||||||||||||||

| Operating earnings per share - diluted | m / s | $ | 0.82 | $ | 0.85 | $ | 0.76 | $ | 0.67 | $ | 0.71 | (4) | % | 15 | % | ||||||||||||||||||||||||||||||||

Operating efficiency ratio, as adjusted (1) |

u / y | 51.39 | % | 52.32 | % | 51.79 | % | 55.11 | % | 52.51 | % | (0.93) | (1.12) | ||||||||||||||||||||||||||||||||||

| Operating non-interest expense to average assets | i / n | 2.20 | % | 2.14 | % | 2.10 | % | 2.13 | % | 2.03 | % | 0.06 | 0.17 | ||||||||||||||||||||||||||||||||||

| Operating return on average assets | m / n | 1.44 | % | 1.42 | % | 1.25 | % | 1.10 | % | 1.15 | % | 0.02 | 0.29 | ||||||||||||||||||||||||||||||||||

| Operating return on average tangible assets | m / o | 1.49 | % | 1.47 | % | 1.28 | % | 1.13 | % | 1.19 | % | 0.02 | 0.30 | ||||||||||||||||||||||||||||||||||

| Operating PPNR return on average assets | l / n | 2.02 | % | 1.89 | % | 1.88 | % | 1.67 | % | 1.77 | % | 0.13 | 0.25 | ||||||||||||||||||||||||||||||||||

| Operating return on average common equity | m / p | 12.34 | % | 13.15 | % | 12.16 | % | 10.87 | % | 11.40 | % | (0.81) | 0.94 | ||||||||||||||||||||||||||||||||||

| Operating return on average tangible common equity | m / q | 17.22 | % | 18.24 | % | 16.85 | % | 15.26 | % | 16.11 | % | (1.02) | 1.11 | ||||||||||||||||||||||||||||||||||

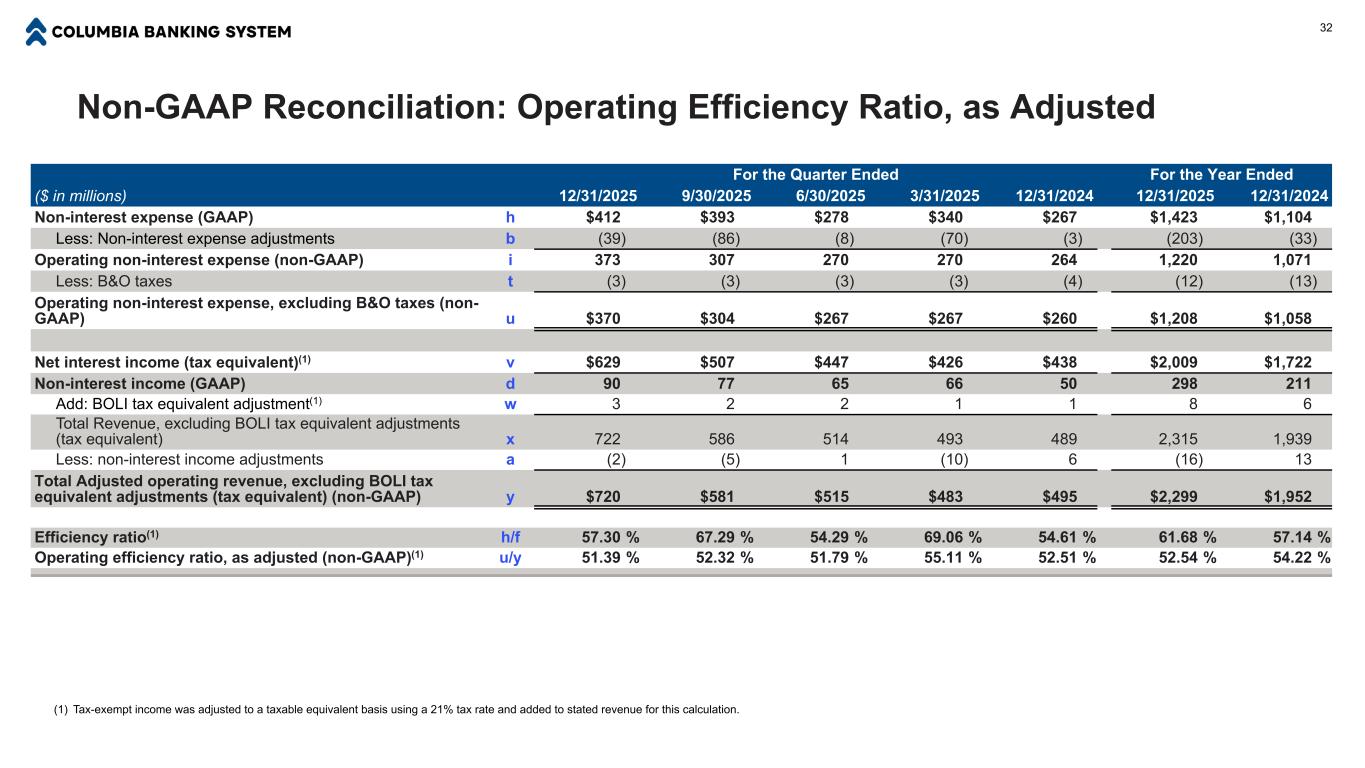

| Columbia Banking System, Inc. | |||||||||||||||||||||||||||||||||||||||||||||||

| GAAP to Non-GAAP Reconciliation - Continued | |||||||||||||||||||||||||||||||||||||||||||||||

| Operating Efficiency Ratio, as adjusted | |||||||||||||||||||||||||||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||||||||||||||||||||||||||

| Quarter Ended | % Change | ||||||||||||||||||||||||||||||||||||||||||||||

| ($ in millions) | Dec 31, 2025 | Sep 30, 2025 | Jun 30, 2025 | Mar 31, 2025 | Dec 31, 2024 | Seq. Quarter | Year over Year | ||||||||||||||||||||||||||||||||||||||||

| Non-interest expense (GAAP) | h | $ | 412 | $ | 393 | $ | 278 | $ | 340 | $ | 267 | 5 | % | 54 | % | ||||||||||||||||||||||||||||||||

| Less: Non-interest expense adjustments | b | (39) | (86) | (8) | (70) | (3) | (55) | % | nm | ||||||||||||||||||||||||||||||||||||||

| Operating non-interest expense (non-GAAP) | i | 373 | 307 | 270 | 270 | 264 | 21 | % | 41 | % | |||||||||||||||||||||||||||||||||||||

| Less: B&O taxes | t | (3) | (3) | (3) | (3) | (4) | — | % | (25) | % | |||||||||||||||||||||||||||||||||||||

| Operating non-interest expense, excluding B&O taxes (non-GAAP) | u | $ | 370 | $ | 304 | $ | 267 | $ | 267 | $ | 260 | 22 | % | 42 | % | ||||||||||||||||||||||||||||||||

Net interest income (tax equivalent) (1) |

v | $ | 629 | $ | 507 | $ | 447 | $ | 426 | $ | 438 | 24 | % | 44 | % | ||||||||||||||||||||||||||||||||

| Non-interest income (GAAP) | d | 90 | 77 | 65 | 66 | 50 | 17 | % | 80 | % | |||||||||||||||||||||||||||||||||||||

Add: BOLI tax equivalent adjustment (1) |

w | 3 | 2 | 2 | 1 | 1 | 50 | % | 200 | % | |||||||||||||||||||||||||||||||||||||

| Total Revenue, excluding BOLI tax equivalent adjustments (tax equivalent) | x | 722 | 586 | 514 | 493 | 489 | 23 | % | 48 | % | |||||||||||||||||||||||||||||||||||||

| Less: Non-interest income adjustments | a | (2) | (5) | 1 | (10) | 6 | (60) | % | (133) | % | |||||||||||||||||||||||||||||||||||||

| Total Adjusted Operating Revenue, excluding BOLI tax equivalent adjustments (tax equivalent) (non-GAAP) | y | $ | 720 | $ | 581 | $ | 515 | $ | 483 | $ | 495 | 24 | % | 45 | % | ||||||||||||||||||||||||||||||||

Efficiency ratio (1) |

h / f | 57.30 | % | 67.29 | % | 54.29 | % | 69.06 | % | 54.61 | % | (9.99) | 2.69 | ||||||||||||||||||||||||||||||||||

Operating efficiency ratio, as adjusted (non-GAAP) (1) |

u / y | 51.39 | % | 52.32 | % | 51.79 | % | 55.11 | % | 52.51 | % | (0.93) | (1.12) | ||||||||||||||||||||||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | |||||||||||||||||||||||||||||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||

| GAAP to Non-GAAP Reconciliation - Continued | |||||||||||||||||||||||

| Income Statements, as adjusted | |||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||

| Year Ended | % Change | ||||||||||||||||||||||

| ($ in millions) | Dec 31, 2025 | Dec 31, 2024 | Year over Year | ||||||||||||||||||||

| Non-Interest Income Adjustments | |||||||||||||||||||||||

| Gain on investment securities, net | $ | 6 | $ | — | nm | ||||||||||||||||||

| (Loss) gain on swap derivatives | (2) | 1 | (300) | % | |||||||||||||||||||

| Gain (loss) on loans held for investment, at fair value | 11 | (10) | nm | ||||||||||||||||||||

| Change in fair value of MSR due to valuation inputs or assumptions | (4) | 5 | (180) | % | |||||||||||||||||||

| MSR hedge gain (loss) | 5 | (9) | nm | ||||||||||||||||||||

| Total non-interest income adjustments | a | $ | 16 | $ | (13) | nm | |||||||||||||||||

| Non-Interest Expense Adjustments | |||||||||||||||||||||||

| Merger and restructuring expense | $ | 148 | $ | 24 | nm | ||||||||||||||||||

| Exit and disposal costs | 2 | 4 | (50) | % | |||||||||||||||||||

FDIC special assessment |

(6) | 5 | (220) | % | |||||||||||||||||||

| Legal settlement and other non-operating expense | 59 | — | nm | ||||||||||||||||||||

| Total non-interest expense adjustments | b | $ | 203 | $ | 33 | nm | |||||||||||||||||

| Net interest income | c | $ | 2,003 | $ | 1,718 | 17 | % | ||||||||||||||||

| Non-interest income (GAAP) | d | $ | 298 | $ | 211 | 41 | % | ||||||||||||||||

| Less: Non-interest income adjustments | a | (16) | 13 | (223) | % | ||||||||||||||||||

| Operating non-interest income (non-GAAP) | e | $ | 282 | $ | 224 | 26 | % | ||||||||||||||||

| Revenue (GAAP) | f=c+d | $ | 2,301 | $ | 1,929 | 19 | % | ||||||||||||||||

| Operating revenue (non-GAAP) | g=c+e | $ | 2,285 | $ | 1,942 | 18 | % | ||||||||||||||||

| Non-interest expense (GAAP) | h | $ | 1,423 | $ | 1,104 | 29 | % | ||||||||||||||||

| Less: Non-interest expense adjustments | b | (203) | (33) | nm | |||||||||||||||||||

| Operating non-interest expense (non-GAAP) | i | $ | 1,220 | $ | 1,071 | 14 | % | ||||||||||||||||

| Net income (GAAP) | j | $ | 550 | $ | 534 | 3 | % | ||||||||||||||||

| Provision for income taxes | 178 | 185 | (4) | % | |||||||||||||||||||

| Income before provision for income taxes | 728 | 719 | 1 | % | |||||||||||||||||||

| Provision for credit losses | 150 | 106 | 42 | % | |||||||||||||||||||

| Pre-provision net revenue (PPNR) (non-GAAP) | k | 878 | 825 | 6 | % | ||||||||||||||||||

| Less: Non-interest income adjustments | a | (16) | 13 | (223) | % | ||||||||||||||||||

| Add: Non-interest expense adjustments | b | 203 | 33 | nm | |||||||||||||||||||

| Operating PPNR (non-GAAP) | l | $ | 1,065 | $ | 871 | 22 | % | ||||||||||||||||

| Net income (GAAP) | j | $ | 550 | $ | 534 | 3 | % | ||||||||||||||||

| Acquisition-related provision expense | 70 | — | nm | ||||||||||||||||||||

| Less: Non-interest income adjustments | a | (16) | 13 | (223) | % | ||||||||||||||||||

| Add: Non-interest expense adjustments | b | 203 | 33 | nm | |||||||||||||||||||

| Tax effect of adjustments | (61) | (12) | 408 | % | |||||||||||||||||||

| Operating net income (non-GAAP) | m | $ | 746 | $ | 568 | 31 | % | ||||||||||||||||

| nm = Percentage changes greater than +/-500% are considered not meaningful and are presented as "nm." | |||||||||||||||||||||||

| Columbia Banking System, Inc. | |||||||||||||||||||||||

| GAAP to Non-GAAP Reconciliation - Continued | |||||||||||||||||||||||

| Average Balances, Earnings Per Share, and Performance Metrics, as adjusted | |||||||||||||||||||||||

| (Unaudited) | |||||||||||||||||||||||

| Year Ended | % Change | ||||||||||||||||||||||

| ($ in millions, shares in thousands) | Dec 31, 2025 | Dec 31, 2024 | Year over Year | ||||||||||||||||||||

| Average assets | n | $ | 56,779 | $ | 51,915 | 9 | % | ||||||||||||||||

| Less: Average goodwill and other intangible assets, net | 1,729 | 1,574 | 10 | % | |||||||||||||||||||

| Average tangible assets | o | $ | 55,050 | $ | 50,341 | 9 | % | ||||||||||||||||

| Average common shareholders' equity | p | $ | 6,126 | $ | 5,060 | 21 | % | ||||||||||||||||

| Less: Average goodwill and other intangible assets, net | 1,729 | 1,574 | 10 | % | |||||||||||||||||||

| Average tangible common equity | q | $ | 4,397 | $ | 3,486 | 26 | % | ||||||||||||||||

| Weighted average basic shares outstanding | r | 238,022 | 208,463 | 14 | % | ||||||||||||||||||

| Weighted average diluted shares outstanding | s | 239,121 | 209,337 | 14 | % | ||||||||||||||||||

| Select Per-Share & Performance Metrics | |||||||||||||||||||||||

| Earnings per share - basic | j / r | $ | 2.31 | $ | 2.56 | (10) | % | ||||||||||||||||

| Earnings per share - diluted | j / s | $ | 2.30 | $ | 2.55 | (10) | % | ||||||||||||||||

Efficiency ratio (1) |

h / f | 61.68 | % | 57.14 | % | 4.54 | |||||||||||||||||

| Non-interest expense to average assets | h/n | 2.51 | % | 2.13 | % | 0.38 | |||||||||||||||||