| Maryland | 1-14023 | 23-2947217 | ||||||||||||

| (State or other jurisdiction | (Commission File | (IRS Employer | ||||||||||||

| of incorporation) | Number) | Identification No.) | ||||||||||||

6711 Columbia Gateway Drive, Suite 300, Columbia, MD |

21046 | ||||

| (Address of principal executive offices) | (Zip Code) | ||||

| ☐ | Written communications pursuant to Rule 425 under the Securities Act (17 CFR 230.425) | |||||||

| ☐ | Soliciting material pursuant to Rule 14a-12 under the Exchange Act (17 CFR 240.14a-12) | |||||||

| ☐ | Pre-commencement communications pursuant to Rule 14d-2(b) under the Exchange Act (17 CFR 240.14d-2(b)) | |||||||

| ☐ | Pre-commencement communications pursuant to Rule 13e-4(c) under the Exchange Act (17 CFR 240.13e-4(c)) | |||||||

| Title of each class | Trading Symbol(s) | Name of each exchange on which registered | ||||||||||||

| Common Shares of beneficial interest, $0.01 par value | CDP | New York Stock Exchange | ||||||||||||

| Exhibit Number | Exhibit Title | |||||||

| 104 | Cover Page Interactive Data File (embedded within the Inline XBRL document). | |||||||

| COPT DEFENSE PROPERTIES | |||||

| /s/ Anthony Mifsud | |||||

| Anthony Mifsud | |||||

| Executive Vice President and Chief Financial Officer | |||||

| Date: | October 28, 2024 | ||||

|

||||||||||||||

|

Please refer to the section entitled “Definitions” for definitions of non-GAAP measures

and other terms we use herein that may not be customary or commonly known.

|

||||||||||||||

|

||||||||||||||

| MANAGEMENT | Stephen E. Budorick, President + CEO | INVESTOR RELATIONS | Venkat Kommineni, VP | |||||||||||

| Britt A. Snider, EVP + COO | 443.285.5587 | venkat.kommineni@copt.com |

|||||||||||||

| Anthony Mifsud, EVP + CFO | ||||||||||||||

| Michelle Layne, Manager | ||||||||||||||

443.285.5452 | michelle.layne@copt.com |

||||||||||||||

1 |

3Q 2024 Supplemental Information Package |

|

||||||

| Firm | Senior Analyst | Phone | ||||||||||||||||||

| BTIG | Tom Catherwood | 212.738.6410 | tcatherwood@btig.com | |||||||||||||||||

| Citigroup Global Markets | Michael Griffin | 212.816.5871 | michael.a.griffin@citi.com | |||||||||||||||||

| Evercore ISI | Steve Sakwa | 212.446.9462 | steve.sakwa@evercoreisi.com | |||||||||||||||||

| Green Street | Dylan Burzinski | 949.640.8780 | dburzinski@greenstreet.com | |||||||||||||||||

| Jefferies & Co. | Peter Abramowitz | 212.336.7241 | pabramowitz@jefferies.com | |||||||||||||||||

| JP Morgan | Tony Paolone | 212.622.6682 | anthony.paolone@jpmorgan.com | |||||||||||||||||

| Truist Securities | Michael Lewis | 212.319.5659 | michael.r.lewis@truist.com | |||||||||||||||||

| Wedbush Securities | Richard Anderson | 212.938.9949 | richard.anderson@wedbush.com | |||||||||||||||||

| Wells Fargo Securities | Blaine Heck | 410.662.2556 | blaine.heck@wellsfargo.com | |||||||||||||||||

2 |

3Q 2024 Supplemental Information Package |

|

||||||

| Page | Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||||||||||

| SUMMARY OF RESULTS | Refer. | 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | ||||||||||||||||||||||||||||||||||||||||||

| Net income (loss) | 7 | $ | 37,397 | $ | 36,407 | $ | 33,671 | $ | 34,820 | $ | (221,207) | $ | 107,475 | $ | (109,167) | |||||||||||||||||||||||||||||||||||

| NOI from real estate operations | 13 | $ | 105,526 | $ | 105,410 | $ | 101,657 | $ | 98,656 | $ | 96,494 | $ | 312,593 | $ | 285,421 | |||||||||||||||||||||||||||||||||||

| Same Property NOI | 17 | $ | 98,651 | $ | 98,672 | $ | 95,403 | $ | 94,854 | $ | 95,039 | $ | 292,726 | $ | 281,985 | |||||||||||||||||||||||||||||||||||

| Same Property cash NOI | 18 | $ | 97,104 | $ | 97,614 | $ | 91,619 | $ | 89,493 | $ | 88,793 | $ | 286,337 | $ | 263,173 | |||||||||||||||||||||||||||||||||||

| Adjusted EBITDA | 11 | $ | 99,236 | $ | 98,592 | $ | 95,841 | $ | 93,934 | $ | 90,260 | $ | 293,669 | $ | 266,747 | |||||||||||||||||||||||||||||||||||

| FFO per NAREIT | 8 | $ | 76,460 | $ | 75,346 | $ | 72,799 | $ | 72,360 | $ | 70,016 | $ | 224,605 | $ | 208,865 | |||||||||||||||||||||||||||||||||||

| Diluted AFFO avail. to common share and unit holders | 10 | $ | 52,592 | $ | 61,435 | $ | 59,269 | $ | 54,280 | $ | 64,122 | $ | 173,803 | $ | 148,741 | |||||||||||||||||||||||||||||||||||

| Dividend per common share | N/A | $ | 0.295 | $ | 0.295 | $ | 0.295 | $ | 0.285 | $ | 0.285 | $ | 0.885 | $ | 0.855 | |||||||||||||||||||||||||||||||||||

| Per share - diluted: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| EPS | 9 | $ | 0.32 | $ | 0.31 | $ | 0.29 | $ | 0.30 | $ | (1.94) | $ | 0.92 | $ | (0.96) | |||||||||||||||||||||||||||||||||||

| FFO - Nareit | 9 | $ | 0.65 | $ | 0.64 | $ | 0.62 | $ | 0.62 | $ | 0.60 | $ | 1.92 | $ | 1.79 | |||||||||||||||||||||||||||||||||||

| FFO - as adjusted for comparability | 9 | $ | 0.65 | $ | 0.64 | $ | 0.62 | $ | 0.62 | $ | 0.60 | $ | 1.92 | $ | 1.79 | |||||||||||||||||||||||||||||||||||

| Numerators for diluted per share amounts: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Diluted EPS | 7 | $ | 35,981 | $ | 35,022 | $ | 32,480 | $ | 33,552 | $ | (217,179) | $ | 103,489 | $ | (108,214) | |||||||||||||||||||||||||||||||||||

| Diluted FFO available to common share and unit holders | 8 | $ | 74,905 | $ | 74,280 | $ | 71,892 | $ | 70,913 | $ | 68,512 | $ | 221,584 | $ | 204,486 | |||||||||||||||||||||||||||||||||||

| Diluted FFO available to common share and unit holders, as adjusted for comparability | 8 | $ | 74,974 | $ | 74,360 | $ | 71,969 | $ | 71,100 | $ | 68,593 | $ | 221,810 | $ | 204,813 | |||||||||||||||||||||||||||||||||||

3 |

3Q 2024 Supplemental Information Package |

|

||||||

| Page | As of or for Three Months Ended | As of and for Nine Months Ended |

||||||||||||||||||||||||||||||||||||||||||||||||

| PAYOUT RATIOS AND CAPITALIZATION | Refer. | 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | ||||||||||||||||||||||||||||||||||||||||||

| GAAP | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Payout ratio: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Net income | N/A | 90.7% | 93.1% | 100.7% | 93.7% | N/A | 94.6% | N/A | ||||||||||||||||||||||||||||||||||||||||||

| Capitalization and debt ratios: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total assets | 6 | $ | 4,234,302 | $ | 4,219,338 | $ | 4,232,895 | $ | 4,246,966 | $ | 4,239,257 | |||||||||||||||||||||||||||||||||||||||

| Total equity | 6 | $ | 1,532,595 | $ | 1,530,506 | $ | 1,526,046 | $ | 1,523,755 | $ | 1,525,873 | |||||||||||||||||||||||||||||||||||||||

| Debt per balance sheet | 6 | $ | 2,390,839 | $ | 2,389,925 | $ | 2,416,873 | $ | 2,416,287 | $ | 2,415,783 | |||||||||||||||||||||||||||||||||||||||

| Debt to assets | 32 | 56.5% | 56.6% | 57.1% | 56.9% | 57.0% | N/A | N/A | ||||||||||||||||||||||||||||||||||||||||||

| Net income to interest expense ratio | 32 | 1.8x | 1.8x | 1.6x | 1.7x | N/A | 1.7x | N/A | ||||||||||||||||||||||||||||||||||||||||||

| Debt to net income ratio | 32 | 16.0x | 16.4x | 17.9x | 17.3x | N/A | N/A | N/A | ||||||||||||||||||||||||||||||||||||||||||

| Non-GAAP | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Payout ratios: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Diluted FFO | N/A | 44.9% | 45.3% | 46.8% | 45.7% | 47.3% | 45.6% | 47.6% | ||||||||||||||||||||||||||||||||||||||||||

| Diluted FFO - as adjusted for comparability | N/A | 44.9% | 45.3% | 46.7% | 45.6% | 47.3% | 45.5% | 47.5% | ||||||||||||||||||||||||||||||||||||||||||

| Diluted AFFO | N/A | 64.0% | 54.8% | 56.8% | 59.7% | 50.6% | 58.1% | 65.4% | ||||||||||||||||||||||||||||||||||||||||||

| Capitalization and debt ratios: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Total Market Capitalization | 29 | $ | 5,897,659 | $ | 5,289,664 | $ | 5,218,681 | $ | 5,377,815 | $ | 5,172,058 | |||||||||||||||||||||||||||||||||||||||

| Total Equity Market Capitalization | 29 | $ | 3,482,187 | $ | 2,873,744 | $ | 2,774,450 | $ | 2,932,815 | $ | 2,726,295 | |||||||||||||||||||||||||||||||||||||||

| Net debt | 37 | $ | 2,432,567 | $ | 2,367,180 | $ | 2,372,747 | $ | 2,328,941 | $ | 2,293,005 | |||||||||||||||||||||||||||||||||||||||

| Net debt to adjusted book | 32 | 40.8% | 40.5% | 40.9% | 40.6% | 40.5% | N/A | N/A | ||||||||||||||||||||||||||||||||||||||||||

| Adjusted EBITDA fixed charge coverage ratio | 32 | 4.8x | 4.7x | 4.5x | 4.4x | 4.6x | 4.7x | 4.9x | ||||||||||||||||||||||||||||||||||||||||||

| Net debt to in-place adj. EBITDA ratio | 32 | 6.1x | 6.0x | 6.1x | 6.1x | 6.2x | N/A | N/A | ||||||||||||||||||||||||||||||||||||||||||

| Net debt adjusted for fully-leased investment properties to in-place adj. EBITDA ratio | 32 | 5.9x | 5.9x | 6.0x | 6.0x | 5.9x | N/A | N/A | ||||||||||||||||||||||||||||||||||||||||||

4 |

3Q 2024 Supplemental Information Package |

|

||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | |||||||||||||||||||||||||

| # of Properties | |||||||||||||||||||||||||||||

| Total Portfolio | 202 | 201 | 201 | 198 | 196 | ||||||||||||||||||||||||

| Consolidated Portfolio | 178 | 177 | 177 | 174 | 172 | ||||||||||||||||||||||||

| Defense/IT Portfolio | 194 | 193 | 193 | 190 | 188 | ||||||||||||||||||||||||

| Same Property | 189 | 189 | 189 | 189 | 189 | ||||||||||||||||||||||||

| % Occupied | |||||||||||||||||||||||||||||

| Total Portfolio | 93.1 | % | 93.6 | % | 93.6 | % | 94.2 | % | 94.1 | % | |||||||||||||||||||

| Consolidated Portfolio | 91.6 | % | 92.2 | % | 92.2 | % | 92.9 | % | 92.7 | % | |||||||||||||||||||

| Defense/IT Portfolio | 95.0 | % | 95.5 | % | 95.6 | % | 96.2 | % | 95.9 | % | |||||||||||||||||||

| Same Property | 93.6 | % | 93.5 | % | 93.5 | % | 93.8 | % | 93.8 | % | |||||||||||||||||||

| % Leased | |||||||||||||||||||||||||||||

| Total Portfolio | 94.8 | % | 94.9 | % | 94.9 | % | 95.3 | % | 95.1 | % | |||||||||||||||||||

| Consolidated Portfolio | 93.6 | % | 93.8 | % | 93.8 | % | 94.3 | % | 94.0 | % | |||||||||||||||||||

| Defense/IT Portfolio | 96.5 | % | 96.7 | % | 96.8 | % | 97.2 | % | 97.0 | % | |||||||||||||||||||

| Same Property | 95.1 | % | 95.0 | % | 95.0 | % | 95.1 | % | 94.9 | % | |||||||||||||||||||

| Square Feet (in thousands) | |||||||||||||||||||||||||||||

| Total Portfolio | 24,316 | 24,135 | 24,137 | 23,859 | 23,479 | ||||||||||||||||||||||||

| Consolidated Portfolio | 20,021 | 19,839 | 19,841 | 19,563 | 19,184 | ||||||||||||||||||||||||

| Defense/IT Portfolio | 22,174 | 21,993 | 21,993 | 21,719 | 21,339 | ||||||||||||||||||||||||

| Same Property | 22,224 | 22,224 | 22,224 | 22,224 | 22,224 | ||||||||||||||||||||||||

5 |

3Q 2024 Supplemental Information Package |

|

||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | |||||||||||||||||||||||||

| Assets | |||||||||||||||||||||||||||||

| Properties, net: | |||||||||||||||||||||||||||||

| Operating properties, net | $ | 3,289,959 | $ | 3,257,822 | $ | 3,272,452 | $ | 3,246,806 | $ | 3,148,434 | |||||||||||||||||||

| Development and redevelopment in progress, including land (1) | 108,077 | 106,709 | 76,931 | 82,972 | 141,854 | ||||||||||||||||||||||||

| Land held (1) | 206,652 | 171,062 | 168,495 | 173,900 | 177,909 | ||||||||||||||||||||||||

| Total properties, net | 3,604,688 | 3,535,593 | 3,517,878 | 3,503,678 | 3,468,197 | ||||||||||||||||||||||||

| Property - operating right-of-use assets | 40,523 | 40,899 | 40,368 | 41,296 | 40,487 | ||||||||||||||||||||||||

| Cash and cash equivalents | 34,478 | 100,443 | 123,144 | 167,820 | 204,238 | ||||||||||||||||||||||||

| Investment in unconsolidated real estate joint ventures | 39,720 | 40,148 | 40,597 | 41,052 | 41,495 | ||||||||||||||||||||||||

| Accounts receivable, net | 42,240 | 46,963 | 50,088 | 48,946 | 40,211 | ||||||||||||||||||||||||

| Deferred rent receivable | 159,182 | 156,123 | 153,788 | 149,237 | 142,041 | ||||||||||||||||||||||||

| Lease incentives, net | 63,034 | 63,744 | 61,150 | 61,331 | 60,506 | ||||||||||||||||||||||||

| Deferred leasing costs, net | 71,815 | 72,156 | 70,902 | 70,057 | 68,033 | ||||||||||||||||||||||||

| Investing receivables, net | 83,536 | 84,087 | 82,523 | 81,512 | 87,535 | ||||||||||||||||||||||||

| Prepaid expenses and other assets, net | 95,086 | 79,182 | 92,457 | 82,037 | 86,514 | ||||||||||||||||||||||||

| Total assets | $ | 4,234,302 | $ | 4,219,338 | $ | 4,232,895 | $ | 4,246,966 | $ | 4,239,257 | |||||||||||||||||||

| Liabilities and equity | |||||||||||||||||||||||||||||

| Liabilities: | |||||||||||||||||||||||||||||

| Debt | $ | 2,390,839 | $ | 2,389,925 | $ | 2,416,873 | $ | 2,416,287 | $ | 2,415,783 | |||||||||||||||||||

| Accounts payable and accrued expenses | 134,112 | 122,202 | 111,981 | 133,315 | 135,605 | ||||||||||||||||||||||||

| Rents received in advance and security deposits | 33,213 | 33,485 | 37,557 | 35,409 | 32,063 | ||||||||||||||||||||||||

| Dividends and distributions payable | 33,915 | 33,908 | 33,906 | 32,644 | 32,645 | ||||||||||||||||||||||||

| Deferred revenue associated with operating leases | 37,660 | 37,199 | 34,019 | 29,049 | 24,590 | ||||||||||||||||||||||||

| Property - operating lease liabilities | 33,615 | 33,818 | 33,141 | 33,931 | 32,940 | ||||||||||||||||||||||||

| Other liabilities | 15,917 | 15,530 | 16,406 | 18,996 | 17,936 | ||||||||||||||||||||||||

| Total liabilities | 2,679,271 | 2,666,067 | 2,683,883 | 2,699,631 | 2,691,562 | ||||||||||||||||||||||||

| Redeemable noncontrolling interests | 22,436 | 22,765 | 22,966 | 23,580 | 21,822 | ||||||||||||||||||||||||

| Equity: | |||||||||||||||||||||||||||||

| COPT Defense’s shareholders’ equity: | |||||||||||||||||||||||||||||

| Common shares | 1,127 | 1,127 | 1,126 | 1,126 | 1,125 | ||||||||||||||||||||||||

| Additional paid-in capital | 2,493,340 | 2,489,931 | 2,487,468 | 2,489,989 | 2,489,717 | ||||||||||||||||||||||||

| Cumulative distributions in excess of net income | (1,005,260) | (1,008,087) | (1,009,964) | (1,009,318) | (1,010,885) | ||||||||||||||||||||||||

| Accumulated other comprehensive income | 58 | 3,614 | 3,849 | 2,115 | 6,094 | ||||||||||||||||||||||||

| Total COPT Defense’s shareholders’ equity | 1,489,265 | 1,486,585 | 1,482,479 | 1,483,912 | 1,486,051 | ||||||||||||||||||||||||

| Noncontrolling interests in subsidiaries: | |||||||||||||||||||||||||||||

| Common units in the Operating Partnership | 28,918 | 29,470 | 29,214 | 25,502 | 25,337 | ||||||||||||||||||||||||

| Other consolidated entities | 14,412 | 14,451 | 14,353 | 14,341 | 14,485 | ||||||||||||||||||||||||

| Total noncontrolling interests in subsidiaries | 43,330 | 43,921 | 43,567 | 39,843 | 39,822 | ||||||||||||||||||||||||

| Total equity | 1,532,595 | 1,530,506 | 1,526,046 | 1,523,755 | 1,525,873 | ||||||||||||||||||||||||

| Total liabilities, redeemable noncontrolling interests and equity | $ | 4,234,302 | $ | 4,219,338 | $ | 4,232,895 | $ | 4,246,966 | $ | 4,239,257 | |||||||||||||||||||

6 |

3Q 2024 Supplemental Information Package |

|

||||||

| Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||

| Revenues | |||||||||||||||||||||||||||||||||||||||||

| Lease revenue | $ | 170,549 | $ | 165,619 | $ | 165,433 | $ | 160,337 | $ | 155,268 | $ | 501,601 | $ | 459,510 | |||||||||||||||||||||||||||

| Other property revenue | 2,014 | 1,466 | 1,230 | 1,225 | 1,339 | 4,710 | 3,731 | ||||||||||||||||||||||||||||||||||

| Construction contract and other service revenues | 16,662 | 20,258 | 26,603 | 18,167 | 11,949 | 63,523 | 42,012 | ||||||||||||||||||||||||||||||||||

| Total revenues | 189,225 | 187,343 | 193,266 | 179,729 | 168,556 | 569,834 | 505,253 | ||||||||||||||||||||||||||||||||||

| Operating expenses | |||||||||||||||||||||||||||||||||||||||||

| Property operating expenses | 68,881 | 63,410 | 66,746 | 64,577 | 61,788 | 199,037 | 182,808 | ||||||||||||||||||||||||||||||||||

| Depreciation and amortization associated with real estate operations | 38,307 | 38,161 | 38,351 | 36,735 | 37,620 | 114,819 | 112,215 | ||||||||||||||||||||||||||||||||||

| Construction contract and other service expenses | 16,127 | 19,612 | 26,007 | 17,167 | 11,493 | 61,746 | 40,249 | ||||||||||||||||||||||||||||||||||

| Impairment losses | — | — | — | — | 252,797 | — | 252,797 | ||||||||||||||||||||||||||||||||||

| General and administrative expenses | 8,157 | 8,591 | 8,378 | 8,240 | 7,582 | 25,126 | 22,865 | ||||||||||||||||||||||||||||||||||

| Leasing expenses | 2,341 | 2,462 | 2,187 | 2,308 | 2,280 | 6,990 | 6,624 | ||||||||||||||||||||||||||||||||||

| Business development expenses and land carry costs | 918 | 979 | 1,182 | 797 | 714 | 3,079 | 1,935 | ||||||||||||||||||||||||||||||||||

| Total operating expenses | 134,731 | 133,215 | 142,851 | 129,824 | 374,274 | 410,797 | 619,493 | ||||||||||||||||||||||||||||||||||

| Interest expense | (20,376) | (20,617) | (20,767) | (20,383) | (17,798) | (61,760) | (50,759) | ||||||||||||||||||||||||||||||||||

| Interest and other income, net | 3,324 | 2,884 | 4,122 | 5,659 | 2,529 | 10,330 | 6,928 | ||||||||||||||||||||||||||||||||||

| Gain on sales of real estate | — | — | — | — | — | — | 49,392 | ||||||||||||||||||||||||||||||||||

| Income (loss) before equity in income (loss) of unconsolidated entities and income taxes | 37,442 | 36,395 | 33,770 | 35,181 | (220,987) | 107,607 | (108,679) | ||||||||||||||||||||||||||||||||||

| Equity in income (loss) of unconsolidated entities | 85 | 26 | 69 | (240) | (68) | 180 | (21) | ||||||||||||||||||||||||||||||||||

| Income tax expense | (130) | (14) | (168) | (121) | (152) | (312) | (467) | ||||||||||||||||||||||||||||||||||

| Net income (loss) | 37,397 | 36,407 | 33,671 | 34,820 | (221,207) | 107,475 | (109,167) | ||||||||||||||||||||||||||||||||||

| Net (income) loss attributable to noncontrolling interests: | |||||||||||||||||||||||||||||||||||||||||

| Common units in the Operating Partnership | (711) | (694) | (608) | (576) | 3,691 | (2,013) | 1,882 | ||||||||||||||||||||||||||||||||||

| Other consolidated entities | (601) | (599) | (454) | (592) | 1,329 | (1,654) | 164 | ||||||||||||||||||||||||||||||||||

| Net income (loss) attributable to common shareholders | $ | 36,085 | $ | 35,114 | $ | 32,609 | $ | 33,652 | $ | (216,187) | $ | 103,808 | $ | (107,121) | |||||||||||||||||||||||||||

| Amount allocable to share-based compensation awards | (104) | (92) | (129) | (100) | (992) | (319) | (1,093) | ||||||||||||||||||||||||||||||||||

| Numerator for diluted EPS | $ | 35,981 | $ | 35,022 | $ | 32,480 | $ | 33,552 | $ | (217,179) | $ | 103,489 | $ | (108,214) | |||||||||||||||||||||||||||

7 |

3Q 2024 Supplemental Information Package |

|

||||||

| Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||

| Net income (loss) | $ | 37,397 | $ | 36,407 | $ | 33,671 | $ | 34,820 | $ | (221,207) | $ | 107,475 | $ | (109,167) | |||||||||||||||||||||||||||

| Real estate-related depreciation and amortization | 38,307 | 38,161 | 38,351 | 36,735 | 37,620 | 114,819 | 112,215 | ||||||||||||||||||||||||||||||||||

| Impairment losses on real estate | — | — | — | — | 252,797 | — | 252,797 | ||||||||||||||||||||||||||||||||||

| Gain on sales of real estate | — | — | — | — | — | — | (49,392) | ||||||||||||||||||||||||||||||||||

| Depreciation and amortization on unconsolidated real estate JVs (1) | 756 | 778 | 777 | 805 | 806 | 2,311 | 2,412 | ||||||||||||||||||||||||||||||||||

| FFO - per Nareit (2) | 76,460 | 75,346 | 72,799 | 72,360 | 70,016 | 224,605 | 208,865 | ||||||||||||||||||||||||||||||||||

| FFO allocable to other noncontrolling interests (3) | (985) | (984) | (836) | (972) | (1,059) | (2,805) | (3,006) | ||||||||||||||||||||||||||||||||||

| Basic FFO allocable to share-based compensation awards | (617) | (599) | (587) | (513) | (481) | (1,803) | (1,427) | ||||||||||||||||||||||||||||||||||

| Basic FFO available to common share and common unit holders (2) | 74,858 | 73,763 | 71,376 | 70,875 | 68,476 | 219,997 | 204,432 | ||||||||||||||||||||||||||||||||||

| Redeemable noncontrolling interests | — | 471 | 469 | — | — | 1,446 | (58) | ||||||||||||||||||||||||||||||||||

| Diluted FFO adjustments allocable to share-based compensation awards | 47 | 46 | 47 | 38 | 36 | 141 | 112 | ||||||||||||||||||||||||||||||||||

| Diluted FFO available to common share and common unit holders - per Nareit (2) | 74,905 | 74,280 | 71,892 | 70,913 | 68,512 | 221,584 | 204,486 | ||||||||||||||||||||||||||||||||||

| Executive transition costs | 69 | 81 | 77 | 188 | 82 | 227 | 330 | ||||||||||||||||||||||||||||||||||

| Diluted FFO comparability adjustments allocable to share-based compensation awards | — | (1) | — | (1) | (1) | (1) | (3) | ||||||||||||||||||||||||||||||||||

| Diluted FFO available to common share and common unit holders, as adjusted for comparability (2) | $ | 74,974 | $ | 74,360 | $ | 71,969 | $ | 71,100 | $ | 68,593 | $ | 221,810 | $ | 204,813 | |||||||||||||||||||||||||||

8 |

3Q 2024 Supplemental Information Package |

|

||||||

| Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||

| EPS Denominator: | |||||||||||||||||||||||||||||||||||||||||

| Weighted average common shares - basic | 112,314 | 112,293 | 112,231 | 112,199 | 112,196 | 112,279 | 112,170 | ||||||||||||||||||||||||||||||||||

| Dilutive effect of share-based compensation awards | 696 | 492 | 509 | 432 | — | 566 | — | ||||||||||||||||||||||||||||||||||

| Weighted average common shares - diluted | 113,010 | 112,785 | 112,740 | 112,631 | 112,196 | 112,845 | 112,170 | ||||||||||||||||||||||||||||||||||

| Diluted EPS | $ | 0.32 | $ | 0.31 | $ | 0.29 | $ | 0.30 | $ | (1.94) | $ | 0.92 | $ | (0.96) | |||||||||||||||||||||||||||

| Weighted Average Shares for period ended: | |||||||||||||||||||||||||||||||||||||||||

| Common shares | 112,314 | 112,293 | 112,231 | 112,199 | 112,196 | 112,279 | 112,170 | ||||||||||||||||||||||||||||||||||

| Dilutive effect of share-based compensation awards | 696 | 492 | 509 | 432 | 429 | 566 | 422 | ||||||||||||||||||||||||||||||||||

| Common units | 1,696 | 1,703 | 1,625 | 1,514 | 1,520 | 1,675 | 1,508 | ||||||||||||||||||||||||||||||||||

| Redeemable noncontrolling interests | — | 926 | 947 | — | — | 873 | 51 | ||||||||||||||||||||||||||||||||||

| Denominator for diluted FFO per share and as adjusted for comparability | 114,706 | 115,414 | 115,312 | 114,145 | 114,145 | 115,393 | 114,151 | ||||||||||||||||||||||||||||||||||

| Weighted average common units | (1,696) | (1,703) | (1,625) | (1,514) | (1,520) | (1,675) | (1,508) | ||||||||||||||||||||||||||||||||||

| Redeemable noncontrolling interests | — | (926) | (947) | — | — | (873) | (51) | ||||||||||||||||||||||||||||||||||

| Dilutive effect of additional share-based compensation awards | — | — | — | — | (429) | — | (422) | ||||||||||||||||||||||||||||||||||

| Denominator for diluted EPS | 113,010 | 112,785 | 112,740 | 112,631 | 112,196 | 112,845 | 112,170 | ||||||||||||||||||||||||||||||||||

| Diluted FFO per share - Nareit (1) | $ | 0.65 | $ | 0.64 | $ | 0.62 | $ | 0.62 | $ | 0.60 | $ | 1.92 | $ | 1.79 | |||||||||||||||||||||||||||

| Diluted FFO per share - as adjusted for comparability (1) | $ | 0.65 | $ | 0.64 | $ | 0.62 | $ | 0.62 | $ | 0.60 | $ | 1.92 | $ | 1.79 | |||||||||||||||||||||||||||

9 |

3Q 2024 Supplemental Information Package |

|

||||||

| Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||

| Diluted FFO available to common share and common unit holders, as adjusted for comparability (1) | $ | 74,974 | $ | 74,360 | $ | 71,969 | $ | 71,100 | $ | 68,593 | $ | 221,810 | $ | 204,813 | |||||||||||||||||||||||||||

| Straight line rent adjustments and lease incentive amortization | 613 | 3,788 | 3,473 | 313 | 12,882 | 7,874 | 6,205 | ||||||||||||||||||||||||||||||||||

| Amortization of intangibles and other assets included in NOI | 211 | 211 | 122 | 26 | 26 | 544 | 24 | ||||||||||||||||||||||||||||||||||

| Share-based compensation, net of amounts capitalized | 2,617 | 2,564 | 2,645 | 2,318 | 2,280 | 7,826 | 6,226 | ||||||||||||||||||||||||||||||||||

| Amortization of deferred financing costs | 671 | 681 | 685 | 681 | 639 | 2,037 | 1,899 | ||||||||||||||||||||||||||||||||||

| Amortization of net debt discounts, net of amounts capitalized | 1,032 | 1,023 | 1,014 | 1,004 | 750 | 3,069 | 1,990 | ||||||||||||||||||||||||||||||||||

| Replacement capital expenditures (1) | (27,824) | (21,250) | (20,776) | (21,498) | (21,122) | (69,850) | (71,996) | ||||||||||||||||||||||||||||||||||

| Other | 298 | 58 | 137 | 336 | 74 | 493 | (420) | ||||||||||||||||||||||||||||||||||

| Diluted AFFO available to common share and common unit holders (“diluted AFFO”) (1) | $ | 52,592 | $ | 61,435 | $ | 59,269 | $ | 54,280 | $ | 64,122 | $ | 173,803 | $ | 148,741 | |||||||||||||||||||||||||||

| Replacement capital expenditures (1) | |||||||||||||||||||||||||||||||||||||||||

| Tenant improvements and incentives | $ | 18,772 | $ | 15,045 | $ | 12,776 | $ | 7,850 | $ | 14,457 | $ | 46,593 | $ | 67,062 | |||||||||||||||||||||||||||

| Building improvements | 6,694 | 5,705 | 4,953 | 14,762 | 6,307 | 17,352 | 11,214 | ||||||||||||||||||||||||||||||||||

| Leasing costs | 3,013 | 3,110 | 3,590 | 2,440 | 1,902 | 9,713 | 7,194 | ||||||||||||||||||||||||||||||||||

| Net additions to (exclusions from) tenant improvements and incentives | 728 | (1,040) | 316 | (189) | (813) | 4 | (11,981) | ||||||||||||||||||||||||||||||||||

| Excluded building improvements and leasing costs | (1,383) | (1,570) | (859) | (3,365) | (731) | (3,812) | (1,493) | ||||||||||||||||||||||||||||||||||

| Replacement capital expenditures | $ | 27,824 | $ | 21,250 | $ | 20,776 | $ | 21,498 | $ | 21,122 | $ | 69,850 | $ | 71,996 | |||||||||||||||||||||||||||

10 |

3Q 2024 Supplemental Information Package |

|

||||||

| Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||

| Net income (loss) | $ | 37,397 | $ | 36,407 | $ | 33,671 | $ | 34,820 | $ | (221,207) | $ | 107,475 | $ | (109,167) | |||||||||||||||||||||||||||

| Interest expense | 20,376 | 20,617 | 20,767 | 20,383 | 17,798 | 61,760 | 50,759 | ||||||||||||||||||||||||||||||||||

| Income tax expense | 130 | 14 | 168 | 121 | 152 | 312 | 467 | ||||||||||||||||||||||||||||||||||

| Real estate-related depreciation and amortization | 38,307 | 38,161 | 38,351 | 36,735 | 37,620 | 114,819 | 112,215 | ||||||||||||||||||||||||||||||||||

| Other depreciation and amortization | 614 | 564 | 608 | 619 | 615 | 1,786 | 1,826 | ||||||||||||||||||||||||||||||||||

| Impairment losses on real estate | — | — | — | — | 252,797 | — | 252,797 | ||||||||||||||||||||||||||||||||||

| Gain on sales of real estate | — | — | — | — | — | — | (49,392) | ||||||||||||||||||||||||||||||||||

| Adjustments from unconsolidated real estate JVs | 1,759 | 1,709 | 1,671 | 1,911 | 1,743 | 5,139 | 5,006 | ||||||||||||||||||||||||||||||||||

| EBITDAre (1) | 98,583 | 97,472 | 95,236 | 94,589 | 89,518 | 291,291 | 264,511 | ||||||||||||||||||||||||||||||||||

| Credit loss expense (recoveries) | 38 | 436 | 22 | (1,288) | 372 | 496 | 677 | ||||||||||||||||||||||||||||||||||

| Business development expenses | 557 | 603 | 630 | 445 | 313 | 1,790 | 948 | ||||||||||||||||||||||||||||||||||

| Executive transition costs | 69 | 81 | 430 | 188 | 82 | 580 | 636 | ||||||||||||||||||||||||||||||||||

| Net gain on other investments | (11) | — | (477) | — | (25) | (488) | (25) | ||||||||||||||||||||||||||||||||||

| Adjusted EBITDA (1) | 99,236 | 98,592 | 95,841 | 93,934 | 90,260 | $ | 293,669 | $ | 266,747 | ||||||||||||||||||||||||||||||||

| Pro forma NOI adjustment for property changes within period | — | — | 813 | 1,341 | 1,647 | ||||||||||||||||||||||||||||||||||||

| Change in collectability of deferred rental revenue | — | 27 | — | (198) | — | ||||||||||||||||||||||||||||||||||||

| In-place adjusted EBITDA (1) | $ | 99,236 | $ | 98,619 | $ | 96,654 | $ | 95,077 | $ | 91,907 | |||||||||||||||||||||||||||||||

11 |

3Q 2024 Supplemental Information Package |

|

||||||

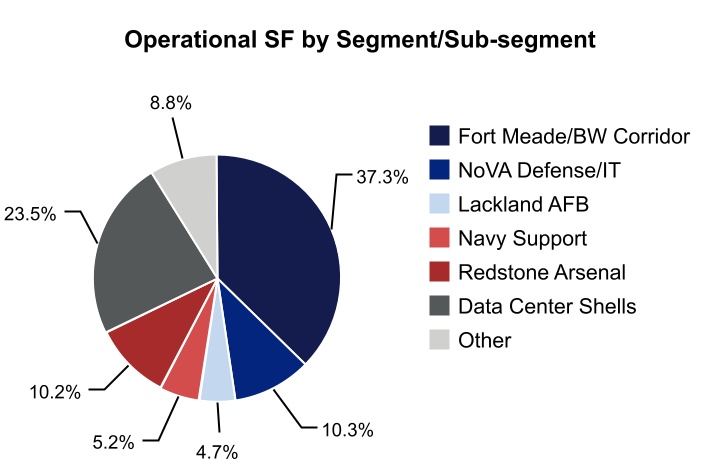

| # of Properties |

Operational Square Feet |

% Occupied | % Leased | |||||||||||||||||||||||

| Defense/IT Portfolio: | ||||||||||||||||||||||||||

| Fort Meade/Baltimore Washington (“BW”) Corridor: | ||||||||||||||||||||||||||

| National Business Park | 34 | 4,292 | 98.9% | 99.4% | ||||||||||||||||||||||

| Howard County | 36 | 3,063 | 91.0% | 92.3% | ||||||||||||||||||||||

| Other | 23 | 1,725 | 92.0% | 95.4% | ||||||||||||||||||||||

| Total Fort Meade/BW Corridor | 93 | 9,080 | 94.9% | 96.2% | ||||||||||||||||||||||

| Northern Virginia (“NoVA”) Defense/IT | 16 | 2,500 | 90.5% | 92.9% | ||||||||||||||||||||||

| Lackland AFB (San Antonio, Texas) | 9 | 1,143 | 93.0% | 100.0% | ||||||||||||||||||||||

| Navy Support | 22 | 1,273 | 83.3% | 89.3% | ||||||||||||||||||||||

| Redstone Arsenal (Huntsville, Alabama) | 24 | 2,475 | 94.7% | 95.6% | ||||||||||||||||||||||

| Data Center Shells: | ||||||||||||||||||||||||||

| Consolidated Properties | 6 | 1,408 | 100.0% | 100.0% | ||||||||||||||||||||||

| Unconsolidated JV Properties (1) | 24 | 4,295 | 100.0% | 100.0% | ||||||||||||||||||||||

| Total Defense/IT Portfolio | 194 | 22,174 | 95.0% | 96.5% | ||||||||||||||||||||||

| Other | 8 | 2,142 | 73.4% | 76.2% | ||||||||||||||||||||||

| Total Portfolio | 202 | 24,316 | 93.1% | 94.8% | ||||||||||||||||||||||

| Consolidated Portfolio | 178 | 20,021 | 91.6% | 93.6% | ||||||||||||||||||||||

12 |

3Q 2024 Supplemental Information Package |

|

||||||

| Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||

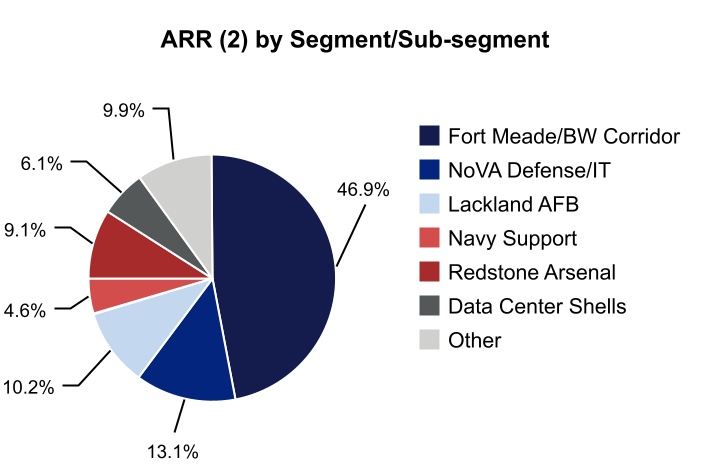

| Consolidated real estate revenues | |||||||||||||||||||||||||||||||||||||||||

| Defense/IT Portfolio: | |||||||||||||||||||||||||||||||||||||||||

| Fort Meade/BW Corridor | $ | 80,056 | $ | 77,715 | $ | 78,068 | $ | 74,758 | $ | 73,350 | $ | 235,839 | $ | 215,303 | |||||||||||||||||||||||||||

| NoVA Defense/IT | 22,083 | 20,601 | 21,426 | 20,410 | 20,333 | 64,110 | 60,003 | ||||||||||||||||||||||||||||||||||

| Lackland Air Force Base | 16,879 | 16,447 | 16,411 | 17,861 | 16,193 | 49,737 | 49,393 | ||||||||||||||||||||||||||||||||||

| Navy Support | 8,068 | 8,240 | 8,226 | 8,405 | 8,190 | 24,534 | 24,233 | ||||||||||||||||||||||||||||||||||

| Redstone Arsenal | 18,332 | 17,017 | 16,808 | 14,971 | 13,768 | 52,157 | 40,160 | ||||||||||||||||||||||||||||||||||

| Data Center Shells-Consolidated | 9,029 | 9,600 | 8,457 | 7,654 | 6,811 | 27,086 | 19,790 | ||||||||||||||||||||||||||||||||||

| Total Defense/IT Portfolio | 154,447 | 149,620 | 149,396 | 144,059 | 138,645 | 453,463 | 408,882 | ||||||||||||||||||||||||||||||||||

| Other | 18,116 | 17,465 | 17,267 | 17,503 | 17,962 | 52,848 | 54,359 | ||||||||||||||||||||||||||||||||||

| Consolidated real estate revenues (1) | $ | 172,563 | $ | 167,085 | $ | 166,663 | $ | 161,562 | $ | 156,607 | $ | 506,311 | $ | 463,241 | |||||||||||||||||||||||||||

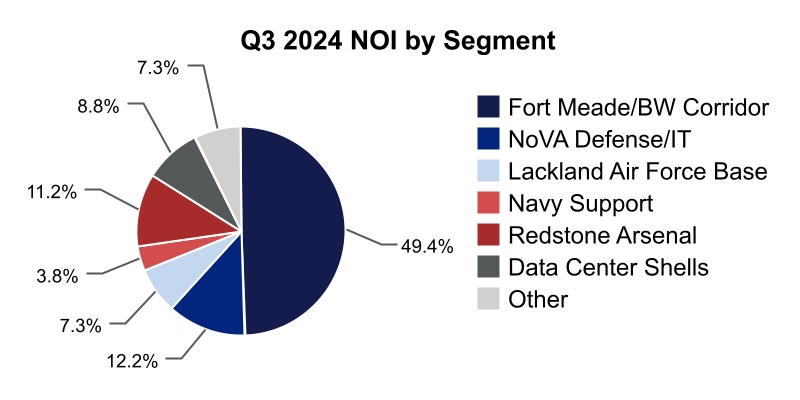

| NOI from real estate operations (2) | |||||||||||||||||||||||||||||||||||||||||

| Defense/IT Portfolio: | |||||||||||||||||||||||||||||||||||||||||

| Fort Meade/BW Corridor | $ | 52,127 | $ | 53,078 | $ | 50,178 | $ | 48,894 | $ | 48,134 | $ | 155,383 | $ | 141,379 | |||||||||||||||||||||||||||

| NoVA Defense/IT | 12,831 | 11,671 | 12,164 | 11,972 | 12,433 | 36,666 | 36,848 | ||||||||||||||||||||||||||||||||||

| Lackland Air Force Base | 7,719 | 7,650 | 7,723 | 7,708 | 7,626 | 23,092 | 22,930 | ||||||||||||||||||||||||||||||||||

| Navy Support | 3,984 | 4,607 | 4,600 | 4,783 | 4,257 | 13,191 | 13,241 | ||||||||||||||||||||||||||||||||||

| Redstone Arsenal | 11,869 | 11,296 | 11,016 | 10,157 | 8,820 | 34,181 | 25,826 | ||||||||||||||||||||||||||||||||||

| Data Center Shells: | |||||||||||||||||||||||||||||||||||||||||

| Consolidated properties | 7,475 | 7,509 | 7,514 | 6,966 | 6,133 | 22,498 | 17,775 | ||||||||||||||||||||||||||||||||||

| COPT Defense’s share of unconsolidated real estate JVs | 1,844 | 1,735 | 1,740 | 1,671 | 1,675 | 5,319 | 4,988 | ||||||||||||||||||||||||||||||||||

| Total Defense/IT Portfolio | 97,849 | 97,546 | 94,935 | 92,151 | 89,078 | 290,330 | 262,987 | ||||||||||||||||||||||||||||||||||

| Other | 7,677 | 7,864 | 6,722 | 6,505 | 7,416 | 22,263 | 22,434 | ||||||||||||||||||||||||||||||||||

| NOI from real estate operations (1) | $ | 105,526 | $ | 105,410 | $ | 101,657 | $ | 98,656 | $ | 96,494 | $ | 312,593 | $ | 285,421 | |||||||||||||||||||||||||||

13 |

3Q 2024 Supplemental Information Package |

|

||||||

| Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

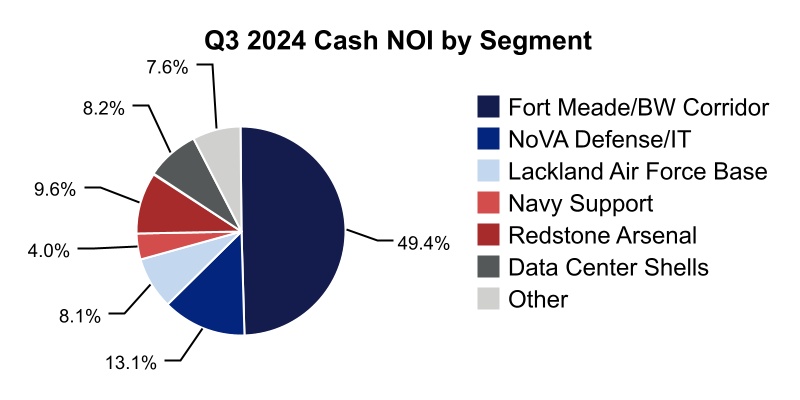

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||

| Cash NOI from real estate operations (1) | |||||||||||||||||||||||||||||||||||||||||

| Defense/IT Portfolio: | |||||||||||||||||||||||||||||||||||||||||

| Fort Meade/BW Corridor | $ | 49,998 | $ | 51,017 | $ | 47,117 | $ | 46,173 | $ | 45,513 | $ | 148,132 | $ | 134,902 | |||||||||||||||||||||||||||

| NoVA Defense/IT | 13,223 | 12,452 | 12,933 | 12,881 | 12,765 | 38,608 | 36,830 | ||||||||||||||||||||||||||||||||||

| Lackland Air Force Base | 8,218 | 8,124 | 8,186 | 8,114 | 7,913 | 24,528 | 23,747 | ||||||||||||||||||||||||||||||||||

| Navy Support | 4,000 | 4,656 | 4,503 | 5,008 | 4,621 | 13,159 | 14,555 | ||||||||||||||||||||||||||||||||||

| Redstone Arsenal | 9,730 | 9,034 | 6,308 | 4,869 | 4,861 | 25,072 | 13,556 | ||||||||||||||||||||||||||||||||||

| Data Center Shells: | |||||||||||||||||||||||||||||||||||||||||

| Consolidated properties | 6,739 | 6,748 | 6,688 | 5,868 | 4,904 | 20,175 | 15,201 | ||||||||||||||||||||||||||||||||||

| COPT Defense’s share of unconsolidated real estate JVs | 1,565 | 1,481 | 1,477 | 1,400 | 1,396 | 4,523 | 4,132 | ||||||||||||||||||||||||||||||||||

| Total Defense/IT Portfolio | 93,473 | 93,512 | 87,212 | 84,313 | 81,973 | 274,197 | 242,923 | ||||||||||||||||||||||||||||||||||

| Other | 7,656 | 7,869 | 6,723 | 6,536 | 7,400 | 22,248 | 22,333 | ||||||||||||||||||||||||||||||||||

| Cash NOI from real estate operations (2) | $ | 101,129 | $ | 101,381 | $ | 93,935 | $ | 90,849 | $ | 89,373 | $ | 296,445 | $ | 265,256 | |||||||||||||||||||||||||||

14 |

3Q 2024 Supplemental Information Package |

|

||||||

| As of Period End | NOI from Real Estate Operations (3) | |||||||||||||||||||||||||||||||||||||||||||||||||

| # of Properties |

Operational Square Feet | % Occupied (1) | % Leased (1) | Annualized Rental Revenue (2) |

% of Total Annualized Rental Revenue (2) |

|||||||||||||||||||||||||||||||||||||||||||||

| Property Grouping | Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||||||||||

| Defense/IT Portfolio: | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Same Property: (2) | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Consolidated properties | 160 | 16,535 | 94.8% | 96.5% | $ | 569,703 | 84.4 | % | $ | 89,733 | $ | 266,937 | ||||||||||||||||||||||||||||||||||||||

| Unconsolidated real estate JV | 21 | 3,547 | 100.0% | 100.0% | 6,414 | 0.9 | % | 1,405 | 4,001 | |||||||||||||||||||||||||||||||||||||||||

| Total Same Property in Defense/IT Portfolio | 181 | 20,082 | 95.8% | 97.1% | 576,117 | 85.3 | % | 91,138 | 270,938 | |||||||||||||||||||||||||||||||||||||||||

| Properties Placed in Service (4) | 8 | 1,062 | 90.9% | 91.3% | 26,979 | 4.0 | % | 5,860 | 17,216 | |||||||||||||||||||||||||||||||||||||||||

| Other unconsolidated JV properties (5) | 3 | 748 | 100.0% | 100.0% | 1,414 | 0.2 | % | 399 | 1,283 | |||||||||||||||||||||||||||||||||||||||||

| Acquired properties (6) | 2 | 282 | 39.8% | 68.3% | 4,074 | 0.6 | % | 452 | 893 | |||||||||||||||||||||||||||||||||||||||||

| Total Defense/IT Portfolio | 194 | 22,174 | 95.0% | 96.5% | 608,584 | 90.1 | % | 97,849 | 290,330 | |||||||||||||||||||||||||||||||||||||||||

| Other | 8 | 2,142 | 73.4% | 76.2% | 66,816 | 9.9 | % | 7,677 | 22,263 | |||||||||||||||||||||||||||||||||||||||||

| Total Portfolio | 202 | 24,316 | 93.1% | 94.8% | $ | 675,400 | 100.0 | % | $ | 105,526 | $ | 312,593 | ||||||||||||||||||||||||||||||||||||||

| Consolidated Portfolio | 178 | 20,021 | 91.6% | 93.6% | $ | 667,572 | 98.8 | % | $ | 103,682 | $ | 307,274 | ||||||||||||||||||||||||||||||||||||||

15 |

3Q 2024 Supplemental Information Package |

|

||||||

| # of Properties | Operational Square Feet | Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||||||||||||||

| Defense/IT Portfolio: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Fort Meade/BW Corridor | 91 | 8,692 | 96.0 | % | 96.1 | % | 96.2 | % | 96.2 | % | 95.8 | % | 96.1 | % | 94.5 | % | |||||||||||||||||||||||||||||||||||||

| NoVA Defense/IT | 16 | 2,500 | 90.7 | % | 88.5 | % | 87.9 | % | 88.5 | % | 89.8 | % | 89.0 | % | 90.1 | % | |||||||||||||||||||||||||||||||||||||

| Lackland Air Force Base | 8 | 1,062 | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | |||||||||||||||||||||||||||||||||||||

| Navy Support | 21 | 1,244 | 83.7 | % | 85.6 | % | 85.6 | % | 87.8 | % | 87.2 | % | 85.0 | % | 87.9 | % | |||||||||||||||||||||||||||||||||||||

| Redstone Arsenal | 20 | 2,049 | 97.6 | % | 96.8 | % | 97.7 | % | 97.4 | % | 93.5 | % | 97.4 | % | 91.3 | % | |||||||||||||||||||||||||||||||||||||

| Data Center Shells: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Consolidated properties | 4 | 988 | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | |||||||||||||||||||||||||||||||||||||

| Unconsolidated JV properties | 21 | 3,547 | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | |||||||||||||||||||||||||||||||||||||

| Total Defense/IT Portfolio | 181 | 20,082 | 95.8 | % | 95.6 | % | 95.7 | % | 95.9 | % | 95.5 | % | 95.7 | % | 94.8 | % | |||||||||||||||||||||||||||||||||||||

| Other | 8 | 2,142 | 73.1 | % | 72.9 | % | 72.0 | % | 73.9 | % | 75.2 | % | 72.7 | % | 76.3 | % | |||||||||||||||||||||||||||||||||||||

| Total Same Property | 189 | 22,224 | 93.6 | % | 93.4 | % | 93.4 | % | 93.8 | % | 93.5 | % | 93.5 | % | 93.0 | % | |||||||||||||||||||||||||||||||||||||

|

Same Property (1) Period End Occupancy Rates by Segment

(square feet in thousands)

| |||||||||||||||||||||||||||||||||||||||||||||||||||||

| # of Properties | Operational Square Feet | ||||||||||||||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | |||||||||||||||||||||||||||||||||||||||||||||||||

| Defense/IT Portfolio: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Fort Meade/BW Corridor | 91 | 8,692 | 95.7 | % | 96.0 | % | 96.1 | % | 96.3 | % | 96.1 | % | |||||||||||||||||||||||||||||||||||||||||

| NoVA Defense/IT | 16 | 2,500 | 90.5 | % | 89.2 | % | 88.2 | % | 88.9 | % | 89.5 | % | |||||||||||||||||||||||||||||||||||||||||

| Lackland Air Force Base | 8 | 1,062 | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | |||||||||||||||||||||||||||||||||||||||||

| Navy Support | 21 | 1,244 | 83.9 | % | 85.2 | % | 86.4 | % | 88.0 | % | 87.4 | % | |||||||||||||||||||||||||||||||||||||||||

| Redstone Arsenal | 20 | 2,049 | 97.8 | % | 96.8 | % | 97.5 | % | 97.7 | % | 95.7 | % | |||||||||||||||||||||||||||||||||||||||||

| Data Center Shells: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Consolidated properties | 4 | 988 | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | |||||||||||||||||||||||||||||||||||||||||

| Unconsolidated JV properties | 21 | 3,547 | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | 100.0 | % | |||||||||||||||||||||||||||||||||||||||||

| Total Defense/IT Portfolio | 181 | 20,082 | 95.8 | % | 95.7 | % | 95.8 | % | 96.0 | % | 95.8 | % | |||||||||||||||||||||||||||||||||||||||||

| Other | 8 | 2,142 | 73.4 | % | 73.4 | % | 72.5 | % | 73.2 | % | 75.4 | % | |||||||||||||||||||||||||||||||||||||||||

| Total Same Property | 189 | 22,224 | 93.6 | % | 93.5 | % | 93.5 | % | 93.8 | % | 93.8 | % | |||||||||||||||||||||||||||||||||||||||||

16 |

3Q 2024 Supplemental Information Package |

|

||||||

| Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||

| Same Property real estate revenues | |||||||||||||||||||||||||||||||||||||||||

| Defense/IT Portfolio: | |||||||||||||||||||||||||||||||||||||||||

| Fort Meade/BW Corridor | $ | 77,279 | $ | 74,921 | $ | 76,082 | $ | 74,008 | $ | 73,350 | $ | 228,282 | $ | 215,296 | |||||||||||||||||||||||||||

| NoVA Defense/IT | 22,084 | 20,600 | 21,426 | 20,411 | 20,333 | 64,110 | 60,002 | ||||||||||||||||||||||||||||||||||

| Lackland Air Force Base | 16,879 | 16,447 | 16,411 | 17,860 | 16,193 | 49,737 | 49,394 | ||||||||||||||||||||||||||||||||||

| Navy Support | 7,913 | 8,085 | 8,073 | 8,251 | 8,035 | 24,071 | 23,770 | ||||||||||||||||||||||||||||||||||

| Redstone Arsenal | 15,214 | 14,317 | 14,311 | 13,861 | 13,520 | 43,842 | 39,632 | ||||||||||||||||||||||||||||||||||

| Data Center Shells-Consolidated | 6,543 | 6,658 | 6,427 | 6,186 | 6,205 | 19,628 | 18,783 | ||||||||||||||||||||||||||||||||||

| Total Defense/IT Portfolio | 145,912 | 141,028 | 142,730 | 140,577 | 137,636 | 429,670 | 406,877 | ||||||||||||||||||||||||||||||||||

| Other | 16,069 | 15,446 | 15,262 | 15,500 | 15,953 | 46,777 | 48,707 | ||||||||||||||||||||||||||||||||||

| Same Property real estate revenues | $ | 161,981 | $ | 156,474 | $ | 157,992 | $ | 156,077 | $ | 153,589 | $ | 476,447 | $ | 455,584 | |||||||||||||||||||||||||||

| Same Property NOI from real estate operations (“NOI”) | |||||||||||||||||||||||||||||||||||||||||

| Defense/IT Portfolio: | |||||||||||||||||||||||||||||||||||||||||

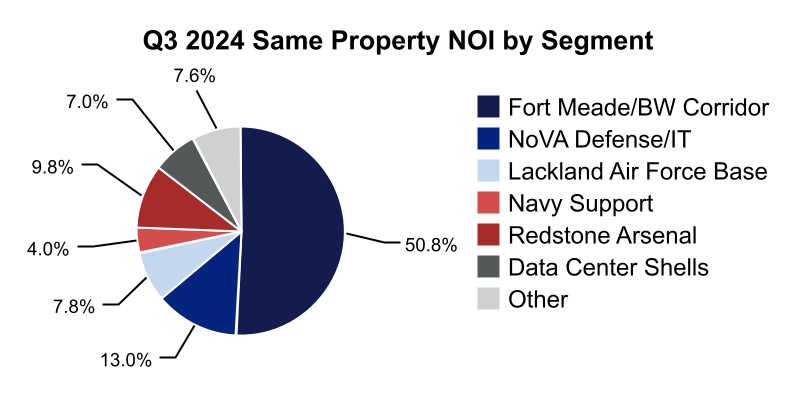

| Fort Meade/BW Corridor | $ | 50,090 | $ | 50,953 | $ | 48,330 | $ | 48,239 | $ | 48,134 | $ | 149,373 | $ | 141,379 | |||||||||||||||||||||||||||

| NoVA Defense/IT | 12,832 | 11,670 | 12,164 | 11,972 | 12,433 | 36,666 | 36,848 | ||||||||||||||||||||||||||||||||||

| Lackland Air Force Base | 7,724 | 7,650 | 7,723 | 7,708 | 7,625 | 23,097 | 22,930 | ||||||||||||||||||||||||||||||||||

| Navy Support | 3,903 | 4,536 | 4,522 | 4,702 | 4,177 | 12,961 | 12,980 | ||||||||||||||||||||||||||||||||||

| Redstone Arsenal | 9,661 | 9,281 | 9,321 | 9,148 | 8,665 | 28,263 | 25,481 | ||||||||||||||||||||||||||||||||||

| Data Center Shells: | |||||||||||||||||||||||||||||||||||||||||

| Consolidated properties | 5,523 | 5,527 | 5,527 | 5,538 | 5,539 | 16,577 | 16,836 | ||||||||||||||||||||||||||||||||||

| COPT Defense’s share of unconsolidated real estate JVs | 1,405 | 1,295 | 1,301 | 1,233 | 1,236 | 4,001 | 3,713 | ||||||||||||||||||||||||||||||||||

| Total Defense/IT Portfolio | 91,138 | 90,912 | 88,888 | 88,540 | 87,809 | 270,938 | 260,167 | ||||||||||||||||||||||||||||||||||

| Other | 7,513 | 7,760 | 6,515 | 6,314 | 7,230 | 21,788 | 21,818 | ||||||||||||||||||||||||||||||||||

| Same Property NOI (1) | $ | 98,651 | $ | 98,672 | $ | 95,403 | $ | 94,854 | $ | 95,039 | $ | 292,726 | $ | 281,985 | |||||||||||||||||||||||||||

17 |

3Q 2024 Supplemental Information Package |

|

||||||

| Three Months Ended | Nine Months Ended | ||||||||||||||||||||||||||||||||||||||||

| 9/30/24 | 6/30/24 | 3/31/24 | 12/31/23 | 9/30/23 | 9/30/24 | 9/30/23 | |||||||||||||||||||||||||||||||||||

| Same Property cash NOI from real estate operations (“cash NOI”) | |||||||||||||||||||||||||||||||||||||||||

| Defense/IT Portfolio: | |||||||||||||||||||||||||||||||||||||||||

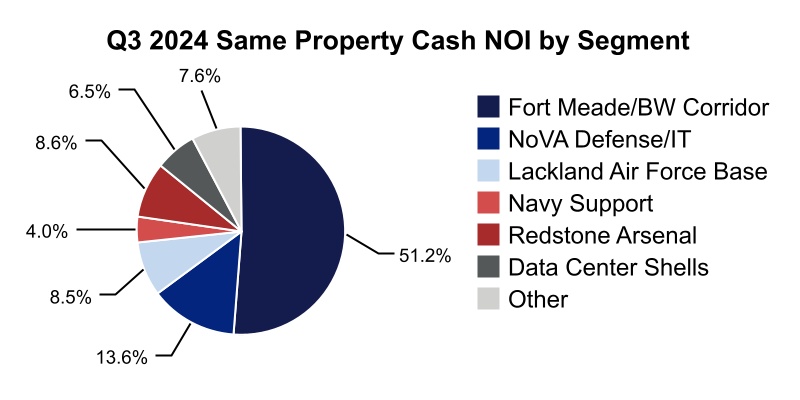

| Fort Meade/BW Corridor | $ | 49,676 | $ | 50,605 | $ | 47,052 | $ | 46,267 | $ | 45,513 | $ | 147,333 | $ | 134,902 | |||||||||||||||||||||||||||

| NoVA Defense/IT | 13,223 | 12,452 | 12,933 | 12,882 | 12,764 | 38,608 | 36,829 | ||||||||||||||||||||||||||||||||||

| Lackland Air Force Base | 8,223 | 8,124 | 8,186 | 8,114 | 7,913 | 24,533 | 23,747 | ||||||||||||||||||||||||||||||||||

| Navy Support | 3,922 | 4,589 | 4,429 | 4,932 | 4,545 | 12,940 | 14,310 | ||||||||||||||||||||||||||||||||||

| Redstone Arsenal | 8,353 | 7,962 | 6,412 | 4,966 | 4,953 | 22,727 | 13,739 | ||||||||||||||||||||||||||||||||||

| Data Center Shells: | |||||||||||||||||||||||||||||||||||||||||

| Consolidated properties | 5,029 | 5,013 | 4,984 | 4,960 | 4,865 | 15,026 | 14,884 | ||||||||||||||||||||||||||||||||||

| COPT Defense’s share of unconsolidated real estate JVs | 1,268 | 1,185 | 1,183 | 1,108 | 1,106 | 3,636 | 3,293 | ||||||||||||||||||||||||||||||||||

| Total Defense/IT Portfolio | 89,694 | 89,930 | 85,179 | 83,229 | 81,659 | 264,803 | 241,704 | ||||||||||||||||||||||||||||||||||

| Other | 7,410 | 7,684 | 6,440 | 6,264 | 7,134 | 21,534 | 21,469 | ||||||||||||||||||||||||||||||||||

| Same Property cash NOI (1) | $ | 97,104 | $ | 97,614 | $ | 91,619 | $ | 89,493 | $ | 88,793 | $ | 286,337 | $ | 263,173 | |||||||||||||||||||||||||||

| Percentage change in total Same Property cash NOI (1)(2) | 9.4% | 8.8% | |||||||||||||||||||||||||||||||||||||||

| Percentage change in Defense/IT Portfolio Same Property cash NOI (2) | 9.8% | 9.6% | |||||||||||||||||||||||||||||||||||||||

18 |

3Q 2024 Supplemental Information Package |

|

||||||

| Defense/IT Portfolio | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Ft Meade/BW Corridor | NoVA Defense/IT | Lackland Air Force Base | Navy Support | Redstone Arsenal | Data Center Shells | Total Defense/IT Portfolio | Other | Total | |||||||||||||||||||||||||||||||||||||||||||||

| Renewed Space | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Leased Square Feet | 435 | 16 | — | 84 | 40 | 43 | 618 | 8 | 626 | ||||||||||||||||||||||||||||||||||||||||||||

| Expiring Square Feet | 449 | 34 | — | 116 | 48 | 43 | 690 | 25 | 715 | ||||||||||||||||||||||||||||||||||||||||||||

| Vacating Square Feet | 15 | 17 | — | 32 | 8 | — | 72 | 16 | 88 | ||||||||||||||||||||||||||||||||||||||||||||

| Retention Rate (% based upon square feet) | 96.7 | % | 47.9 | % | — | % | 72.3 | % | 83.8 | % | 100.0 | % | 89.6 | % | 33.7 | % | 87.6 | % | |||||||||||||||||||||||||||||||||||

| Statistics for Completed Leasing: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Per Annum Average Committed Cost per Square Foot | $ | 1.70 | $ | 2.78 | $ | — | $ | 2.80 | $ | 8.45 | $ | 0.56 | $ | 2.24 | $ | 2.96 | $ | 2.25 | |||||||||||||||||||||||||||||||||||

| Weighted Average Lease Term in Years | 4.1 | 4.7 | — | 3.4 | 4.1 | 5.0 | 4.1 | 6.1 | 4.1 | ||||||||||||||||||||||||||||||||||||||||||||

| Straight-line Rent Per Square Foot | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Renewal Straight-line Rent | $ | 37.03 | $ | 34.06 | $ | — | $ | 24.47 | $ | 27.57 | $ | 34.64 | $ | 34.46 | $ | 45.47 | $ | 34.61 | |||||||||||||||||||||||||||||||||||

| Expiring Straight-line Rent | $ | 32.78 | $ | 32.68 | $ | — | $ | 21.57 | $ | 24.94 | $ | 13.15 | $ | 29.37 | $ | 41.12 | $ | 29.53 | |||||||||||||||||||||||||||||||||||

| Change in Straight-line Rent | 13.0 | % | 4.2 | % | — | % | 13.5 | % | 10.5 | % | 163.4 | % | 17.3 | % | 10.6 | % | 17.2 | % | |||||||||||||||||||||||||||||||||||

| Cash Rent Per Square Foot | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Renewal Cash Rent | $ | 36.12 | $ | 36.42 | $ | — | $ | 24.37 | $ | 26.83 | $ | 33.01 | $ | 33.70 | $ | 45.85 | $ | 33.87 | |||||||||||||||||||||||||||||||||||

| Expiring Cash Rent | $ | 36.05 | $ | 37.90 | $ | — | $ | 24.00 | $ | 26.63 | $ | 14.36 | $ | 32.34 | $ | 47.76 | $ | 32.54 | |||||||||||||||||||||||||||||||||||

| Change in Cash Rent | 0.2 | % | (3.9 | %) | — | % | 1.5 | % | 0.8 | % | 129.9 | % | 4.2 | % | (4.0 | %) | 4.1 | % | |||||||||||||||||||||||||||||||||||

| Compound Annual Growth Rate | 2.2 | % | 2.4 | % | — | % | 3.8 | % | 1.0 | % | 11.7 | % | 3.0 | % | 2.2 | % | 3.0 | % | |||||||||||||||||||||||||||||||||||

| Average Escalations Per Year | 2.6 | % | 2.5 | % | — | % | 2.5 | % | 2.4 | % | 3.0 | % | 2.6 | % | 2.8 | % | 2.6 | % | |||||||||||||||||||||||||||||||||||

| New Leases | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Investment Space (3) | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Leased Square Feet | — | — | 80 | — | — | — | 80 | — | 80 | ||||||||||||||||||||||||||||||||||||||||||||

| Statistics for Completed Leasing: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Per Annum Average Committed Cost per Square Foot | $ | — | $ | — | $ | 4.21 | $ | — | $ | — | $ | — | $ | 4.21 | $ | — | $ | 4.21 | |||||||||||||||||||||||||||||||||||

| Weighted Average Lease Term in Years | — | — | 9.5 | — | — | — | 9.5 | — | 9.5 | ||||||||||||||||||||||||||||||||||||||||||||

| Straight-line Rent Per Square Foot | $ | — | $ | — | $ | 47.80 | $ | — | $ | — | $ | — | $ | 47.80 | $ | — | $ | 47.80 | |||||||||||||||||||||||||||||||||||

| Cash Rent Per Square Foot | $ | — | $ | — | $ | 44.32 | $ | — | $ | — | $ | — | $ | 44.32 | $ | — | $ | 44.32 | |||||||||||||||||||||||||||||||||||

| Vacant Space | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Leased Square Feet | 23 | 16 | — | 59 | 20 | — | 119 | 4 | 123 | ||||||||||||||||||||||||||||||||||||||||||||

| Statistics for Completed Leasing: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Per Annum Average Committed Cost per Square Foot | $ | 6.18 | $ | 12.42 | $ | — | $ | 36.29 | $ | 6.47 | $ | — | $ | 22.14 | $ | 12.34 | $ | 21.83 | |||||||||||||||||||||||||||||||||||

| Weighted Average Lease Term in Years | 12.1 | 9.2 | — | 5.2 | 4.9 | — | 7.0 | 8.7 | 7.1 | ||||||||||||||||||||||||||||||||||||||||||||

| Straight-line Rent Per Square Foot | $ | 32.71 | $ | 33.16 | $ | — | $ | 60.29 | $ | 28.08 | $ | — | $ | 45.79 | $ | 44.27 | $ | 45.74 | |||||||||||||||||||||||||||||||||||

| Cash Rent Per Square Foot | $ | 31.93 | $ | 32.85 | $ | — | $ | 59.79 | $ | 26.96 | $ | — | $ | 45.16 | $ | 42.75 | $ | 45.08 | |||||||||||||||||||||||||||||||||||

| Total Square Feet Leased | 458 | 32 | 80 | 143 | 60 | 43 | 817 | 12 | 829 | ||||||||||||||||||||||||||||||||||||||||||||

| Average Escalations Per Year | 2.4 | % | 2.6 | % | 3.0 | % | 2.0 | % | 2.5 | % | 3.0 | % | 2.5 | % | 2.8 | % | 2.5 | % | |||||||||||||||||||||||||||||||||||

| Average Escalations Excl. Data Center Shells | 2.3 | % | |||||||||||||||||||||||||||||||||||||||||||||||||||

19 |

3Q 2024 Supplemental Information Package |

|

||||||

| Defense/IT Portfolio | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Ft Meade/BW Corridor | NoVA Defense/IT | Lackland Air Force Base | Navy Support | Redstone Arsenal | Data Center Shells | Total Defense/IT Portfolio | Other | Total | |||||||||||||||||||||||||||||||||||||||||||||

| Renewed Space | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Leased Square Feet | 1,141 | 404 | — | 260 | 132 | 43 | 1,981 | 78 | 2,058 | ||||||||||||||||||||||||||||||||||||||||||||

| Expiring Square Feet | 1,280 | 434 | — | 366 | 158 | 43 | 2,281 | 161 | 2,442 | ||||||||||||||||||||||||||||||||||||||||||||

| Vacating Square Feet | 139 | 30 | — | 105 | 25 | — | 300 | 84 | 383 | ||||||||||||||||||||||||||||||||||||||||||||

| Retention Rate (% based upon square feet) | 89.1 | % | 93.0 | % | — | % | 71.2 | % | 83.9 | % | 100.0 | % | 86.9 | % | 48.1 | % | 84.3 | % | |||||||||||||||||||||||||||||||||||

| Statistics for Completed Leasing: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Per Annum Average Committed Cost per Square Foot | $ | 2.61 | $ | 3.52 | $ | — | $ | 1.86 | $ | 3.45 | $ | 0.56 | $ | 2.71 | $ | 4.04 | $ | 2.76 | |||||||||||||||||||||||||||||||||||

| Weighted Average Lease Term in Years | 4.0 | 4.1 | — | 3.1 | 2.7 | 5.0 | 3.9 | 7.7 | 4.0 | ||||||||||||||||||||||||||||||||||||||||||||

| Straight-line Rent Per Square Foot | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Renewal Straight-line Rent | $ | 39.36 | $ | 40.29 | $ | — | $ | 25.92 | $ | 26.54 | $ | 34.64 | $ | 36.82 | $ | 34.32 | $ | 36.73 | |||||||||||||||||||||||||||||||||||

| Expiring Straight-line Rent | $ | 35.37 | $ | 40.22 | $ | — | $ | 23.49 | $ | 24.83 | $ | 13.15 | $ | 33.61 | $ | 33.50 | $ | 33.61 | |||||||||||||||||||||||||||||||||||

| Change in Straight-line Rent | 11.3 | % | 0.2 | % | — | % | 10.3 | % | 6.9 | % | 163.4 | % | 9.6 | % | 2.5 | % | 9.3 | % | |||||||||||||||||||||||||||||||||||

| Cash Rent Per Square Foot | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Renewal Cash Rent | $ | 38.50 | $ | 41.06 | $ | — | $ | 26.07 | $ | 26.11 | $ | 33.01 | $ | 36.44 | $ | 34.34 | $ | 36.36 | |||||||||||||||||||||||||||||||||||

| Expiring Cash Rent | $ | 38.16 | $ | 41.93 | $ | — | $ | 26.00 | $ | 25.85 | $ | 14.36 | $ | 35.99 | $ | 38.16 | $ | 36.07 | |||||||||||||||||||||||||||||||||||

| Change in Cash Rent | 0.9 | % | (2.1 | %) | — | % | 0.3 | % | 1.0 | % | 129.9 | % | 1.3 | % | (10.0 | %) | 0.8 | % | |||||||||||||||||||||||||||||||||||

| Compound Annual Growth Rate | 2.6 | % | 2.3 | % | — | % | 0.6 | % | 1.5 | % | 11.7 | % | 2.4 | % | 2.0 | % | 2.4 | % | |||||||||||||||||||||||||||||||||||

| Average Escalations Per Year | 2.6 | % | 1.8 | % | — | % | 2.5 | % | 2.5 | % | 3.0 | % | 2.4 | % | 1.8 | % | 2.4 | % | |||||||||||||||||||||||||||||||||||

| New Leases | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Investment Space (3) | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Leased Square Feet | — | — | 80 | — | 10 | — | 90 | — | 90 | ||||||||||||||||||||||||||||||||||||||||||||

| Statistics for Completed Leasing: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Per Annum Average Committed Cost per Square Foot | $ | — | $ | — | $ | 4.21 | $ | — | $ | 3.14 | $ | — | $ | 4.09 | $ | — | $ | 4.09 | |||||||||||||||||||||||||||||||||||

| Weighted Average Lease Term in Years | — | — | 9.5 | — | 5.3 | — | 9.0 | — | 9.0 | ||||||||||||||||||||||||||||||||||||||||||||

| Straight-line Rent Per Square Foot | $ | — | $ | — | $ | 47.80 | $ | — | $ | 23.81 | $ | — | $ | 45.13 | $ | — | $ | 45.13 | |||||||||||||||||||||||||||||||||||

| Cash Rent Per Square Foot | $ | — | $ | — | $ | 44.32 | $ | — | $ | 23.50 | $ | — | $ | 42.00 | $ | — | $ | 42.00 | |||||||||||||||||||||||||||||||||||

| Vacant Space | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Leased Square Feet | 148 | 62 | — | 86 | 22 | — | 319 | 68 | 387 | ||||||||||||||||||||||||||||||||||||||||||||

| Statistics for Completed Leasing: | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Per Annum Average Committed Cost per Square Foot | $ | 7.39 | $ | 11.31 | $ | — | $ | 27.62 | $ | 7.61 | $ | — | $ | 13.66 | $ | 7.94 | $ | 12.66 | |||||||||||||||||||||||||||||||||||

| Weighted Average Lease Term in Years | 8.6 | 7.5 | — | 5.2 | 5.1 | — | 7.2 | 10.5 | 7.8 | ||||||||||||||||||||||||||||||||||||||||||||

| Straight-line Rent Per Square Foot | $ | 32.65 | $ | 33.24 | $ | — | $ | 50.11 | $ | 28.76 | $ | — | $ | 37.24 | $ | 42.98 | $ | 38.25 | |||||||||||||||||||||||||||||||||||

| Cash Rent Per Square Foot | $ | 31.37 | $ | 33.43 | $ | — | $ | 49.76 | $ | 27.63 | $ | — | $ | 36.51 | $ | 40.34 | $ | 37.18 | |||||||||||||||||||||||||||||||||||

| Total Square Feet Leased | 1,289 | 466 | 80 | 346 | 164 | 43 | 2,390 | 146 | 2,535 | ||||||||||||||||||||||||||||||||||||||||||||

| Average Escalations Per Year | 2.5 | % | 2.0 | % | 3.0 | % | 2.3 | % | 2.6 | % | 3.0 | % | 2.4 | % | 2.2 | % | 2.4 | % | |||||||||||||||||||||||||||||||||||

| Average Escalations Excl. Data Center Shells | 2.4 | % | |||||||||||||||||||||||||||||||||||||||||||||||||||

20 |

3Q 2024 Supplemental Information Package |

|

||||||

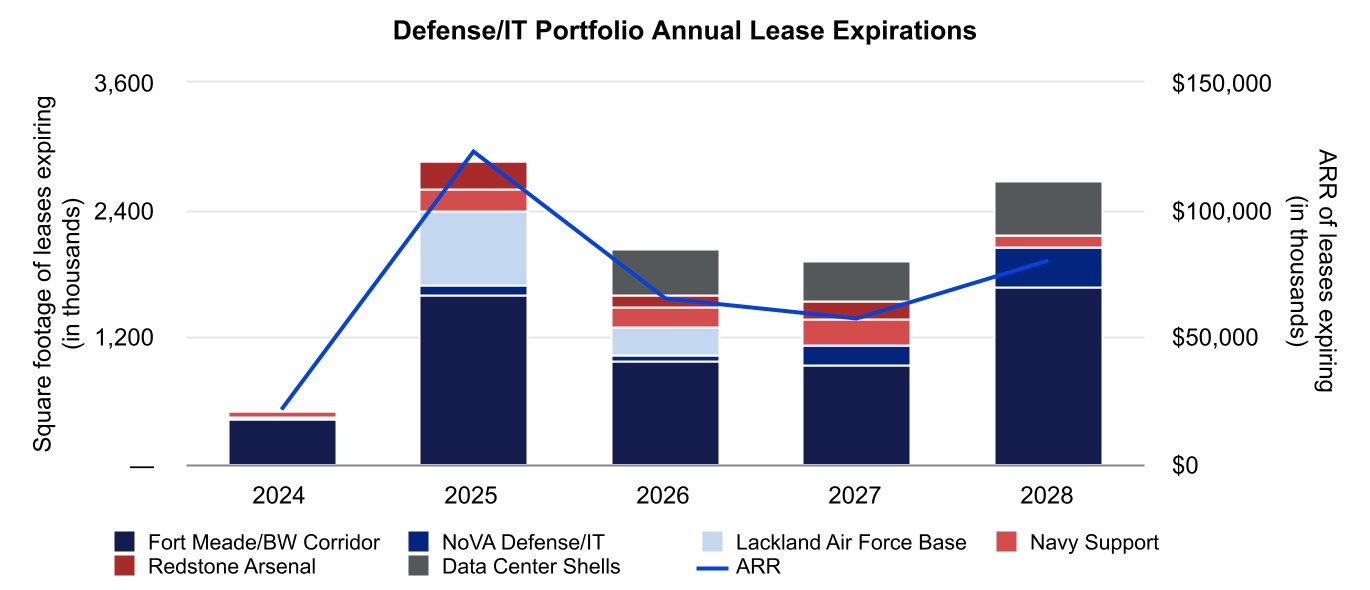

| Segment of Lease and Year of Expiration (2) | Square Footage of Leases Expiring | Annualized Rental Revenue of Expiring Leases (3) |

% of Defense/IT Annualized Rental Revenue Expiring (3) |

Annualized Rental Revenue of Expiring Leases per Occupied Sq. Foot (3) |

||||||||||||||||||||||

| Defense/IT Portfolio | ||||||||||||||||||||||||||

| Ft Meade/BW Corridor (a) | 441 | $ | 19,575 | 3.2 | % | $ | 44.39 | |||||||||||||||||||

| NoVA Defense/IT | 10 | 351 | 0.1 | % | 33.78 | |||||||||||||||||||||

| Navy Support | 58 | 1,052 | 0.2 | % | 18.02 | |||||||||||||||||||||

| Redstone Arsenal | 10 | 259 | — | % | 26.46 | |||||||||||||||||||||

| 2024 | 519 | 21,238 | 3.5 | % | 40.87 | |||||||||||||||||||||

| Ft Meade/BW Corridor | 1,609 | 62,406 | 10.3 | % | 38.73 | |||||||||||||||||||||

| NoVA Defense/IT | 88 | 3,072 | 0.5 | % | 35.05 | |||||||||||||||||||||

| Lackland Air Force Base | 703 | 45,916 | 7.5 | % | 65.34 | |||||||||||||||||||||

| Navy Support | 199 | 4,980 | 0.8 | % | 25.05 | |||||||||||||||||||||

| Redstone Arsenal | 265 | 6,371 | 1.0 | % | 24.07 | |||||||||||||||||||||

| 2025 | 2,864 | 122,745 | 20.2 | % | 42.84 | |||||||||||||||||||||

| Ft Meade/BW Corridor | 974 | 39,187 | 6.4 | % | 40.20 | |||||||||||||||||||||

| NoVA Defense/IT | 68 | 2,321 | 0.4 | % | 34.28 | |||||||||||||||||||||

| Lackland Air Force Base | 250 | 12,793 | 2.1 | % | 51.17 | |||||||||||||||||||||

| Navy Support | 199 | 6,946 | 1.1 | % | 34.99 | |||||||||||||||||||||

| Redstone Arsenal | 105 | 3,067 | 0.5 | % | 29.14 | |||||||||||||||||||||

| Data Center Shells-Unconsolidated JV Properties | 446 | 850 | 0.1 | % | 19.07 | |||||||||||||||||||||

| 2026 | 2,042 | 65,164 | 10.7 | % | 39.72 | |||||||||||||||||||||

| Ft Meade/BW Corridor | 935 | 36,008 | 5.9 | % | 38.52 | |||||||||||||||||||||

| NoVA Defense/IT | 190 | 6,487 | 1.1 | % | 34.09 | |||||||||||||||||||||

| Navy Support | 258 | 9,298 | 1.5 | % | 35.97 | |||||||||||||||||||||

| Redstone Arsenal | 171 | 4,681 | 0.8 | % | 27.33 | |||||||||||||||||||||

| Data Center Shells-Unconsolidated JV Properties | 364 | 523 | 0.1 | % | 14.37 | |||||||||||||||||||||

| 2027 | 1,918 | 56,997 | 9.4 | % | 35.82 | |||||||||||||||||||||

| Ft Meade/BW Corridor | 1,672 | 60,320 | 9.9 | % | 36.03 | |||||||||||||||||||||

| NoVA Defense/IT | 383 | 15,832 | 2.6 | % | 41.36 | |||||||||||||||||||||

| Navy Support | 113 | 2,674 | 0.4 | % | 23.60 | |||||||||||||||||||||

| Data Center Shells-Unconsolidated JV Properties | 515 | 889 | 0.1 | % | 17.25 | |||||||||||||||||||||

| 2028 | 2,683 | 79,715 | 13.1 | % | 35.87 | |||||||||||||||||||||

| Thereafter | ||||||||||||||||||||||||||

| Consolidated Properties | 8,059 | 257,159 | 42.3 | % | 31.23 | |||||||||||||||||||||

| Unconsolidated JV Properties | 2,970 | 5,566 | 0.9 | % | 18.74 | |||||||||||||||||||||

| Total Defense/IT Portfolio | 21,055 | $ | 608,584 | 100.0 | % | $ | 35.08 | |||||||||||||||||||

21 |

3Q 2024 Supplemental Information Package |

|

||||||

| Segment of Lease and Year of Expiration (2) | Square Footage of Leases Expiring | Annualized Rental Revenue of Expiring Leases (3) |

% of Total Annualized Rental Revenue Expiring (3) |

Annualized Rental Revenue of Expiring Leases per Occupied Sq. Foot (3) |

||||||||||||||||||||||

| Total Defense/IT Portfolio | 21,055 | $ | 608,584 | 90.1 | % | $ | 35.08 | |||||||||||||||||||

| Other | ||||||||||||||||||||||||||

| 2024 | 14 | 445 | 0.1 | % | 32.47 | |||||||||||||||||||||

| 2025 | 156 | 10,381 | 1.5 | % | 28.30 | |||||||||||||||||||||

| 2026 | 167 | 6,152 | 0.9 | % | 36.75 | |||||||||||||||||||||

| 2027 | 116 | 4,295 | 0.6 | % | 36.75 | |||||||||||||||||||||

| 2028 | 247 | 9,215 | 1.4 | % | 37.13 | |||||||||||||||||||||

| Thereafter | 871 | 36,328 | 5.4 | % | 41.46 | |||||||||||||||||||||

| Total Other | 1,571 | 66,816 | 9.9 | % | 38.54 | |||||||||||||||||||||

| Total Portfolio | 22,626 | $ | 675,400 | 100.0 | % | $ | 35.37 | |||||||||||||||||||

| Consolidated Portfolio | 18,331 | $ | 667,572 | |||||||||||||||||||||||

| Unconsolidated JV Properties | 4,295 | $ | 7,828 | |||||||||||||||||||||||

22 |

3Q 2024 Supplemental Information Package |

|

||||||

| Segment of Lease and Quarter of Expiration (2) | Square Footage of Leases Expiring | Annualized Rental Revenue of Expiring Leases (3) |

% of Defense/IT Annualized Rental Revenue Expiring (3) |

Annualized Rental Revenue of Expiring Leases per Occupied Sq. Foot (3) | ||||||||||||||||||||||

| Defense IT Portfolio | ||||||||||||||||||||||||||

| Ft Meade/BW Corridor | 674 | $ | 28,632 | 4.7 | % | $ | 42.45 | |||||||||||||||||||

| NoVA Defense/IT | 9 | 295 | — | % | 34.01 | |||||||||||||||||||||

| Navy Support | 58 | 810 | 0.1 | % | 13.90 | |||||||||||||||||||||

| Redstone Arsenal | 6 | 173 | — | % | 27.90 | |||||||||||||||||||||

| Q1 2025 | 747 | 29,910 | 4.8 | % | 40.01 | |||||||||||||||||||||

| Ft Meade/BW Corridor | 347 | 11,331 | 1.9 | % | 32.63 | |||||||||||||||||||||

| NoVA Defense/IT | 23 | 710 | 0.1 | % | 30.28 | |||||||||||||||||||||

| Navy Support | 66 | 2,289 | 0.4 | % | 34.43 | |||||||||||||||||||||

| Redstone Arsenal | 41 | 1,090 | 0.2 | % | 26.64 | |||||||||||||||||||||

| Q2 2025 | 477 | 15,420 | 2.6 | % | 32.26 | |||||||||||||||||||||

| Ft Meade/BW Corridor | 257 | 10,586 | 1.7 | % | 41.10 | |||||||||||||||||||||

| NoVA Defense/IT | 28 | 1,027 | 0.2 | % | 37.19 | |||||||||||||||||||||

| Lackland Air Force Base | 161 | 7,686 | 1.3 | % | 47.87 | |||||||||||||||||||||

| Navy Support | 23 | 597 | 0.1 | % | 25.99 | |||||||||||||||||||||

| Redstone Arsenal | 185 | 4,197 | 0.7 | % | 22.73 | |||||||||||||||||||||

| Q3 2025 | 654 | 24,093 | 4.0 | % | 36.87 | |||||||||||||||||||||

| Ft Meade/BW Corridor | 332 | 11,856 | 1.9 | % | 35.69 | |||||||||||||||||||||

| NoVA Defense/IT | 28 | 1,040 | 0.2 | % | 37.26 | |||||||||||||||||||||

| Lackland Air Force Base | 542 | 38,230 | 6.3 | % | 70.52 | |||||||||||||||||||||

| Navy Support | 51 | 1,285 | 0.2 | % | 25.13 | |||||||||||||||||||||

| Redstone Arsenal | 33 | 911 | 0.1 | % | 27.65 | |||||||||||||||||||||

| Q4 2025 | 986 | 53,322 | 8.7 | % | 54.06 | |||||||||||||||||||||

| 2,864 | $ | 122,745 | 20.2 | % | $ | 42.84 | ||||||||||||||||||||

23 |

3Q 2024 Supplemental Information Package |

|

||||||

| Tenant | Total Annualized Rental Revenue (2) |

% of Total Annualized Rental Revenue (2) |

Occupied Square Feet | Weighted Average Remaining Lease Term (3) | |||||||||||||||||||||||||

| United States Government | (4) | $ | 244,675 | 36.2 | % | 5,533 | 3.5 | ||||||||||||||||||||||

| Fortune 100 Company | 61,261 | 9.1 | % | 6,182 | 7.7 | ||||||||||||||||||||||||

| General Dynamics Corporation | 33,282 | 4.9 | % | 703 | 3.1 | ||||||||||||||||||||||||

| Northrop Grumman Corporation | 15,112 | 2.2 | % | 519 | 6.5 | ||||||||||||||||||||||||

| The Boeing Company | 14,958 | 2.2 | % | 443 | 2.4 | ||||||||||||||||||||||||

| CACI International Inc | 14,043 | 2.1 | % | 350 | 3.9 | ||||||||||||||||||||||||

| Peraton Corp. | 13,602 | 2.0 | % | 346 | 5.0 | ||||||||||||||||||||||||

| Booz Allen Hamilton, Inc. | 12,224 | 1.8 | % | 297 | 1.8 | ||||||||||||||||||||||||

| Fortune 100 Company | 12,003 | 1.8 | % | 183 | 10.0 | ||||||||||||||||||||||||

| Morrison & Foerster, LLP | 9,631 | 1.4 | % | 102 | 12.5 | ||||||||||||||||||||||||

| CareFirst, Inc. | 9,067 | 1.3 | % | 264 | 9.9 | ||||||||||||||||||||||||

| KBR, Inc. | 7,791 | 1.2 | % | 309 | 8.6 | ||||||||||||||||||||||||

| Amentum Holdings, LLC | 7,206 | 1.1 | % | 202 | 4.3 | ||||||||||||||||||||||||

| Yulista Holding, LLC | 7,193 | 1.1 | % | 368 | 5.2 | ||||||||||||||||||||||||

| AT&T Corporation | 6,906 | 1.0 | % | 321 | 5.0 | ||||||||||||||||||||||||

| Mantech International Corp. | 6,716 | 1.0 | % | 208 | 2.7 | ||||||||||||||||||||||||

| The University System of Maryland | 6,302 | 0.9 | % | 176 | 5.3 | ||||||||||||||||||||||||

| Wells Fargo & Company | 5,855 | 0.9 | % | 134 | 4.3 | ||||||||||||||||||||||||

| Lockheed Martin Corporation | 5,789 | 0.9 | % | 194 | 5.9 | ||||||||||||||||||||||||

| Miles & Stockbridge, P.C. | 5,440 | 0.8 | % | 130 | 4.2 | ||||||||||||||||||||||||

| Subtotal Top 20 Tenants | 499,056 | 73.9 | % | 16,964 | 5.5 | ||||||||||||||||||||||||

| All remaining tenants | 176,344 | 26.1 | % | 5,662 | 4.3 | ||||||||||||||||||||||||

| Total / Weighted Average | $ | 675,400 | 100.0 | % | 22,626 | 5.2 | |||||||||||||||||||||||

24 |

3Q 2024 Supplemental Information Package |

|

||||||

| % Leased | |||||||||||||||||||||||||||||||||||||||||||||||

| Property | Property Segment/Sub-Segment | Location | # of Properties | Operational Square Feet | Transaction Date |

As of Transaction Date | As of 9/30/24 |

Transaction Value (in millions) |

|||||||||||||||||||||||||||||||||||||||

| Quarter Ended 3/31/24 | |||||||||||||||||||||||||||||||||||||||||||||||

| 6841 Benjamin Franklin Drive | Fort Meade/BW Corridor | Columbia, Maryland | 1 | 202 | 3/15/24 | 55.6% | 55.6% | $ | 15 | ||||||||||||||||||||||||||||||||||||||

| Quarter Ended 9/30/24 | |||||||||||||||||||||||||||||||||||||||||||||||

| 3900 Rogers Road | Lackland Air Force Base | San Antonio, Texas | 1 | 80 | 9/26/24 | —% | 100.0% | 17 | |||||||||||||||||||||||||||||||||||||||

Year to date acquisitions through 9/30/24 |

2 | 282 | $ | 32 | |||||||||||||||||||||||||||||||||||||||||||

25 |

3Q 2024 Supplemental Information Package |

|

||||||

| Total Rentable Square Feet | % Leased as of 9/30/24 |

as of 9/30/24 (2) |

Actual or Anticipated Shell Completion Date | Anticipated Operational Date (3) | |||||||||||||||||||||||||

| Anticipated Total Cost | Cost to Date | Cost to Date Placed in Service | |||||||||||||||||||||||||||

| Property and Segment/Sub-Segment | Location | ||||||||||||||||||||||||||||

| Defense/IT Portfolio: | |||||||||||||||||||||||||||||

| Fort Meade/BW Corridor: | |||||||||||||||||||||||||||||

| 400 National Business Parkway | Annapolis Junction, Maryland | 138 | 0% | $ | 65,100 | $ | 33,469 | $ | — | 1Q 25 | 1Q 26 | ||||||||||||||||||

| Redstone Arsenal: | |||||||||||||||||||||||||||||

| 9700 Advanced Gateway | Huntsville, Alabama | 50 | 20% | 11,038 | 3,654 | — | 1Q 25 | 1Q 26 | |||||||||||||||||||||

| Data Center Shells: | |||||||||||||||||||||||||||||

| Southpoint Phase 2 Bldg A | Northern Virginia | 225 | 100% | 82,500 | 53,389 | — | 4Q 24 | 4Q 24 | |||||||||||||||||||||

| MP 3 | Northern Virginia | 225 | 100% | 111,800 | 11,222 | — | 3Q 25 | 3Q 25 | |||||||||||||||||||||

| Southpoint Phase 2 Bldg B | Northern Virginia | 193 | 100% | 65,000 | 6,343 | — | 4Q 25 | 4Q 25 | |||||||||||||||||||||

| Data Center Shells Subtotal / Average | 643 | 100% | 259,300 | 70,954 | — | ||||||||||||||||||||||||

| Total Defense/IT Portfolio Under Development | 831 | 79% | $ | 335,438 | $ | 108,077 | $ | — | |||||||||||||||||||||

26 |

3Q 2024 Supplemental Information Package |

|

||||||

| Square Feet Placed in Service | Total Space Placed in Service % Leased as of 9/30/24 |

||||||||||||||||||||||||||||

| Total Property | |||||||||||||||||||||||||||||

| Property Segment/Sub-Segment | % Leased as of 9/30/24 |

Rentable Square Feet | 2024 | ||||||||||||||||||||||||||

| Property and Location | 1st Quarter | 2nd Quarter | 3rd Quarter | Total 2024 |

|||||||||||||||||||||||||

|

5300 Redstone Gateway

Huntsville, Alabama

|

Redstone Arsenal | 100% | 46 | 46 | — | — | 46 | 100% | |||||||||||||||||||||

|

8100 Rideout Road

Huntsville, Alabama

|

Redstone Arsenal | 42% | 128 | 27 | — | 101 | 128 | 42% | |||||||||||||||||||||

| Total Development Placed in Service | 57% | 174 | 73 | — | 101 | 174 | 57% | ||||||||||||||||||||||

% Leased as of 9/30/24 |

100% | N/A | 26% | 57% | |||||||||||||||||||||||||

27 |

3Q 2024 Supplemental Information Package |

|

||||||

| Location | Acres | Estimated Developable Square Feet | Carrying Amount | ||||||||||||||

| Defense/IT Portfolio land owned/controlled for future development: | |||||||||||||||||

| Fort Meade/BW Corridor: | |||||||||||||||||

| National Business Park | 144 | 1,483 | |||||||||||||||

| Howard County | 19 | 290 | |||||||||||||||

| Other | 126 | 1,338 | |||||||||||||||

| Total Fort Meade/BW Corridor | 289 | 3,111 | |||||||||||||||

| NoVA Defense/IT | 29 | 1,171 | |||||||||||||||

| Navy Support | 38 | 64 | |||||||||||||||

| Redstone Arsenal (2) | 295 | 3,350 | |||||||||||||||

| Data Center Shells (3) | 365 | 3,300 | |||||||||||||||

| Total Defense/IT Portfolio land owned/controlled for future development | 1,016 | 10,996 | $ | 196,999 | |||||||||||||

| Other land owned/controlled | 53 | 1,538 | 9,653 | ||||||||||||||

| Land held, net | 1,069 | 12,534 | $ | 206,652 | |||||||||||||

28 |

3Q 2024 Supplemental Information Package |

|

||||||

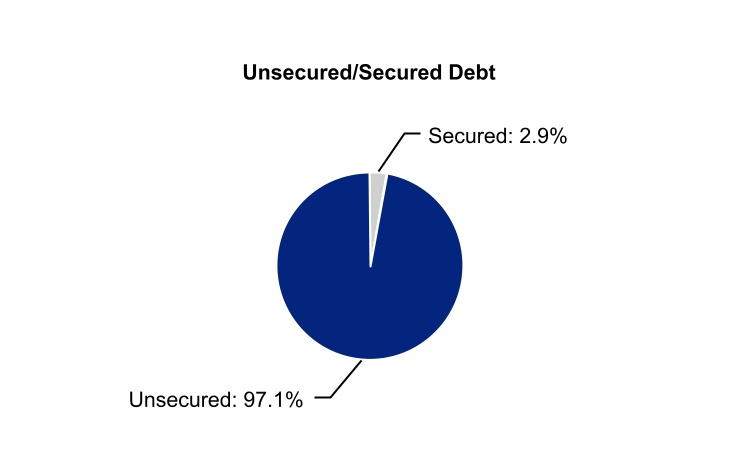

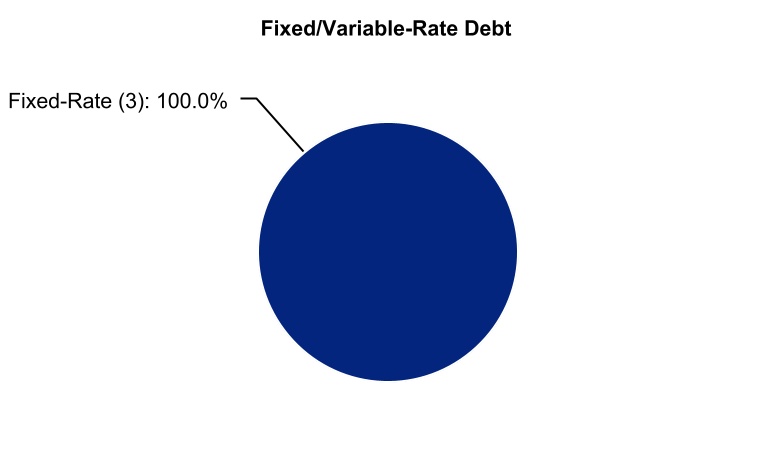

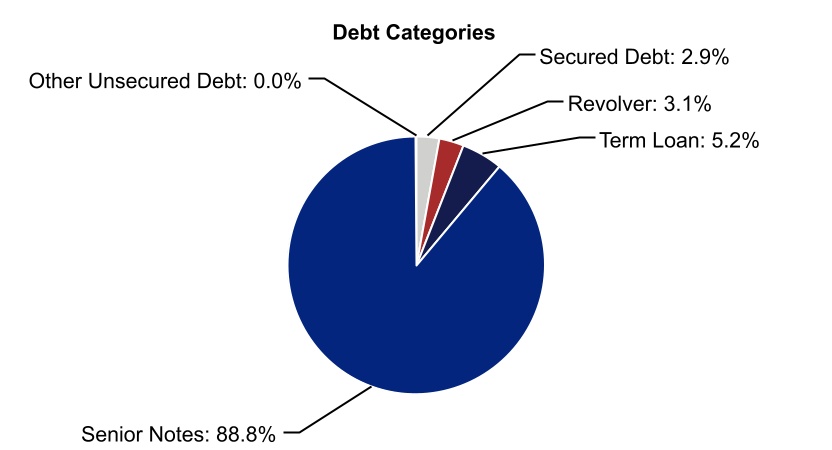

| Wtd. Avg. Maturity (Years) (1) | Stated Rate | Effective Rate (2)(3) |

Amount Outstanding at 9/30/24 |

|||||||||||||||||||||||

| Debt | ||||||||||||||||||||||||||

| Secured debt | 1.3 | 5.24 | % | 3.18 | % | $ | 70,161 | |||||||||||||||||||

| Unsecured debt | 5.1 | 3.25 | % | 3.34 | % | 2,345,311 | ||||||||||||||||||||

| Total Consolidated Debt | 5.0 | 3.31 | % | 3.33 | % | $ | 2,415,472 | |||||||||||||||||||

| Fixed-rate debt (3) | 5.2 | 2.96 | % | 3.33 | % | $ | 2,415,472 | |||||||||||||||||||

| Variable-rate debt (3) | 2.9 | 6.56 | % | N/A | — | |||||||||||||||||||||

| Total Consolidated Debt | $ | 2,415,472 | ||||||||||||||||||||||||

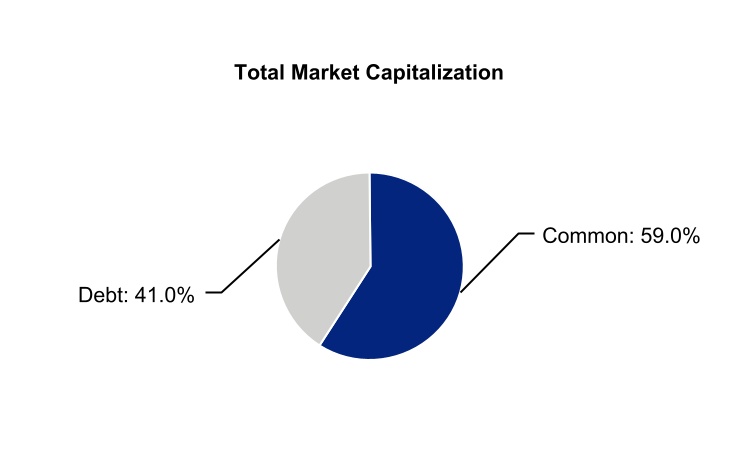

| Common Equity | ||||||||||||||||||||||||||

| Common Shares | 112,693 | |||||||||||||||||||||||||

| Common Units (4) | 2,117 | |||||||||||||||||||||||||

| Total Common Shares and Units | 114,810 | |||||||||||||||||||||||||

Closing Common Share Price on 9/30/24 |

$ | 30.33 | ||||||||||||||||||||||||

| Equity Market Capitalization (5) | $ | 3,482,187 | ||||||||||||||||||||||||

| Total Market Capitalization (5) | $ | 5,897,659 | ||||||||||||||||||||||||

| Investment Grade Ratings & Outlook | Latest Report | |||||||||||||||||||

| Fitch | BBB- | Stable | 11/22/23 | |||||||||||||||||

| Moody’s | Baa3 | Stable | 1/22/24 | |||||||||||||||||

| S&P | BBB- | Stable | 5/9/24 | |||||||||||||||||

29 |

3Q 2024 Supplemental Information Package |

|

||||||

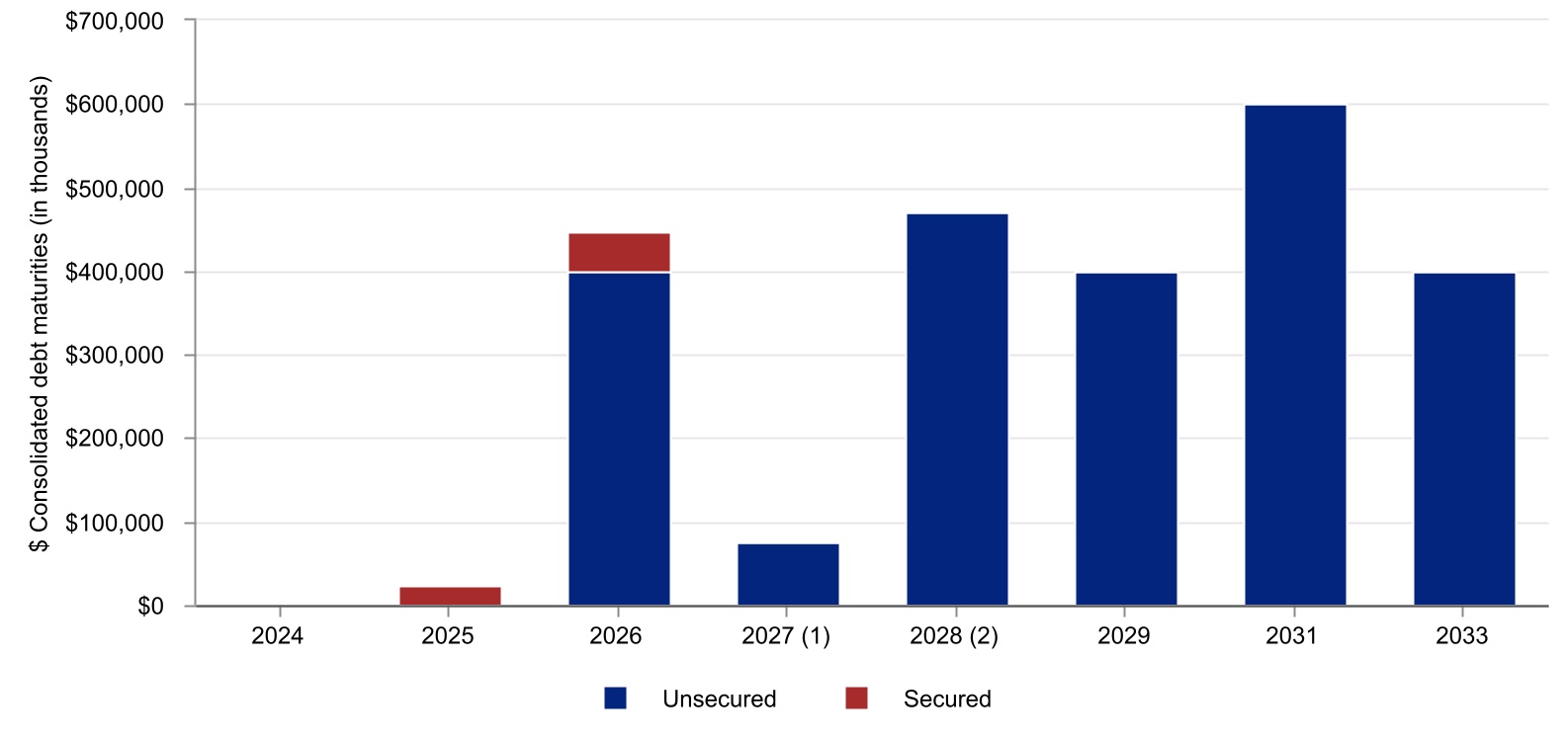

| Unsecured Debt | Stated Rate | Amount Outstanding | Maturity Date | Secured Debt | Stated Rate | Amount Outstanding | Balloon Payment Due Upon Maturity | Maturity Date | |||||||||||||||||||||||||||||||||

| Revolving Credit Facility | SOFR+ 0.10%+1.05% |

$ | 75,000 | Oct-26 | (1)(2) | LW Redstone: | |||||||||||||||||||||||||||||||||||

| 4000 & 4100 Market Street and 8800 Redstone Gateway (2)(3) | SOFR +0.10%+1.55% |

$ | 22,250 | $ | 22,100 | Mar-25 | (5) | ||||||||||||||||||||||||||||||||||

| Senior Unsecured Notes | |||||||||||||||||||||||||||||||||||||||||

| 2.25% due 2026 | 2.25% | 400,000 | Mar-26 | M Square: | |||||||||||||||||||||||||||||||||||||

| 5.25% due 2028 | 5.25% | 345,000 | Sep-28 | (4) | 5825 & 5850 University Research Court (3) | 3.82% | 37,451 | $ | 35,603 | Jun-26 | |||||||||||||||||||||||||||||||

| 2.00% due 2029 | 2.00% | 400,000 | Jan-29 | ||||||||||||||||||||||||||||||||||||||

| 2.75% due 2031 | 2.75% | 600,000 | Apr-31 | 5801 University Research Court (2)(3) | SOFR +0.10%+1.45% |

10,460 | $ | 10,020 | Aug-26 | ||||||||||||||||||||||||||||||||

| 2.90% due 2033 | 2.90% | 400,000 | Dec-33 | ||||||||||||||||||||||||||||||||||||||

| Subtotal - Senior Unsecured Notes | 2.95% | $ | 2,145,000 | Total Secured Debt | 5.24% | $ | 70,161 | ||||||||||||||||||||||||||||||||||

| Unsecured Bank Term Loans | |||||||||||||||||||||||||||||||||||||||||

| 2026 Maturity | SOFR+ 0.10%+1.30% |

$ | 125,000 | Jan-26 | (2)(6) | ||||||||||||||||||||||||||||||||||||

| Other Unsecured Debt | 0.00% | 311 | May-26 | ||||||||||||||||||||||||||||||||||||||

| Total Unsecured Debt | 3.25% | $ | 2,345,311 | ||||||||||||||||||||||||||||||||||||||

| Debt Summary | |||||||||||||||||||||||||||||||||||||||||

| Total Unsecured Debt | 3.25% | $ | 2,345,311 | ||||||||||||||||||||||||||||||||||||||

| Total Secured Debt | 5.24% | 70,161 | |||||||||||||||||||||||||||||||||||||||

| Consolidated Debt | 3.31% | $ | 2,415,472 | ||||||||||||||||||||||||||||||||||||||

| Debt per balance sheet | $ | 2,390,839 | |||||||||||||||||||||||||||||||||||||||

| Net discounts and deferred financing costs | 24,633 | ||||||||||||||||||||||||||||||||||||||||

| Consolidated Debt | 2,415,472 | ||||||||||||||||||||||||||||||||||||||||

| COPT Defense’s share of unconsolidated JV gross debt (7) | 53,148 | ||||||||||||||||||||||||||||||||||||||||

| Gross debt | $ | 2,468,620 | |||||||||||||||||||||||||||||||||||||||

30 |

3Q 2024 Supplemental Information Package |

|

||||||

31 |

3Q 2024 Supplemental Information Package |

|

||||||

|

As of and for Three Months Ended

9/30/24

|

As of and for Three Months Ended

9/30/24

|

|||||||||||||||||||||||||||||||

| Senior Note Covenants (1) | Required | Line of Credit & Term Loan Covenants (1)(2) | Required | |||||||||||||||||||||||||||||

| Total Debt / Total Assets | < 60% | 41.6% | Total Debt / Total Assets | < 60% | 37.2% | |||||||||||||||||||||||||||

| Secured Debt / Total Assets | < 40% | 1.2% | Secured Debt / Total Assets | < 40% | 1.5% | |||||||||||||||||||||||||||

| Debt Service Coverage | > 1.5x | 4.7x | Adjusted EBITDA / Fixed Charges | > 1.5x | 4.8x | |||||||||||||||||||||||||||

| Unencumbered Assets / Unsecured Debt | > 150% | 240.7% | Unsecured Debt / Unencumbered Assets | < 60% | 37.2% | |||||||||||||||||||||||||||

| Unencumbered Adjusted NOI / Unsecured Interest Expense | > 1.75x | 4.9x | ||||||||||||||||||||||||||||||

| Debt Ratios | Page Refer. | Unencumbered Portfolio Analysis | ||||||||||||||||||||||||||||||

| GAAP | # of unencumbered properties | 177 | ||||||||||||||||||||||||||||||

| Debt per balance sheet | 6 | $ | 2,390,839 | % of total portfolio | 88 | % | ||||||||||||||||||||||||||

| Total assets | 6 | $ | 4,234,302 | Unencumbered square feet in-service | 20,667 | |||||||||||||||||||||||||||

| Debt to assets | 56.5 | % | % of total portfolio | 85 | % | |||||||||||||||||||||||||||

| Net income | 7 | $ | 37,397 | NOI from unencumbered real estate operations | $ | 102,253 | ||||||||||||||||||||||||||

| Debt to net income ratio (2) | 16.0 | x | % of total NOI from real estate operations | 97 | % | |||||||||||||||||||||||||||

| Interest expense | 7 | $ | 20,376 | Adjusted EBITDA from unencumbered real estate operations | $ | 95,963 | ||||||||||||||||||||||||||

| Net income to interest expense ratio (2) | 1.8 | x | % of total adjusted EBITDA from real estate operations | 97 | % | |||||||||||||||||||||||||||

| Unencumbered adjusted book | $ | 5,766,845 | ||||||||||||||||||||||||||||||

| Non-GAAP | % of total adjusted book | 97 | % | |||||||||||||||||||||||||||||

| Net debt | 37 | $ | 2,432,567 | |||||||||||||||||||||||||||||

| Adjusted book | 37 | $ | 5,967,380 | |||||||||||||||||||||||||||||

| Net debt to adjusted book | 40.8 | % | ||||||||||||||||||||||||||||||

| Net debt adj. for fully-leased investment properties | 37 | $ | 2,344,579 | |||||||||||||||||||||||||||||

| In-place adjusted EBITDA | 11 | $ | 99,236 | |||||||||||||||||||||||||||||