| Illinois | 001-35272 | 37-1233196 | ||||||||||||

| (State or Other Jurisdiction of Incorporation) | (Commission File Number) | (IRS Employer Identification No.) | ||||||||||||

1201 Network Centre Drive | ||

Effingham, Illinois 62401 | ||

| (Address of Principal Executive Offices) (Zip Code) | ||

| ☐ | Written communications pursuant to Rule 425 under the Securities Act (17 CFR 230.425) | ||||

| ☐ | Soliciting material pursuant to Rule 14a-12 under the Exchange Act (17 CFR 240.14a-12) | ||||

| ☐ | Pre-commencement communications pursuant to Rule 14d-2(b) under the Exchange Act (17 CFR 240.14d-2(b)) | ||||

| ☐ | Pre-commencement communications pursuant to Rule 13e-4(c) under the Exchange Act (17 CFR 240.13e-4(c)) | ||||

| Title of each class | Trading symbol(s) | Name of each exchange on which registered | ||||||

| Common Stock, $0.01 par value | MSBI | The Nasdaq Market LLC | ||||||

| Depositary Shares, each representing a 1/40th interest in a share of 7.75% fixed rate reset non-cumulative perpetual preferred stock, Series A, $2.00 par value | MSBIP | The Nasdaq Market LLC | ||||||

| Exhibit No. | Description | ||||||||||

Press Release of Midland States Bancorp, Inc., dated October 30, 2025 |

|||||||||||

Slide Presentation of Midland States Bancorp, Inc. regarding third quarter 2025 financial results |

|||||||||||

| 104 | Cover Page Interactive Data File (embedded within the Inline XBRL document) | ||||||||||

Date: October 30, 2025 |

By: | /s/ Eric T. Lemke | ||||||

| Eric T. Lemke | ||||||||

| Chief Financial Officer | ||||||||

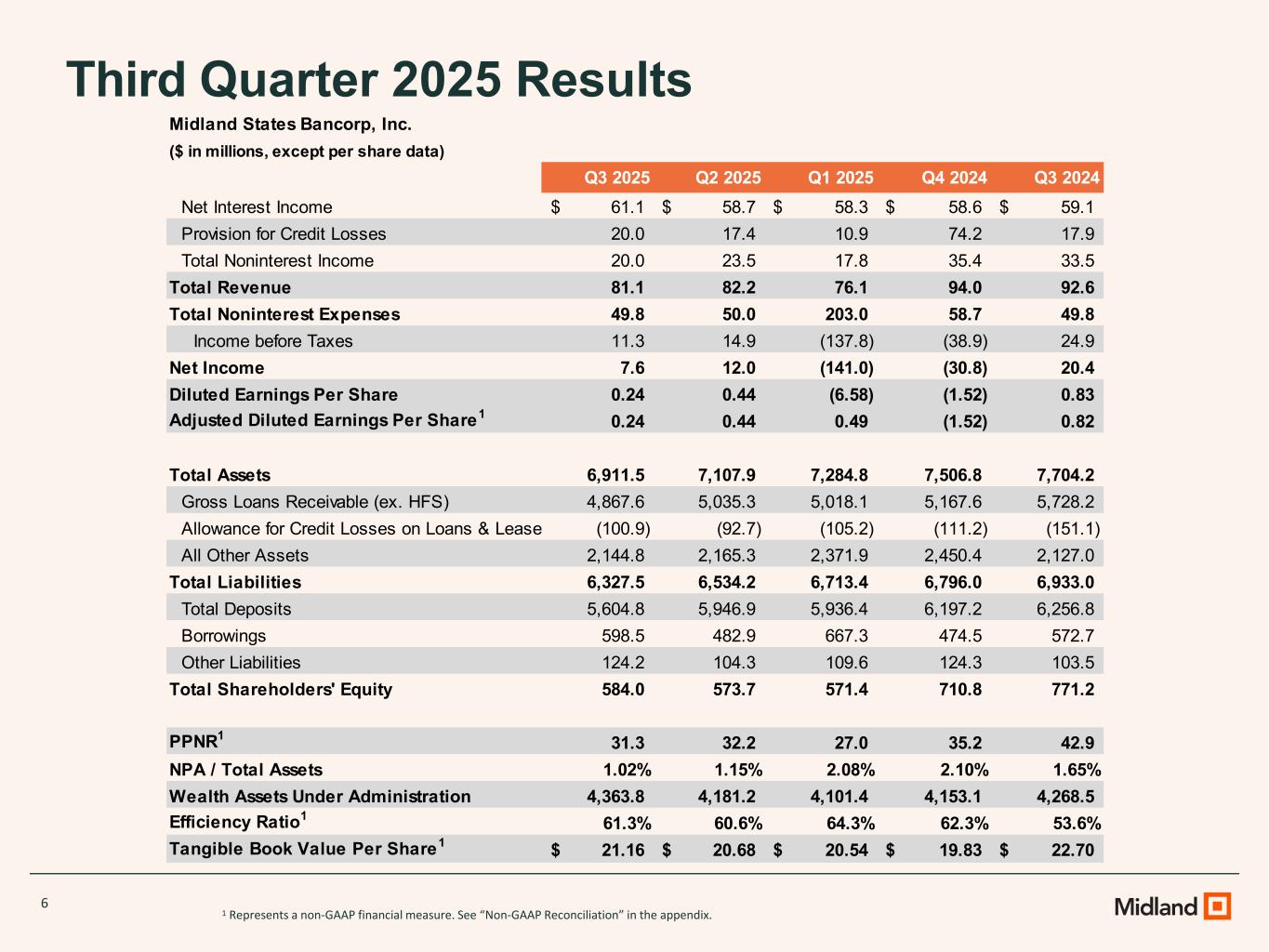

| As of and for the Three Months Ended | ||||||||||||||||||||||||||||||||

| (dollars in thousands) | September 30, | June 30, | March 31, | December 31, | September 30, | |||||||||||||||||||||||||||

| 2025 | 2025 | 2025 | 2024 | 2024 | ||||||||||||||||||||||||||||

| Asset Quality | ||||||||||||||||||||||||||||||||

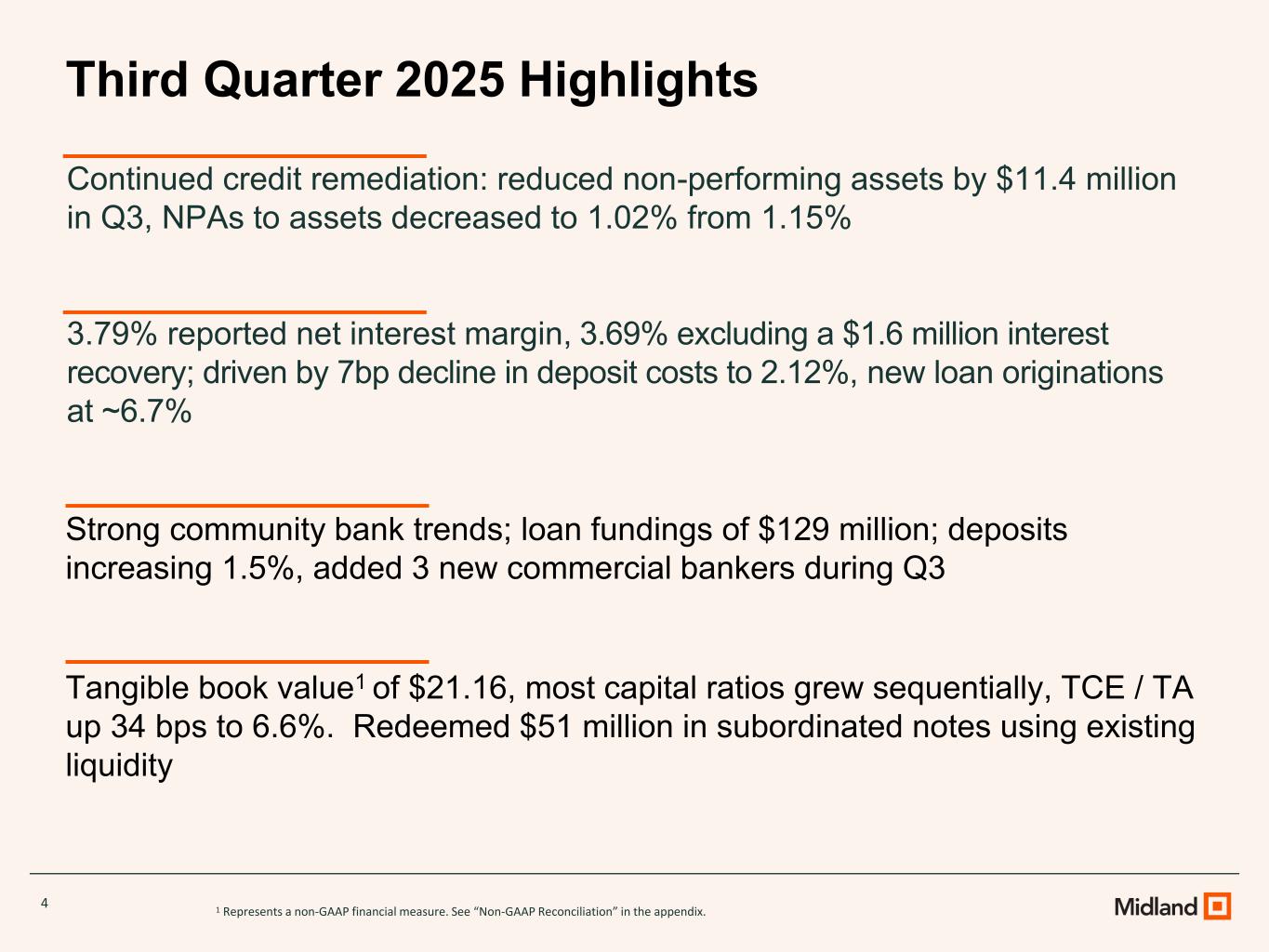

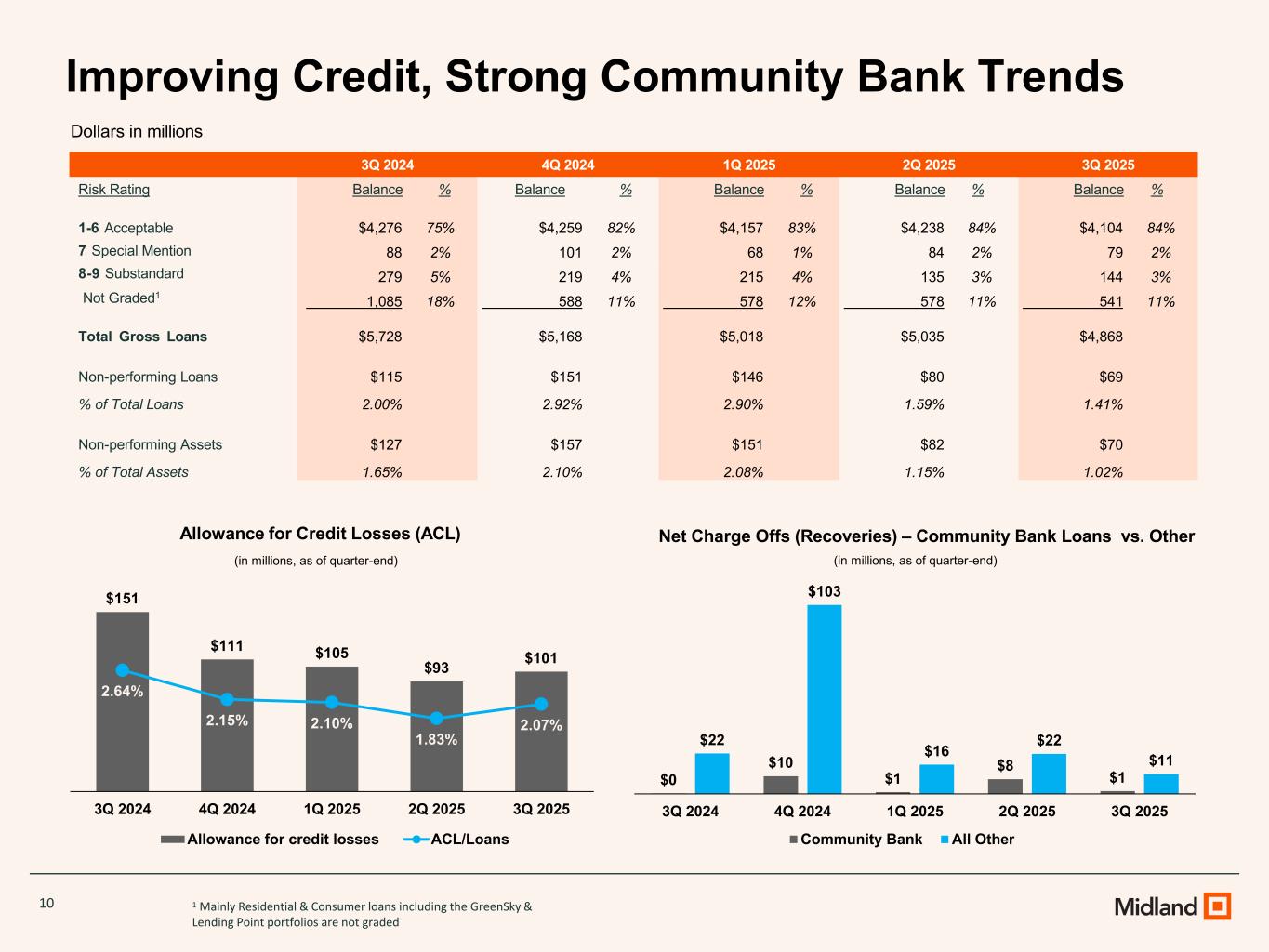

| Loans 30-89 days past due | $ | 26,019 | $ | 40,959 | $ | 48,221 | $ | 43,681 | $ | 55,329 | ||||||||||||||||||||||

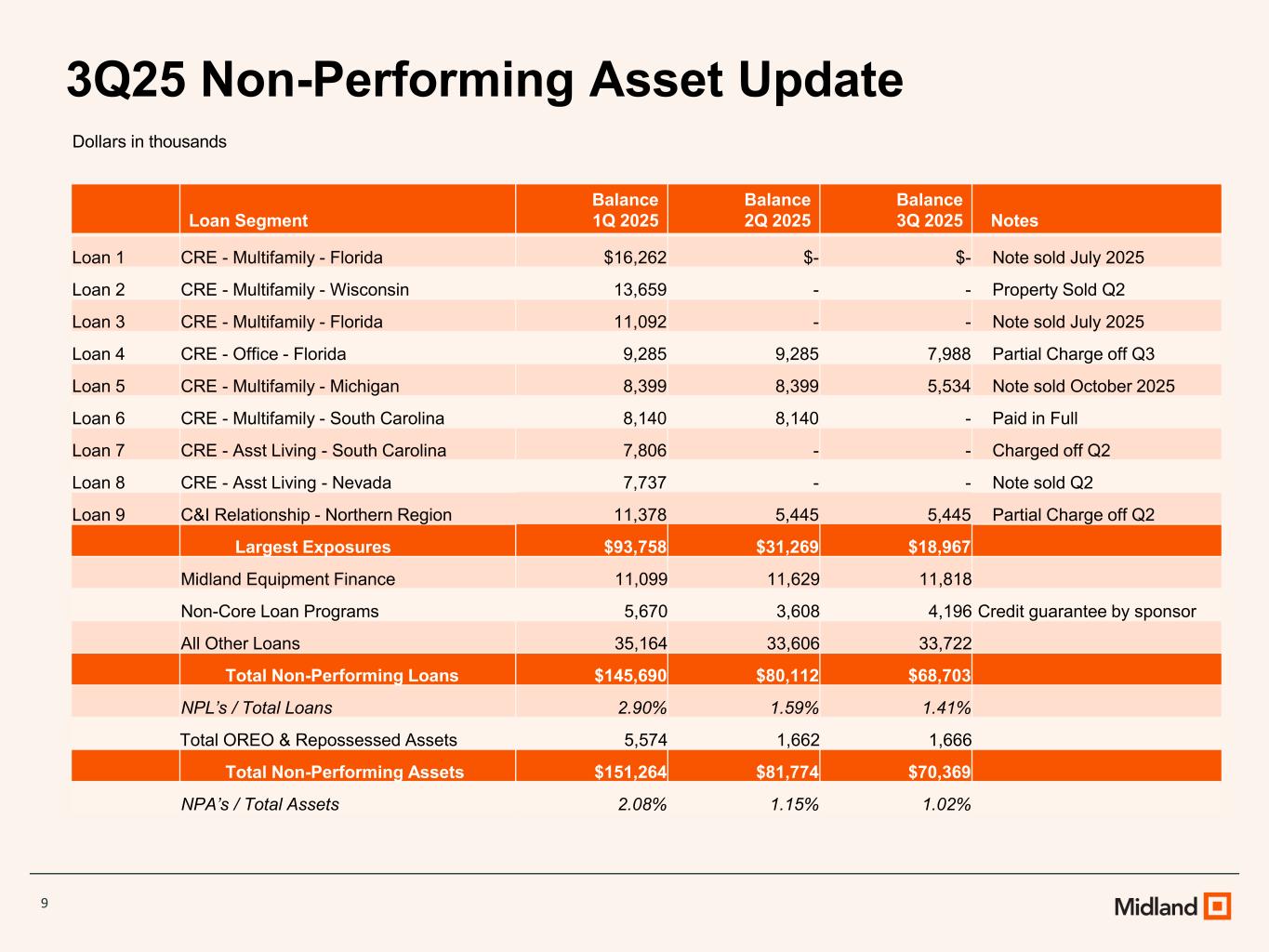

| Nonperforming loans | 68,703 | 80,112 | 145,690 | 150,907 | 114,556 | |||||||||||||||||||||||||||

| Nonperforming assets | 70,369 | 81,775 | 151,264 | 157,409 | 126,771 | |||||||||||||||||||||||||||

| Substandard accruing loans | 78,901 | 58,478 | 77,620 | 84,058 | 167,549 | |||||||||||||||||||||||||||

| Net charge-offs | 12,309 | 29,854 | 16,878 | 112,776 | 22,302 | |||||||||||||||||||||||||||

| Loans 30-89 days past due to total loans | 0.53 | % | 0.81 | % | 0.96 | % | 0.85 | % | 0.97 | % | ||||||||||||||||||||||

| Nonperforming loans to total loans | 1.41 | % | 1.59 | % | 2.90 | % | 2.92 | % | 2.00 | % | ||||||||||||||||||||||

| Nonperforming assets to total assets | 1.02 | % | 1.15 | % | 2.08 | % | 2.10 | % | 1.65 | % | ||||||||||||||||||||||

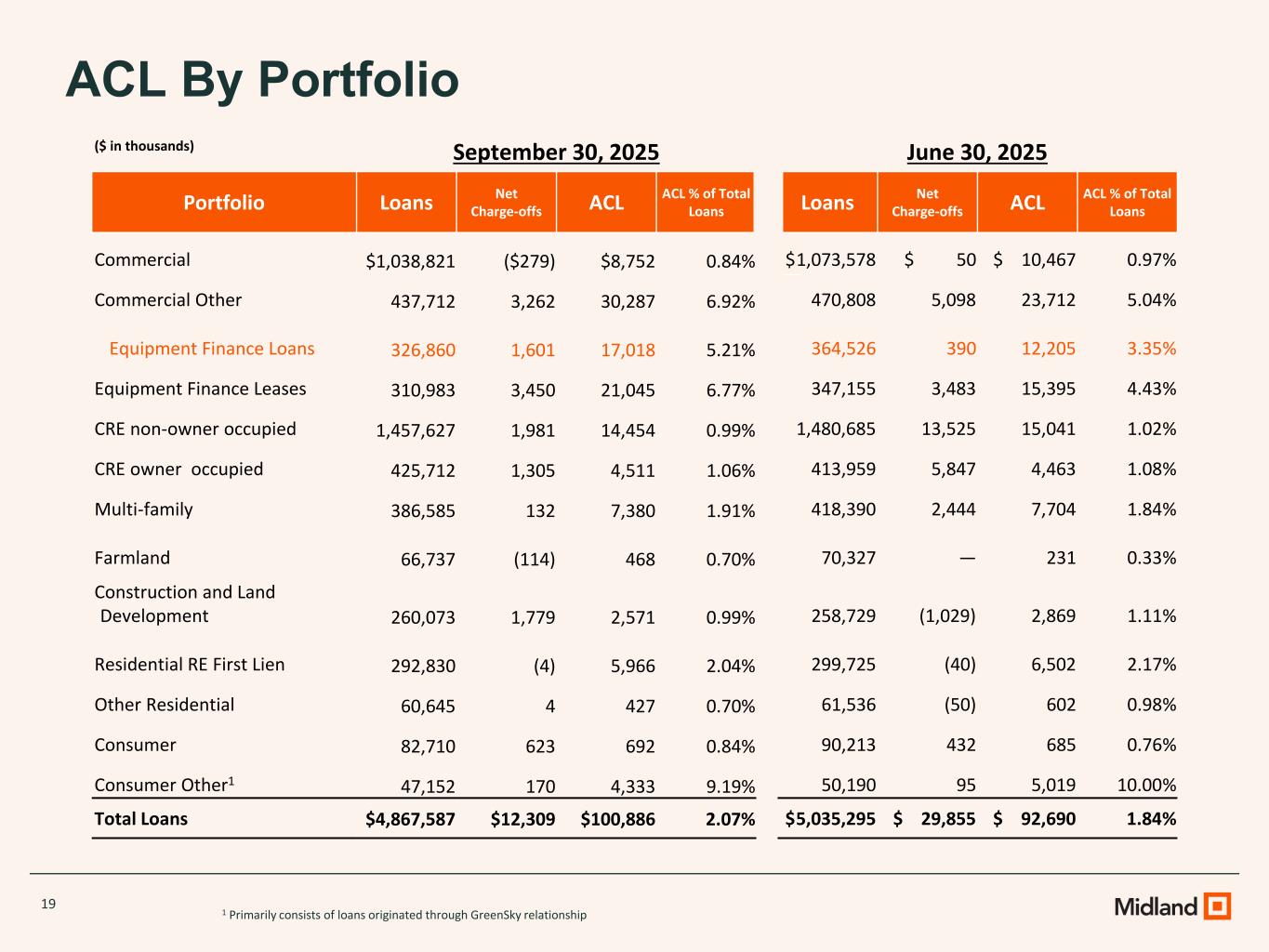

| Allowance for credit losses to total loans | 2.07 | % | 1.84 | % | 2.10 | % | 2.15 | % | 2.64 | % | ||||||||||||||||||||||

| Allowance for credit losses to nonperforming loans | 146.84 | % | 115.70 | % | 72.19 | % | 73.69 | % | 131.87 | % | ||||||||||||||||||||||

| Net charge-offs to average loans | 0.99 | % | 2.34 | % | 1.35 | % | 7.94 | % | 1.53 | % | ||||||||||||||||||||||

| For the Three Months Ended | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| (dollars in thousands) | September 30, 2025 | June 30, 2025 | September 30, 2024 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Interest-earning assets | Average Balance | Interest & Fees | Yield/Rate | Average Balance | Interest & Fees | Yield/Rate | Average Balance | Interest & Fees | Yield/Rate | |||||||||||||||||||||||||||||||||||||||||||||||

| Cash and cash equivalents | $ | 78,567 | $ | 849 | 4.29 | % | $ | 67,326 | $ | 716 | 4.27 | % | $ | 75,255 | $ | 1,031 | 5.45 | % | ||||||||||||||||||||||||||||||||||||||

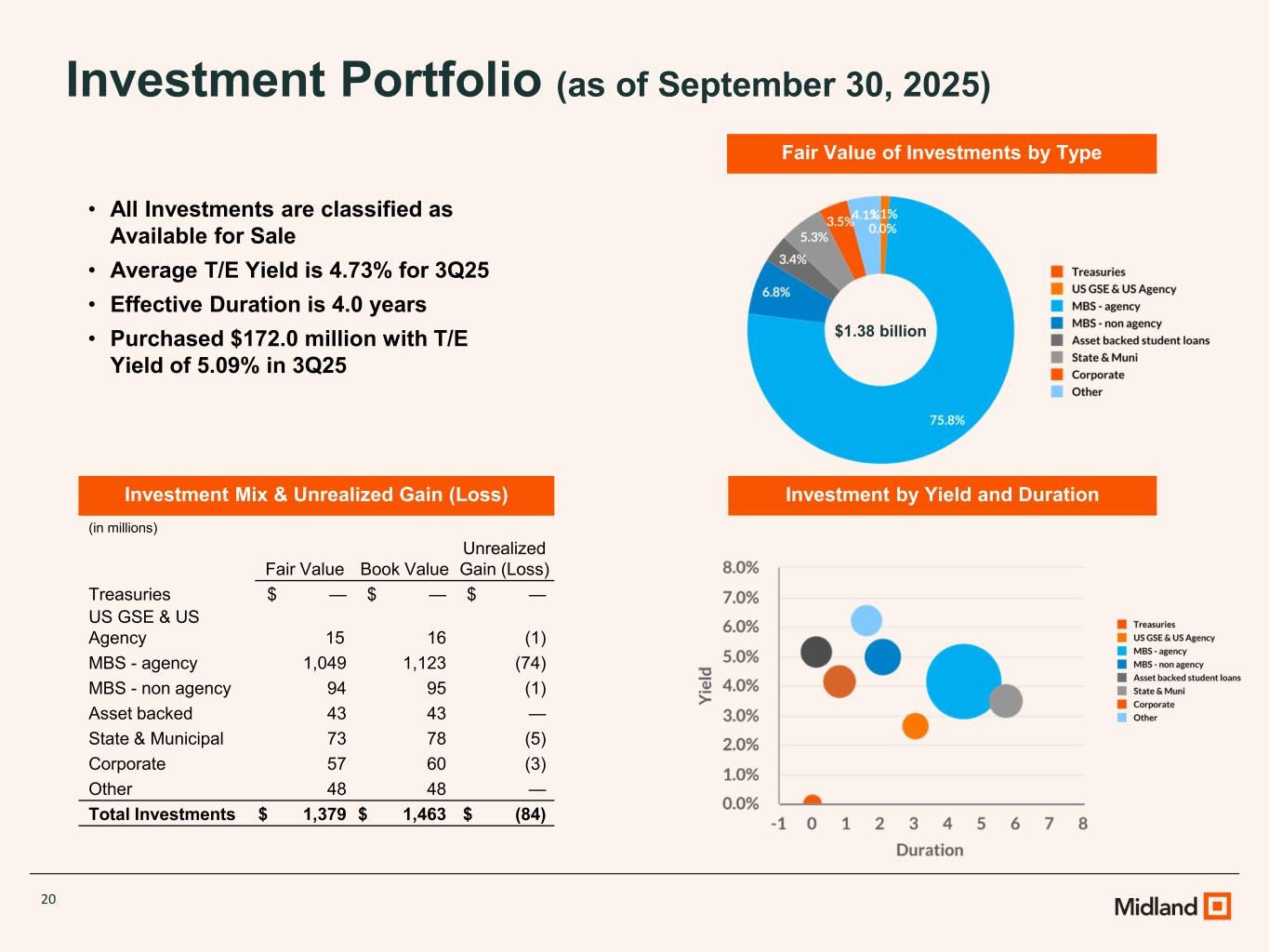

Investment securities(1) |

1,338,997 | 15,979 | 4.73 | 1,367,180 | 17,164 | 5.04 | 1,162,751 | 13,752 | 4.71 | |||||||||||||||||||||||||||||||||||||||||||||||

Loans(1)(2) |

4,947,675 | 81,012 | 6.50 | 5,123,558 | 79,240 | 6.20 | 5,783,408 | 93,504 | 6.43 | |||||||||||||||||||||||||||||||||||||||||||||||

| Loans held for sale | 9,268 | 147 | 6.29 | 44,642 | 377 | 3.39 | 7,505 | 124 | 6.57 | |||||||||||||||||||||||||||||||||||||||||||||||

| Nonmarketable equity securities | 38,559 | 715 | 7.36 | 38,803 | 694 | 7.17 | 41,137 | 788 | 7.62 | |||||||||||||||||||||||||||||||||||||||||||||||

| Total interest-earning assets | 6,413,066 | 98,702 | 6.11 | 6,641,509 | 98,191 | 5.93 | 7,070,056 | 109,199 | 6.14 | |||||||||||||||||||||||||||||||||||||||||||||||

| Noninterest-earning assets | 498,875 | 513,801 | 653,279 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Total assets | $ | 6,911,941 | $ | 7,155,310 | $ | 7,723,335 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Interest-Bearing Liabilities | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Interest-bearing deposits | $ | 4,644,455 | $ | 30,219 | 2.58 | % | $ | 4,845,609 | $ | 32,290 | 2.67 | % | $ | 5,132,640 | $ | 41,970 | 3.25 | % | ||||||||||||||||||||||||||||||||||||||

| Short-term borrowings | 54,839 | 499 | 3.61 | 60,117 | 573 | 3.82 | 53,577 | 602 | 4.47 | |||||||||||||||||||||||||||||||||||||||||||||||

| FHLB advances & other borrowings | 386,772 | 4,044 | 4.15 | 363,505 | 3,766 | 4.16 | 428,739 | 4,743 | 4.40 | |||||||||||||||||||||||||||||||||||||||||||||||

| Subordinated debt | 77,210 | 1,393 | 7.16 | 77,757 | 1,394 | 7.19 | 89,120 | 1,228 | 5.48 | |||||||||||||||||||||||||||||||||||||||||||||||

| Trust preferred debentures | 51,602 | 1,221 | 9.39 | 51,439 | 1,206 | 9.40 | 50,990 | 1,341 | 10.46 | |||||||||||||||||||||||||||||||||||||||||||||||

| Total interest-bearing liabilities | 5,214,878 | 37,376 | 2.84 | 5,398,427 | 39,229 | 2.91 | 5,755,066 | 49,884 | 3.45 | |||||||||||||||||||||||||||||||||||||||||||||||

| Noninterest-bearing deposits | 1,020,196 | 1,075,945 | 1,075,712 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Other noninterest-bearing liabilities | 100,436 | 108,819 | 97,235 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Shareholders’ equity | 576,431 | 572,119 | 795,322 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| Total liabilities and shareholder’s equity | $ | 6,911,941 | $ | 7,155,310 | $ | 7,723,335 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Net Interest Margin | $ | 61,326 | 3.79 | % | $ | 58,962 | 3.56 | % | $ | 59,315 | 3.34 | % | ||||||||||||||||||||||||||||||||||||||||||||

| Cost of Deposits | 2.12 | % | 2.19 | % | 2.69 | % | ||||||||||||||||||||||||||||||||||||||||||||||||||

| As of and for the Three Months Ended | ||||||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | ||||||||||||||||||||||||||||

| 2025 | 2025 | 2025 | 2024 | 2024 | ||||||||||||||||||||||||||||

| Return on average assets | 0.43 | % | 0.67 | % | (7.66) | % | (1.59) | % | 1.05 | % | ||||||||||||||||||||||

Pre-provision net revenue to average assets(1) |

1.80 | % | 1.81 | % | 1.47 | % | 1.83 | % | 2.21 | % | ||||||||||||||||||||||

| Net interest margin | 3.79 | % | 3.56 | % | 3.49 | % | 3.34 | % | 3.34 | % | ||||||||||||||||||||||

Efficiency ratio (1) |

61.25 | % | 60.60 | % | 64.29 | % | 62.31 | % | 53.61 | % | ||||||||||||||||||||||

| Noninterest expense to average assets | 2.86 | % | 2.80 | % | 11.02 | % | 3.04 | % | 2.56 | % | ||||||||||||||||||||||

| Net charge-offs to average loans | 0.99 | % | 2.34 | % | 1.35 | % | 7.94 | % | 1.53 | % | ||||||||||||||||||||||

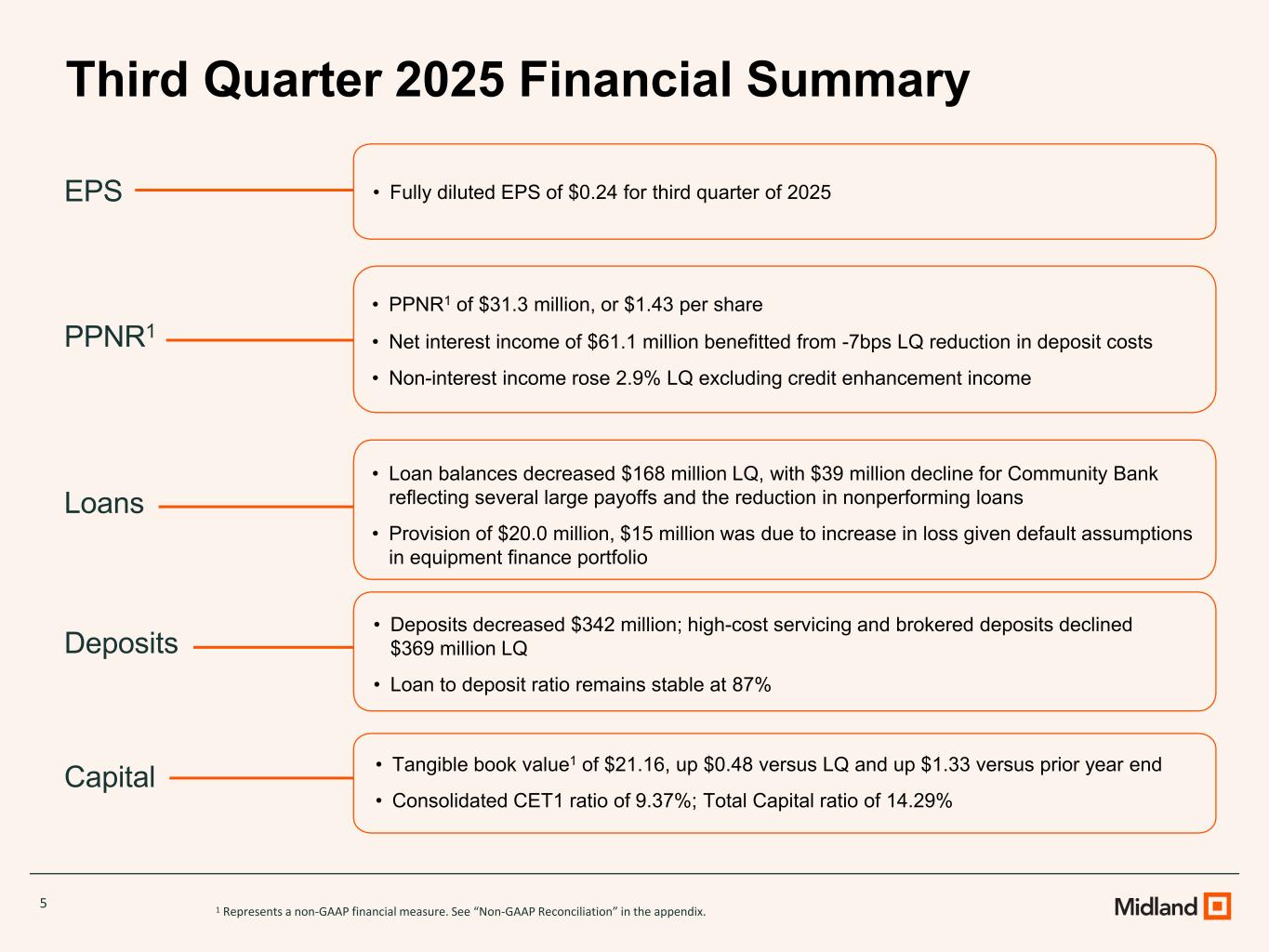

Tangible book value per share at period end (1) |

$ | 21.16 | $ | 20.68 | $ | 20.54 | $ | 19.83 | $ | 22.70 | ||||||||||||||||||||||

| Diluted earnings (loss) per common share | $ | 0.24 | $ | 0.44 | $ | (6.58) | $ | (1.52) | $ | 0.83 | ||||||||||||||||||||||

| Common shares outstanding at period end | 21,543,557 | 21,515,138 | 21,503,036 | 21,494,485 | 21,393,905 | |||||||||||||||||||||||||||

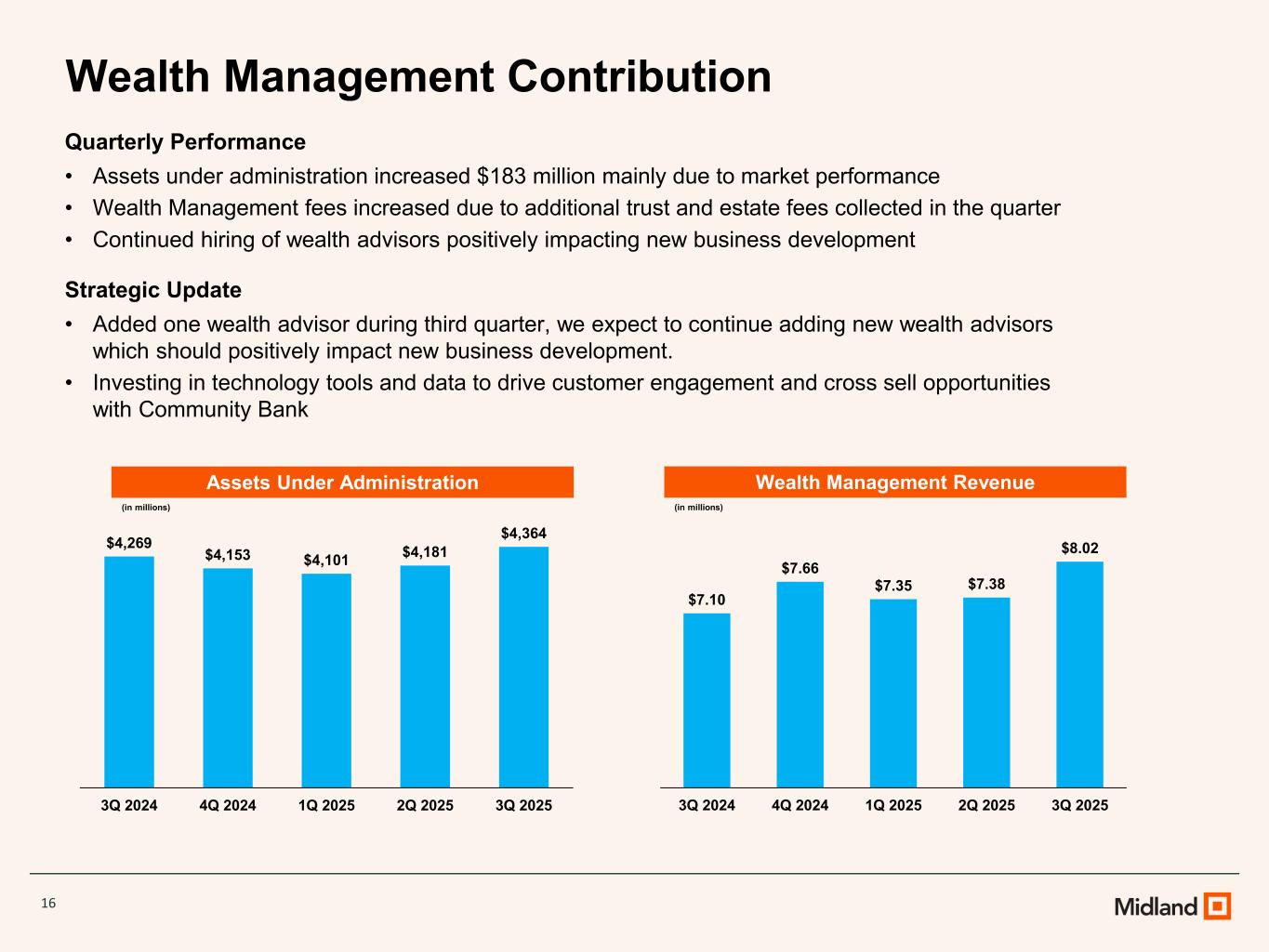

| Trust assets under administration | $ | 4,363,756 | $ | 4,181,180 | $ | 4,101,414 | $ | 4,153,080 | $ | 4,268,539 | ||||||||||||||||||||||

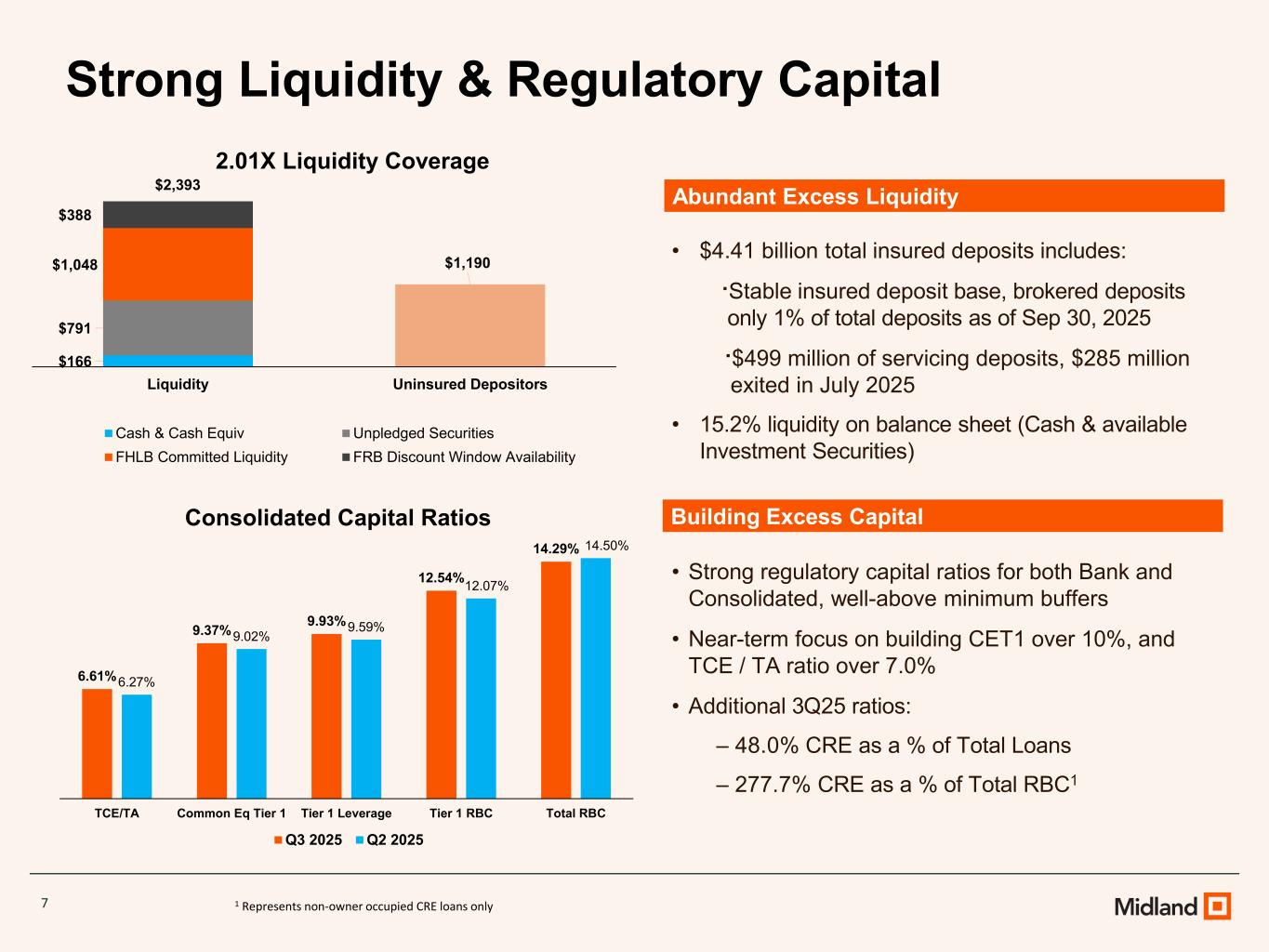

As of September 30, 2025 |

|||||||||||||||||

| Midland States Bank | Midland States Bancorp, Inc. | Minimum Regulatory Requirements (2) |

|||||||||||||||

| Total capital to risk-weighted assets | 13.34% | 14.29% | 10.50% | ||||||||||||||

| Tier 1 capital to risk-weighted assets | 12.08% | 12.54% | 8.50% | ||||||||||||||

| Common equity Tier 1 capital to risk-weighted assets | 12.08% | 9.37% | 7.00% | ||||||||||||||

| Tier 1 leverage ratio | 9.57% | 9.93% | 4.00% | ||||||||||||||

Tangible common equity to tangible assets (1) |

N/A | 6.61% | N/A | ||||||||||||||

| MIDLAND STATES BANCORP, INC. | ||||||||||||||||||||||||||||||||

| CONSOLIDATED FINANCIAL SUMMARY (unaudited) | ||||||||||||||||||||||||||||||||

| As of | ||||||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | ||||||||||||||||||||||||||||

| (dollars in thousands) | 2025 | 2025 | 2025 | 2024 | 2024 | |||||||||||||||||||||||||||

| Assets | ||||||||||||||||||||||||||||||||

| Cash and cash equivalents | $ | 166,147 | $ | 176,587 | $ | 102,006 | $ | 114,766 | $ | 121,873 | ||||||||||||||||||||||

| Investment securities | 1,383,121 | 1,354,652 | 1,368,405 | 1,212,366 | 1,216,795 | |||||||||||||||||||||||||||

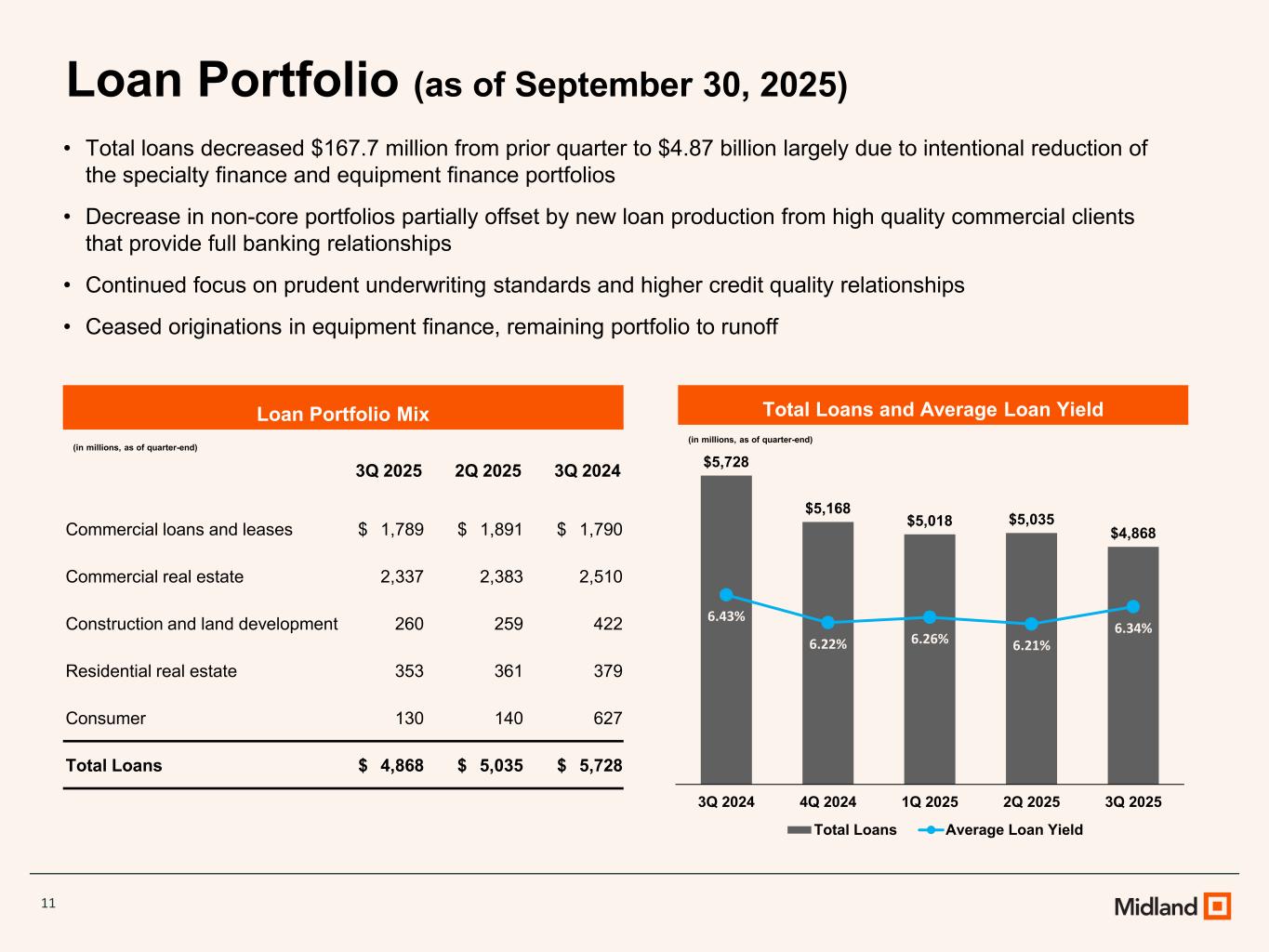

| Loans | 4,867,587 | 5,035,295 | 5,018,053 | 5,167,574 | 5,728,237 | |||||||||||||||||||||||||||

| Allowance for credit losses on loans | (100,886) | (92,690) | (105,176) | (111,204) | (151,067) | |||||||||||||||||||||||||||

| Total loans, net | 4,766,701 | 4,942,605 | 4,912,877 | 5,056,370 | 5,577,170 | |||||||||||||||||||||||||||

| Loans held for sale | 7,535 | 37,299 | 287,821 | 344,947 | 8,001 | |||||||||||||||||||||||||||

| Premises and equipment, net | 86,005 | 86,240 | 86,719 | 85,710 | 84,672 | |||||||||||||||||||||||||||

| Other real estate owned | 393 | 393 | 4,183 | 4,941 | 8,646 | |||||||||||||||||||||||||||

| Loan servicing rights, at lower of cost or fair value | 16,165 | 16,720 | 17,278 | 17,842 | 18,400 | |||||||||||||||||||||||||||

| Goodwill | 7,927 | 7,927 | 7,927 | 161,904 | 161,904 | |||||||||||||||||||||||||||

| Other intangible assets, net | 9,619 | 10,362 | 11,189 | 12,100 | 13,052 | |||||||||||||||||||||||||||

| Company-owned life insurance | 216,494 | 214,392 | 212,336 | 211,168 | 209,193 | |||||||||||||||||||||||||||

| Credit enhancement asset | 5,765 | 5,800 | 5,615 | 16,804 | 20,633 | |||||||||||||||||||||||||||

| Other assets | 245,643 | 254,901 | 268,448 | 267,891 | 263,850 | |||||||||||||||||||||||||||

| Total assets | $ | 6,911,515 | $ | 7,107,878 | $ | 7,284,804 | $ | 7,506,809 | $ | 7,704,189 | ||||||||||||||||||||||

| Liabilities and Shareholders' Equity | ||||||||||||||||||||||||||||||||

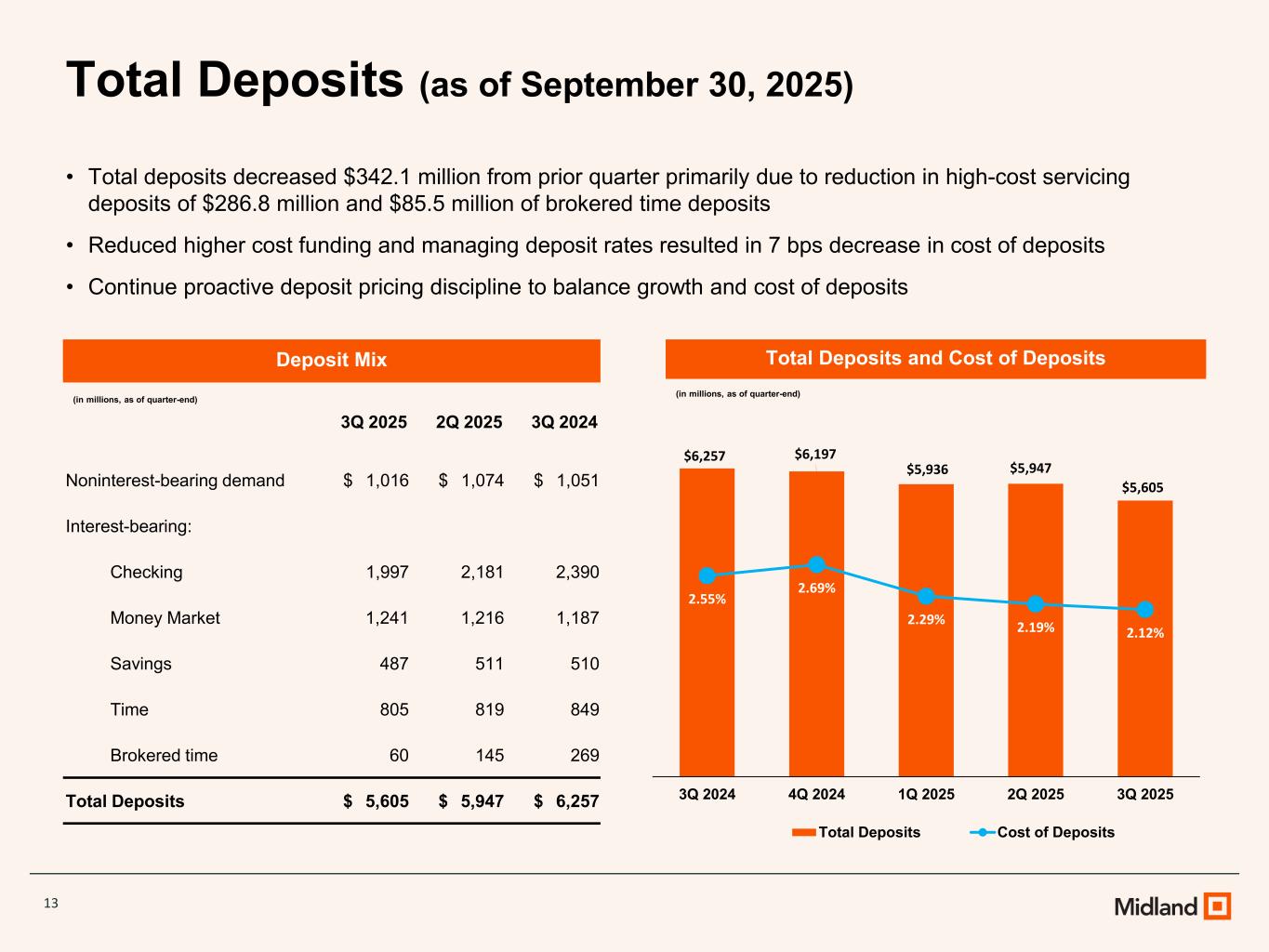

| Noninterest-bearing demand deposits | $ | 1,015,930 | $ | 1,074,212 | $ | 1,090,707 | $ | 1,055,564 | $ | 1,050,617 | ||||||||||||||||||||||

| Interest-bearing deposits | 4,588,895 | 4,872,707 | 4,845,727 | 5,141,679 | 5,206,219 | |||||||||||||||||||||||||||

| Total deposits | 5,604,825 | 5,946,919 | 5,936,434 | 6,197,243 | 6,256,836 | |||||||||||||||||||||||||||

| Short-term borrowings | 146,766 | 8,654 | 40,224 | 87,499 | 13,849 | |||||||||||||||||||||||||||

| FHLB advances and other borrowings | 373,000 | 345,000 | 498,000 | 258,000 | 425,000 | |||||||||||||||||||||||||||

| Subordinated debt | 27,014 | 77,759 | 77,754 | 77,749 | 82,744 | |||||||||||||||||||||||||||

| Trust preferred debentures | 51,684 | 51,518 | 51,358 | 51,205 | 51,058 | |||||||||||||||||||||||||||

| Other liabilities | 124,225 | 104,323 | 109,597 | 124,266 | 103,481 | |||||||||||||||||||||||||||

| Total liabilities | 6,327,514 | 6,534,173 | 6,713,367 | 6,795,962 | 6,932,968 | |||||||||||||||||||||||||||

| Total shareholders’ equity | 584,001 | 573,705 | 571,437 | 710,847 | 771,221 | |||||||||||||||||||||||||||

| Total liabilities and shareholders’ equity | $ | 6,911,515 | $ | 7,107,878 | $ | 7,284,804 | $ | 7,506,809 | $ | 7,704,189 | ||||||||||||||||||||||

| MIDLAND STATES BANCORP, INC. | ||||||||||||||||||||||||||||||||

| CONSOLIDATED FINANCIAL SUMMARY (unaudited) (continued) | ||||||||||||||||||||||||||||||||

| For the Three Months Ended | ||||||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | ||||||||||||||||||||||||||||

| (dollars in thousands, except per share data) | 2025 | 2025 | 2025 | 2024 | 2024 | |||||||||||||||||||||||||||

| Net interest income: | ||||||||||||||||||||||||||||||||

| Interest income | $ | 98,493 | $ | 97,924 | $ | 99,355 | $ | 104,470 | $ | 108,994 | ||||||||||||||||||||||

| Interest expense | 37,376 | 39,229 | 41,065 | 45,900 | 49,884 | |||||||||||||||||||||||||||

| Net interest income | 61,117 | 58,695 | 58,290 | 58,570 | 59,110 | |||||||||||||||||||||||||||

| Provision for credit losses on loans | 20,505 | 17,369 | 10,850 | 74,183 | 17,925 | |||||||||||||||||||||||||||

| Recapture of credit losses on unfunded commitments | (500) | — | — | — | — | |||||||||||||||||||||||||||

| Total provision for credit losses | 20,005 | 17,369 | 10,850 | 74,183 | 17,925 | |||||||||||||||||||||||||||

| Net interest income after provision for credit losses | 41,112 | 41,326 | 47,440 | (15,613) | 41,185 | |||||||||||||||||||||||||||

| Noninterest income: | ||||||||||||||||||||||||||||||||

| Wealth management revenue | 8,018 | 7,379 | 7,350 | 7,660 | 7,104 | |||||||||||||||||||||||||||

| Service charges on deposit accounts | 3,598 | 3,351 | 3,305 | 3,506 | 3,411 | |||||||||||||||||||||||||||

| Interchange revenue | 3,445 | 3,463 | 3,151 | 3,528 | 3,506 | |||||||||||||||||||||||||||

| Residential mortgage banking revenue | 735 | 756 | 676 | 637 | 697 | |||||||||||||||||||||||||||

| Income on company-owned life insurance | 2,102 | 2,068 | 2,334 | 1,975 | 1,982 | |||||||||||||||||||||||||||

| Gain (loss) on sales of investment securities, net | 14 | — | — | (34) | (44) | |||||||||||||||||||||||||||

| Credit enhancement income (loss) | (242) | 3,848 | (578) | 15,810 | 14,206 | |||||||||||||||||||||||||||

| Other income | 2,346 | 2,669 | 1,525 | 2,289 | 2,683 | |||||||||||||||||||||||||||

| Total noninterest income | 20,016 | 23,534 | 17,763 | 35,371 | 33,545 | |||||||||||||||||||||||||||

| Noninterest expense: | ||||||||||||||||||||||||||||||||

| Salaries and employee benefits | 26,393 | 25,685 | 26,416 | 22,283 | 24,382 | |||||||||||||||||||||||||||

| Occupancy and equipment | 4,206 | 4,166 | 4,498 | 4,286 | 4,393 | |||||||||||||||||||||||||||

| Data processing | 7,186 | 7,035 | 6,919 | 7,278 | 6,955 | |||||||||||||||||||||||||||

| Professional services | 2,017 | 2,792 | 2,741 | 1,580 | 1,744 | |||||||||||||||||||||||||||

| Impairment on goodwill | — | — | 153,977 | — | — | |||||||||||||||||||||||||||

| Amortization of intangible assets | 743 | 827 | 911 | 952 | 951 | |||||||||||||||||||||||||||

| Impairment on leased assets and surrendered assets | — | — | — | 7,601 | — | |||||||||||||||||||||||||||

| FDIC insurance | 1,512 | 1,422 | 1,463 | 1,383 | 1,402 | |||||||||||||||||||||||||||

| Other expense | 7,757 | 8,065 | 6,080 | 13,336 | 9,937 | |||||||||||||||||||||||||||

| Total noninterest expense | 49,814 | 49,992 | 203,005 | 58,699 | 49,764 | |||||||||||||||||||||||||||

| Income (loss) before income taxes | 11,314 | 14,868 | (137,802) | (38,941) | 24,966 | |||||||||||||||||||||||||||

| Income tax expense (benefit) | 3,757 | 2,844 | 3,172 | (8,172) | 4,535 | |||||||||||||||||||||||||||

| Net income (loss) | 7,557 | 12,024 | (140,974) | (30,769) | 20,431 | |||||||||||||||||||||||||||

| Preferred stock dividends | 2,229 | 2,228 | 2,228 | 2,228 | 2,229 | |||||||||||||||||||||||||||

| Net income (loss) available to common shareholders | $ | 5,328 | $ | 9,796 | $ | (143,202) | $ | (32,997) | $ | 18,202 | ||||||||||||||||||||||

| Basic earnings (loss) per common share | $ | 0.24 | $ | 0.44 | $ | (6.58) | $ | (1.52) | $ | 0.83 | ||||||||||||||||||||||

| Diluted earnings (loss) per common share | $ | 0.24 | $ | 0.44 | $ | (6.58) | $ | (1.52) | $ | 0.83 | ||||||||||||||||||||||

| Weighted average common shares outstanding | 21,863,911 | 21,820,190 | 21,795,570 | 21,748,428 | 21,675,818 | |||||||||||||||||||||||||||

| Weighted average diluted common shares outstanding | 21,863,911 | 21,820,190 | 21,795,570 | 21,753,711 | 21,678,242 | |||||||||||||||||||||||||||

| MIDLAND STATES BANCORP, INC. | ||||||||||||||||||||||||||||||||

| CONSOLIDATED FINANCIAL SUMMARY (unaudited)(continued) | ||||||||||||||||||||||||||||||||

| As of | ||||||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | ||||||||||||||||||||||||||||

| (dollars in thousands) | 2025 | 2025 | 2025 | 2024 | 2024 | |||||||||||||||||||||||||||

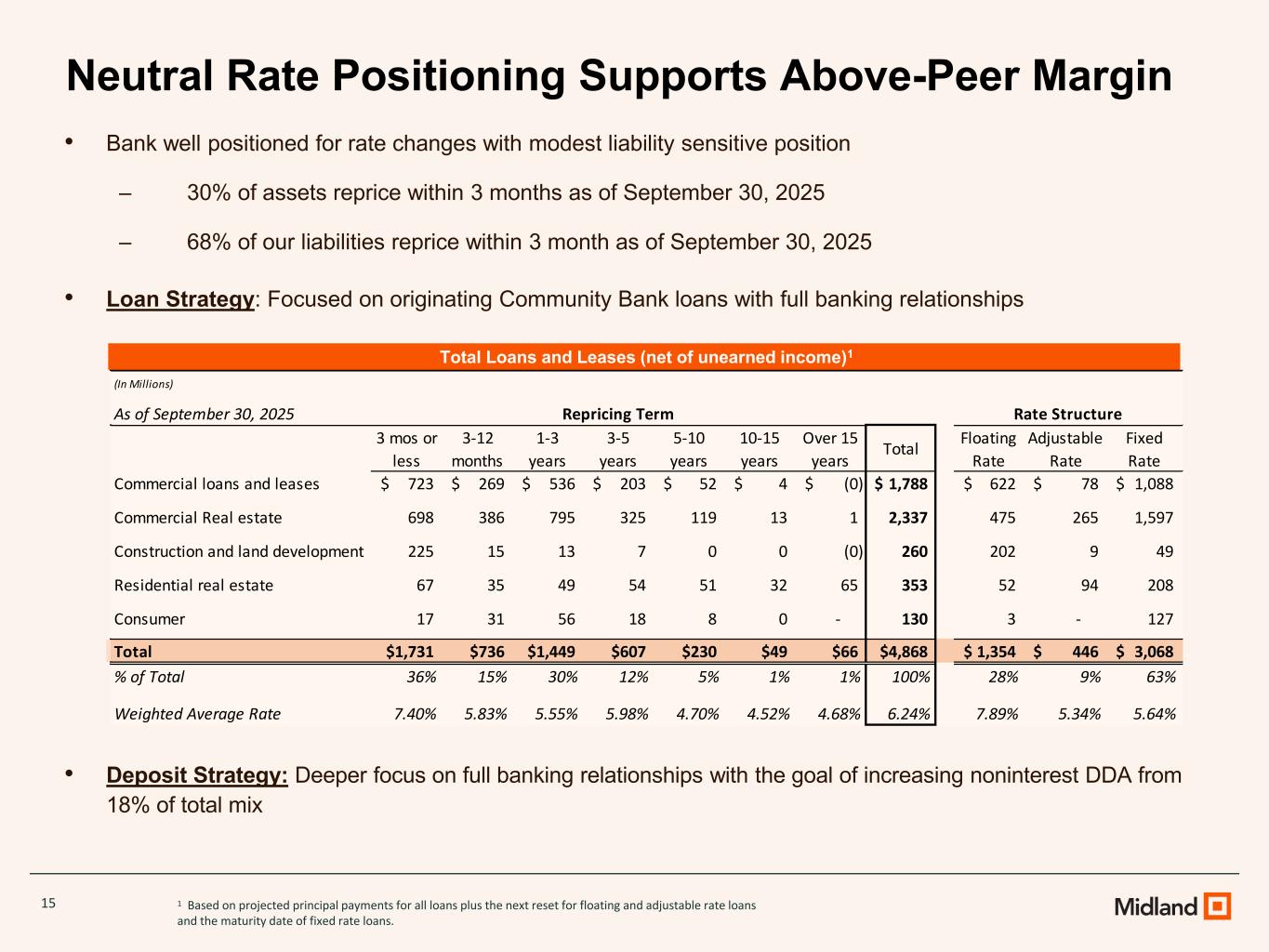

| Loan Portfolio Mix | ||||||||||||||||||||||||||||||||

| Commercial loans | $ | 1,149,673 | $ | 1,178,792 | $ | 879,286 | $ | 934,848 | $ | 879,590 | ||||||||||||||||||||||

| Equipment finance loans | 326,860 | 364,526 | 390,276 | 416,969 | 442,552 | |||||||||||||||||||||||||||

| Equipment finance leases | 310,983 | 347,155 | 373,168 | 391,390 | 417,531 | |||||||||||||||||||||||||||

| Commercial FHA warehouse lines | — | 1,068 | — | 8,004 | 50,198 | |||||||||||||||||||||||||||

| Total commercial loans and leases | 1,787,516 | 1,891,541 | 1,642,730 | 1,751,210 | 1,789,871 | |||||||||||||||||||||||||||

| Commercial real estate | 2,336,661 | 2,383,361 | 2,592,325 | 2,591,664 | 2,510,472 | |||||||||||||||||||||||||||

| Construction and land development | 260,073 | 258,729 | 264,966 | 299,842 | 422,253 | |||||||||||||||||||||||||||

| Residential real estate | 353,475 | 361,261 | 373,095 | 380,557 | 378,658 | |||||||||||||||||||||||||||

| Consumer | 129,862 | 140,403 | 144,937 | 144,301 | 626,983 | |||||||||||||||||||||||||||

| Total loans | $ | 4,867,587 | $ | 5,035,295 | $ | 5,018,053 | $ | 5,167,574 | $ | 5,728,237 | ||||||||||||||||||||||

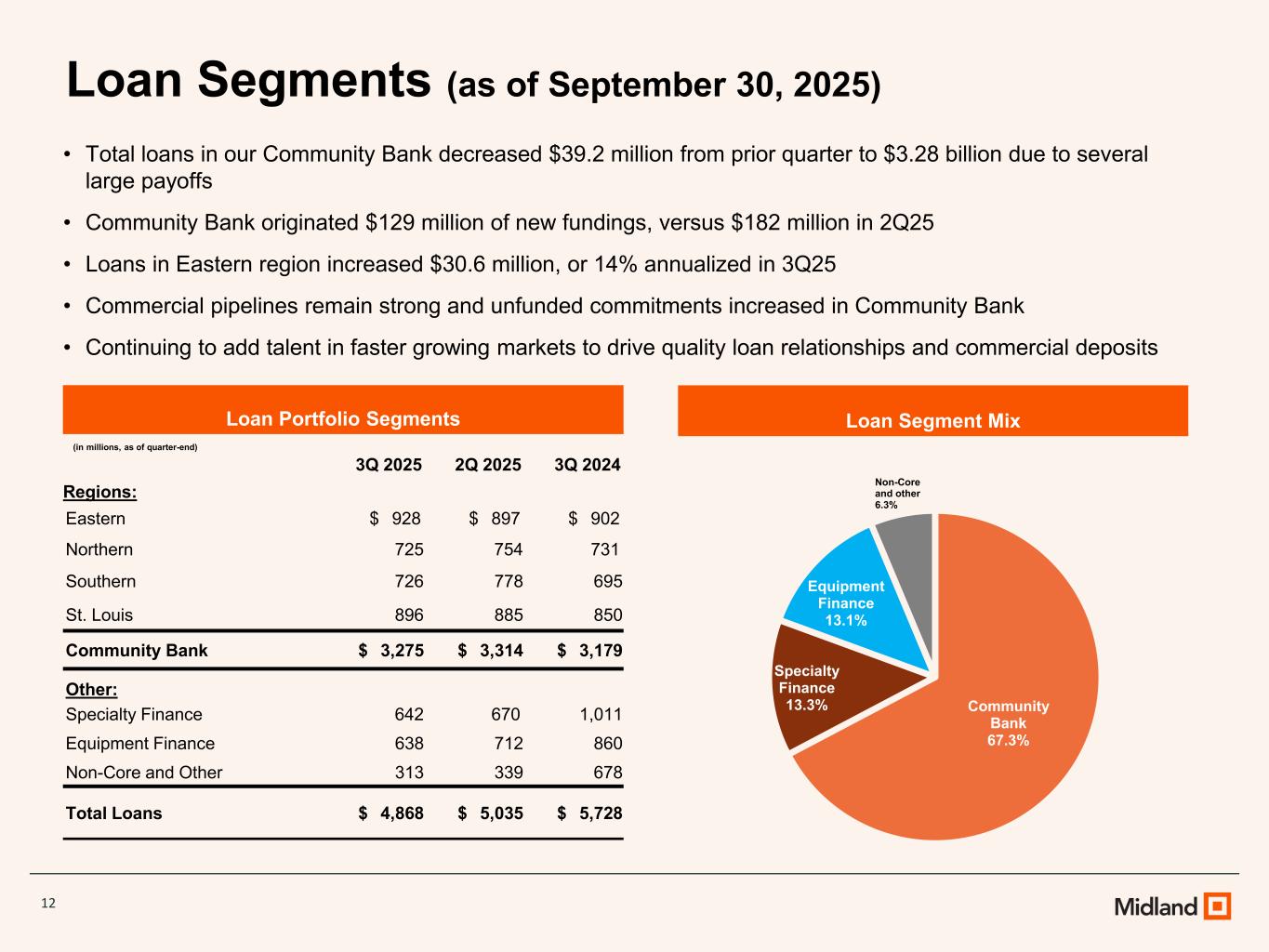

| Loan Portfolio Segment | ||||||||||||||||||||||||||||||||

| Regions | ||||||||||||||||||||||||||||||||

| Eastern | $ | 927,977 | $ | 897,348 | $ | 897,792 | $ | 899,611 | $ | 902,993 | ||||||||||||||||||||||

| Northern | 724,695 | 753,590 | 747,028 | 714,562 | 730,752 | |||||||||||||||||||||||||||

| Southern | 725,892 | 778,124 | 711,787 | 720,188 | 694,810 | |||||||||||||||||||||||||||

| St. Louis | 896,005 | 884,685 | 902,743 | 868,190 | 850,327 | |||||||||||||||||||||||||||

| Total Community Bank | 3,274,569 | 3,313,747 | 3,259,350 | 3,202,551 | 3,178,882 | |||||||||||||||||||||||||||

| Specialty finance | 642,167 | 670,566 | 867,918 | 1,026,443 | 1,010,766 | |||||||||||||||||||||||||||

| Equipment finance | 637,843 | 711,681 | 763,444 | 808,359 | 860,083 | |||||||||||||||||||||||||||

Non-core loan program and other(1) |

313,008 | 339,301 | 127,341 | 130,221 | 678,506 | |||||||||||||||||||||||||||

| Total loans | $ | 4,867,587 | $ | 5,035,295 | $ | 5,018,053 | $ | 5,167,574 | $ | 5,728,237 | ||||||||||||||||||||||

| Deposit Portfolio Mix | ||||||||||||||||||||||||||||||||

| Noninterest-bearing demand | $ | 1,015,930 | $ | 1,074,212 | $ | 1,090,707 | $ | 1,055,564 | $ | 1,050,617 | ||||||||||||||||||||||

| Interest-bearing: | ||||||||||||||||||||||||||||||||

| Checking | 1,996,501 | 2,180,717 | 2,161,282 | 2,378,256 | 2,389,970 | |||||||||||||||||||||||||||

| Money market | 1,240,885 | 1,216,357 | 1,154,403 | 1,173,630 | 1,187,139 | |||||||||||||||||||||||||||

| Savings | 486,953 | 511,470 | 522,663 | 507,305 | 510,260 | |||||||||||||||||||||||||||

| Time | 804,740 | 818,813 | 818,732 | 822,981 | 849,413 | |||||||||||||||||||||||||||

| Brokered time | 59,816 | 145,350 | 188,647 | 259,507 | 269,437 | |||||||||||||||||||||||||||

| Total deposits | $ | 5,604,825 | $ | 5,946,919 | $ | 5,936,434 | $ | 6,197,243 | $ | 6,256,836 | ||||||||||||||||||||||

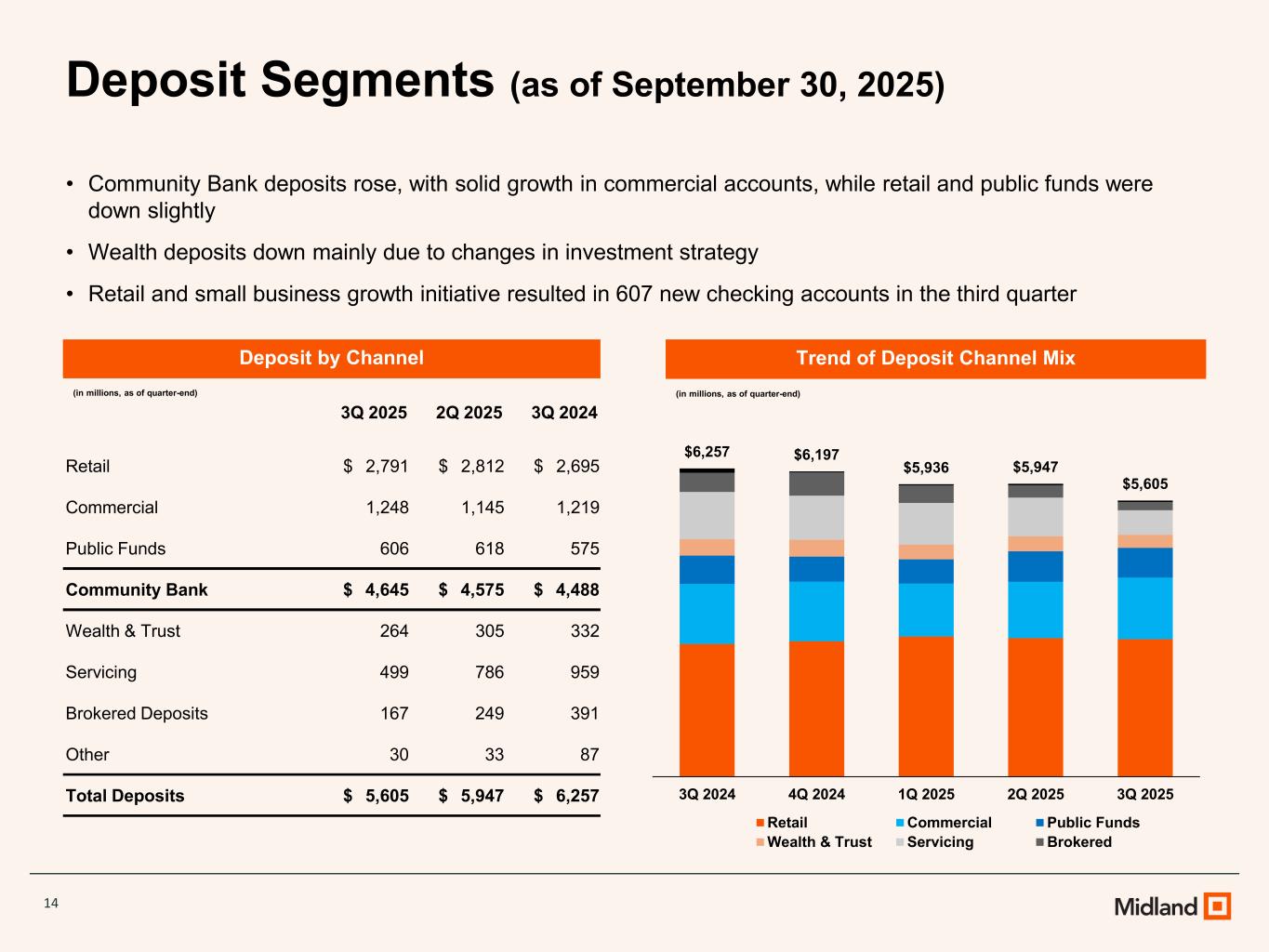

| Deposit Portfolio by Channel | ||||||||||||||||||||||||||||||||

| Retail | $ | 2,791,085 | $ | 2,811,838 | $ | 2,846,494 | $ | 2,749,650 | $ | 2,695,077 | ||||||||||||||||||||||

| Commercial | 1,248,445 | 1,145,369 | 1,074,837 | 1,209,815 | 1,218,657 | |||||||||||||||||||||||||||

| Public Funds | 605,474 | 618,172 | 490,374 | 505,912 | 574,704 | |||||||||||||||||||||||||||

| Wealth & Trust | 263,765 | 304,626 | 301,251 | 340,615 | 332,242 | |||||||||||||||||||||||||||

| Servicing | 498,892 | 785,659 | 842,567 | 896,436 | 958,662 | |||||||||||||||||||||||||||

| Brokered Deposits | 167,228 | 248,707 | 358,063 | 473,451 | 390,558 | |||||||||||||||||||||||||||

| Other | 29,936 | 32,548 | 22,848 | 21,364 | 86,936 | |||||||||||||||||||||||||||

| Total deposits | $ | 5,604,825 | $ | 5,946,919 | $ | 5,936,434 | $ | 6,197,243 | $ | 6,256,836 | ||||||||||||||||||||||

| MIDLAND STATES BANCORP, INC. | ||||||||||||||||||||||||||||||||

| RECONCILIATIONS OF NON-GAAP FINANCIAL MEASURES (unaudited) | ||||||||||||||||||||||||||||||||

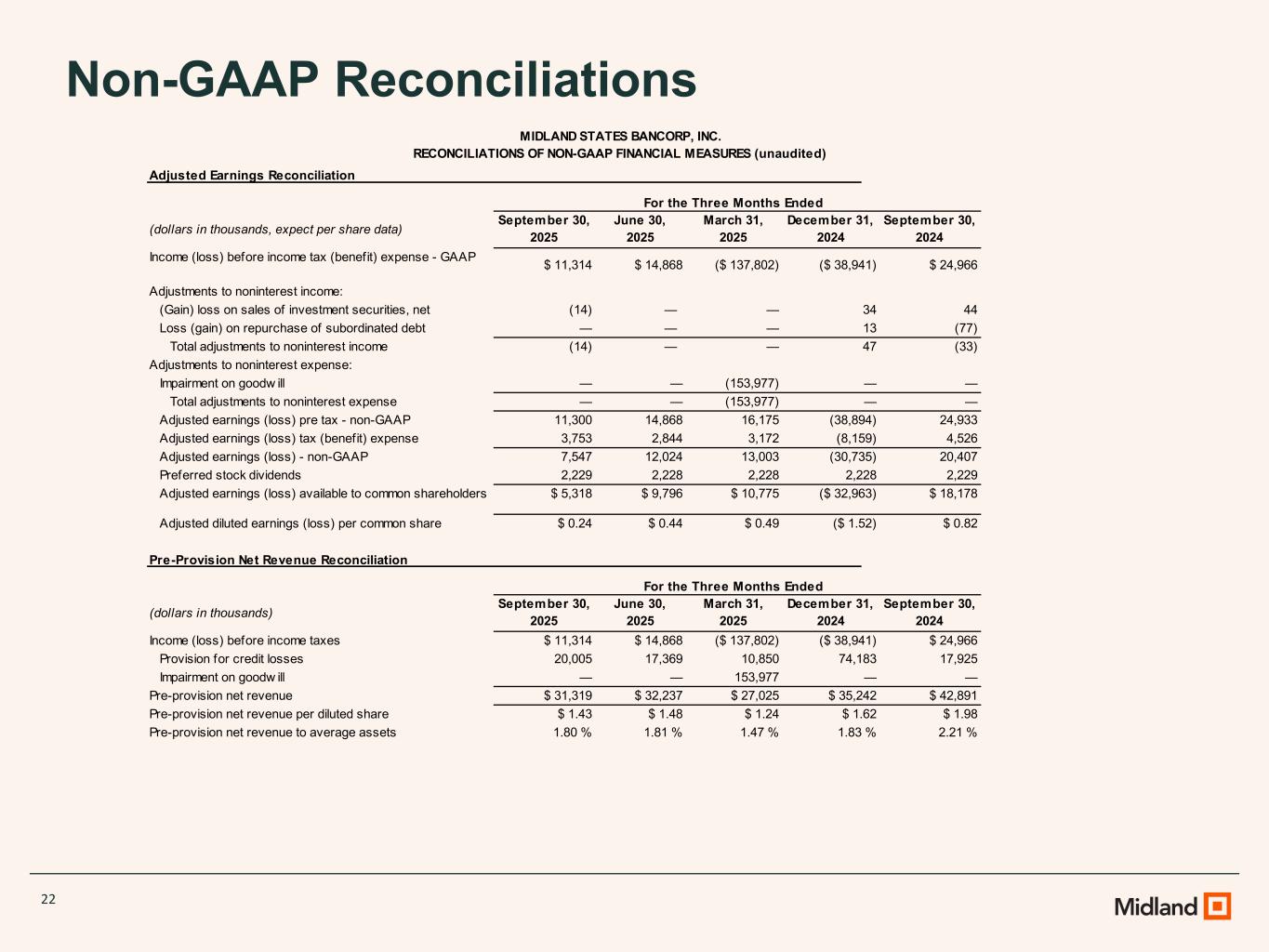

| Adjusted Earnings Reconciliation | ||||||||||||||||||||||||||||||||

| For the Three Months Ended | ||||||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | ||||||||||||||||||||||||||||

| (dollars in thousands, expect per share data) | 2025 | 2025 | 2025 | 2024 | 2024 | |||||||||||||||||||||||||||

| Income (loss) before income tax (benefit) expense - GAAP | $ | 11,314 | $ | 14,868 | $ | (137,802) | $ | (38,941) | $ | 24,966 | ||||||||||||||||||||||

| Adjustments to noninterest income: | ||||||||||||||||||||||||||||||||

| (Gain) loss on sales of investment securities, net | (14) | — | — | 34 | 44 | |||||||||||||||||||||||||||

| Loss (gain) on repurchase of subordinated debt | — | — | — | 13 | (77) | |||||||||||||||||||||||||||

| Total adjustments to noninterest income | (14) | — | — | 47 | (33) | |||||||||||||||||||||||||||

| Adjustments to noninterest expense: | ||||||||||||||||||||||||||||||||

| Impairment on goodwill | — | — | (153,977) | — | — | |||||||||||||||||||||||||||

| Total adjustments to noninterest expense | — | — | (153,977) | — | — | |||||||||||||||||||||||||||

| Adjusted earnings (loss) pre tax - non-GAAP | 11,300 | 14,868 | 16,175 | (38,894) | 24,933 | |||||||||||||||||||||||||||

| Adjusted earnings (loss) tax (benefit) expense | 3,753 | 2,844 | 3,172 | (8,159) | 4,526 | |||||||||||||||||||||||||||

| Adjusted earnings (loss) - non-GAAP | 7,547 | 12,024 | 13,003 | (30,735) | 20,407 | |||||||||||||||||||||||||||

| Preferred stock dividends | 2,229 | 2,228 | 2,228 | 2,228 | 2,229 | |||||||||||||||||||||||||||

| Adjusted earnings (loss) available to common shareholders | $ | 5,318 | $ | 9,796 | $ | 10,775 | $ | (32,963) | $ | 18,178 | ||||||||||||||||||||||

| Adjusted diluted earnings (loss) per common share | $ | 0.24 | $ | 0.44 | $ | 0.49 | $ | (1.52) | $ | 0.82 | ||||||||||||||||||||||

| Pre-Provision Net Revenue Reconciliation | ||||||||||||||||||||||||||||||||

| For the Three Months Ended | ||||||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | ||||||||||||||||||||||||||||

| (dollars in thousands) | 2025 | 2025 | 2025 | 2024 | 2024 | |||||||||||||||||||||||||||

| Income (loss) before income taxes | $ | 11,314 | $ | 14,868 | $ | (137,802) | $ | (38,941) | $ | 24,966 | ||||||||||||||||||||||

| Provision for credit losses | 20,005 | 17,369 | 10,850 | 74,183 | 17,925 | |||||||||||||||||||||||||||

| Impairment on goodwill | — | — | 153,977 | — | — | |||||||||||||||||||||||||||

| Pre-provision net revenue | $ | 31,319 | $ | 32,237 | $ | 27,025 | $ | 35,242 | $ | 42,891 | ||||||||||||||||||||||

| Pre-provision net revenue per diluted share | $ | 1.43 | $ | 1.48 | $ | 1.24 | $ | 1.62 | $ | 1.98 | ||||||||||||||||||||||

| Pre-provision net revenue to average assets | 1.80 | % | 1.81 | % | 1.47 | % | 1.83 | % | 2.21 | % | ||||||||||||||||||||||

| MIDLAND STATES BANCORP, INC. | ||||||||||||||||||||||||||||||||

| RECONCILIATIONS OF NON-GAAP FINANCIAL MEASURES (unaudited) | ||||||||||||||||||||||||||||||||

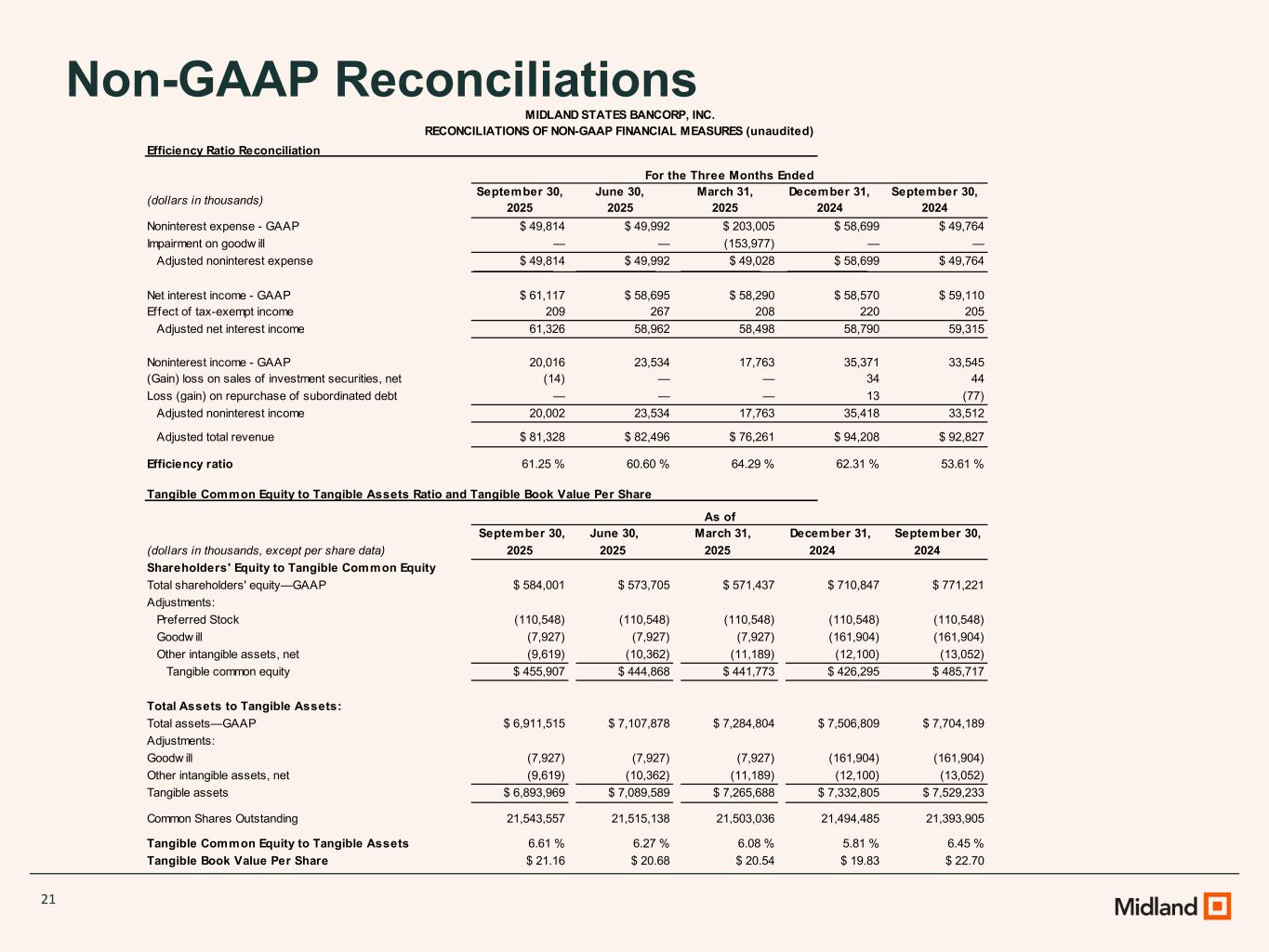

| Efficiency Ratio Reconciliation | ||||||||||||||||||||||||||||||||

| For the Three Months Ended | ||||||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | ||||||||||||||||||||||||||||

| (dollars in thousands) | 2025 | 2025 | 2025 | 2024 | 2024 | |||||||||||||||||||||||||||

| Noninterest expense - GAAP | $ | 49,814 | $ | 49,992 | $ | 203,005 | $ | 58,699 | $ | 49,764 | ||||||||||||||||||||||

| Impairment on goodwill | — | — | (153,977) | — | — | |||||||||||||||||||||||||||

| Adjusted noninterest expense | $ | 49,814 | $ | 49,992 | $ | 49,028 | $ | 58,699 | $ | 49,764 | ||||||||||||||||||||||

| Net interest income - GAAP | $ | 61,117 | $ | 58,695 | $ | 58,290 | $ | 58,570 | $ | 59,110 | ||||||||||||||||||||||

| Effect of tax-exempt income | 209 | 267 | 208 | 220 | 205 | |||||||||||||||||||||||||||

| Adjusted net interest income | 61,326 | 58,962 | 58,498 | 58,790 | 59,315 | |||||||||||||||||||||||||||

| Noninterest income - GAAP | 20,016 | 23,534 | 17,763 | 35,371 | 33,545 | |||||||||||||||||||||||||||

| (Gain) loss on sales of investment securities, net | (14) | — | — | 34 | 44 | |||||||||||||||||||||||||||

| Loss (gain) on repurchase of subordinated debt | — | — | — | 13 | (77) | |||||||||||||||||||||||||||

| Adjusted noninterest income | 20,002 | 23,534 | 17,763 | 35,418 | 33,512 | |||||||||||||||||||||||||||

| Adjusted total revenue | $ | 81,328 | $ | 82,496 | $ | 76,261 | $ | 94,208 | $ | 92,827 | ||||||||||||||||||||||

| Efficiency ratio | 61.25 | % | 60.60 | % | 64.29 | % | 62.31 | % | 53.61 | % | ||||||||||||||||||||||

| Tangible Common Equity to Tangible Assets Ratio and Tangible Book Value Per Share | ||||||||||||||||||||||||||||||||

| As of | ||||||||||||||||||||||||||||||||

| September 30, | June 30, | March 31, | December 31, | September 30, | ||||||||||||||||||||||||||||

| (dollars in thousands, except per share data) | 2025 | 2025 | 2025 | 2024 | 2024 | |||||||||||||||||||||||||||

| Shareholders' Equity to Tangible Common Equity | ||||||||||||||||||||||||||||||||

| Total shareholders' equity—GAAP | $ | 584,001 | $ | 573,705 | $ | 571,437 | $ | 710,847 | $ | 771,221 | ||||||||||||||||||||||

| Adjustments: | ||||||||||||||||||||||||||||||||

| Preferred Stock | (110,548) | (110,548) | (110,548) | (110,548) | (110,548) | |||||||||||||||||||||||||||

| Goodwill | (7,927) | (7,927) | (7,927) | (161,904) | (161,904) | |||||||||||||||||||||||||||

| Other intangible assets, net | (9,619) | (10,362) | (11,189) | (12,100) | (13,052) | |||||||||||||||||||||||||||

| Tangible common equity | $ | 455,907 | $ | 444,868 | $ | 441,773 | $ | 426,295 | $ | 485,717 | ||||||||||||||||||||||

| Total Assets to Tangible Assets: | ||||||||||||||||||||||||||||||||

| Total assets—GAAP | $ | 6,911,515 | $ | 7,107,878 | $ | 7,284,804 | $ | 7,506,809 | $ | 7,704,189 | ||||||||||||||||||||||

| Adjustments: | ||||||||||||||||||||||||||||||||

| Goodwill | (7,927) | (7,927) | (7,927) | (161,904) | (161,904) | |||||||||||||||||||||||||||

| Other intangible assets, net | (9,619) | (10,362) | (11,189) | (12,100) | (13,052) | |||||||||||||||||||||||||||

| Tangible assets | $ | 6,893,969 | $ | 7,089,589 | $ | 7,265,688 | $ | 7,332,805 | $ | 7,529,233 | ||||||||||||||||||||||

| Common Shares Outstanding | 21,543,557 | 21,515,138 | 21,503,036 | 21,494,485 | 21,393,905 | |||||||||||||||||||||||||||

| Tangible Common Equity to Tangible Assets | 6.61 | % | 6.27 | % | 6.08 | % | 5.81 | % | 6.45 | % | ||||||||||||||||||||||

| Tangible Book Value Per Share | $ | 21.16 | $ | 20.68 | $ | 20.54 | $ | 19.83 | $ | 22.70 | ||||||||||||||||||||||